BTC/HKD+1.18%

BTC/HKD+1.18% ETH/HKD+0.91%

ETH/HKD+0.91% LTC/HKD-0.08%

LTC/HKD-0.08% ADA/HKD+0.57%

ADA/HKD+0.57% SOL/HKD+2.75%

SOL/HKD+2.75% XRP/HKD+0.34%

XRP/HKD+0.34%本文作者:Messari分析師Roberto Talamas

在過去的一年里,加密市場一直在狂歡,并以驚人的速度增長。在疫情的刺激下,這種增長暴露了全球經濟運作方式的缺陷,吸引了機構投資領域的關注。加密市場正在慢慢演變成一個成熟的生態系統,市場參與者和交易工具的復雜性變得越來越高。

加密貨幣交易者有著越來越多樣化的金融產品交易工具,從傳統金融工具到加密原生產品,在這么多的選項中,加密指數滿足了強勁的市場需求,管理資產(AUM)達數十億美元。

盡管指數產品的數量越來越多,但絕大多數加密指數都是一樣的。大多遵循相同的構建方法,包含類似的資產、幾乎相同的資產配置。還好,傳統金融在指數構建領域進行了廣泛的探索,為加密市場如何優化加密指數給出了指引。

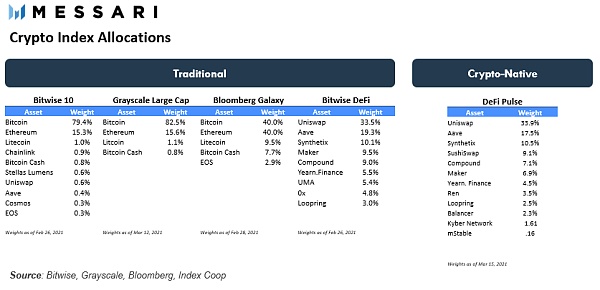

在過去的一年里,加密貨幣充斥著各種指數。下面給大家簡單介紹一下這些吸引了相當多的市場關注和AUM的指數。

Bitwise 10加密指數基金(Bitwise 10 Crypto Index Fund)

截至2021年3月18日AUM為10.2億美元。

Martin Leinweber :加密指數將會發展,但下一階段的采用可能還很遙遠:金色財經報道,MarketVector Indexes 數字資產產品策略師 Martin Leinweber 表示,加密指數的未來涉及一系列深入該細分市場許多子行業的產品,盡管實現這一目標需要時間。?該領域的產品開發是滿足客戶需求與展望更多創新產品之間的持續平衡。除了智能合約,DeFi 和其他加密貨幣領域的許多子行業目前都太小且流動性差,無法“投資”。他指出,在下一次牛市到來之前,采用此類指數可能不會受到關注。[2023/5/5 14:43:23]

Bitwise 10加密指數基金旨在跟蹤十種最具價值的加密貨幣的表現,提供加密市場約80%的風險敞口。該基金每月重新調整,并按市值進行加權。

灰度大盤基金(Grayscale Large Cap Fund)

截至2021年3月12日AUM為5.149億。

灰度大盤基金是一個市值加權指數,為投資者提供數字資產市場70%以上敞口(管理資產市值占加密市值的70%以上)。

該基金每季度重新調整一次,旨在維持比特幣、以太坊、比特幣現金和Litecoin的市值加權組合。

彭博銀河加密指數(Bloomberg Galaxy Crypto Index)

瑞典加密指數提供商Vinter為投資者提供數字資產指數:金色財經報道,瑞典加密指數提供商Vinter首席執行官Jacob Lindberg表示,該公司正在尋求為對加密貨幣感興趣但擔心某些代幣能源使用的投資者推出指數。Vinter 的單一資產指數將作為 D2X 衍生品的參考利率,為機構投資者提供“干凈”的敞口。 Vinter公司成立于 2019 年,提供追蹤資產價格的指數,包括比特幣、以太幣、卡爾達諾、波卡、幣安幣、uniswap、xinfin 和 tezos。

此前消息,Vinter 在 1 月份籌集了 340 萬美元,Octopus Ventures 領投,以擴大其針對 ETP 和 ETF 發行人的加密資產指數范圍。(blockworks)[2022/2/25 10:16:12]

彭博銀河加密指數是一個基準,旨在衡量美元計價最大的加密貨幣的表現。該指數是根據市值構建的,但有一個權重限制,任何加密貨幣在指數中的占比不得超過40%。該基金由Bloomberg管理,并與銀河數字資本管理公司聯合發行。

DeFi Pulse指數(DPI)

截至2021年3月15日,AUM達1.32億美元。

DPI是一個加密原生指數,為投資者提供直接接觸DeFi的機會。該基金是一個建立在Set Protocol v2基礎設施上的市值加權指數,由以太坊上最受歡迎的10種代幣組成。DPI旨在為想要接觸DeFi但缺乏專業知識(不知道如何投資單一幣種)的加密原生投資者提供入口。

Cook Finance推出加密指數基金跨鏈資產管理平臺:金色財經報道,Cook Finance在以太坊上推出了加密指數基金跨鏈資產管理平臺。該平臺旨在簡化投資復雜加密貨幣產品(例如指數基金)的體驗。此外,它允許資產管理人組成和發行他們自己的加密指數基金。[2021/6/10 23:25:49]

Bitwise DeFi加密指數基金

截至2021年3月17日,AUM達5100萬美元。

Bitwise DeFi加密指數旨在讓合格的投資者接觸到DeFi。該基金每月重新調整,旨在為最大的DeFi協議提供市值加權的風險敞口。

加密領域有吸引力的指數產品的共同特點是,采用市值加權法構建。市值加權指數有著各種好處,首先,它們遵循簡單的構建過程,根據資產價格和總流通股的乘積對指數成分進行加權。這種方法包含了市場對幣種的集體意見,從歷史上來看這是扛打的策略。

此外,對于尋求跟蹤市值加權指數的基金來說,還有一些積極意義。首先,基金的交易受限于指數中納入/排除的公司(項目)數量。因此,投資組合的換手(替換和重新平衡現有的資產)相對較少,從而降低了交易成本。傳統金融指數以低費用為榮,這需要提高操作的有效性。其次,投資者如果試圖超過市值加權的表現,就會疊加對自己不利的因素。任何偏離市值加權策略的投資組合,由于需要主動交易以跑贏大市,自然會產生較高的交易成本。這種高周轉率產生的高成本,必須由上述策略的超額回報來覆蓋,然而現實是,在許多情況下成本都難以覆蓋。直白地說,市值加權指數會主動青睞規模最大、表現最好的資產。

Bitwise 10 加密指數基金新增入選 UNI 和 AAVE 兩種加密資產:加密資產管理公司 Bitwise Asset Management 宣布 Bitwise 10 精選大盤股加密指數 (Bitwise 10 Select Large Cap Crypto Index) 新增兩種新的加密資產,分別是 Uniswap (UNI) 和 Aave (AAVE)。此外,該加密指數中,原來包括的 Cardano (ADA)和 Cosmos (ATOM)已被移除。[2021/1/30 14:23:50]

那么,如果市值加權這么簡單,而且好處多多,為什么還要折騰別的東西?

這種策略并不是指數構建的終極形態,不是萬能的,它也存在一些弊端。主要是,市值加權指數反映了許多市場參與者的意見,這些意見并非出于理性,更多是由恐懼和貪婪所激發。正因如此,市場很容易變得狂熱,導致資產價格偏離其真實價值的估值。在這種情況下,擁有市值加權指數會讓投資者更多地接觸到那些已經達到泡沫化估值的標的。另外,持有那些成分數量少的指數(所有主流加密指數都是這種情況)也會面臨著高度集中于高市值資產的風險。在這種情況下,市值加權投資組合可能成為投資者“風險最不分散”的選擇之一。在Bitwise和Grayscale Large-Cap指數中,比特幣占投資組合的比例高達75%以上,而Uniswap在上述DeFi指數中的投資組合優勢占33%以上。

動態 | 瑞士加密貨幣交易所Lykke發布兩個新的加密指數及其服務代幣:據Ethereum World News消息,3月21日,瑞士加密貨幣交易所Lykke發布兩個新的加密指數:Smart LyCI,Pay LyCI,同時還有其相關服務代幣。今年早些時候,Lykke推出了跟蹤市值最高的25個區塊鏈項目的加密指數LyCI及其服務代幣。[2019/3/21]

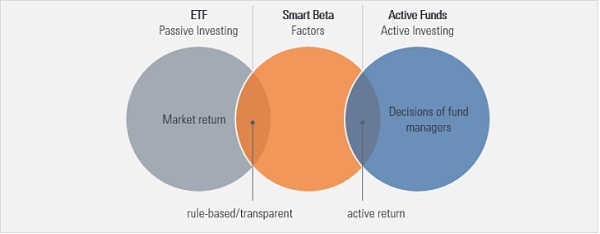

另一種方法是在構建指數的過程中,使用基本面指標(如售價比)而不是資產價格作為構建的基石。這種方法被稱為 "Smart Beta "策略。Smart Beta指數位于被動和主動管理的交叉點:它們像一個主動產品,因為它們試圖利用業績因素來超越傳統的資本化加權基準。然而,說被動投資,是因為它們遵循透明、低成本和嚴格的基于規則的構建方法。

來源:justETF Research

Smart Beta策略試圖通過投資于一個或多個 "因子 "來提高收益、改善分散性并降低風險。在這種情況下,因子只是一種能驅動風險或回報的資產特征。例如,質量因子(quality factor)旨在讓投資者接觸到那些資產負債表好看、現金流穩定、利潤優異的公司,因為這些公司往往在一段時間內表現優于整體市場,尤其是在下跌行情中。同樣,規模因子(size factor)也抓住了小盤股歷史上表現優于大盤股這一經過充分研究的現象。大多數因子之間沒有高度的相關性,使它們成為分散投資和風險管理的寶貴工具。

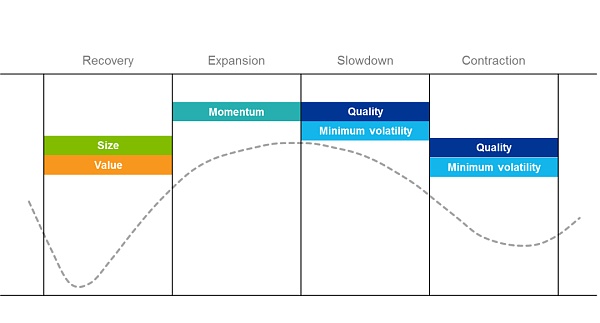

來源:MSCI

雖然因子的表現無法保證,但將投資組合向不同因子傾斜一直是駕馭經濟周期各個階段的有效方法。

來源:BlackRock

從歷史上看,在不確定和經濟放緩的環境中,質量(基本面強勁和債務較低的公司)和最低波動率(總體波動率低于整體市場的公司)等因素往往表現優異,使其成為投資者尋求增加投資組合彈性的絕佳選擇。相反,當經濟繁榮時,投資者可以通過增加對規模(市值相對較小的公司)、價值(估值相對較低的公司)和動能(過去三到十二個月表現良好的公司)等因素的風險敞口來尋求高回報。

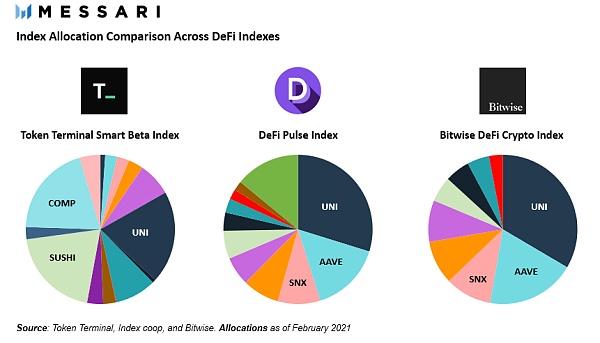

盡管市值加權的加密指數在該領域很普遍,但加密貨幣投資者很快就會看到應用于加密市場的Smart Beta策略。去年12月,Token Terminal向Index Cooperative社區提交了一份提案,建議創建一個名為Token Terminal Smart Beta Index(TTI)的智能測試指數,作為擴展其產品的一個選擇。

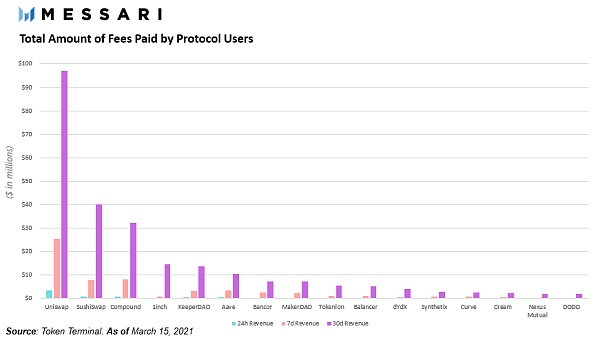

TTI是一個基本面加權指數,使用基于協議前30天平均收入的遠期市銷率(P/S)作為組合的加權機制。該比率將協議的當前價格與其收入進行比較,低比率意味著協議可能被低估。

這類似于傳統金融學中使用的價值因子,其中常見的估值指標包括賬面市價、收益市價和自由現金流市價。

TTI由市盈率最低的前十五名資產組成。在指數構建步驟中,資產的相應權重計算如下:

1. 計算投資范圍內所有資產前一個月的市銷率。

2. 計算出市盈率(S/P)的倒數,并按遞減順序排序,這樣做是為了使比率較低的協議在指數中具有較高的代表性。

3. 將倒置比率與S/P比率的總和進行標準化處理,從而得出token的權重

為了避免集中,投資組合限制20%的權重上限。如果某項資產超過20%,則盈余將按比例分配給其他成員。在更流行的市值加權基金之外,這為追求平衡、分散投資和降低風險的投資者提供了另一種選擇。

截至2月,上述指數配比明確反映了其構建方法。市值加權指數以最近幾個月價格快速上漲的資產為主,而基本面加權指數的配比則代表了費用最高的DeFi協議。

有一點值得強調的是,用于計算售價比的收入數字并沒有區分給代幣持有者的收入和給流動性提供者的收入,它只計算協議收取費用的交易的美元價值。核算這種差異可能會改變產生最高費用的協議的順序,這將自動修改指數配比。

Smart beta和因子投資一直是傳統金融中最活躍的投資領域之一。近年來,投資機構終于能夠利用數十年來試圖解釋驅動資產回報異常現象的研究,創造出金融產品。現在,這種新穎的投資方式正在慢慢滲透到加密領域,擴大了投資者的投資選擇范圍。

雖然可能很想把傳統金融作為靈感的來源,但需要記住,協議和公司是不一樣的。我們可以很容易地將傳統金融估值指標應用于加密領域,但結果可能與傳統市見解大相徑庭。沒有足夠的經驗證據表明,市盈率、市銷率或其他基于價格的指標對加密資產回報具有解釋力。

這是新生的領域,相關知識的缺乏表明我們在探索加密回報的驅動因素方面有著絕佳的機會,一旦這些驅動因素得到更好的理解,加密指數領域將充滿機會。

2009年1月3日,中本聰挖掘了比特幣創世區塊,啟動了本世紀以來最大的技術淘金熱。比特幣曾經被認為是一種軟件、一種“協議”、一個網絡、一個開發團隊或者一種叫做加密貨幣的新東西.

1900/1/1 0:00:00頭條 ▌央行穆長春:紙鈔、電子支付和數字人民幣將在可預見的將來同時共存3月20日,中國人民銀行數字貨幣研究所所長穆長春3月20日在中國發展高層論壇2021年會上表示,在可預見的將來.

1900/1/1 0:00:00動輒上千萬美元的售價,這段時間還有誰能比NFT火熱。從谷歌搜索來看,NFT一詞的搜索指數在過去一個月直線上漲.

1900/1/1 0:00:00繼上周佳士得以近7000萬美元的天價拍賣數字藝術家Beeple的NFT作品《每一天》成交后,一則法國政府拍賣比特幣的消息再度引發了公眾的熱議.

1900/1/1 0:00:00據AnySwap官方消息,3月25日去中心化跨鏈交易協議AnySwap網絡集成以太坊側鏈xDai。而以太坊2層網絡解決方案Polygon剛在2天前集成在AnySwap.

1900/1/1 0:00:00據歐易OKEx的數據顯示,當前BTC/USDT現貨報價為56690美元,24小時跌幅為1.73%%.

1900/1/1 0:00:00