BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD-0.71%

LTC/HKD-0.71% ADA/HKD-1.25%

ADA/HKD-1.25% SOL/HKD-0.6%

SOL/HKD-0.6% XRP/HKD-0.66%

XRP/HKD-0.66%原文作者:MilesDeutscher

原文編譯:TechFlowintern

DeFi正在醞釀一個熱門的新敘事,它被稱為“真實收益”,協議根據創收情況向用戶支付收益。于是,我在這個不斷增長的行業中挑選了幾個項目,看看它們如何成為下一個周期的支柱。

真實收益意思是從產生"真正的"收入中獲得的收益,而不是從代幣發行中獲得收益。真實收益以反射性方式運作:更多的收入=向用戶支付更多的收益,反之亦然。

因此,對"真實收益"項目的賭注變成了對項目能力的賭注:a)積累新用戶,b)隨著時間的推移增加創收以獎勵代幣持有人。

但在我做任何"選擇"之前,我認為最重要的是要先了解這種敘事的來源。

讓我們倒退到2021年,當時最常見的用戶獲取形式是提供充裕的APR,以吸引更多的TVL,DeFi協議的一些例子:$TIME、$SUNNY、$AXS、$ANC......

數據:Wintermute Trading今日向Binance累計轉入265萬枚OP:5月29日消息,據鏈上數據分析師余燼監測,Wintermute Trading 地址今日已累計向 Binance 轉入 265 萬枚 OP,價值約合 431 萬美元。

據悉,Wintermute 此前曾于 2022 年 11 月 22 日至 2023 年 1 月 8 日期間陸續從 Binance、Coinbase 提幣共計 1903 萬枚 OP,該時段正是 OP 本輪上漲前的低位、低波動區間。

此前報道,據 Token Unlocks 數據顯示,5 月 31 日 8 時將有 154,618,822.65 枚 OP 解鎖,價值約 2.55 億美元,占總供應量的 3.6%。[2023/5/29 9:49:11]

2021年幾乎所有的DeFi協議都用了激進的代幣通脹模式,以快速吸引流動性。為什么?因為比賽已經開始了,散戶的興趣和貪婪達到了前所未有的高度。就像投資者一樣,項目感受到了FOMO,不想錯過。

BitPay宣布用戶現在可以通過Apple Pay來購買ETH:金色財經報道,加密貨幣支付服務提供商BitPay宣布用戶現在可以通過Apple Pay來購買ETH。[2023/4/15 14:05:31]

問題是,這種模式是不可持續的。項目只能提供一段時間的人工收益,然后直到他們被迫轉向可持續的模式。在沒有這種人為的激勵用戶存款之后,許多DeFi協議遭遇了不同層度的崩潰。

這也導致許多投資者損失慘重,其中最嚴重的是LUNA和UST。PTSD和DeFi隨后的崩盤導致散戶大量的流失,造成了當前DeFi格局的關鍵缺陷。

a)通脹通過激勵流動性來"填充"TVL,一旦作廢,許多鏈的"真實"價值就會暴露。

b)許多協議沒有精心設計的底層價值累積機制。

其結果是什么?隨著市場轉向更加避險,從"假"到"真"的收益協議的急劇轉變。這種轉變的證據是最近衍生品DEX的增長,以及ETH合并預期帶來的生態系統反彈。

知情人士:微軟解散工業元宇宙部門,約100名員工已全部被解雇:金色財經報道,知情人士透露,微軟解散了成立僅四個月的工業元宇宙部門,該部門內約100名員工已全部被解雇。

據悉,微軟的工業元宇宙部門成立于去年10月,負責搭建操作系統的軟件接口,用于操作發電廠、工業機器人及運輸網絡等。該團隊主要由名為“盆景項目(Project Bonsai)”的小組組成,微軟上個月宣布計劃裁員1萬人時,該小組也受到影響。事實上,微軟的萬人裁員計劃已經波及多個元宇宙項目。[2023/2/10 11:59:21]

于是我挑選出我最喜歡的“真實收益”項目。我會給你簡單介紹他們做什么,他們如何產生收入,以及我認為他們的潛力是什么。

第一類代幣屬于"去中心化永續交易所"板塊。它們提供具有深度流動性和低費用的杠桿交易,同時擁有DEX與CEX的所有積極優點:

沒有KYC

沒有對手方風險

BTC突破20500美元:金色財經報道,行情顯示,BTC突破20500美元,現報20500.3美元,日內漲幅達到0.07%,行情波動較大,請做好風險控制。[2022/11/2 12:07:43]

安全

主權

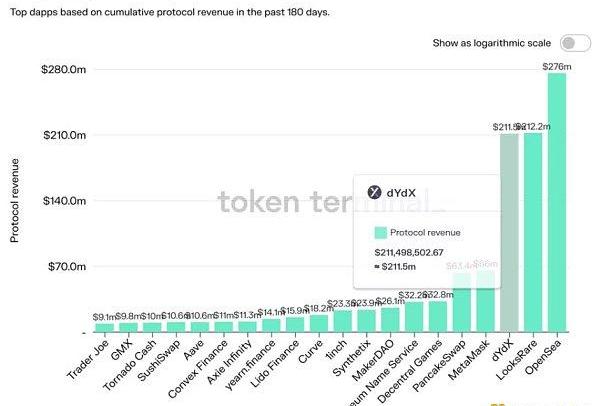

所以,我清單上的第一個是$DYDX。根據Tokenterminal的數據,它是最大和使用最活躍的永續DEX,產生了超過3.21億美元的年化協議收入,這使其在所有DAPP中排名前三。

$DYDX目前保留了這筆收入,但他們計劃在2022年底推出的V4中改變這種模式。

因此,就目前而言,DYDX并沒有在所有競爭對手中擁有最好的代幣經濟學,但是......

美聯儲哈克:利率應該在年底前超過3%,7月加息幅度暫未確定:6月22日消息,美聯儲哈克表示,我們需要迅速達到中性利率,即2.5%;利率應該在年底前超過3%;還沒有準備好決定7月份是加息75個基點還是50個基點,如果需求比我預期的更快走軟,7月加息50個基點可能是好消息。(金十)[2022/6/22 1:25:07]

我認為?Dydx的最大上升空間來自于他們在Cosmos上推出的自己的鏈,這種靈活性為他們提供了相對于其他DEX的獨特優勢,也是我長期看漲的原因之一。

$GMX是Arbitrum上最大的項目,以及$AVAX上排名第七的項目。

GMX以獨特的多資產池為基礎,它為流動性提供者賺取費用,促進現貨資產的30倍杠桿交易,且滑點低。

$GMX可以說是擁有所有永續DEX中最好的代幣經濟學。質押GMX代幣會使您獲得30%的平臺費用,以$ETH支付,還有一個esGMX模型來激勵"粘性"流動性。

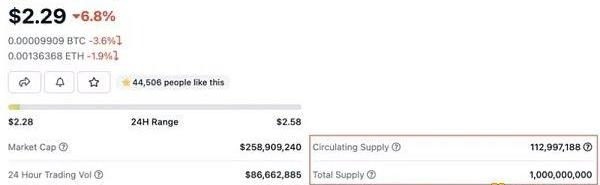

$GNS在$MATIC上運營,其首發產品"gTrade"最近的交易量超過150億美元。它擁有時尚的用戶界面、出色的代幣經濟學,與同行相比,它的市值也比較“適中”,為6000萬美元。

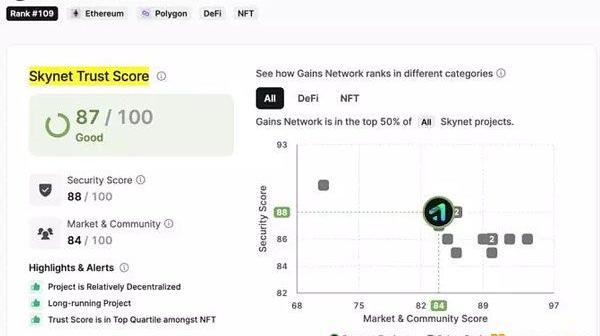

CertiK給$GNS的安全評級很高,信任分數為87分,社區分數為84。鑒于DeFi最近的漏洞,在投資之前知道一個項目是值得信賴的總是好的。

一個朋友根據收入模型對$GNS的價格進行了預測。如果每天的交易量為10億美元,$GNS理論上價值約100美元。

我認為,上述三個DEX都是很好的長期資產。這種比較將幫助你了解它們之間的差異,以幫助你確定在如何讓有效地分配資本。

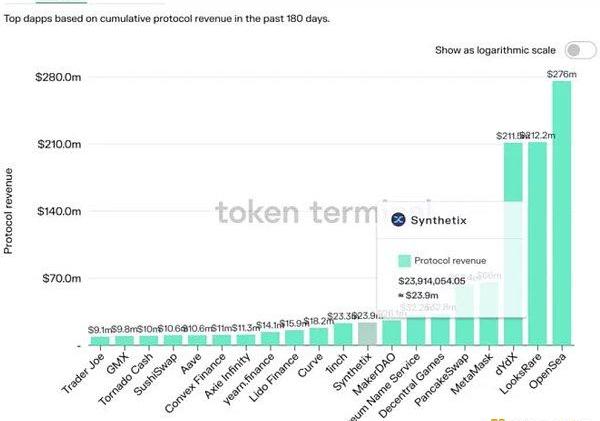

$SNX是一個建立在$ETH和$OP上的去中心化的合成資產協議。這意味著,你可以與現實世界的資產之間進行交易,如黃金、白銀、加密貨幣、歐元、石油和股票。

您可以質押$SNX以賺取$sUSD和$SNX,他們通過協議費用產生這種收益。$SNX目前產生了1億美元的年化協議收入,在Tokenterminal上按收入排名為dAPP第9名。

我們還可以觀察到,$SNX和$GMX在費用方面都排在前10位,超過了7天平均費用,整個加密貨幣領域的費用為1億美元。

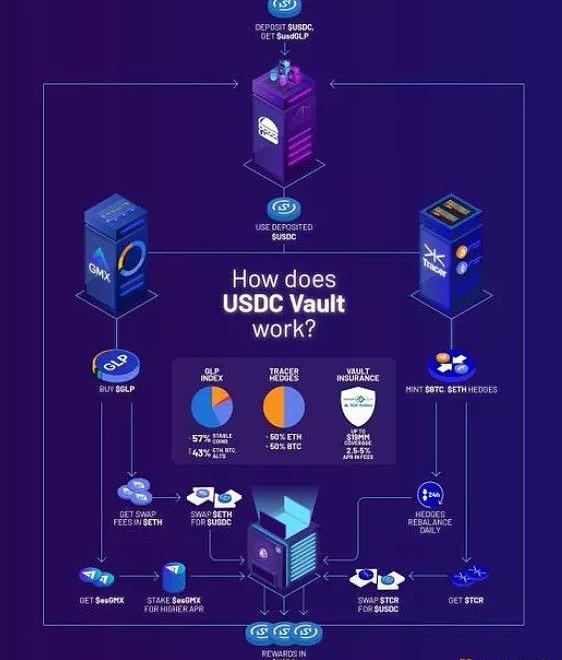

$UMAMI,它最大的創新是它的USDC金庫,與Anchor不同的是,它支付20%的可持續收益,產生于鑄造GLP和收取交易費,他們還將在不久后推出$ETH和$BTC保險庫。

有幾條注意事項

我認為“真實收益”在客觀上更好是一種誤解。通脹服務于它們的目的,許多協議已經成功地獲得了許多新用戶,并通過產生更多代幣來提高APR,并建立了偉大的社區。

許多以激進代幣計劃開始的代幣正逐漸轉向收費模式。最終,只有產生實際收入的協議才能成功,炒作和通貨膨脹只對暫時的價格表現有利。

因此,盡管這個清單可能是現在被認為是"RealYield",但將有許多DeFi協議轉向這種模式。有些會失敗,因為將脆弱的代幣經濟學暴露了出來;有些則會成功,因為他們適應了新的架構。

盡管如此,"RealYield"看起來越來越像DeFi的未來,成功實施可推動采用和創收的功能的項目將在未來幾年迅速發展。隨著該領域的成熟,投資者將傾向于產生真實和可持續收入的協議,特別是在動蕩的市場條件下。對于機構DeFi而言,壽命和風險調整后的增長也成為下一個關鍵的考慮因素。

來源:金色財經

Tags:DEFIDEFEFITERDeFi CoinDEFILANCER幣yefi幣最近怎么了SatoShi Monsters

熊市是困難的,因為人們眼睜睜地看著他們的賬戶余額隨著比特幣價格下跌而減少。你可以做很多事情來緩解疼痛。在內心深處,我們都知道這會發生。熊市很糟糕,如果這是你的第一次,它們尤其糟糕.

1900/1/1 0:00:00昨天以太坊早間回踩1656附近低點后開始震蕩運行,晚盤急速拉升最高漲至1855附近回踩1805后又開始新的一輪上行,早間漲至1888附近,現行情位于1875附近運行.

1900/1/1 0:00:00區塊鏈游戲要成為主流還有很長的路要走,這不僅取決于加密和NFT在總體上取得成功并提高認知度,還取決于開發人員能否夠構建出實惠、有趣、且易上手的游戲體驗.

1900/1/1 0:00:00以太坊備受期待的合并繼續看到對ETH2.0存款合約的看漲發展。然而,與以往不同的是,主要的“OG”代幣也一直在創造一種歸屬感.

1900/1/1 0:00:00市場消息 8月10日晚間,美國勞工部公布的數據顯示,美國7月未季調CPI同比增長8.5%、預期增長8.7%、前值增長9.1%.

1900/1/1 0:00:00文章重點 以太坊價格飆升,數字飆升并開始新的每周交易超過1700美元盡管合并正在迅速接近,但多個指標表明未來將開始顯著的牛市反彈以太坊價格在與空頭發生激烈爭吵后飆升至早盤交易時段的高點1726.

1900/1/1 0:00:00