BTC/HKD-4.04%

BTC/HKD-4.04% ETH/HKD-4.17%

ETH/HKD-4.17% LTC/HKD-3.51%

LTC/HKD-3.51% ADA/HKD-6.08%

ADA/HKD-6.08% SOL/HKD-8.19%

SOL/HKD-8.19% XRP/HKD-5.24%

XRP/HKD-5.24%文/DonovanChoy,Bankless

加密分析師熱衷使用的穩定幣分類如下:1)法幣支持的穩定幣;2)加密貨幣支持的穩定幣;3)算法穩定幣。

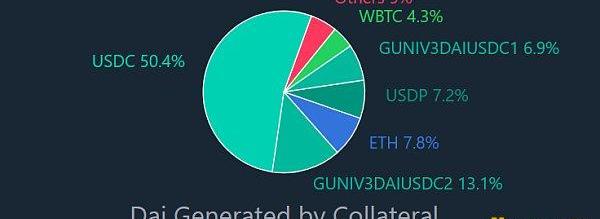

Maker的穩定幣DAI屬于“去中心化”穩定幣,因為它是由加密貨幣抵押的。但正如人們經常說的那樣,去中心化是一個范圍,DAI也有USDC等中心化穩定幣抵押。

現在,DAI仍然由區塊鏈上的智能合約驅動,是清晰透明的,既可以說它是部分中心化的,也可以說是部分去中心化的,這取決于你樂觀還是悲觀。

DAI是好是壞?針對這個問題你可能會有兩種反應,完全取決于你的立場讓你戴哪頂帽子。

Linea TVL突破2000萬美元:7月24日消息,L2BEAT數據顯示,ConsenSys Layer2網絡Linea TVL已增長至2116萬美元。[2023/7/24 15:55:27]

第一種是戴上哲學家的帽子,進行全面的“大規模去中心化”。事實上,這頂帽子很容易戴。我們可以指出有很多去中心化的穩定幣,例如ReflexerFinance的自由浮動RAI,它是純加密貨幣抵押的,不與美元掛鉤。但是這些哲學家在經驗主義的思考上失敗了,他們忘記了RAI的520萬的流動供應只是DAI的一小部分。因此,盡管RAI近似于加密貨幣的去中心化理念,但它沒有Maker那樣的可擴展性問題,也沒有實現同等水平的用戶應用規模,這才是重點。

對DAI部分中心化的第二種反應當然是戴著實用主義的帽子,即增長和用戶應用優先于令人煩惱的抽象哲學理想。DAI的部分中心化令人遺憾,但與法幣相比,它仍然是一個相對的進步,這是好事,也是讓我們開始進入加密世界的原因。

美國所有商業銀行存款規模再度減少1257億美元:金色財經報道,根據美聯儲本周五(3月31日)發布的最新H.8報告,截至3月22日的一周內,美國所有商業銀行的存款規模再度減少了1257億美元,為連續第九周下滑。不過,這一數字比硅谷銀行和簽名銀行倒閉后第一周創紀錄的1745億美元存款流出幅度,已減少了約500億美元。

此外,小銀行的存款情況開始穩定甚至出現存款增加,而前一周還獲得明顯存款流入的前25大銀行,在最新的報告中卻成為了存款外流的“大頭”。數據顯示,在截至3月22日的一周內,美國小型銀行的存款從上周的5.381萬億美元小幅升至了5.386萬億美元。與此同時,按資產計算的最大25家銀行的存款則從10.74萬億美元降至了10.65萬億美元,總計減少了近900億美元。[2023/4/3 13:41:41]

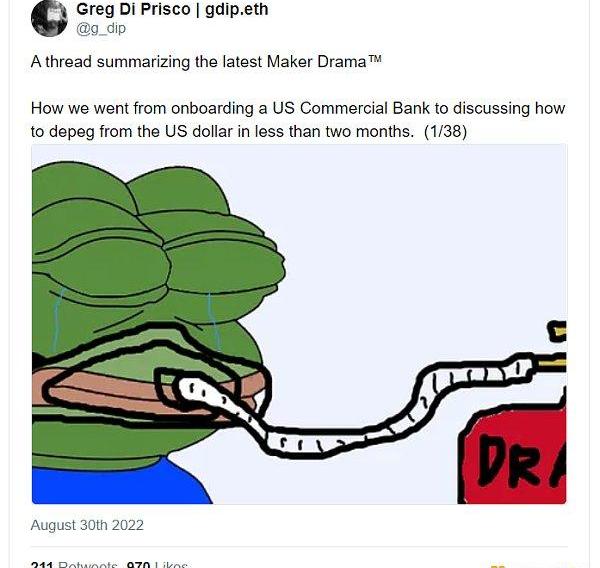

像往常一樣,困難的利弊權衡出現了。實用主義者想要增長,但這需要犧牲去中心化特性。哲學家們希望保持無需信任和去中心化特性,但隨之而來的是較低的可擴展性。GregDiPrisco本周在Twitter上發文很好地總結了近幾個月來Maker的治理社區中出現的各種意識形態陣營。這些陣營之間沖突的核心就是這一權衡。

OpenSea Seaport升級至v1.4版本,支持單次簽名上架多枚NFT:金色財經報道,OpenSea Seaport已升級至1.4版本,支持單次簽名上架多枚NFT。Open Sea表示,將在7天內開始不再通過API接受Seaportv1.1訂單,并將于3月15日正式棄用Seaportv1.1。[2023/3/3 12:40:02]

美國財政部對TornadoCash的突然制裁,似乎已經引發了Maker全社區的條件反射式反應——JacekCzarnecki哀嘆其為“被動的、不知情的、有時無知的”——讓全社區重新思考其監管合規策略。

Maker的生存危機讓我們聚焦過去一年里Maker為了發展而采取的兩個主要中心化策略:

Pplpleasr的Shibuya Web3平臺完成690萬美元融資:金色財經報道,pplpleasr的Shibuya Streaming Service通過最近一輪種子融資籌集了690萬美元。Web3內容平臺已經通過其“白兔”系列制作了 7 分鐘的高質量動畫電影,并從NFT銷售額中籌集了超過150萬美元。[2022/12/12 21:38:22]

1)第一個當然是DAI重度依賴USDC抵押。相關背景如下:Maker在2021年初推出了錨定穩定模塊,允許用美元穩定資產鑄造DAI。這得以實現更大的可擴展性,因為鑄造DAI對去中心化抵押的需求較低——用戶希望持有DAI,但他們不想在此過程中做空ETH-USD。其缺點是,犧牲了無需信任的特性,因為與美元掛鉤的中心化資產會增加監管風險,Circle在本月早些時候凍結了OFAC黑名單上的TornadoCash地址上的7.5萬USDC就清楚地表明了這一點。

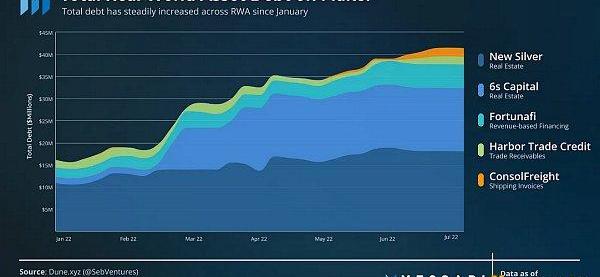

2)其次是Maker的現實世界資產敞口,包括房地產開發的擔保貸款、代幣化現金流動資產、美國國債和公司債券等。Maker的現實世界資產占Maker年化收益的比例高達約8%-10%。

本周,Maker聯合創始人RuneChristensen在一篇名為《合規之路與去中心化之路:為什么Maker別無選擇,只能準備讓Dai自由浮動》的爆文中,提出了一條極大地限制其對中心化資產依賴的路徑,因為大家看到TornadoCash發生了什么吧!

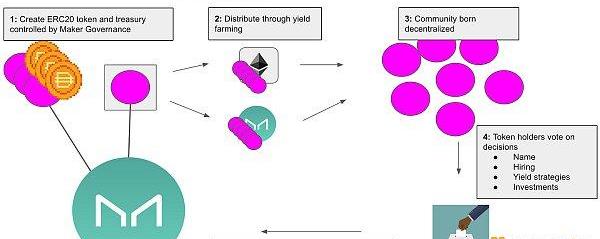

Christensen關于Maker的去中心化愿景的核心集中體現在兩個主要工具:MetaDAOs和ProtocolOwnedVaults。隨著時間的推移,這兩種工具的結合將有效降低Maker現有的監管風險,并使其走上可行的增長之路。

MetaDAOs可以發行自己的代幣,為用戶收益耕作提供獎勵,并抵消自由浮動DAI的任何貶值。這里的關鍵是,盡管DAI具有自由浮動的波動性,但與Maker緊密結合的MetaDAOs可以幫助刺激對DAI的某種形式的需求。

另一方面,協議擁有金庫是利用以太坊合并的一種策略。據此,Maker推出了自己的合成ETH,可用于發行超額抵押的DAI,同時收獲所質押的ETH約4%-5%的年收益率。雖然合并計劃在幾周后進行,但信標鏈的提款功能在上海網絡升級之前不會啟用,該升級計劃于合并后的6-12個月進行。

最后,Christensen列出了Maker的時間表。

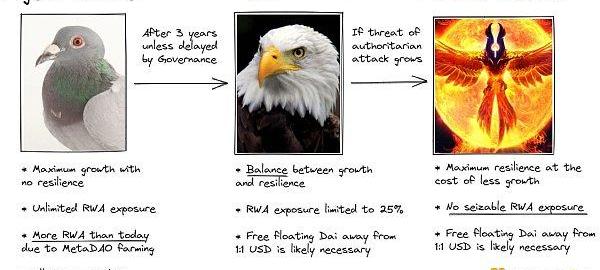

上圖說明:

1)鴿子階段:

*最大化增長,無彈性。

*?無限制的現實世界資產敞口。

*?從MetaDAO收益耕作中收獲高于現在的RWA。

*?所有收入用于購買ETH。

2)老鷹階段:

*?在增長和彈性之間獲取平衡。

*?RWA上限為25%。

*?背離1:1USD自由浮動DAI很可能成為必要。

3)鳳凰階段

*?犧牲增長實現最大化彈性。

*?沒有可捕捉的RWA敞口。

*?背離1:1USD自由浮動DAI很可能成為必要。

來源:金色財經

早在6月份,我們就曾懷疑過,DeFi收益時代是不是已經一去不復返了?乍一看,這似乎是事實。隨著代幣釋放價值和風險偏好大幅下跌,DeFi的收益率持續壓縮.

1900/1/1 0:00:00原文作者:Jessica,?Aaron,Rosie原文來源:A&TCapital? 摘要:Web3市場遭遇寒冬,但builders仍在持續耕耘和布局.

1900/1/1 0:00:00這篇文章可以說是關于Sei最詳盡的終極說明,包括,它將如何致力于成為Cosmos以及所有加密金融應用和機構的基礎層的內容最近,Sei融資5百萬美元的新聞上了熱搜.

1900/1/1 0:00:00香港萬得通訊社報道,美聯儲主席鮑威爾上周就通過貨幣政策抗擊通脹表達了強硬立場,但分析師擔心其持續收緊政策的潛在威脅。這在一定程度上也呼應了為何美股最近「跌跌不休」.

1900/1/1 0:00:00作者:念青,鏈捕手 近期,伴隨著NFT市場遇冷,無聊猿等藍籌NFT也難抗重壓,從8月以來地板價持續下跌.

1900/1/1 0:00:00互聯網正在不斷發展,而我們正處于其中。Web3正準備徹底改變我們使用網絡的方式。在早期,只有少數公司有能力控制我們與互聯網的互動方式,但隨著Web3技術的興起,這種情況開始發生變化.

1900/1/1 0:00:00