BTC/HKD+2.95%

BTC/HKD+2.95% ETH/HKD+3.86%

ETH/HKD+3.86% LTC/HKD+6.09%

LTC/HKD+6.09% ADA/HKD+7.46%

ADA/HKD+7.46% SOL/HKD+6.61%

SOL/HKD+6.61% XRP/HKD+3.77%

XRP/HKD+3.77%加密貨幣對進入眾議院試圖控制數字資產的監管法案并不陌生。

今天,眾議院發布了一項法案草案,重點是監管穩定幣,特別是影響發行人和穩定幣的抵押。總體而言,穩定幣是第三大加密資產,幾乎與以太坊一樣大,市值為$52.8b?。

該法案會扼殺最大的加密資產類型之一嗎?這對當前和未來的穩定幣意味著什么?

內容

該法案的重點是引入一個框架,圍繞誰可以發行穩定幣以及他們如何發行穩定幣。穩定幣需要“完全由現金或高流動性資產支持”,什么歸類為“高流動性資產”仍然未知,但包括美國國庫券。包括銀行和非銀行機構在內的穩定幣發行人需要獲得批準,最高可判處5年監禁和100萬美元罰款。

將為當前的穩定幣設置兩年的寬限期,以使其遵守該法案。創建“內生抵押穩定幣”也是非法的,這可能意味著在其現有生態系統中由代幣抵押的穩定幣。

美聯儲5月加息25個基點的概率為85.4%:金色財經報道,據CME“美聯儲觀察”:美聯儲5月維持利率不變的概率為14.6%,加息25個基點的概率為85.4%;到6月維持利率在當前水平的概率為14.5%,累計加息25個基點的概率為84.6%,累計加息50個基點的概率為0.9%。[2023/5/3 14:39:32]

這對當前的穩定幣意味著什么?

中心化穩定幣

最大的3種穩定幣都是中心化的,目前占據了穩定幣市場的91%?。USDT($67.97b)?、USDC($49.52b)和BUSD($21.03b)?。它們不僅是DeFi固有的,而且大多數用戶都在這些馬廄中擁有馬廄。那么該法案對絕大多數穩定幣構成什么風險呢?不多。

所有這三個都是由現金、國庫券和其他現實世界資產組合支持的法定貨幣。這使得他們已經符合法案的當前狀態,只需要進一步的批準。

薩爾瓦多駐美大使:更多比特幣投資者將來到薩爾瓦多:金色財經報道,據Bitcoin Magazine消息,薩爾瓦多駐美國大使表示,更多比特幣投資者將來到經濟自由之地薩爾瓦多。[2023/1/2 22:20:06]

FRAX

為什么FRAX如此特別以至于他們有自己的部分?好吧,它們是最大的非中心化且未超額抵押的穩定幣。FRAX的市值為1.36美元,是第五大穩定幣。

FRAX工作原理的快速ELI5是它由USDC和FXS部分抵押。USDC和FXS之間的抵押比率根據FRAX的價格通過算法進行調整。目前,FRAX的抵押率為92.5%,這意味著支持FRAX的抵押品中有92.5%是USDC。

菲律賓UnionBank與華為合作,建設亞太地區金融智能學院:11月14日消息,菲律賓UnionBank已聘請電信設備公司華為作為其智能學院供電的主要合作伙伴。UnionBank旨在成為亞太地區首個金融智能學院,華為將為該園區提供必要的技術支持,該園區將成為金融科技行業新人才的培養基地。[2022/11/14 13:01:20]

如果該法案以Frax目前的形式通過,它將受到審查,因為它依賴“內生”資產作為抵押品(FXS)。然而,FXS僅占FRAX的7.5%,其創始人SamKazemian曾表示“我們應該簡單地將CR提高到100%。這將使這里的危險為0%。”?這意味著FRAX將100%由USDC抵押,因此不會面臨賬單風險。

好的,所以這個賬單對于Frax來說也不是問題,那么其余的穩定幣呢?

Shib生態鏈游Shiba Eternity將于10月6日上線:9月30日消息,Shib生態鏈游Shiba Eternity將于10月6日上線,屆時用戶可通過App Store或谷歌商店下載該游戲。

此前消息,9月19日,Shib生態手機鏈游Shiba Eternity上線澳大利亞蘋果應用商店。Shiba Inu首席開發者Shytoshi Kusama表示,澳大利亞或是Shiba Eternity的最后一個測試地點,測試完成后將全面上線。[2022/10/1 22:42:58]

超額抵押穩定幣

超額抵押穩定幣是去中心化協議中最常見的穩定幣類型之一。第4大穩定幣DAI使用此模型,以及許多其他模型,例如LUSD?和MIM?。那么他們的風險有多大?這一切都取決于什么被認為是“高流動性資產”。

DAI主要由USDC、ETH、WBTC以及RWA抵押。如果ETH和BTC被認為是“高流動性資產”,那么DAI也應該完全沒問題!可能導致一些麻煩的是他們的RWA。通過Centrifuge?,MakerDAO借出約4000萬DAI,這些DAI由房地產、房地產貸款和貨運發票等抵押。這些是“高流動性資產”嗎?也許不吧。但即使它們不是,DAI也可能仍然沒問題,因為RWA只占DAI抵押品的一小部分。

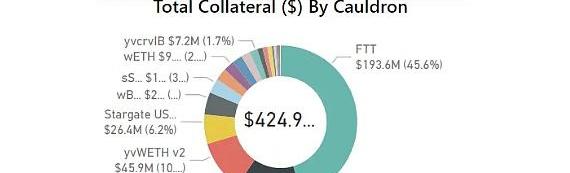

對于MIM和LUSD,可以講述類似的故事。LUSD完全由ETH擔保。MIM主要由穩定幣、ETH、wBTC和FTT支持,所有這些都可能是“高度流動的”,但可能不是FTT。如果FTT不被認為是高流動性的,MIM可能會沒事,他們在數十億美元的抵押品和由于LUNA崩潰導致的供應下降中幸存下來。

穩定幣的未來

穩定幣將如何改變

為了遵守這項新法案,目前最大的穩定幣可能幾乎什么都不做。95%以上的穩定幣市值由法幣、ETH、wBTC或其他穩定幣完全抵押。在我對法律的解釋中,他們都會沒事的。也許某些協議將不得不調整其模型,但我懷疑這會對更大的穩定幣市場產生重大影響。

我認為這種影響是穩定幣潛在的新創新。

穩定幣的新創新

該法案將阻礙穩定幣模型中的新模型或創新。它使算法穩定幣在美國幾乎不可能在不擔心受到懲罰的情況下創建。然而,這并不意味著穩定幣不能進行創新。例如,仍然可以創建GHO等協議級別的穩定幣,以及依賴永續合約的delta中性穩定幣,例如UXD?。該法案可能標志著美國algostables的終結,但肯定不意味著穩定幣創新的終結。

結論

總結一下:

穩定幣法案限制美國穩定幣發行人獲得“高流動性資產”的批準和充分支持

該法案仍處于非常早期的階段,在最終確定之前可能會發生很大變化

中心化穩定幣已經基本符合這項新法案

FRAX將不得不進行小幅調整以符合該法案

超額抵押的穩定幣會很好,這取決于“高流動性”的定義

穩定幣的未來可能看起來與當前形勢相似,但該法案確實扼殺了創新,但它并沒有讓它成為不可能

那么這是什么意思?對于絕大多數穩定幣,該法案可能并不像每個人預期的那么糟糕。然而,根據他們如何定義某些術語,大多數穩定幣可能根本不需要改變。這樣的立法更多地涉及整個加密貨幣和穩定幣,作為獲得更多控制權的一種方式。

希望這篇文章對大家有一定的幫助。

來源:金色財經

如果DigitalBits不能按時支付贊助款項,國際米蘭將在2023年1月之前從球衣上移除加密貨幣公司DigitalBits的logo.

1900/1/1 0:00:00編輯切換為居中 添加圖片注釋,不超過140字加密市場見證了2022年的兩大事件——以太坊合并和卡爾達諾的VasilHardfork.

1900/1/1 0:00:00在實現元宇宙和Web3之前,元宇宙公鏈仍有大量的改進空間,元宇宙公鏈需要更大的擴展性來實現大規模的消費者應用。元宇宙公鏈需增強與VR、AR、AI等技術的結合,為用戶提供更佳的元宇宙體驗.

1900/1/1 0:00:00大家好我是,專注幣圈主流貨幣走勢分析,不高談闊論,只認真寫自己的見解。寧老師語錄:交易的痛苦,一部分在于沒有認知交易紀律,一部分在于想要抓住每一波行情.

1900/1/1 0:00:00出品:LDCapitalResearch 作者:Jill 有人說,元宇宙只是個故事,是互聯網浮躁心態的又一輪發作,但我堅信,元宇宙代表為了大幅提高體驗感而寄予厚望的試驗田.

1900/1/1 0:00:00隱私賽道為何一直受到頂級風投青睞?細數發展脈絡和前景。原文標題:《TheSwordofDamoclesinBlockchain:PrivacyandRegulation》撰文:JimmyQi、S.

1900/1/1 0:00:00