BTC/HKD+0.78%

BTC/HKD+0.78% ETH/HKD+0.64%

ETH/HKD+0.64% LTC/HKD-1.2%

LTC/HKD-1.2% ADA/HKD+0.42%

ADA/HKD+0.42% SOL/HKD+1.31%

SOL/HKD+1.31% XRP/HKD+1.94%

XRP/HKD+1.94%

如今,超質押貸款協議是DeFi的常態——像Aave、Compound和Maker這樣的平臺是這個領域的巨頭,總價值鎖定(TVL)超過180億美元。這些協議的一個共同因素,以及許多其他協議,是一個以清算為中心的設計,其中,當某個貸款價值比(LTV)閾值或健康因素被打破時(例如:由于他們的質押品價值無法覆蓋他們的債務價值),借款人的資產將被清算。

正如MYSO研究系列的早期文章中所討論的,以清算為中心的協議設計可能無法在借款人、出借人和清算人之間創建一個公平的競爭環境。借款人要處理過多的操作,必須不斷地監控ltv,并確保他們的倉位得到了充分的擔保。掠奪性清算機器人、過度清算和鏈上清算的金融傳染可能性是由于此類協議設計的擴散而出現的重要問題。

清算系統管理界面

為了了解更多關于清算指標的信息,以及清算需要什么樣的價格變動才能產生廣泛的傳染影響,讓我們來看看DeFiLlama團隊創建的一個工具——清算管理系統。

FTX Future Fund已向大學研究項目捐贈1300多萬美元:4月6日消息,2022年11月,FTX交易所及其子公司倒閉,也導致其慈善機構FTX Future Fund關閉。這家慈善機構此前承諾在2022年向知名大學的研究學者捐贈10億美元。然而,在2022年11月11日FTX申請破產后,其項目團隊立即宣布集體辭職。

來自美國康奈爾大學、普林斯頓大學、布朗大學以及英國劍橋大學等知名大學的共計20名學者從FTX慈善機構獲得了總計超過10萬美元的資助。根據這些公告進一步計算,大學附屬的研究項目總共獲得了1300多萬美元。雖然FTX在一份公告中要求破產申請中債務人的款項收款人返還資金,但沒有特別提到FTX Future Fund。然而,一位駐美國律師表示,這將取決于FTX受托人以及他們是否愿意追回小額資金,包括慈善資金。(Cointelegraph)[2023/4/6 13:48:26]

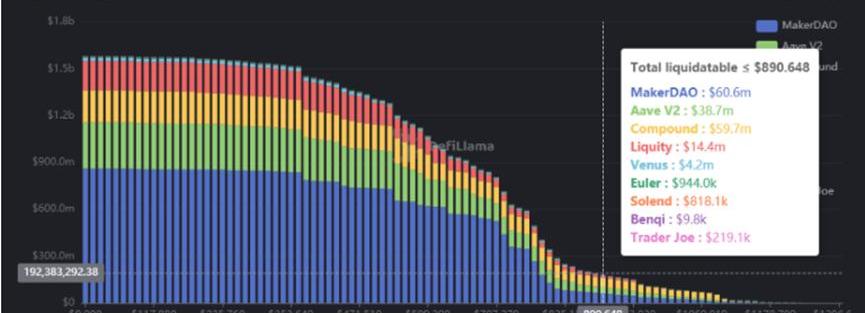

當打開清算管理后臺時,我們會看到一些與ETH作為質押品倉位清算相關的指標。雖然還有許多其他加密貨幣質押品需要研究,但讓我們關注ETH和ETH衍生品。根據管理頁面顯示,價值約16億美元的ETH被用作借款質押品,并可能面臨清算。管理頁面還顯示了已提交的可清償質押品的每日變化百分比,以及在價格下跌20%的情況下可清償的ETH的美元數量。

歐洲央行行長:必須要有監管,以保護消費者免受加密貨幣風險的影響:金色財經報道,歐洲央行行長拉加德表示,必須要有監管,以保護消費者免受加密貨幣風險的影響。[2022/12/15 21:47:24]

右邊的圖表也是一個很好的工具,他將清算價格和各種ETH價格點上可能清算的規模可視化,以協議為基礎。讓我們來看看圖表中的一些數據:

l?eth計價質押品的前5個協議是Maker、AaveV2、Compound、liquid和Venus

l?Maker在可清償金額(8.622億美元)方面領先,其次是AaveV2(2.942億美元)和Compound(2.065億美元)

l?如果ETH降至700-800美元區間,清算量將會是災難性的,僅Maker在這一水平上就有超過4.4億美元的ETH待清算。

Jacob & Co.推出以比特幣為主題的豪華手表:金色財經報道,Jacob & Co.在Instagram上透露,它將在“日內瓦手表日”的全球首映式上展示全新的“Astronomia Solar Bitcoin”限量版手表。 據該公司稱,新的比特幣主題限量版手表是第一個專門用于加密貨幣領域并受其啟發的高復雜度手表。(Finbold)[2022/8/31 13:00:27]

如果我們點擊“累積”切換按鈕,我們就能看到累計的平倉水平。基于這些數據,如果ETH要重新測試6月份890美元的低點,大約1.8億美元的ETH質押品將需要清算。如上圖所示,低于約800美元的水平將意味著通過各種貸款協議進行大規模清算。

ETHW第三批凍結清單包含持有約42.3萬枚ETHW的12個地址:8月21日消息,以太坊分叉項目EthereumPoW(ETHW)發推稱,ETHW Core發布第三批凍結地址清單,計劃凍結12個地址,持有總計約42.3萬枚ETHW代幣。

據此前報道,ETHW計劃在硬分叉后臨時凍結部分LP合約代幣,建議ETH持有者從Uniswap、Sushiswap、Aave、Compound和其他DEX等LP中提取資產,遭社區質疑。ETHW發布其計劃在硬分叉期間凍結合同的初始清單,計劃凍結約85份合約,持有總計約140萬ETH代幣(價值26億美元)。第二批凍結合約清單包含24份合約,持有總計約28.7萬枚ETHW代幣。[2022/8/21 12:38:56]

這些質押來自什么鏈呢?不出所料,以太坊領先,BSC、Polygon、Avalanche和Solana緊隨其后,總共有約3700萬美元的可清償ETH質押品。

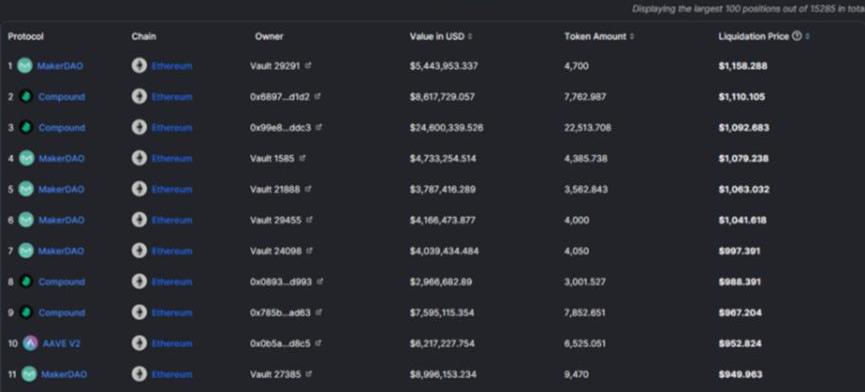

在線管理頁面顯示了所有借貸平臺的前100個空缺倉位(按價值計算)。這些頂級的倉位很多都是Maker金庫——然而,一些特色看起來是在Aave和Compound上開的個人賬戶。

比特幣儲備排名前五交易所余額占比超過68%:金色財經消息,據交易所比特幣余額數據顯示,全網統計交易所比特幣總余額為250.3萬個比特幣。但這些交易所持有的比特幣數量主要集中在Coinbase、Binance、Okex、Huobi和Kraken,比特幣儲備前五交易所的余額為172.4萬個。

目前比特幣儲備前五交易所余額排名如下:

1.Coinbase比特幣余額853,530個,占比34%;

2.Binance比特幣余額340,410個,占比13.58%;

3.Okex比特幣余額266,530個,占比10.62%;

4.Huobi比特幣余額160,950個,占比6.39%;

5.Kraken比特幣余額102,900個,占比4.07%。

在余額前五名交易所中,就持有的比特幣儲備而言,占全網統計交易所比特幣總余額250.3萬個的68.66%。(news.bitcoin)[2022/5/23 3:34:55]

第12大的未平倉是Compound-價值約2460萬美元的ETH作為質押品-但該倉位平倉價格有點不穩定,為1092美元。在前100個未平倉中,有12個平倉價格高于950美元,這意味著在價格下降30%的情況下,有相當多的ETH處于被平倉風險。

DeFiLlama的管理頁面還提供了一個鏈接,可以下載所有這些協議的開放位置——深入研究這些數據,我們可以發現一些有趣的細節。922個不同的地址已經質押了超過100,000美元的ETH質押,其中200個已經提供了100萬美元。AaveV2在所有eth-質押中領先,目前有超過7700個空缺。

ETH的衍生品

看看一些流行的ETH股權衍生品,如stETH和wstETH,數字也相當驚人。

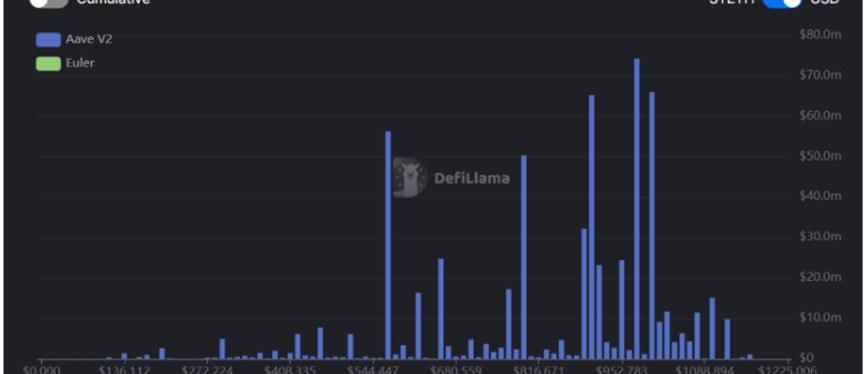

目前,約6.1億美元的stETH作為AaveV2的質押品,其中約1.4億美元可在價格下跌20%的情況下進行清算。

Maker上的wstETH質押有更多的回旋余地,因為如果代幣價格跌至~950美元,將會看到大量的清算。大約2.4億美元的wstETH在3個Maker金庫中持有,前2個金庫的平均清算價格約為970美元。

危機蔓延的風險

回到ETH,讓我們思考一下負價格行為的一些影響,以及這將如何影響鏈上清算和整體市場健康。考慮到不確定性和一些宏觀經濟條件,ETH的價格將重新測試2022年6月的低點~890美元,大約1.8億美元的ETH質押品將受到清算。如果清算人要收回這個ETH,并繼續在鏈上的DEX上出售,這會讓價格產生什么程度的滑坡呢?會對市場產生什么影響呢?

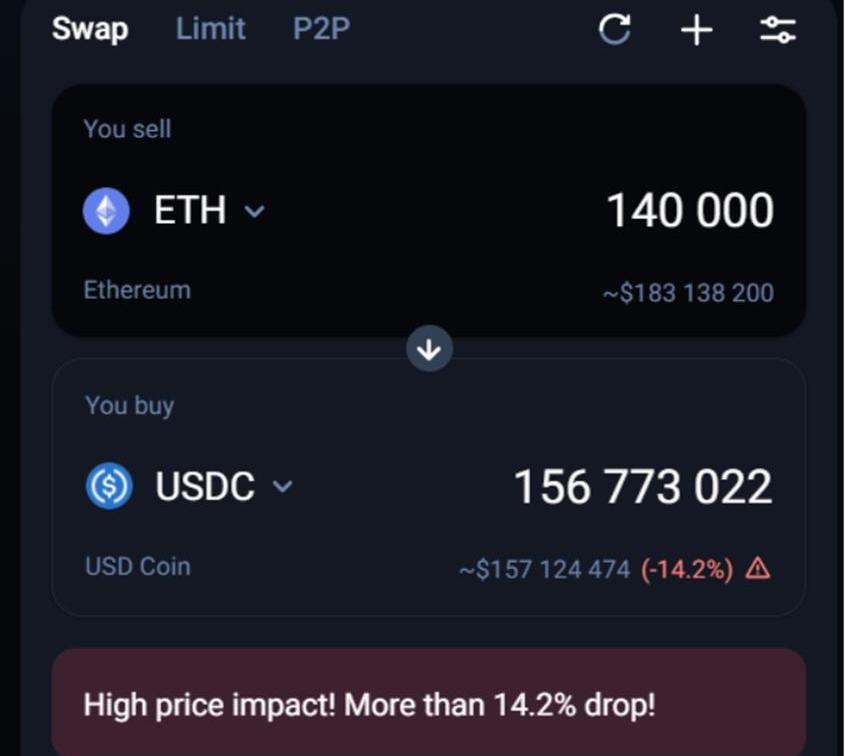

價值約1.8億美元的ETH與USDC在1inch上的單次互換將造成大約14.2%的價格浮動,這確實是一個巨大的下滑,但后果甚至會更深遠。在這種情況下,由于ETH的新價格將允許目前ltv足夠低的其他ETH擔保倉位被清算。這將意味著某種死亡螺旋向下,直到達到某個耗盡點。然而,這種情況假設套利者的速度被清算機器人超過,整個初始質押的金額被一次性清算,這并非不可能,只能說可能性比較小。

這種蔓延的情景以前也發生過。今年早些時候,Fantom生態系統中的一位高凈值人士將價值約5000萬美元的FTM存入貸款協議Scream,并抵押購買了兩個代幣($SOLID和$DEUS)。然后,該用戶將借來的代幣鎖定在一份為期四年的股權合同中。不久之后,市場的不穩定導致FTM的價格暴跌,用戶的LTV比率開始接近協議將其清算的水平。如此大規模的FTM代幣清算會對代幣價格造成巨大的下行壓力,導致進一步的清算和bot活動的狂潮。

最終,DeusFinanceDAO的一名成員借給用戶200萬美元,以幫助他們加強倉位健康,防止災難性的清倉。然而,一些部分清算仍然發生了,用戶的質押價值下降到3500萬FTM(從5900萬FTM下降),對應的是FTM代幣的鏈上價格從美元下降0.85美元0.76-進一步的向下探底也會隨之而來。如果不是這個DeusFinanceDAO的朋友加強了倉位,整個鏈可能已經被清算機器人和可能的FTM代幣死亡螺旋摧毀。

清算數據

DeFiLlama的清算管理頁面是一個非常寶貴的工具,用于分析DeFi領域的債務倉位的純粹價值,即使是ETH,目前也有超過16億美元用于借款。在這方面,DeFi的偉大之處在于其數據的透明度和可組合性,我們能夠清楚的確定重要質押資產可能被清償的價格點,并分析各種貸款協議的特定倉位。

這樣明確的指數化數據使我們能夠觀察到大量質押資產將被出售給清算人的價格水平,并推斷二級出市場是否無法在沒有顯著價格下滑的情況下,吸收相應的清算量,后者可能會擾亂市場流動性,造成額外的拋售壓力。在這種情況下,基于flashloan的清算機器人會發現自己無法允許它們以實際結算相關債務倉位的價格出售質押資產,從而可能導致協議出現壞賬。正如前面所討論的,雖然導致這種情況的價格波動相當罕見,但問題是,如果這種情況發生,它們可能會產生毀滅性的影響,引發一連串的平倉。這會給整個加密市場帶來系統性風險,以清算為中心的貸款協議會加速并加劇市場崩潰。

Tags:ETH比特幣UNDFTXETHM價格最新比特幣價格美元Compound 0xCITIES Vault (NFTX)

今天幣安漲幅榜霸榜的是ERN可謂說是,從1美金,拉倒4美金,足足翻了四倍,接下來就來看一下,幾個小時的時間能拉四倍的幣種是什么?有什么魔力? EthernityChain什么是以太鏈Eterni.

1900/1/1 0:00:002022年8月1日至9月17日,由清華大學學生區塊鏈協會學生發起的去中心化自治組織舉辦2022TSH夏季黑客松,共計60支項目參賽.

1900/1/1 0:00:00Web3的未來將不僅僅是PFP的jpegs、NFT市場、CEXs/DEXs和DeFi協議。為了使Web3成為主流,有許多工具可以圍繞一個繁榮的生態系統來構建.

1900/1/1 0:00:00有不少人還不知道Greenstone是不是靠譜,自己能不能安心使用。本文主要將探討Greenstone在監管、資安、風控等方面的議題,以及看看Greenstone是不是有跑路的可能性,投資人在G.

1900/1/1 0:00:00以太坊的發展正在達到一個新的成熟水平。目前,以太坊所在的位置與其定義的路線圖之間的差距正在迅速縮小。很明顯以太坊正在開發一種模塊化設計架構.

1900/1/1 0:00:00摘要 作為第三代區塊鏈,CosmosSDK和TendermintBFT降低了開發和運行公鏈的門檻.

1900/1/1 0:00:00