BTC/HKD-0.49%

BTC/HKD-0.49% ETH/HKD-2.95%

ETH/HKD-2.95% LTC/HKD-2.09%

LTC/HKD-2.09% ADA/HKD-2.07%

ADA/HKD-2.07% SOL/HKD-1.19%

SOL/HKD-1.19% XRP/HKD-1.49%

XRP/HKD-1.49%WhoknowsDAO專題策展第七篇,代幣經濟模型研究是基本面分析中的重要一節。簡單來說,代幣經濟學研究可以更好地幫你了解項目背后的貨幣“政策”。很少有人提到進行代幣經濟學分析時要考慮的危險因素。出于這個原因,DAOrayaki社區編譯此文,并列出了九個相關的危險信號。本文將介紹前四個。

#01無限供應

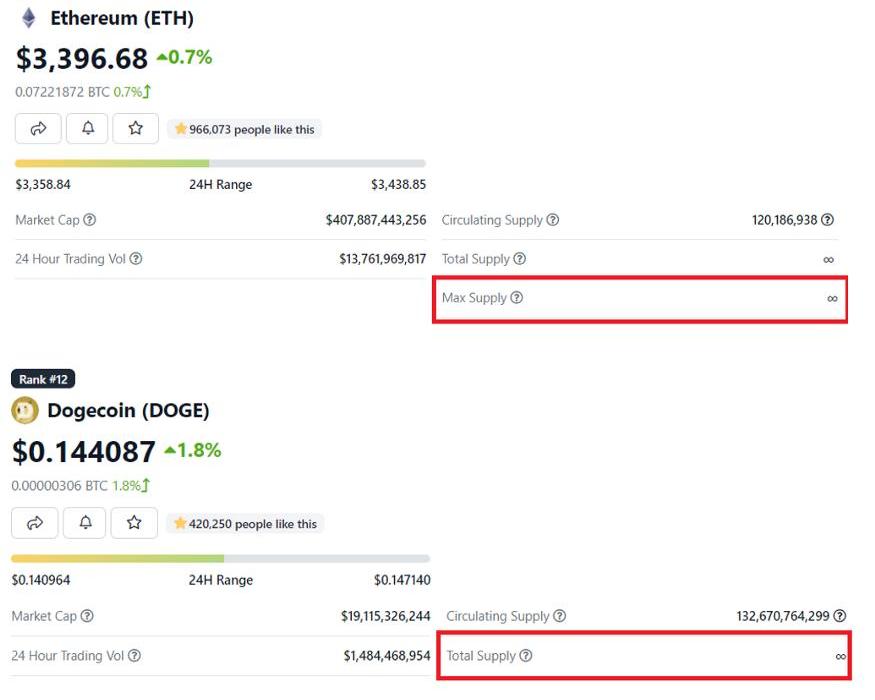

我們喜歡“無限”的東西,人類天生在尋找萬物的無限源泉,當我們談論金錢時,事情更是如此。因為,更多的錢=更多的自由。歸根結底,如今,金錢統治著世界。但現在讓我們談談代幣經濟學中與此相關的一個誤解,許多新手投資者認為代幣的“無限供應”也意味著更多的自由,但事實并非如此。無限供應是能夠殺死項目及其投資者的藥。因為:無限供應意味著代幣在任何時候都不會有短缺的可能性。結果,供需關系將被擾亂。例如,很可能有時供應太高而需求太低。結果,資產的價格大幅下跌。大量的代幣也會導致通貨膨脹,或者是惡性通貨膨脹。這與現實中類似:手中有更多的錢=更多的買/賣壓力=更大的通貨膨脹但“無限供應”并不總是一件壞事,目前,以太坊(ETH)和狗狗幣(DOGE)都有無限供應。

微軟收購動視暴雪案首次審前聽證會定于1月3日舉行:金色財經報道,12月31日消息,法官定于1月3日就美國起訴微軟690億美元收購動視暴雪一案舉行首次審前聽證會。此前,負責執行反壟斷法的美國聯邦貿易委員會 (FTC) 要求法官阻止這筆交易,理由是合并將使微軟的Xbox獲得動視游戲的獨家使用權,使任天堂游戲機和索尼的 PlayStation 受到冷落。?[2022/12/31 22:18:45]

ETH是以太坊系統的原生貨幣,它在dApp、智能合約等方面有很多使用場景。所以在如此高的使用需求下,有限的供應無法滿足市場。同時ETH具有銷毀機制,所以隨著時間推移,這會使ETH成為一種通縮資產——即使最大供應量是無限的。

知情人士:Uniswap計劃以約10億美元估值融資1億至2億美元:9月30日消息,據知情人士透露,Uniswap Labs正在與Polychain和一家新加坡主權基金在內的投資者進行接觸,計劃以約10億美元估值融資1億至2億美元。(TechCrunch)[2022/9/30 6:04:48]

#02不公平的釋放機制

Vestingperiod也稱為代幣鎖定期,是指在ICO預售階段出售的代幣在特定時間段內被阻止出售的時間段。曾經有一段時間,項目在啟動或上市交易所之前會要求投資者提供一些資金。作為回報,一旦項目啟動,這些早期投資者可能會獲得瘋狂的回報。在大多數這些ICO中,投資者需要將他們的初始投資鎖定一段時間,該間隔稱為“鎖定期”。如今,許多項目仍然有代幣的鎖定時間表。主要是防止早期投資者在項目早期出售他們的資產。它保護投資者免受早期的價格波動。同時,鯨魚大戶等因素引發的“暴漲暴跌”的可能性將被降到最低。

Otherdeed #49060 以200 ETH的價格成交:金色財經報道,Etherscan數據顯示,Otherdeed #49060 以200 ETH的價格成交,該買家目前持有9枚Otherdeed虛擬地塊。[2022/9/28 5:57:45]

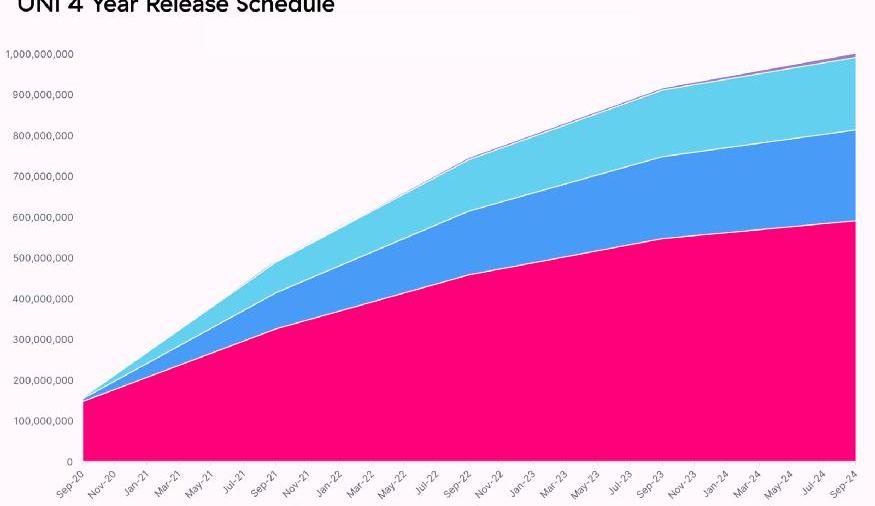

Uniswap(UNI)代幣歸屬時間表但實際上,這些機制存在嚴重問題。例如:第一年:所有代幣都被鎖定。第二年:70%的鎖定代幣將被解鎖。第三年:30%的鎖定代幣將被解鎖。這意味著從第二年開始,你會看到巨大的拋售壓力。但也有些代幣的釋放周期表非常寬松。比如每年釋放大約0.5-1%的鎖定代幣。同時如果這些代幣有被較好的賦能,使用場景很多,那么這會導致稀缺性并最終導致價格上漲。同時這也會造成用戶流失,用戶會希望加入到一個價格更穩定,公平的項目中。最后,日程安排不透明也會成為問題。比如一些項目在白皮書中提到,他們為項目開發人員、主要投資者等鎖定了X%的代幣。但他們沒有就這些代幣的解鎖計劃進行進一步解釋。這意味著在任何時間點,你都面臨著拋售壓力。

香港金管局:全球Fast Track計劃2022將增設“央行數字貨幣”領域:金色財經報道,香港金融管理局及投資推廣署聯合宣布全球Fast Track計劃2022將增設“央行數字貨幣”領域,為本地和全球公司提供寶貴機會與香港的中央銀行機構合作,促進亞洲及其他地區金融科技的發展和應用,會邀請銀行、金融科技及科技公司在八個重點范疇提交創新解決方案,當中包括零售層面央行數字貨幣應用、批發層面央行數字貨幣應用、可編程貨幣、互用性、私隱、網絡安全、外匯和流動資金管理及離線支付。[2022/8/11 12:17:43]

#03分配不公

在現有制度下,富人變得更富,而窮人無法平等地獲得財富而變得更窮。貧富差距過大的背后有技術、制度原因。但是,我們真正感興趣的是分配。傳統金融中,政府、中央銀行或金融機構制定政策,然后印鈔,進行分配。很多情況下,這些中心化實體優先考慮自身利益,它們為自己印鈔。

美國CFTC 倡導擴大加密貨幣市場管轄范圍:金色財經報道,自比特幣創建以來已經過去了十多年,但立法者和監管機構仍在繼續探討重要問題,例如應該允許哪個監管機構來監管數字資產。包括商品期貨交易委員會 (CFTC) 在內的聯邦監管機構正在增加資源以幫助監管數字資產市場中的欺詐行為。

除了欺詐或操縱事件之外,CFTC 目前不監管涉及不依賴保證金、杠桿或融資的數字資產的現貨或現金市場交易,也不監管從事此類交易的市場參與者。然而,現任 CFTC 主席 Rostin Behnam 正在尋求擴大該機構的職權范圍。

Behnam在證詞中極力主張允許 CFTC 監管現貨數字資產交易,Behnam表示,CFTC 處于有利地位,在監管現金數字資產商品市場方面發揮著越來越重要的作用。從根本上說,CFTC 是一個市場監管機構,旨在確保市場完整性和活力,旨在支持金融穩定,同時通過基于原則的個人客戶保護監督交易所、票據交換所、數據存儲庫和市場參與者。這種靈活的方法使 CFTC 在國會授權下,與衍生品市場一起發展,從其歷史根源于監督農業市場發展到現在監督從能源和“貴金屬到金融指數和掉期。我們現在準備在數字資產商品市場上做同樣的事情。(路透社)[2022/6/22 4:43:59]

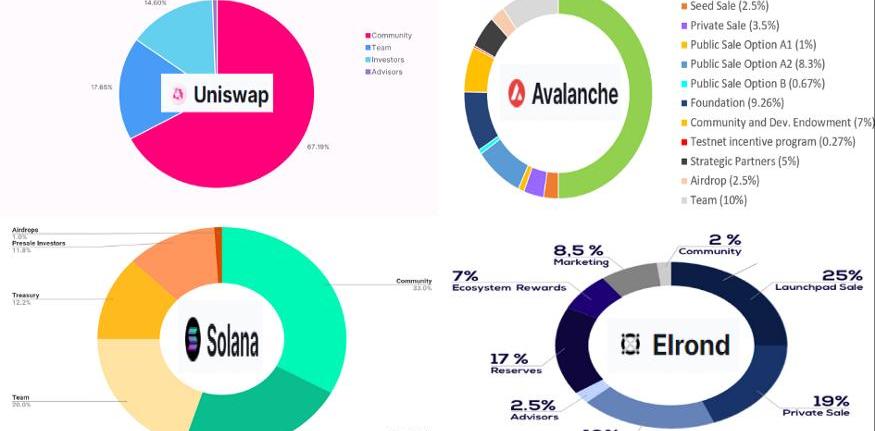

Uniswap、Avalanche、Solana和Elrond的代幣分配在加密貨幣世界中雖沒有銀行或政府,但因為有項目創始人等等“特殊群體”的存在,代幣持有者仍面臨不公平的分配。這些“特殊群體”包括:

ICO投資者主要投資者預售投資者種子輪合作伙伴/贊助商開發人員顧問項目背后的公司常理來說,任何未公開分配銷售的部分都應該被視為“不公平”。但應該有些例外,例如項目方將一部分用于用戶的質押獎勵,或用于國庫基金,這些資金會用于項目的未來發展,或應對未來可能的風險事件,這都是必要的措施。需要注意的還有大戶數量,如果持有量前10的地址擁有80%的代幣,那么大幅的上漲和拋壓或rug都不令人意外。

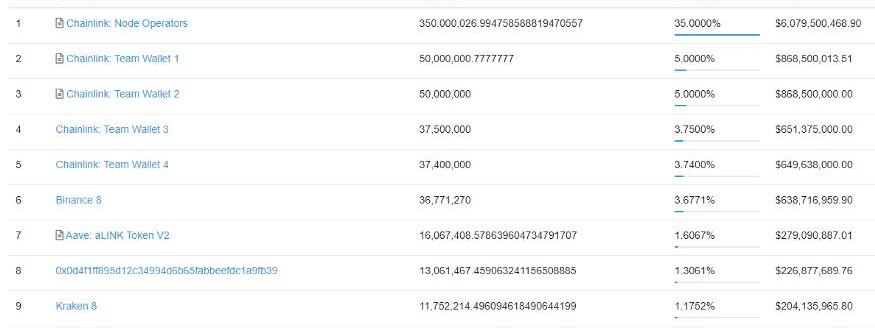

Chainlink持有量前10的地址持有近60%的代幣。資料來源:etherscan

#04通脹代幣

通脹代幣指流通量凈增加的代幣,而通緊代幣指流通量凈減少的代幣。

在加密領域,你會常聽到這兩個詞,而它們具體是如何產生的呢,先來了解兩個詞:

供應:可供交易的資產的數量。需求:投資者要求購買資產的數量。根據供求法,任何資產的價格主要取決于其供求關系。

讓我舉一個與Covid19相關的例子。早在2020年,很多人開始佩戴口罩。各國還通過法律強制要求戴口罩。口罩的需求暴漲,同時市場供應不足,于是,口罩的價格上漲。

隨著時間的推移,人們開始接種疫苗。同時,口罩企業也加大了生產線活動。市場上有了足夠的口罩。所以,口罩需求明顯下降,口罩價格大幅下降。

那么這與通脹代幣有什么關系呢?

更多的供應導致流通量的凈增加,代幣價格就會朝相反方向的運動。

而想使代幣通縮,基本上有兩個方向:

限制最大供應量:如果資產的最大供應量受到限制,且產出到了最高點的時候,供給端市場將出現凈跌幅。代幣燃燒:具有無限最大供應量的代幣通常使用一些機制來燃燒一些流通中的現有代幣。這有助于緩和市場上的凈流通。如果措施得當,也可能導致凈減少。還用ETH舉例,我們知道,ETH的供應量是無限的。這意味著ETH是一種通脹代幣。

而在EIP-1559發布之后情況發生了變化,它是2021年在以太坊區塊鏈中實施的一項功能,功能是在每筆交易中銷毀一些代幣。

因EIP-1559導致的每日以太幣消耗量

由于這項功能,ETH也會出現通縮情況,因為有些區塊中燃燒的代幣比開采的還要多。

在研究項目時,你必須特別注意代幣的通貨膨脹/通貨緊縮率,或檢查代幣有沒有最大供應限制和燃燒機制。

責任編輯:Kate

據MarsBit統計,10月15日至10月21日期間,加密市場共發生29筆投融資事件,其中基礎設施領域5筆、DeFi領域4筆、鏈游和NFT領域5筆、Web3領域5筆.

1900/1/1 0:00:00如果沒有Terra、三箭資本和這么多加密銀行的垮臺,加密行業的狀態會如何?顯然……會好很多。不幸的是,損害已經造成.

1900/1/1 0:00:00這是一個正在進行中的文件,我試圖記下我所遵循的一些原則。并不是所有的原則都有對錯之分,大多數只是我做或者看待事物的方式.

1900/1/1 0:00:00出品|白話區塊鏈 伴隨著大環境的惡化,加密領域在經歷了一輪過山車之后,我們似乎又來到了底部或者接近底部的區間.

1900/1/1 0:00:00一、背景 CryptoPunks毫無疑問是市場上最知名的NFT項目之一,作為最早一批推出的NFT項目,一直受加密圈大佬們的關注.

1900/1/1 0:00:0001什么是MEV? 我經常被問到MEV是什么,以及搶先交易和尾隨交易是如何工作的,那么我就以我自己的機器人工作機制為例,在這篇長文中做一個解釋.

1900/1/1 0:00:00