BTC/HKD+0.13%

BTC/HKD+0.13% ETH/HKD-2.79%

ETH/HKD-2.79% LTC/HKD-1.52%

LTC/HKD-1.52% ADA/HKD-2.07%

ADA/HKD-2.07% SOL/HKD+0.68%

SOL/HKD+0.68% XRP/HKD-1.56%

XRP/HKD-1.56%本篇將講解代幣設計所面臨的一些問題,與NatElisason的代幣經濟學系列文章有相似觀點,亦有互相補充的內容。作者從代幣政策、激勵與架構三個方面出發,從數值到概念,為讀者拆解代幣設計的關鍵因素。

#01

揭開代幣設計的神秘面紗

代幣的進化積累了現實世界實物資產的價值,讓大家可以在數字空間擁有資產。一個代幣在其生態系統中積累了它的經濟價值,而它的價格發現是在二級市場上的展示價值。代幣設計框架受限于生態系統的經濟設計框架。

代幣的主要功能可以概括為四個字母SUMS,即安全,實用,貨幣和穩定。在DeFi中,研究一個項目是否可靠的基本指標之一就是評估它的代幣經濟模型。要了解代幣經濟模型,需要回顧經濟框架的代幣設計結構,該結構分為三部分:

代幣政策;金融激勵;架構;代幣設計是代幣本身的規則。這些規則由智能合約的代碼定義。隨著項目的發展或生態系統與新的交易形式整合,此類規則也會發生變化。

Orbiter Finance:Discord攻擊事件補償申請即將截止:7月7日消息,Orbiter Finance發推稱,Discord攻擊事件補償申請由于部分符合條件用戶尚未申請補償,補償申請期限延長6小時,關閉時間為7月7日 20:30(UTC+8)。

據此前報道,賠償計劃依據用戶損失金額分為3檔:如果損失在1000美元及以下,Orbiter Finance將全額補償。如果損失超過1000美元但不高于3000美元,將補償1000美元+剩余金額(超出1000美元部分)的50%。如果損失超過3000美元,將補償1000美元+超出1000美元但不高于3000美元部分補償50%+超出3000美元的部分補償30%。[2023/7/7 22:23:53]

#02

代幣政策

貨幣政策和代幣的估值。代幣的貨幣政策是根據三個因素設計的。代幣用例,代幣功能,以及項目的商業模式。

例如,如果代幣是穩定幣這類易受外力影響的貨幣,則使用的貨幣政策方法遵循中央銀行的政策方法。如果代幣代表著對鏈上或鏈下某種資產的申領權,則聯合曲線是審查后的貨幣政策,它將價格定義為代幣供應的函數。如果代幣是訪問網絡的效用型代幣,則貨幣政策取決于它的用例。通過傳統的貨幣政策模式審查作為貨幣促進交易的代幣,即貨幣政策工具。

Injective宣布主網與Pyth集成:金色財經報道,Cosmos生態智能合約平臺Injective宣布Pyth已與Injective主網集成。Injective dApps 現在可以訪問 Pyth 的任何鏈上數據,Pyth 是一個在鏈上發布連續真實世界數據的第一方金融預言機網絡,它引入了一種創新的低延遲拉式預言機設計。有了這個功能,Injective 上的 dApps 可以在需要時輕松訪問鏈上的可用價格,從而使區塊鏈環境中的每個人都可以訪問真實世界的資產數據。[2023/5/4 14:41:00]

在整個生態系統中對代幣估值進行審核。生態系統決定了代幣價格。代幣估值可以回答以下問題:

基金如何評估特定的初創企業;在設計經濟學時,代幣如何獲得其價值;交易手續費或套利的價值;項目和生態系統的增長;

以上所有內容都是以數學方式確定的,嵌入在智能合約代碼中。在流動性池內,通過自動做市商,聯合曲線是執行的智能合約,為代幣創造一個沒有訂單簿的市場。

聯合曲線用例:是什么、怎么樣以及為什么

1.是什么:聯合合約創造了代幣市場;

Aptos基金會公布第一輪生態贈款接受者,總贈款超過350萬美元:金色財經報道,Aptos基金會公布第一輪生態系統贈款接受者,向50個新項目團隊提供總額超過350萬美元的贈款,以擴展Aptos區塊鏈。

本次贈款設計四個重點領域,包括開發者工具、基礎設施、教育與生態系統,包括Mokshya、Pontem、Aries、KYCDao、Overmind、Aptos Eden、Tsunami和Topaz等新項目。

此外,Aptos生態系統贈款申請第二階段已于4月開放。[2023/5/3 14:39:50]

2.怎么樣:它展示了智能合約管理的公式函數。這展示了圖表中的變量是如何確定的;

3.為什么:考慮籌款、流動性規定和策展市場等因素;

聯合曲線也用于降低風險。

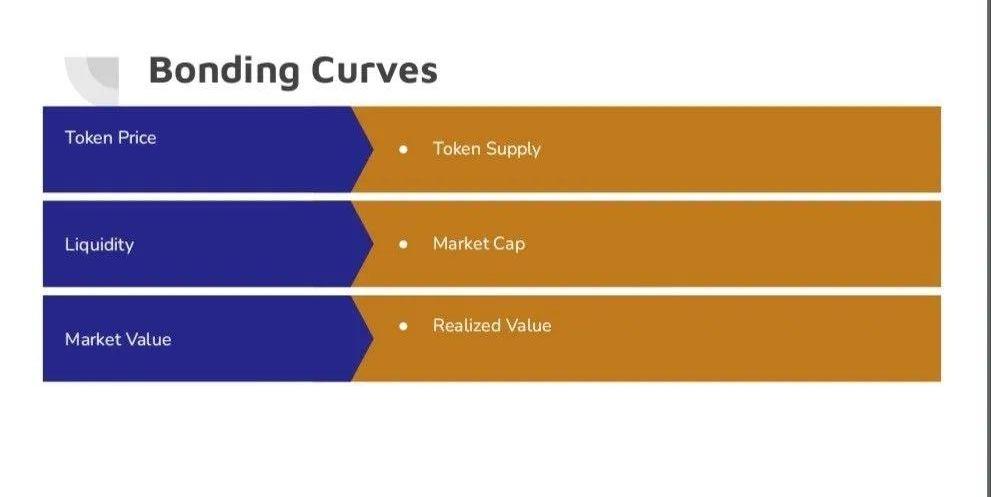

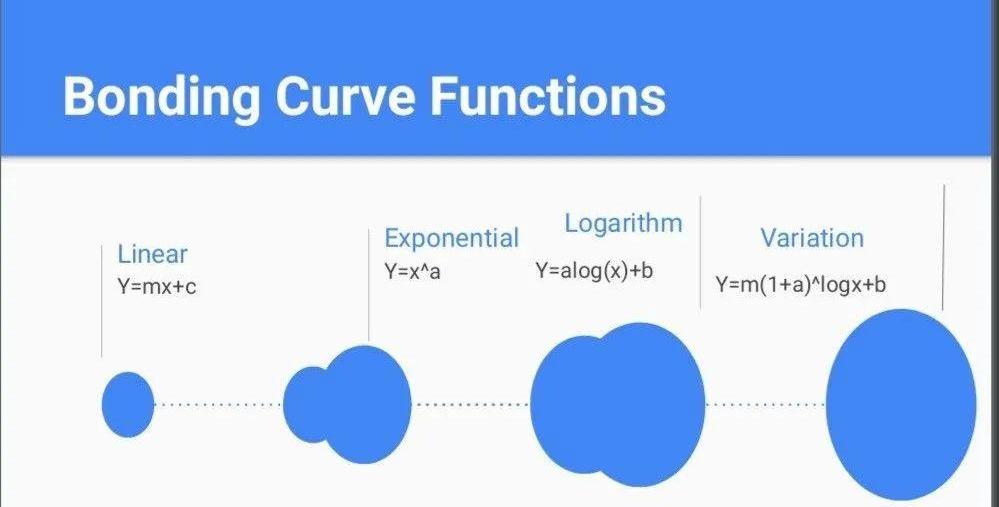

在去中心化交換池中,上圖重新定義如下:

恒定和做市商~線性;恒定積做市商~指數;恒定平均數做市商~CobDouglas/對數函數;Stableswap不變量~變量;恒定和做市商解釋了套利機會。而恒定積做市商解釋了供需理論等等。

Optimism已啟動第二輪治理提案投票:6月24日消息,以太坊 Layer 2 網絡 Optimism 已于北京時間今日 3:00 啟動第二輪治理提案投票,投票將持續至北京時間 7 月 7 日 3:00。本輪被批準就 OP 代幣分配進行投票的項目包括了 ParaSwap、Optimistic Railway、dForce、GYSR、Mean Finance、Raptor、Balancer 與 BeethovenX、Summa、WardenSwap、Pickle Financ。此外,Ooki Protocol、Infinity Wallet、Beefy、0xHabitat、Thales 也已提交提案但目前未獲得明確批準。

此前結束的第一輪治理提案投票中,共有 25 個項目的提案獲得了通過,總計將向這 25 個項目分配 3600 萬枚 OP 代幣。[2022/6/24 1:28:46]

聯合曲線分為增強型聯合曲線和動態聯合曲線。池中的代幣分為流動性代幣和儲備代幣。兩者的組合視作中繼代幣。

Cake/BNB將儲備代幣和流動性代幣結合在一起,形成一個中繼代幣。中繼代幣通常為質押提供途徑,在中繼減少價格溢出。

P=儲備池的價值/流動性代幣供應量

洛杉磯道奇隊前老板創立的社交網絡協議ProjectLiberty與波卡技術團隊達成協議:5月24日消息,由洛杉磯棒球隊道奇隊前老板Frank McCourt創立的去中心化社交網絡協議Project Liberty與波卡背后技術團隊達成協議,將就去中心化社交網絡協議(DSNP)的首次實施進行合作。DSNP的創建者、技術專家Braxton Woodham表示,我們現在已準備好將社交功能部署為互聯網本身的核心元素。Polkadot的獨特架構可以大規模實施DSNP。去年6月份,據彭博社報道,Frank McCourt將投資1億美元用于Project Liberty項目,該項目計劃使用區塊鏈來構建一個新的互聯網基礎設施,即去中心化社交網絡協議(DSNP)。不同于Facebook對擁有的用戶社交數據的獨有控制,DSNP鼓勵采取更加平等的做法,讓傳統社交媒體公司從共享的社交數據中獲利,并允許用戶在不同社交媒體之間移動他們的社交數據,從而成為新型互聯網基礎設施。[2022/5/24 3:38:35]

供應:在傳統經濟學中,商品的供給是指在某一特定時間生產的商品數量。現貨是直接面臨市場滿足人們的需求。而在加密貨幣經濟學中,代幣供應量描述了生產中可用的代幣總量,一類代幣供應量可劃分為:

流通量:指的是在一個特定時期內流通的代幣數量,它由人們所持有。值得注意的是,并非所有的代幣都會被交易或使用。其中不乏有丟失的、無人認領的代幣,鎖定的代幣和冷儲存的代幣。所有這些都是鏈上分析中的代幣資本化度量;最大供應量:代幣的最大供應量是指該代幣可能存在的最大數量。雪崩代幣的最大供應量為720,000,000美元,同時研究最大供應量是否是固定的也很重要;總供應量:代幣的總供應量代表代幣的總發行量,它不一定是流通中的代幣,還包括銷毀的代幣和鎖定的代幣;代幣經濟學是分析代幣供需的一個完美指標。

注意:

a.如果一項資產是稀缺的,根據推測市場對它的需求也會上升;

b.沒有最大限度的供應導致市場上的代幣充裕,價格下降。其他因素會影響價格,如釋放率等;

c.一旦被鎖定的代幣被釋放到市場上,它們會影響到代幣的價格;

以上是評估代幣供應的決定性因素。

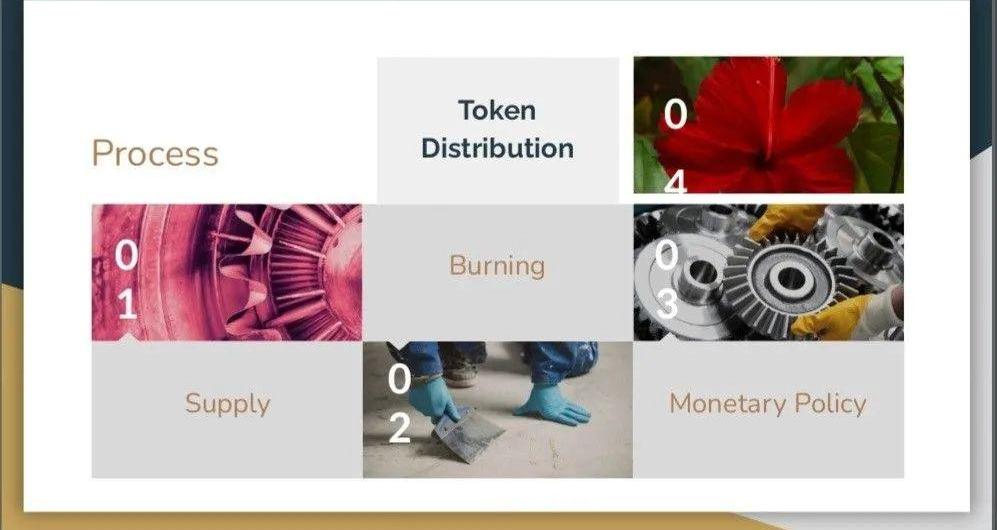

銷毀:

你銷毀過紙幣嗎?之后發生了什么?銷毀的資源永遠無法復原。這是自然法則。在去中心化金融中,銷毀的原因如下:

降低流通中的代幣數量;調整供給和需求;降低資產的通貨膨脹;正如貨幣的基本特征和貨幣價值的來源稀缺性一樣,代幣的需求量降低,通過銷毀產生的通脹資產減少,從而創造出稀缺的資金池。所有銷毀的代幣都被傳輸到空地址。銷毀的代幣不能被提取,也沒有價值。代幣創建者或開發者為銷毀代幣創建空地址。值得注意的是,有幾種銷毀代幣的方法。

例如把BSC鏈的代幣轉到ERC錢包地址,則無法成功轉到正確地址,而是會被發送到空地址,反之亦然。代幣就這樣銷毀了!

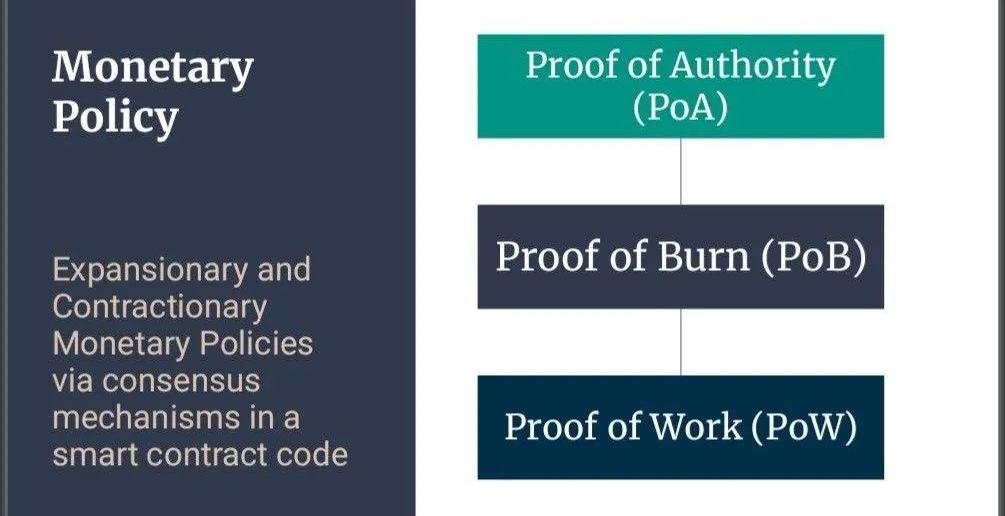

貨幣政策:

在Web3中,去中心化金融代幣通過以下問題運行其貨幣政策:

代幣是通脹的還是通縮的?別忘了,貨幣政策是一種對沖通脹的措施。對于代幣也同樣適用;未來代幣發行的計劃是什么?代幣的通貨膨脹率源自流動性挖礦計劃,該計劃每天都會向用戶獎勵進入流通供應的新代幣。這增加了其拋售壓力。因此,代幣通脹會降低其購買力。代幣通脹是由以下原因引起的:

無限和持續的代幣發行或釋放;出現更多項目,讓供應量上升而市值保持不變;挖礦:增加了礦工持有的代幣數量;質押:增加代幣供應,減少代幣價值;

生態系統智能鼓li任何項目的貨幣政策基礎是項目的共識機制。共識機制有:

權限證明;銷毀證明;容量證明;開發證明;貢獻證明;時間證明~節點;流動性證明;復制證明~數據存儲挖礦;空間證明;權益證明~驗證交易或區塊;工作量證明~每個區塊都是由網絡上的個人或節點挖出的;所有的這些貨幣政策都是由代碼自動完成的。代幣分配:

代幣分配是指將代幣的供應分為多個方面以維持代幣穩定增長的過程。想要了解代幣經濟,下面代幣分配的情況很重要:

代幣初始是如何分發的?創始人、開發者和合作拍檔擁有的代幣供應比例是多少?公眾投資者可以持有的最低百分比是多少?鎖定的部分多少百分比用于未來分配?如果其中有超過4的百分比鎖定在4,它未來的分配計劃是什么,以及是否有代幣釋放的計劃表?是否有大戶持有代幣的主要份額?占多少百分比?大戶有可能賣掉他所屬的代幣來操縱市場嗎?

上圖解釋了代幣分配模式是從創新開始的。ICO和SAFT在2013-2017年期間一直處于運轉中。另一個未添加的模型是OlympusDAO通過結合曲線機制開創的協議自有流動性模型。投票托管機制也是由CurveFinance在2020年推出的,那時候它就已經享有盛名。

與金融激勵代幣設計相一致的代幣經濟學基本原理的第五個過程是獲利。項目與利益相關者共享利益或利潤是一種正常現象。理由是:

激勵礦工;為了保證網絡的安全(在PoS或類似的共識模式中);對沖通貨膨脹;獲取獎勵的方式如下:

挖礦;質押和流動性挖礦;運行主節點;流動性交易;空投活動等;訪問https://www.stakingrewards.com/,你可以找到一些DeFi項目的質押、主節點、挖礦和其他功能的分配細節。分配給團隊和顧問的獨立代幣池通過簽署代幣期權協議來組成。這決定了代幣歸屬機制和關鍵績效指標。這是回顧代詞經濟學時的一項重要研究。代幣釋放完成后通常提供會在一段時間代幣鎖定,以此避免代幣供需失衡。特別是當內部人員的代幣開始流通時,他們會想在交易所拋售代幣。

總結下來,我將在下列出代幣經濟的危險信號:

無限量供應;不公的釋放計劃;不公的代幣分配;通貨膨脹代幣;未來不確定因素較多;不透明代幣經濟學;中心化機制;不合適的代幣發放;缺乏應用場景;無限供應可能是一個危險信號,也可能不是。我們都希望擁有無限的資產,比如無限的互聯網、自助餐等。不過在代幣經濟學中,這可能是一種負面現象。

無限量供應的代幣意味著新的代幣會一直在鑄造。代幣并短缺也不會影響供需平衡。因為供應的持續增長將超過需求,從而導致代幣價格下跌。更重要的是,還會導致通貨膨脹。最糟的情況是惡性通貨膨脹。

然而,擁有無限代幣供應的項目的代幣經濟學計劃決定了其通貨膨脹和通貨緊縮機制。這就是為什么無限供應可能也是一個很好的選擇。以太坊是一個完美的例子,在擁有無限量的代幣供應的同時有著燃燒機制,如EIP-1559。這表明無限制供應的代幣為此行為闡述了合理的理由。Dogecoin,一種Meme幣也是無限量供應。

我希望你們從代幣設計的旅程中學到一些。盡管并未涉及到所有方面,但更多有價值的文章將會發布。可以從此推特關注到我。謝謝。

責編:Lynn

Tags:ECTFINANCFINAAlly DirectINFINITY價格CokeFinanceSheepSwap Finance

套利機器人,又稱三明治機器人或夾子機器人,它可以實時檢測Pancake或uniswap上面所有的交易,發現一定金額以上的交易時,會通過提高Gas費在購買者之前提前買入.

1900/1/1 0:00:00加密貨幣在2021年實現了巨大的飛躍,而到了今年,由Terra事件引發的大崩盤延續至今,也許大家對這個領域一直反反復復的"夏去冬來"并不感到陌生了.

1900/1/1 0:00:00礦工認輸——9月15日,以太坊網絡完成了從工作量證明到權益證明的過渡。對礦工來說不幸的是,迄今為止,以太坊一直是最賺錢的區塊鏈。面對挖礦的消失,大多數礦工決定拔掉他們的機器.

1900/1/1 0:00:00市場觀點 宏觀流動性 貨幣流動性整體緊縮。美聯儲仍然持鷹派態度,再次重申其不惜一切代價遏制通脹的目標。OPEC宣布減產導致油價反彈,利空資本市場.

1900/1/1 0:00:002022年快要結束了,不禁開始讓人期待2023年的區塊鏈世界,會是怎么一個樣子。2022年是熊市無異,卻又和2018年那會兒完全不一樣.

1900/1/1 0:00:00據1ML網站統計數據顯示,比特幣閃電網絡鎖定的比特幣數量已突破5000枚,價值約9366萬美元。此外,當前閃電網絡節點數據為17700,通道數量為85983.

1900/1/1 0:00:00