BTC/HKD+0.92%

BTC/HKD+0.92% ETH/HKD+0.26%

ETH/HKD+0.26% LTC/HKD+1.54%

LTC/HKD+1.54% ADA/HKD+3.09%

ADA/HKD+3.09% SOL/HKD+0.82%

SOL/HKD+0.82% XRP/HKD+2.23%

XRP/HKD+2.23%2018 年,去中心化借貸協議 Dharma 聯合創始人?Brendan Forster 提出了 DeFi 概念,然而 DeFi 的概念并未深入人心,聚集吸引用戶。直到 Uniswap 開始出現財富效應并完成了一場轟動的 DeFi 用戶教育。

Uniswap 的崛起也并非一帆風順,在成長路上不斷面臨著如 SushiSwap、1inch 等平臺的沖擊。

就當大家都認為只有 Uniswap V3 才能打敗 Uniswap 自己的時候,以太坊價格暴漲導致交易擁堵以及高昂轉賬費用給了其他公鏈機會。

從某種程度來看,DEX 是一條鏈 DeFi 生態最核心的組件。細數 DEX 的演變,其進行了兩次遷移。在這兩次遷移中,第一次遷移的主體為低轉賬費用、高性能公鏈,其如今成績平平。第二次遷移的主體為背靠中心化交易平臺的高性能公鏈。后者僅僅使用一個月時間便誕生了足以媲美耕耘多年的 Uniswap 的 DEX。

有人將如今市面上數據最優背靠交易平臺公鏈火幣生態鏈(Heco)快速崛起的原因稱之為對 DeFi 生態的「解構」。當然,其成功的原因也離不開有強烈造富效應的 DEX「MDEX」。

某聰明錢地址在過去一個月通過MEME幣賺取562.64枚ETH:金色財經報道,Lookonchain監測數據顯示,某聰明錢地址在過去一個月通過MEME代幣賺取562.64枚ETH(106萬美元)。其中它在RFD上賺取189.5枚ETH(345,306美元),實現4倍收益;在PEPE上賺取127枚ETH(248,697美元),實現32倍收益。另外,它近一個月共交易了104個代幣,其中66個代幣盈利,盈利率為63.5%。[2023/5/23 15:20:43]

數據顯示,目前 DEX 日交易量已經超過了百億美元,日均活躍地址數超過了 5 萬。這一切得益于 DeFi 火熱以及 Uniswap 所完成的用戶教育。然而,以太坊頻繁擁堵促使用戶開始了第一次遷移。

波場、EOS 等交易成本低、轉賬快的公鏈成為了部分項目的首選。然而,眾公鏈生態缺失、項目水平參差不齊促使優秀項目回流至以太坊,Uniswap 在 DEX 領域的地位被進一步鞏固。

Coinbase Institutional:過去一個月SOLUSD交易量呈指數級增長:9月10日消息,Coinbase Institutional發推稱,過去一個月SOLUSD交易量呈指數級增長。[2021/9/10 23:16:24]

優秀的項目回流,以太坊完成了新一輪 DeFi 的價值捕獲,代幣價格開始暴漲。面對暴漲的以太坊轉賬費用以及時不時的擁堵,普通的投資者難以承受一次快速轉賬幾十數百美元的轉賬費用。恰逢 BSC 公鏈的大規模推廣,DEX 開始了其第二次轉移。

BSC 生態的快速建設和崛起給眾人進行了一場演示,如何在一條鏈上快速構建 DeFi 生態。中心化交易平臺開始對 DeFi 進行解構。

MDEX 便是火幣解構 DeFi 之后誕生的成果。

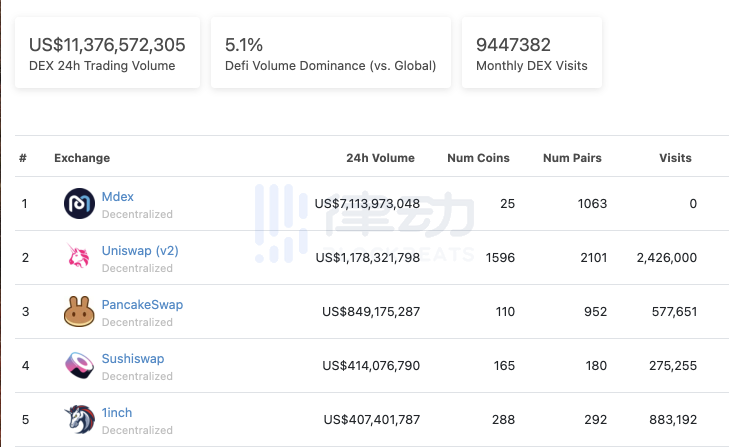

根據 CoinGecko 數據顯示,過去 24 小時,MDEX 成交量達到了 71 億美元,超過了其他所有 DEX 成交量總和,占所有 DEX 成交量的 62.5%。

數據:比特幣交易確認時間在一個月之內下降97%:Blockchain.com數據顯示,過去一個月,確認比特幣交易所需的平均時間大幅下降。這一指標在5月16日達到了年度高點,約340分鐘,現在,交易平均時間降至7.88分鐘,下降了97.68%。此外,比特幣交易費也在2020年減半后達到年內高點后繼續下降。(Cryptopotato)[2020/6/15]

圖源:CoinGecko

除此之外,目前有超過 18.5 億美元的資金在 MDEX 提供流動性。

根據 KingData 數據顯示,MDEX 平臺首月的熱點項目平均漲幅為 10 倍以上。由于 MDEX 收入賦能 Heco 生態,MDX 實時的通縮率為 7.51%,目前營收已超 1.2 億美元。同時,MDEX 以 99.98% 的交易結算成功率奪得全網第一,1INCH 的交易結算成功率為 89.2%,而 Uniswap 的交易結算成功率更是僅僅只有 81.2%。

數據:Tether一個月來于波場鏈上增發9.26億USDT,接近目前TRX市值:據Tokenview穩定幣數據顯示,五月以來,Tether在波場網絡上的增發頻率和數量均有較大增幅。截至5月12日15時,Tether本月在波場網絡上共計印鈔8次,共計增發6.4億USDT。同期Tether在以太坊上印鈔次數為2次,共計增發了2.4億。[2020/5/12]

Uniswap 完成了 DEX 從 0 到 1 這一進程,隨后,以 MDEX 為代表,背靠中心化交易平臺推出的去中心化公鏈的 DEX 開始汲取 DeFi 的價值。僅用短短一個月事件便完成了數據上的超越。1 個月前,MDEX 交易量為 Uniswap 零頭,如今,MDEX 的交易量已經超過 Uniswap。

當然,很多人將 MDEX 的成功歸結為以太坊的擁堵以及天價 Gas 費,然而這僅僅只是其中一點不那么重要的因素。更主要的原因在于 MDEX 是 Heco 公鏈生態項目,因此其具有天然優勢,獲得來自中心化平臺火幣的大力扶持。

行情 | 比特幣期貨終結兩連跌走出近一個月低谷:7月18日,美國芝商所(CME)的比特幣主力合約小幅反彈65美元,終結兩日連跌,但未能重上9800美元,此前一日跌破9800關口創今年6月20日以來新低。其他期限的比特幣期貨合約日內漲幅均超過100美元。上周主力合約重啟漲勢,漲近4%,7月第一周、即上上周累跌逾1300美元,累計跌幅約10%,終結了連續兩周上漲的勢頭。成交量最高的CME比特幣期貨BTC 7月合約收漲0.7%,收報9795美元,16日收跌10.8%,收報9730美元,上周累漲逾3.9%。BTC的8月收報9900美元,9月和12月合約收盤分別升破9900美元和1萬美艷關口,此前一日它們分別跌破9800美元、9900美元和1萬美元。火幣等多數加密貨幣交易所的比特幣現貨價格均處于9800美元上方,最近24小時累漲接近2%。[2019/7/18]

在 DEX 領域,總鎖倉量(TVL)和流動性的獲取是核心,這也是衡量 DEX 價值的關鍵指標之一。此前,SushiSwap 通過發幣的形式從 Uniswap 汲取流動性,導致市場一度認為 Uniswap 即將讓出霸主地位。

因為只有 DEX 流動性足夠充足,用戶在 DEX 交易時的滑點才不會過大。對于用戶而言,使用低滑點的 DEX 和中心化交易平臺在體驗上幾乎無差別。目前,MDEX 的滑點低于 0.1%。這也是 MDEX 能夠成為 CoinMarketCap 和 CoinGekco 兩大平臺 DEX 榜單上第一名 DEX 的原因。

早在三年前,區塊鏈中便有大量去中心化的 DApp、衍生品的存在,但是其皆未產生質變、成功破圈,吸引大量用戶的參與。主要原因便是缺少了可以產生財富效應核心的「DEX」。

再回首,Uniswap 就像 IC0 一般,爆發式增長、每天都有無數個項目出現、投資者隨便買、滿倉都覺得踏空,Uniswap 以強烈的造富效應吸引了大量的用戶參與。

DEX 的定價機制,造就了這樣動輒上百倍的財富效應。換言之,投資者買入代幣,推高代幣價格,代幣價格上漲又吸引了大量的投資者。「這是一個天然傳播方式,因為只要你買了,你就一定回去推廣這個幣,讓其他人買。」

Uniswap 完成了用戶教育,用戶已經足夠熟悉 DeFi 的運作流程,MDEX 再入場便省去了這一步繁瑣的過程,這也是 MDEX 能夠快速發展的原因之一。

在經過火幣對 DeFi 的解構后,原本以太坊 DeFi 生態中得到驗證的投資邏輯依舊可以適用于 MDEX,這便產生了極強的財富效應。根據 Kingdata 數據,MDEX 平臺代幣 MDX 上線首月漲幅達到了 430%,其平臺的熱點項目月均漲幅更是高達 1000%。

圖源:KingData

以 MDEX 上過去一個月漲幅最高的項目 HashBridge(HBO)為例,這是一個 Heco 鏈上的預言機解決方案,能夠提供一整套完善的數據服務方案,包含社區節點及機構節點機制、抵押資產報價、數據驗證、仲裁和獎懲機制等模塊。其作用和以太坊上的預言機項目 Chainlink、NEST 類似,投資預言機的邏輯在 2020 年得到了展現,Chainlink 以百倍的漲幅成功進入了加密貨幣總市值排行榜前十。因此 HashBridge 上線 MDEX 不久,漲幅便突破了百倍。

位居 MDEX 漲幅榜的項目都有一個相似點,可以在以太坊上找到成功的案例。比如在 MDEX 最大漲幅榜排名第二的項目是 Basis Gold Share(BAGS),這是一個算法穩定幣項目。而算法穩定幣此前在以太坊上的投資火熱程度從一個月事件便推出 4 代便可見一斑。除此之外,MDEX 生態跨鏈借貸項目 FilDA(FILDA)、機槍池項目(HFI)等項目的暴漲邏輯都可在以太坊 DeFi 生態上找到印證。

除此,MDEX 的成功在于 MDEX 流動性挖礦對于低風險投資者同樣具有吸引力。根據加密閣統計數據顯示,MDEX 上流動性挖礦(使用 MDX-HBTC LP)年化收益率最高可達 401.8%,其次使用 MDX-ETH LP 代幣進行流動性挖礦的收益率也有 354.9%。而 SushiSwap 上目前流動性挖礦年化收益率最高的項目 KP3R-WETH LP 年化收益率也僅僅只有 129.45%。

當然,這一切并非說明 MDEX 已經全面超越 Uniswap、SushiSwap 等老牌 DEX,老牌 DEX 依舊有許多值得學習的地方。

由于 MDEX 代表的新 DEX 與老牌 DEX 兩者之間存在多方面的互補性,目前還處于相互補充相互學習階段,并未進入到直面競爭的環節。或許,得等到以太坊 2.0 上線,老牌 DEX 在交易速度以及流暢性上達到了 MDEX 的水平,才能看到兩者開始真正的競爭的場面。

走過了象征變革的庚子(“庚”者“更”也,“子”者“茲”也,所謂“庚子”意即“變革由此發生”)之年,原本只是作為地下暗河悄然存在的DeFi(Decentralized Finance.

1900/1/1 0:00:00原文標題:《讓數據說話,擁抱改革拆分銀行才是正道:新型貨幣戰爭進入第二階段 (四)》銀行業轉型一直是金融業的一個熱門話題,2019年6月以后這個話題更熱了.

1900/1/1 0:00:00原文標題:《以太坊二層網絡當前狀態》在過去的一年里,以太坊交易需求呈爆炸式增長。導致以太坊的交易費用有時上升到令人痛苦的水平.

1900/1/1 0:00:00由于美國證券交易委員會(SEC)仍不愿批準 ETF,美國 ETF 發行商一直在尋找以更具創造性的方式來構建產品.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:702.7億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:coinmarketcap2.過去24小時去中心化交易所的交易量:20.

1900/1/1 0:00:00金色財經訊,3月4日,據中國證券報消息,火幣資管將會發行三只虛擬貨幣基金,分別為比特幣追蹤基金,以太坊追蹤基金和多策略虛擬貨幣基金.

1900/1/1 0:00:00