BTC/HKD-0.57%

BTC/HKD-0.57% ETH/HKD-2.46%

ETH/HKD-2.46% LTC/HKD-2.64%

LTC/HKD-2.64% ADA/HKD-0.63%

ADA/HKD-0.63% SOL/HKD-1.93%

SOL/HKD-1.93% XRP/HKD-2.26%

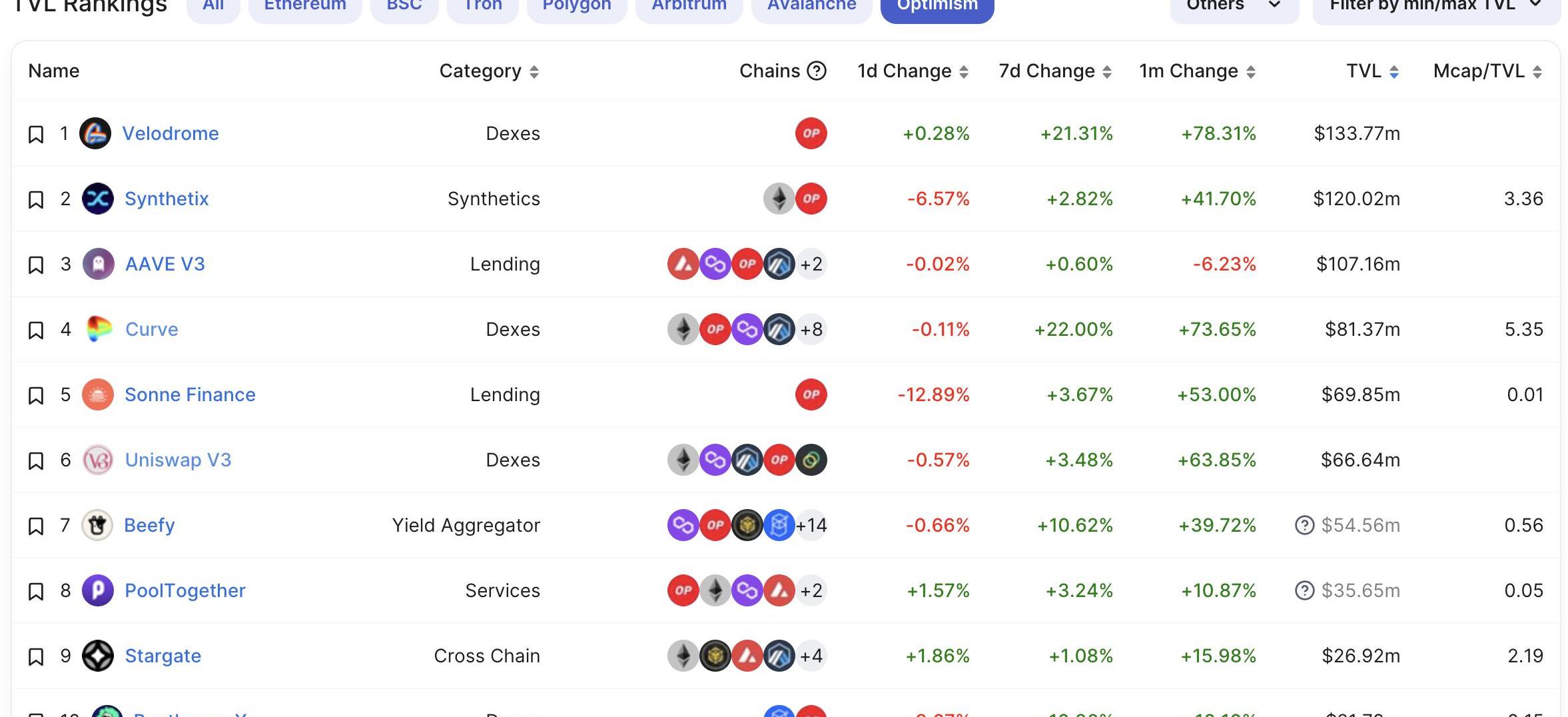

XRP/HKD-2.26%Velodrome作為以太坊二層Optimism上的一個原生DEX,截至1月29日,TVL為1.33億美元,過去一個月增加78.31%。無論是在TVL數量,還是增長速度上,都超過了Optimism上的Aave、Curve、Uniswap等頭部多鏈DeFi項目。在頭部項目擁有護城河的情況下,原生項目越來越難以發展,那么是什么原因讓Velodrome獲得了這樣的優勢呢?

Velodrome的ve(3,3)機制

Velodrome由veDAO團隊改編自AndreCronje團隊推出的Solidly,在此基礎上做了部分修改,代幣設計也參考了Solidly的(3,3)機制。

Velodrome中有兩種代幣:VELO是一種ERC-20代幣,用于獎勵給流動性提供者;將VELO鎖倉后會得到veVELO,這是一種NFT治理代幣。ve前綴源自CurveveCRV中的vote-escrowed,即投票托管。將veVELO設計成NFT的形式,也解決了質押代幣不能交易的問題,但veVELONFT在二級市場上并沒有流動性。

彭博ETF分析師:目前已收到11只以太坊期貨ETF申請:金色財經報道,彭博ETF分析師James Seyffart發布推文稱,目前已收到11只以太坊期貨ETF申請,Proshares申請了第4個以太坊期貨ETF。這個ETF是等權重的比特幣和以太坊ETF,就像Bitwise一小時前提交的申請一樣。[2023/8/4 16:18:04]

ve機制由Curve首先采用,以加強對長期代幣持有者的激勵;(3,3)博弈論則由OlympusDAO設計,當大家都質押代幣而非賣出時,所有人的收益都更高。

在Velodrome的主要參與者中,交易員在Velodrome中的交易手續費僅為0.02%~0.05%,即便沒有UniswapV3的流動性聚集,也可能因為手續費較低而有更好的體驗。

對于流動性提供者,沒有了常見AMM中的交易手續費收入,完全依靠Velodrome的挖礦獎勵VELO。

veVELO的持有者可獲得四項權益:治理權,決定VELO分配給每個流動性池的權重;所有的交易手續費;所有的賄賂獎勵;通過rebase減少投票權的稀釋。

美國中型銀行為“所有存款”尋求為期2年的FDIC保險:金色財經報道,美國中型銀行聯盟 (MBCA) 已要求美國聯邦監管機構在未來兩年內延長對所有存款的保險。

美國中型銀行聯盟MBCA致信美國聯邦存款保險公司(FDIC),聲稱對“所有存款”提供保險將“立即阻止”小型銀行的存款外流。

MBCA還指出,這一行動將“穩定”銀行業,并大大降低“更多銀行倒閉”的可能性。MBCA提議由銀行自己資助保險計劃,提高對選擇參與增加保險范圍的貸款人的存款保險評估。(Cointelegraph)[2023/3/19 13:13:20]

那么,Velodrome中的賄賂和交易手續費越多,veVELO持有者的收入更高,VELO的價格可能上漲,流動性提供者的收益升高吸引來更多流動性,更好的流動性進一步提升交易手續費收入,形成飛輪效應。

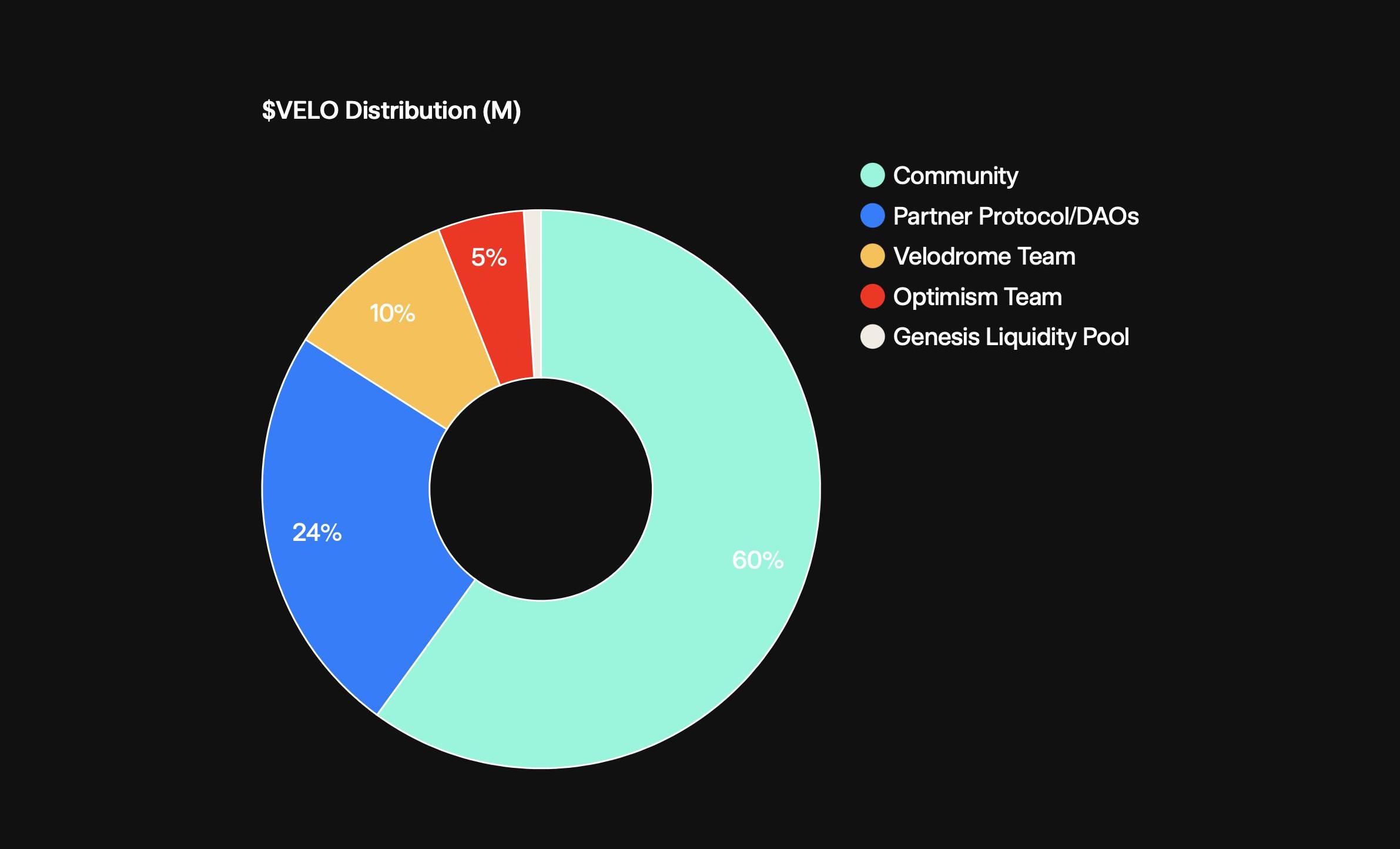

VELO代幣的初始供應量為4億枚,其中60%分配給了社區,包括WEVE的持有者、Optimism的用戶和其它鏈上的DeFi用戶。剩余40%分配給了合作伙伴項目、Velodrome團隊、Optimism團隊、初始流動性池。

安全團隊:檢測到一個偽造的1inch正在索賠代幣:金色財經報道,CertiK發推表示,檢測到一個偽造的1inch正在索賠代幣,目前代幣已分發到多個地址。CertiK 提醒用戶unibonus[.]org 是一個釣魚網站,請勿與此URL交互。[2022/11/28 21:07:41]

分配給流動性提供者的代幣每周遞減,第一周為1500萬VELO,總的供應量預計在200周的時間里達到18億VELO。

VELO質押與veVELO的持有狀況

從以上情況可以知道,VELO和CRV一樣都是會長期通脹的資產。Curve對穩定幣、流動性質押代幣、錨定幣和收益聚合器項目至關重要,因此各個項目競爭性地積累CRV,形成“CurveWar”。如果參與者對VELO的需求不足,Velodrome將不可避免的走向死亡螺旋,但從目前的情況看,Velodrome仍是Optimsim上TVL最高的項目,有形成“VelodromeRace”的趨勢。

Bitmex首席執行官Alexander H?ptner宣布辭職:金色財經報道,Alexander H?ptner 將立即辭去加密交易所 Bitmex 首席執行官的職務。H?ptner 于 2021 年 1 月加入 Bitmex。Stephan Lutz 已被任命為臨時首席執行官。[2022/10/25 16:38:24]

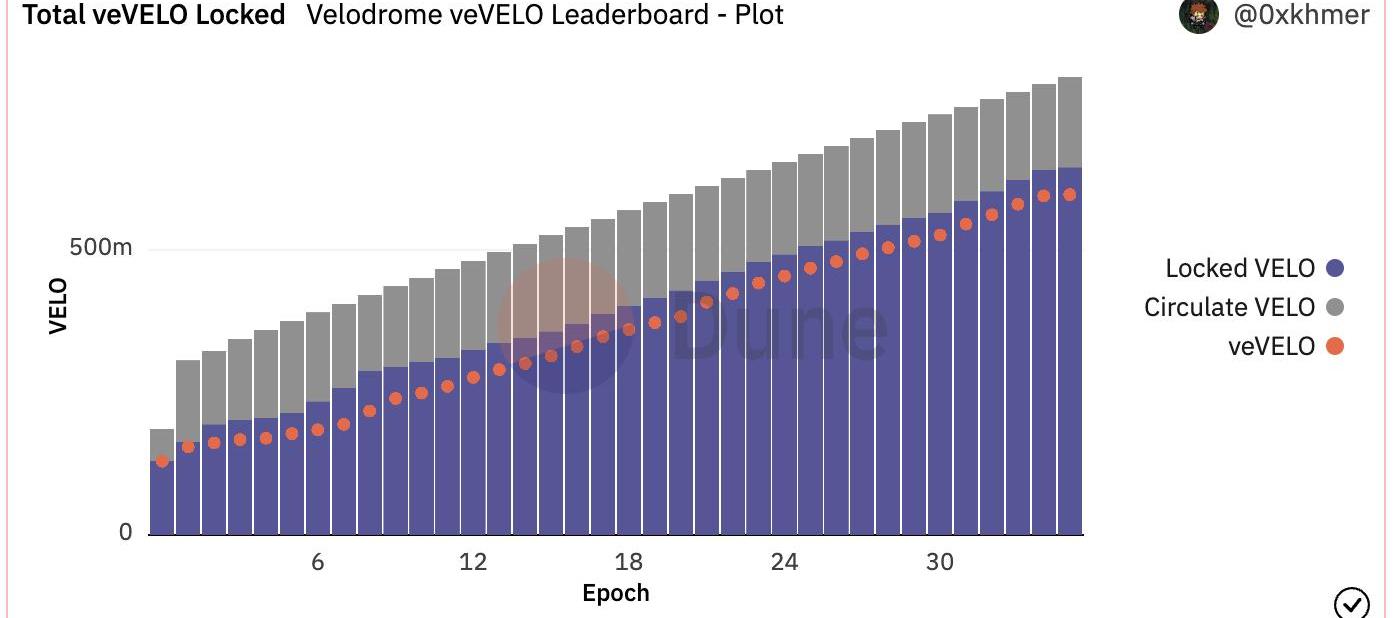

根據DuneAnalytics@0xkhmer統計的數據,從Epoch1到目前的Epoch35為止,雖然VELO的供應量在不斷升高,新增的VELO幾乎全部用于鎖倉,流通的VELO數量幾乎沒變。Epoch1時,鎖定的VELO為1.63億,流通的VELO為1.41億;而目前Epoch35階段,鎖定的VELO為6.45億,流通的VELO為1.57億。

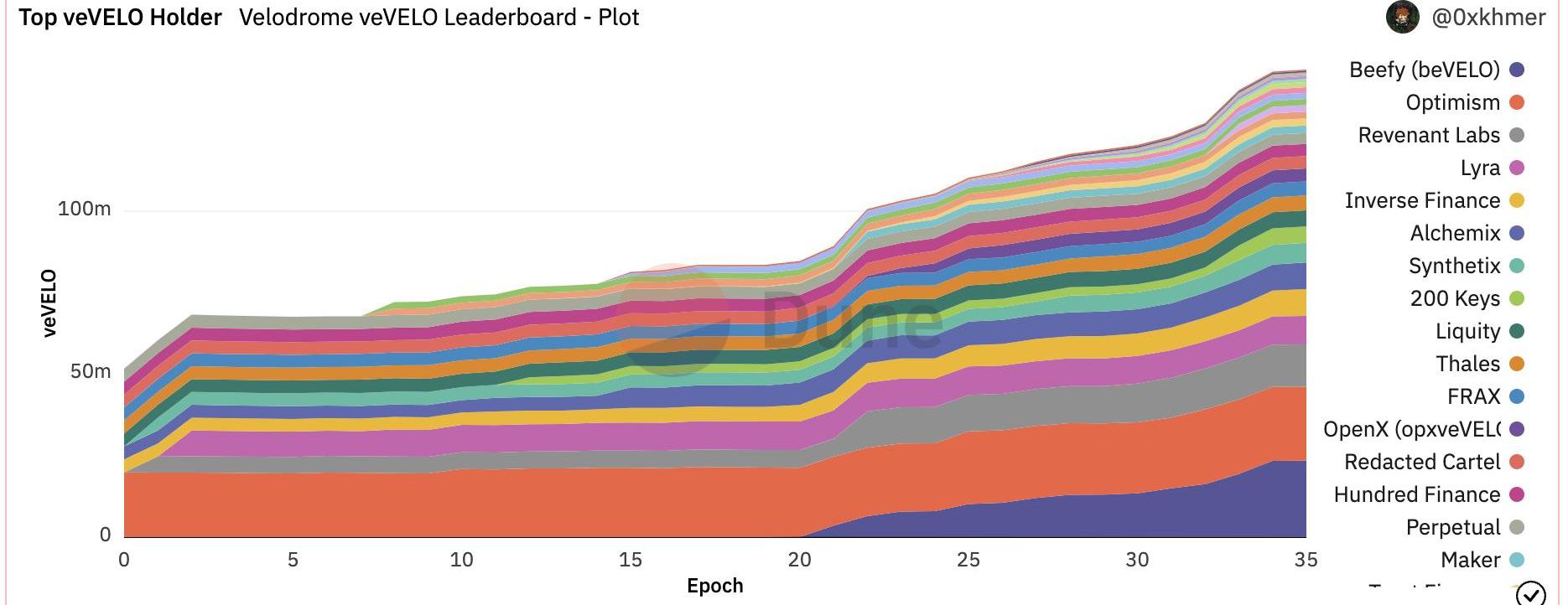

除去Velodrome團隊之外,持有veVELO最多的是Beefy,這是一個多鏈收益優化器。Beefy大約從Epoch20開始積累veVELO,它的beVELOvault幫助用戶自動獲得VELO獎勵并復投,并從中收取一定的費用。用戶質押VELO后可獲得可流通的beVELO代幣,可在二級市場上交易,Beefy也通常會預留一部分VELO,方便用戶退出,beVELO的質押APY通常高于100%。

流動性質押協議pSTAKE提議分配1200萬枚代幣來激勵stkBNB的計劃和集成:8月2日消息,流動性質押協議pSTAKE發起提案,以分配1200萬枚pSTAKE代幣來激勵stkBNB的計劃和集成。

該激勵計劃的具體分配方案是:PancakeSwap分配4,000,000 PSTAKE代幣,為期60天。Alpaca Finance分配4,000,000 PSTAKE代幣,為期60天。其他協議分配4,000,000 PSTAKE代幣,為期60天。

據悉,如果該提案通過,部分PSTAKE代幣供應將從以太坊橋接到BNB Chain。[2022/8/2 2:54:04]

除Beefy之外,最近兩個Epoch持有的veVELO增長較多的還包括200Keys、Synthetix、Frax、InverseFinance、RevenantLabs等。但目前還沒有一個項目獲得占比相對較多的veVELO投票權。

veVELO的收入構成

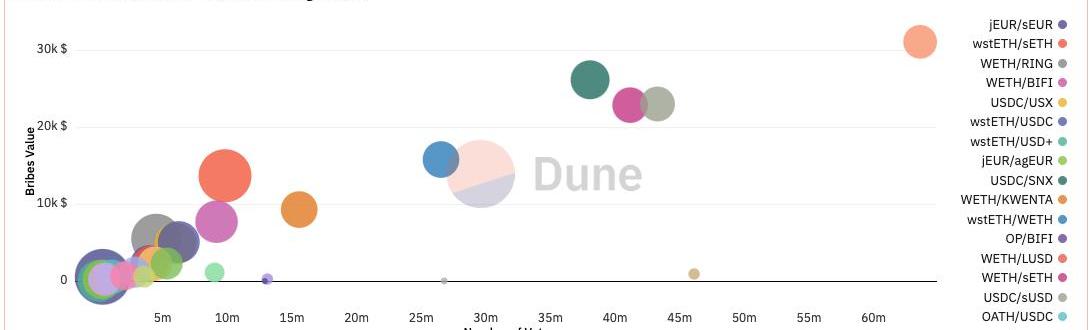

在veVELO持有者的三項收入中,最高的收入來源是賄賂,交易手續費和rebase收入相對較少。為什么越來越多的項目愿意采用賄賂的形式,而不是最初采用的通過自身發行的治理代幣作為挖礦獎勵呢?因為賄賂的形式更為有效,根據Velodrome的測算,每1美元的賄賂會為對應的交易對代來約1.5-2美元的VELO獎勵。

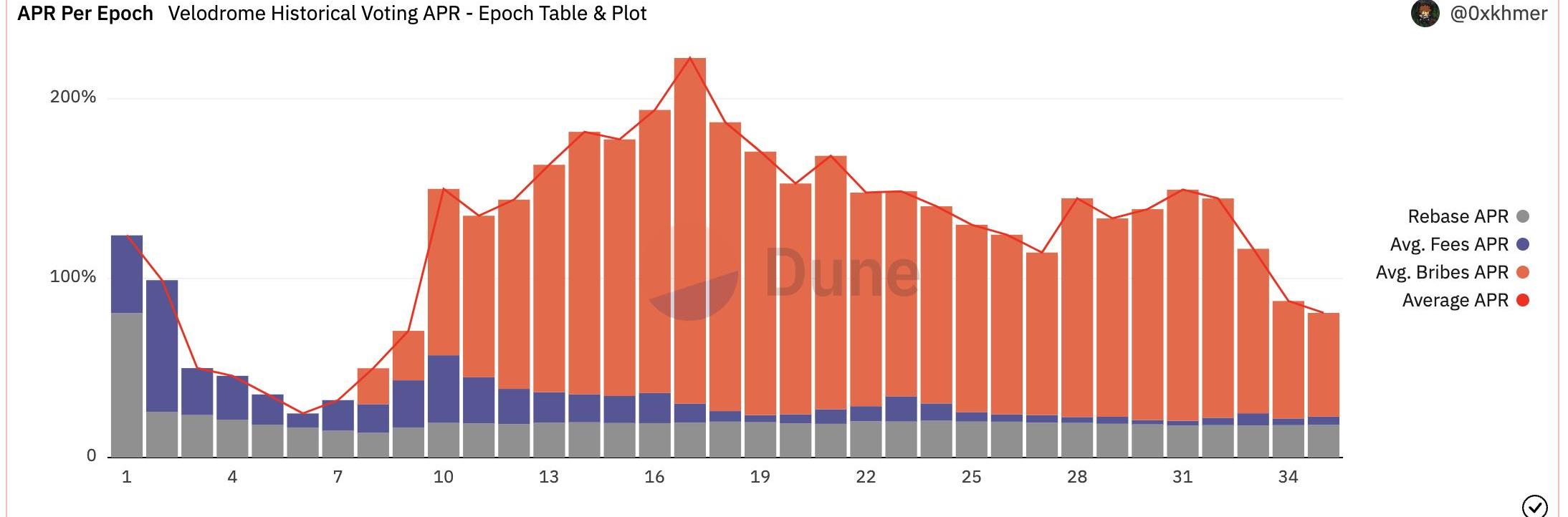

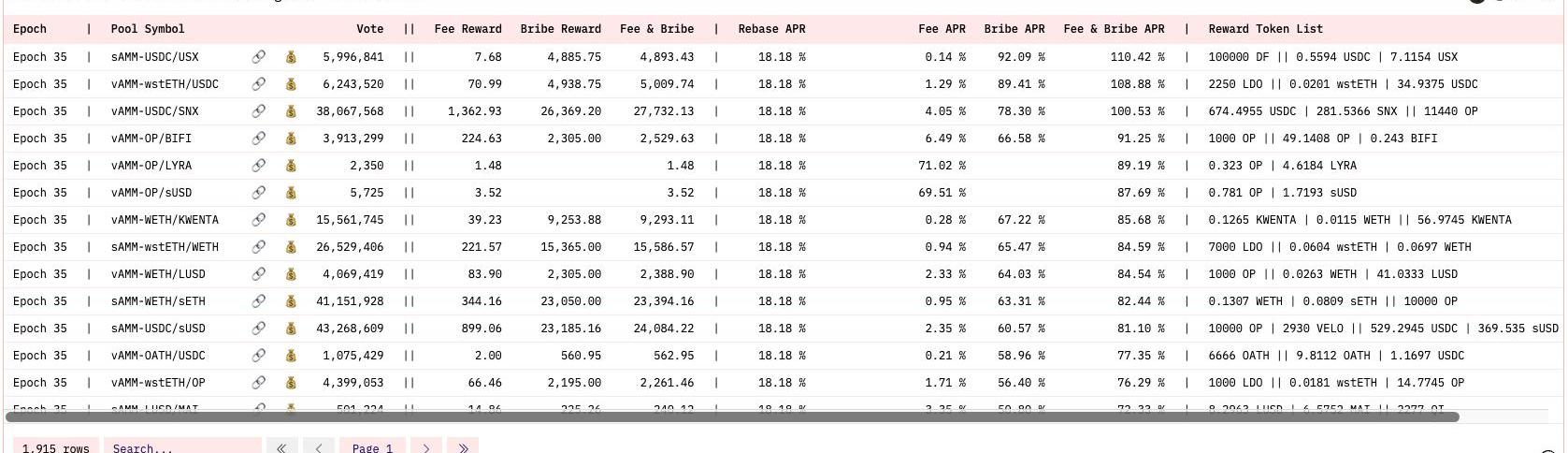

在已經結束的Epoch34中,RebaseAPR為18.06%,平均賄賂APR為65.47%,平均交易手續費APR為3.76%,總的APR為87.29%。

如下圖所示,在Epoch10-Epoch33這段時間里,平均APR均高于100%。Epoch34則因為VELO價格相對于賄賂的資金而言上漲過快,因此APR下降。由于收取的交易手續費和賄賂來自于投票的交易對,因此不同的veVELO持有者因為投票的不同,所得的賄賂和交易手續費也不同,而rebase獎勵是相同的。

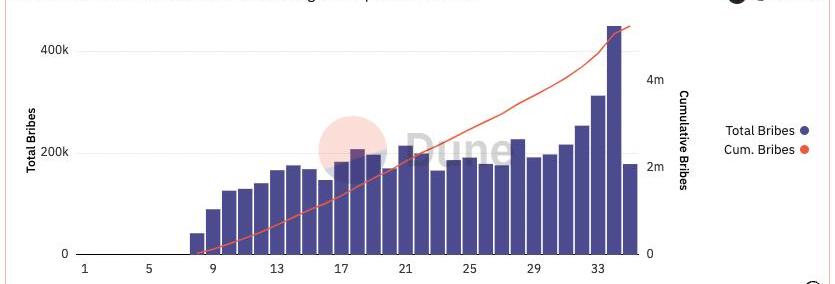

可以看到,Velodrome的賄賂資金在Epoch34創下了歷史記錄,當周的賄賂金額為449104美元,歷史總的賄賂金額約為510萬美元。

Synthetix是Velodrome賄賂的重要來源之一,包括SNX/USDC、USDC/sUSD、WETH/sETH在內的多個交易對都需要在Velodrome上吸引流動性。Synthetix給出的賄賂資金是Optimism官方獎勵的OP,除此之外還有Liquity的WETH/LUSD、Beefy的WETH/BIFI、Alchemix的alETH/WETH、InverseFinance的DOLA/USDC等都采用OP作為賄賂資金,幾乎沒有項目用穩定幣進行賄賂,近期OP價格上漲較多,這就解釋了為什么賄賂資金近期會創下新高。但Optimism給予生態項目的OP代幣是有限的,這也為Velodrome的機制是否能夠持續埋下了伏筆。

值得注意,近期頭部流動性質押賽道的Lido也開始在Velodrome中進行賄賂,wstETH/WETH每周的賄賂資金為7000LDO,wstETH/OP每周的賄賂資金為1000LDO。這為veVELO的持有者代來了新的收入來源。

小結

Velodrome采用了Solidly的(3,3)機制,雖然VELO的供應量不斷增加,但在過去大半年的時間里,新增加的VELO幾乎全部被用于鎖倉,流通的VELO數量和Epoch1時基本相同,說明了這套機制的有效性,Beefy等項目都在積極的積累更多的veVELO。

veVELO持有者的主要收入來自賄賂,賄賂使得項目方吸引流動性的效率更高,近期賄賂資金創下歷史新高,但其中部分原因來源于賄賂代幣的價格上漲。Synthetix、Liquity、Beefy、Alchemix、InverseFinance等均采用了Optimism官方給予的OP代幣進行賄賂,這也使得Velodrome和OP代幣的價格、Optimism給予生態項目的OP代幣數量等因素高度綁定。

DeFiLlama?數據顯示,Canto鏈上24?小時交易量達?6300?萬美元,已超越?Solana?的?5600?萬美元,位列所有收錄鏈的第?7?位.

1900/1/1 0:00:00知道大家都等急了,3天過去了,居然還沒有人寫教程,我只能自己寫了,想偷懶都不行哈哈哈!直接上操作。 part1Bia注冊 在此表中填入信息注冊.

1900/1/1 0:00:00從誕生之日起,作為去年NFT藍籌項目之一的Azuki,就夾帶著各種光環——三分鐘內售罄、地板價攀升極快、二次元潮牌、填補BYAC后東方市場空白……獨特的美術風格、多樣的營銷玩法以及強大的社區凝聚.

1900/1/1 0:00:001、來自監管部門的進一步積極消息,我們非常自豪地看到#Binance的建議反映在他們現在公布的穩定幣咨詢結果中.

1900/1/1 0:00:00當以太坊在2087年最終成為主流,美聯儲不再存在時,歷史學家會將Crypto的起源追溯到2011年的一個時刻,當時暴雪削弱了VitalikButerin《魔獸世界》中角色的“虹吸生命”法術.

1900/1/1 0:00:00本文是系列第二篇,第一篇為節點層篇。過去一年里,先是各類alt-layer1,然后是celestia帶來一波模塊化概念,最后是幾個move系公鏈短暫熱炒了一波.

1900/1/1 0:00:00