BTC/HKD+0.3%

BTC/HKD+0.3% ETH/HKD-0.34%

ETH/HKD-0.34% LTC/HKD+0.65%

LTC/HKD+0.65% ADA/HKD+0.51%

ADA/HKD+0.51% SOL/HKD+0.19%

SOL/HKD+0.19% XRP/HKD+2.08%

XRP/HKD+2.08%@DeFi_Cheetah是我最尊敬的DeFi分析師之一。但本著富有成效的討論精神,我尊重地反對他對@CurveFinanceV2與@UniswapV3的分析中的一些觀點。

詳見:為什么CurveFinance比Uniswap更能成為DeFi的核心協議?

下面是具體的反駁論述。

觀點摘要Pt.1

(1)Curve的龐氏代幣經濟學是不可持續的

-Curve的ve-tokenomics推遲和減輕的代幣拋壓,并不能解決這個問題。

-CRV代幣釋放價值>Curve的收入+賄賂

-Curve+協議利用釋放的代幣租用了流動性

-Ve-tokenomics對后期加入者不利

觀點摘要Pt.2

(2)Uniswap有一個更好的商業模式

硬件錢包OneKey獲香港數碼港50萬港元資助:5月24日消息,硬件錢包 OneKey 獲香港數碼港 50 萬港元資助,并獲得了數碼港提供的辦公空間。OneKey 表示正加緊與香港當地政府保持溝通,并著眼于在香港申請相關的加密牌照。[2023/5/24 22:14:57]

-流動性成本更低

-協議生態系統提供更多的靈活性和創新

-Uniswap生態項目在Uniswap機制的基礎上創造新產品

-Curve生態項目旨在擴展CRV的龐氏經濟學

Curve的效用和價值主張對于以太坊和加密貨幣來說是不可否認的,該協議經常被盛贊。并且ve-tokenomics的創新催生了gauges、bribes、curvewars等全新的DeFi機制。

但Curve的ve-tokenomics終究是一個激勵流動性的龐氏騙局,通過延遲賣出壓力或將拋壓卸給共生協議的代幣。

TrueUSD 已支持在 BNB Chain 上鑄造原生 TUSD:4月12日消息,TrueUSD 已支持在 BNB Chain 上鑄造原生 TUSD,目前支持鑄造原生的 TUSD 的區塊鏈除 BNB Chain 外還包括以太坊和 Tron。[2023/4/12 13:59:45]

這種產生流動性的方法在吸引逐利的資本和臨時的資金流入方面是成功的,但并不表明TVL的可持續性或可恢復性。

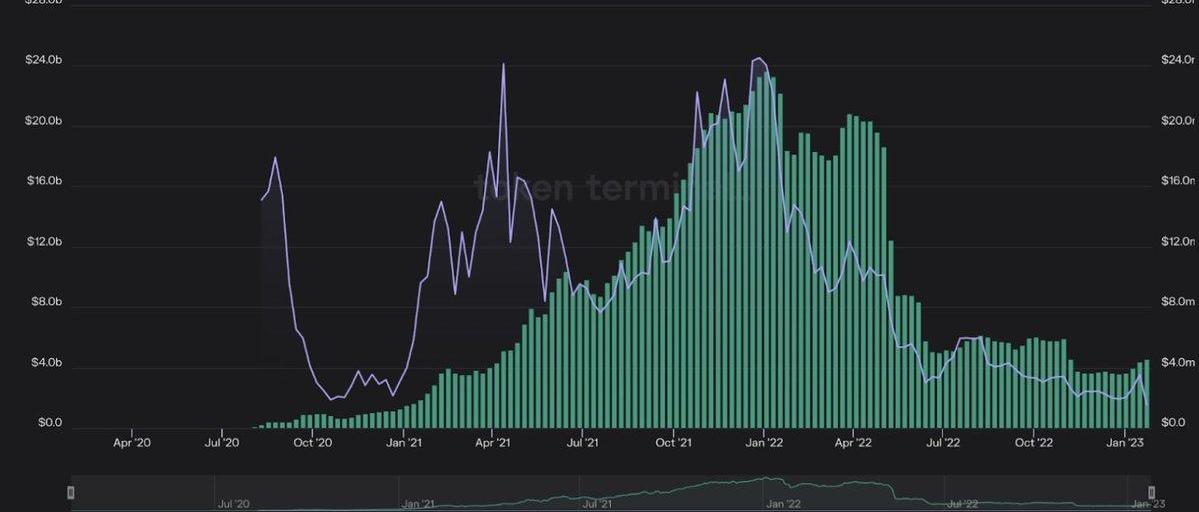

下圖是Curve的TVL和其代幣釋放的圖表。

除了為引導流動性而出現的最初的排放高峰外,Curve的釋放線圖緊跟其TVL。

這是為什么呢?

簡單地說,流動性挖礦=用代幣釋放價值來租用流動性。它最初是具有成本效益和效率的,然而,如果租金支付停止或減少,流動性不再得到充分的激勵,它就會離開。(如上圖所示)

Binance:良好的稅收政策應使用特定于加密的框架以及提供精確的指南:金色財經報道,Binance發布關于加密稅收政策的文章,列出為加密資產行業制定良好稅收政策的一般原則包括:引入特定于加密貨幣的框架 、提供詳細且技術上精確的規則或指南、征稅并引入與類似行業(如金融和科技)的一致而非更復雜的加密貨幣報告義務、對已實現的資本收益征收特權稅而非交易稅、推行有吸引力的政策。[2023/2/23 12:25:10]

同樣的情況也適用于$CRV。當釋放量過低時,只有交易費仍可作為激勵。因此,LP繼續提供流動性的好處,以及協議在Curve的生態系統中競爭的好處被削弱了。

這種以折扣價出售代幣以換取不穩定的流動性的做法是不可持續的,也不是對資本的有效利用,Curve很清楚這種情況。

這就是為什么Curve使用了ve-的鎖定機制,并將其銷售壓力卸載給參與的LP和共生協議,如@ConvexFinance和@yearnfinance,從而用其原生代幣支撐起$CRV的價值。

美聯儲點陣圖:上調2023年利率預期至5.1%:金色財經報道,美聯儲公布點陣圖:預計2023年年底的聯邦基金利率為5.1%,9月份料為4.6%;預計2024年年底的聯邦基金利率為4.1%,9月份料為3.9%;預計2025年年底的聯邦基金利率為3.1%,9月份料為2.9%;預計長期聯邦基金利率預期為2.5%,9月份料為2.5%。[2022/12/15 21:45:36]

即使如此,排放CRV以"租用"Curve上的流動性的成本遠遠超過了與租用的流動性有關的收入和賄賂的價值,導致該協議出現巨大的運營赤字。

@DeFi_Cheetah認為$CRV排放,雖然經常被認為是協議的成本,但實際上是項目為獲得流動性而向Curve支付的費用。

換句話說,$CRV的排放已經被協議"預付",以確保鏈上的流動性,從而抵消了$CRV的通脹壓力。

讓我們假設這是真的。

那么,Curve的總營業利潤/赤字=-總排放量

7月Solana鏈上NFT銷售額不足6000萬美元,創迄今最低紀錄:金色財經報道,據 cryptoslam 數據顯示,7 月 Solana 鏈上 NFT 銷售額僅為 56,119,690.69 美元,創下迄今最低紀錄。截至目前,Solana 鏈上銷售額最高記錄發生在 2022 年 1 月,當月銷售額為 299,505,608.29 美元。此外,當前 Solana 鏈上銷售總額為 2,506,864,870 美元,交易量 9,287,725 筆。[2022/8/1 2:50:30]

(1.01億美元+2.34億美元)-12億美元=-8.65億美元

這個赤字對$CRV和它的持有者來說是極具破壞性的。

此外,根據LlamaAirforce的數據,每花1美元用于賄賂,就能為CVX持有者帶來1.42美元的收益,這意味著協議為超過1美元的CRV支付1美元,從而駁斥了賄賂足以作為抵消CRV通貨膨脹壓力的"預付款"的觀點。

實際上,Curve的所有流動性都是租來的。

它的ve-model是一個”紙牌屋”。

(1)協議從Curve租借流動性。

(2)Curve向LP租借流動性。

(3)LP從Protocols那里鑄造流動性。

Curve在這種模式下首當其沖地承擔了運營成本,并采用龐氏經濟學來推遲持續赤字$CRV排放的不可避免的影響,但這是不可持續的。

還有一點很重要的是,Curve的ve-tokenomics不成比例地偏向于先行者而阻止新進入者。對于經常受到資本和資源限制的新協議來說,賄賂和$CRV積累都不是可行的流動性策略。

任何新的協議在Curve上建立深度流動性只會越來越困難,因為先行者在平臺上擴大了他們的CRV領先優勢。

現在,談談Uniswap的優勢。

我首先要指出,DeFi協議的運作就像早期的科技初創公司。他們燃燒現金來獲取用戶,推動頂線增長,并達到臨界質量,在此基礎上他們可以自我維持。

成本效益高的客戶獲取+保留是長期可持續性和增長的必要條件。在DeFi背景下,這意味著以盡可能低的成本獲得+保留流動性。

Uniswap完全依靠交易產生的費用,但仍然成功地吸引和保持其平臺上的流動性。

這表明了一種自我維持的低成本商業模式,一旦DeFi達到大規模采用,它就會有爆炸性的增長和成功。

Uniswap還擁有一個不斷增長的創新共生項目的生態系統,通過提高用戶體驗和可選性,推動V3的采用。

@izumi_Finance的LiquidBox為想要通過流動性挖礦在UniswapV3上積累深度流動性的項目提供了三種適應不同類似資產的UniV3LPNFT流動性挖礦模型,相較V2和Curve生態的流動性挖礦的成本和效果都有極大的改善。

@xtokenterminal消除了手動輸入和主動管理LP關鍵參數的需要,解決了UniV3的最大批評痛點之一。

@ArrakisFinance提供無需信任的算法做市策略,通過自動策略在UniV3上創造深度流動性。

@Panoptic_xyz和@GammaSwapLabs實驗室是#OpFisymbiotes的創新例子,它們通過從根本上改變提供流動性機制作為DeFi基礎設施來擴展UniV3使用案例。

@Panoptic_xyz通過在@Uniswapv3生態系統內的任何基礎資產池上實現執行,提供無需信任、無需許可的期權交易,并實現即時結算。@Slappjakke的一篇文章深入探討了該協議的架構。

@GammaSwapLabs的創新使gammalongshorts使用LP代幣作為代表波動性的資產。GammaswapUniV3LPs從質押的基礎代幣波動性的交易商處獲得預付溢價。

你可以參考我的研究報告,對Gammaswap有更深入的了解。

重點是,Uniswap的共生體更復雜,因為他們的優勢不是來自$UNI,而是V3機制的增強,它提供了比為擴展$CRV龐然大物而建立的協議更有說服力的有用產品。

創新是推動DeFi前進的動力,而可持續性是使DeFi保持下去的動力。我認為,從長遠來看,Uniswap更適合作為這兩者的驅動基礎。

責編:Lynn

Tags:CURCurveUNISWAPSCURVE價格SBTCCURVE幣unisat錢包怎么充值手續費Bullswap protocol

受?FTX?等惡性事件影響,加密行業仍處于沉寂之中。在此背景下,幣安于去年11月表示,將成立?10?億美元規模的“行業復蘇基金”,幫助優質項目度過流動性危機.

1900/1/1 0:00:00Lido是以太坊存在的一個威脅。我在LSD兔子洞里度過了15小時,發現了一件令人震驚的事情。發生了什么?以及我們可以做些什么? 目錄: 1.???什么是LiquidStaking2.???Sha.

1900/1/1 0:00:00介紹 定居點啟動以及市政廳最新信息的簡要總結。需注意的是,許多機制的細節將無法確定,或可能改變,這將取決于核心游戲的發展。我們仍處于早期開發階段,制作游戲的趣味性是最優先的.

1900/1/1 0:00:00要點 社區關閉流動性質押模塊的決定,從而減少了200萬美元的DYDX排放量。FTX崩潰后,每日活躍用戶增加了39%。對歸屬時間表的修訂延長了對1.5億個DYDX代幣的鎖定.

1900/1/1 0:00:00V神昨天發布了關于對stealthaddresses隱形地址的指南,淺研一下這個方向。 眾所周知區塊鏈同時具備匿名性和公開性這兩個互相撕扯的特點,盡管地址本身不會透出任何用戶信息,但是通過該地址.

1900/1/1 0:00:00Genesis和Grayscale的母公司DigitalCurrencyGroup?(DCG)?于1月20日發表聲明,對Genesis申請第11章破產保護的消息發表評論.

1900/1/1 0:00:00