BTC/HKD-3.55%

BTC/HKD-3.55% ETH/HKD-3.89%

ETH/HKD-3.89% LTC/HKD-2.3%

LTC/HKD-2.3% ADA/HKD-5.48%

ADA/HKD-5.48% SOL/HKD-7.68%

SOL/HKD-7.68% XRP/HKD-5.22%

XRP/HKD-5.22%MEV最初是指礦工可提取價值,應用于工POW下,是衡量礦工通過在其生產的區塊內任意添加、排除或重新排序交易的能力所能獲得的利潤。MEV不僅限于基于工作量證明(PoW)的區塊鏈中的礦工,而且還適用于權益證明(PoS)網絡中的驗證者。最大可提取價值(MaximalextractablevalueMEV)是指在POS下,·驗證者通過添加、刪除并更改區塊中的交易順序,在超過標準區塊獎勵和gas費用的區塊生產中所能提取的最大價值。現在MEV一般代指最大可提取價值。

現在以太坊過渡到POS后,任何用戶質押32ETH就能成為validator。在每個出塊的時間里面,會隨機選擇一個驗證者作為區塊proposer,來將交易打包執行成一個新狀態,隨后這個proposer將此區塊打包給其他validator進行驗證。從上述描述中,似乎應該是validator想辦法排列區塊的交易排序以此才能有利可圖。但實際上,大部分MEV是有Searcher來進行排列的。這是因為Searcher需要具備專門的算法技術,進行搜索計算排序。Searcher通過其算法在Mempool/私域頻道等提交給proposer,proposer隨后會將其打包至區塊鏈中。MEV表現之一就是三明治攻擊。

MEV有利有弊。優點在于:能夠提高DeFi高效率,依靠Searcher能夠迅速扳平價差。缺點在于有的MEV極度影響用戶體驗,例如被攻擊的用戶會面臨更高的滑點和極差的用戶體驗,且由于gaspriorityfee的存在,searcher會有時大幅拉升gas費用,導致網絡擁堵和很差的用戶體驗。

V神稱XRP完全中心化,引發XRP社區不滿:8月13日消息,在最近的一次采訪中,以太坊創始人Vitalik Buterin表示,加密項目不需要去中心化,IOTA和XRP仍然是完全中心化的,但它們仍然在CoinMarketCap上被列為加密資產。

Buterin還指出,XRP沒有為此前的拉踩事件道歉,當時(2020年12月)他們在提交給美國政府的文件中聲稱XRP應該比比特幣和以太坊更受青睞。

XRP社區成員對Buterin的評論表示不滿。RIZ.XRP表示,Buterin正在“扼殺”XRP等比特幣和以太坊以外的其他加密項目。其他XRP愛好者也分享了實例來證明ETH比XRP更中心化。

這并不是Buterin第一次批評XRP。在2020年,Buterin敦促以太坊愛好者不要在Ripple與SEC的法律戰中為其辯護。[2023/8/13 16:23:26]

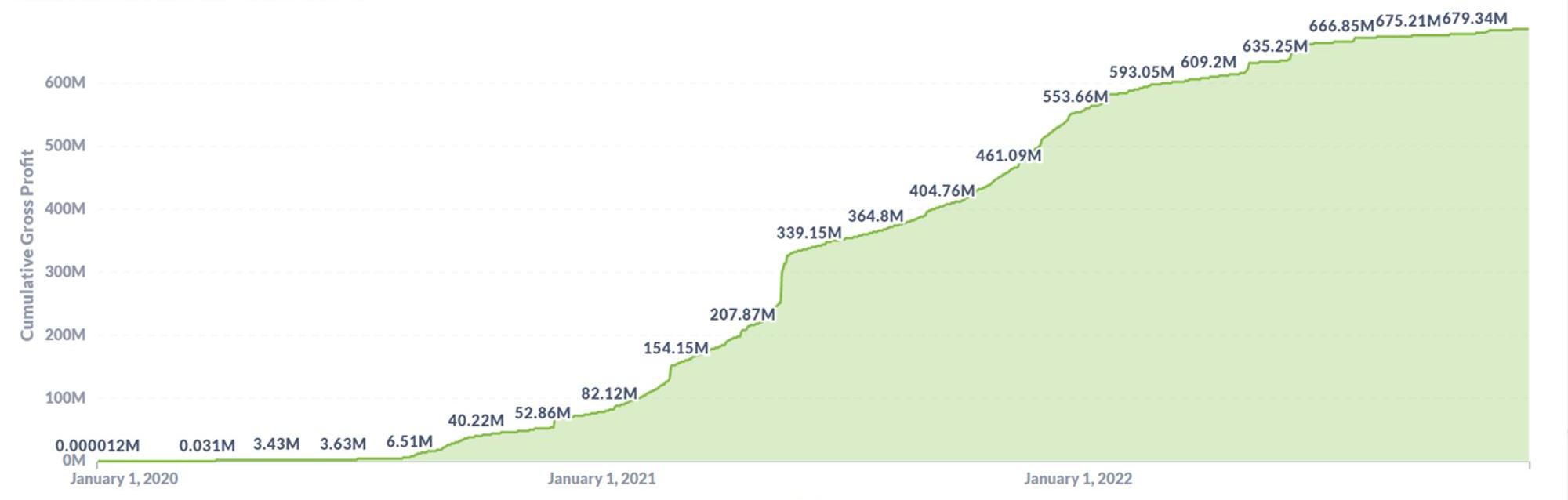

圖1:以太坊頭部10個DeFi歷年來來實現的MEV情況

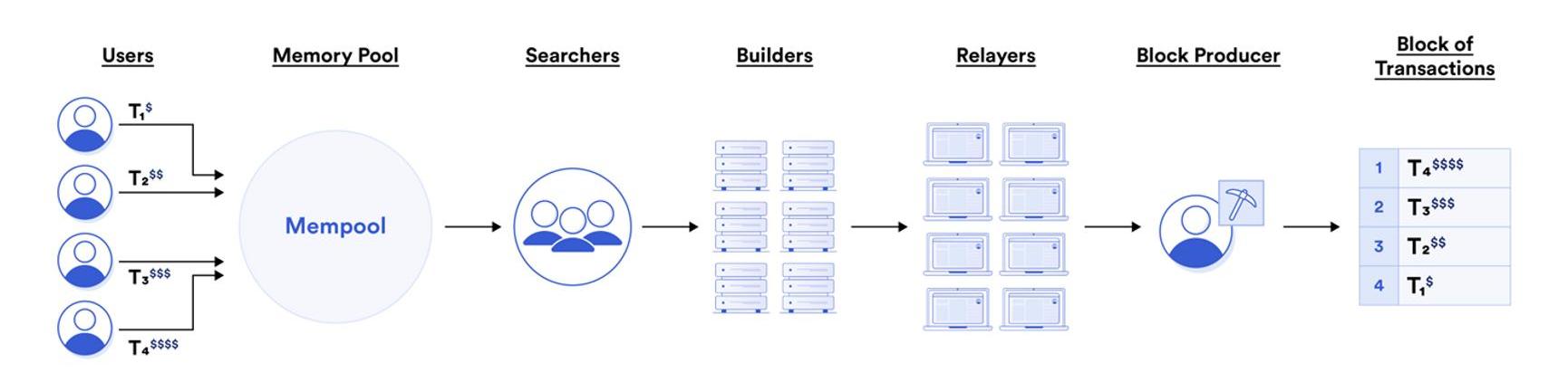

下文先簡單描述一下在以太坊上MEV中各個角色的分工。

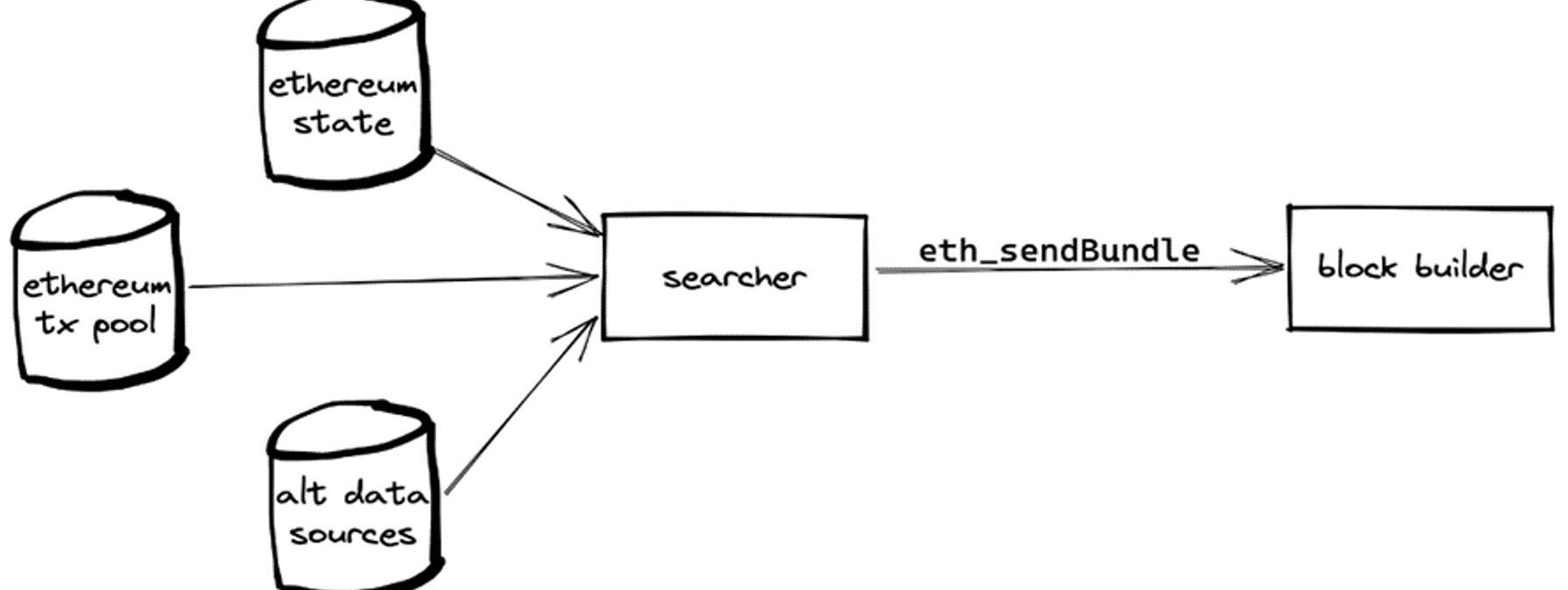

Searcher負責監聽公共交易池和Flashbots私有交易池,然后利用算法算出最有利可圖的區塊內交易順序,打包發給Builder。此時Searcher會給一個出價,表達愿意付出的最大成本,該成本僅對builder可見,而不是通過p2p網絡對所有人可見,從而減輕鏈上使用壓力。

圖2:Searcher監聽公共交易池和私有交易池來利用算法進行報價

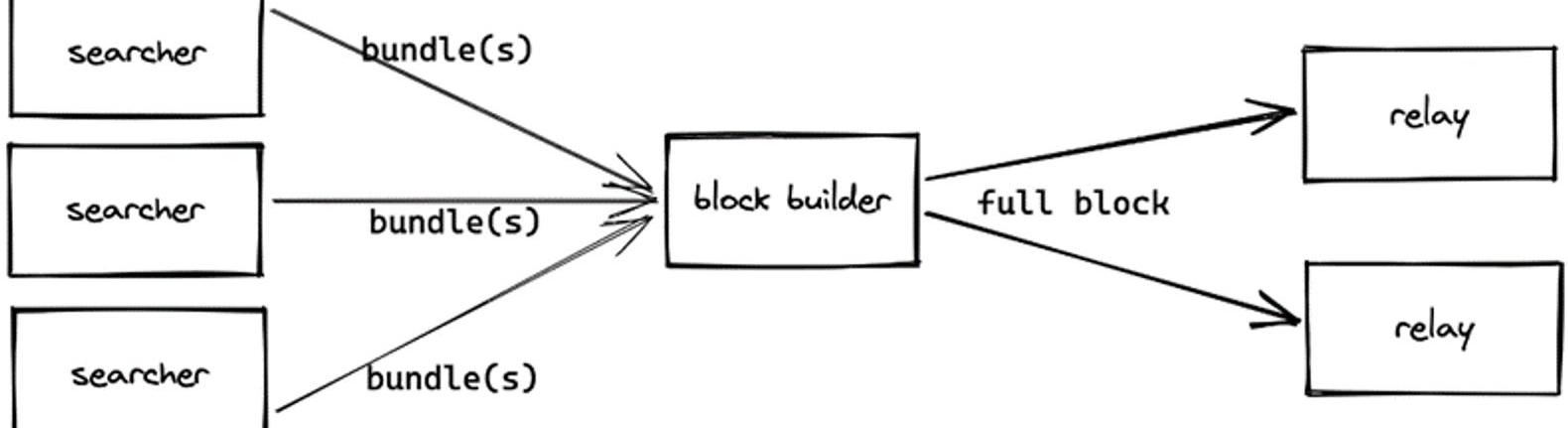

任何下載MEV-Boost的用戶都可以成為BlockBuilder。Builder接受來自searcher的交易,并進一步從中選擇有利可圖的區塊,隨后將區塊通過MEV-Boost發送給relay。

ParaSpace合約完成升級,提款時間鎖安全增強功能現已全面實施:3月25日消息,NFT借貸協議 ParaSpace 發推表示,其協議合約完成升級,提款時間鎖安全增強功能現已全面實施,ParaSpace 已恢復并滿負荷運行。

同時宣布與 BlockSec 達成合作伙伴關系,BlockSec 將加入 ParaSpace 安全委員會。[2023/3/25 13:26:24]

圖3:builder收集不同searcher的報價

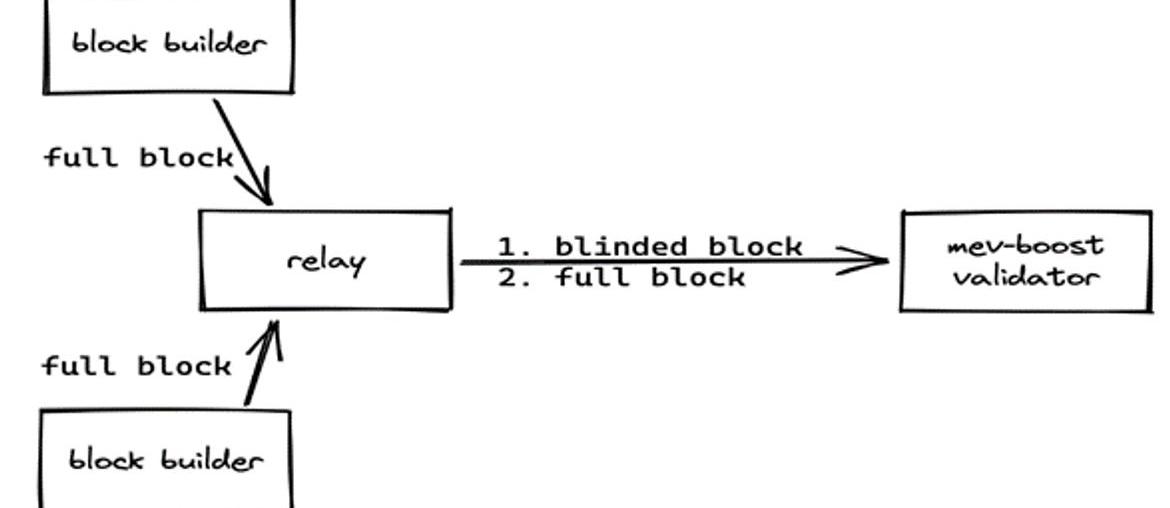

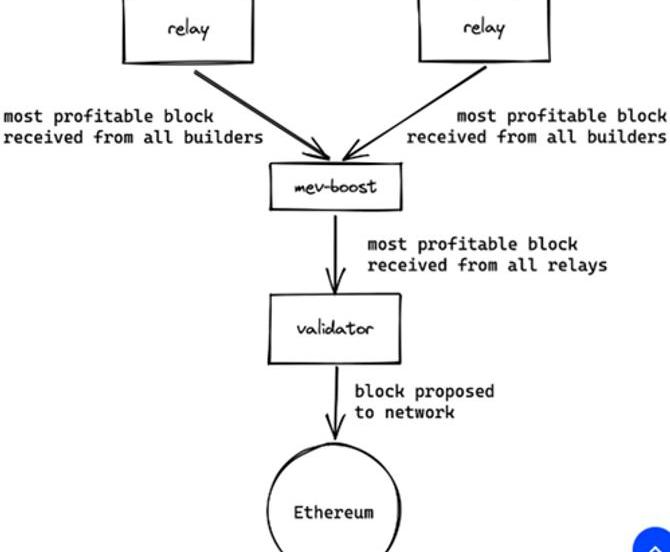

Relayer是實現PBS分離的組成部分,為Proposer托管Builder傳來的區塊。Relayer接受Builder傳輸的區塊,并將最有利可圖的區塊頭傳遞給Validator。當Validator驗證完區塊頭后,relayer再將整個區塊頭發給Validator,以加速Validator工作效率。

圖4:relayer收集不同builder的區塊

POS下任何用戶都能質押32ETH成為Validator。目前Lido是最大的Validator。Validator只要使用MEV-Boost就能從多個relayer的提議中選取最有利可圖的區塊,并收取priorityfee,隨后在眾多Validator中選取一名Proposer出塊。

觀點:當前衍生品持倉數據表明市場看漲情緒明顯:1月3日消息,Deribit首席商務官Luuk Strijers表示,2023年6月的期權持倉數據顯示,整體看跌/看漲比率為0.24,意味著看漲期權是看跌期權持倉量的三倍,這通常代表看漲情緒。此外,比特幣最大痛點價格為19,000美元,相比于當前現貨價格16,700美元附近,也顯示出上漲潛力。[2023/1/3 22:22:37]

圖5:Proposer(Validator)最終選擇最有利可圖的區塊進行構建

圖6:整個MEV產業鏈

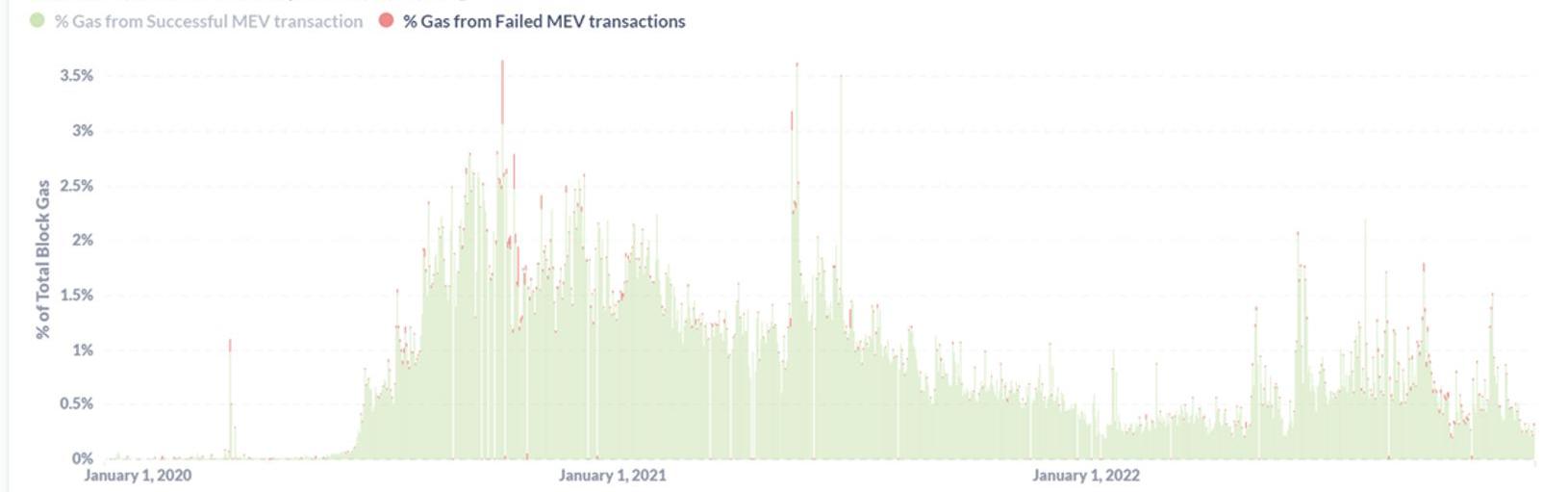

大部分MEV包含幾種形式:1.Dex無風險套利。Searcher用鏈上數據進行分析,利用Dex中的價差+閃電貸進行無風險套利。2.借貸中的清算。searcher以最快的速度查詢鏈上數據,確定哪些借款人可以被清算,然后第一個提交清算交易并收取清算費3.三明治攻擊,例如我想花100萬美金在Uni上購買ETH,這會導致ETH在Uni上大額拉升。在Searcher支付最高的gaspriority的前提下,Searcher只需要監聽交易池內,把他購買ETH的交易順序提前至我購買ETH交易順序,然后在我購買后,他立刻賣出,即可完成三明治攻擊。雖然MEV存在失敗可能,即Gaspriorityfee不夠高,但是從圖中看得到,失敗的成本在總成本中微乎其微。

圖7:在MEV中,失敗的MEV成本占比很小

Andre Cronje:Fantom基金會向幣安轉移5000萬枚FTM是進行跨鏈,而不是拋售:12月15日消息,0x431e 開頭地址昨日在 Fantom 網絡上向 Binance 轉移 5000 萬枚 FTM(約合 1100 萬美元)。據悉,0x431e 開頭地址在以太坊網絡上被標記為 Fantom 基金會地址。

對此,Andre Cronje 澄清稱,這筆 5000 萬枚 FTM 的轉移是通過幣安跨鏈到以太坊網絡,而不是拋售。[2022/12/15 21:47:05]

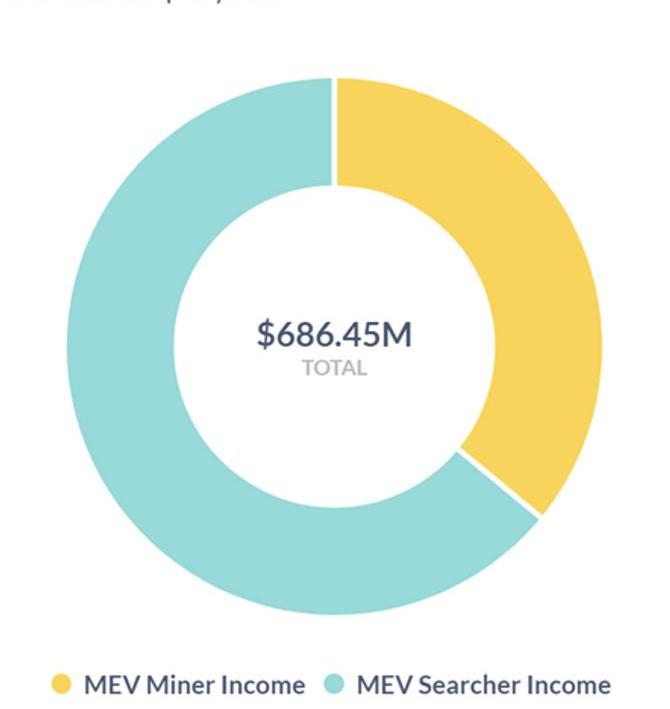

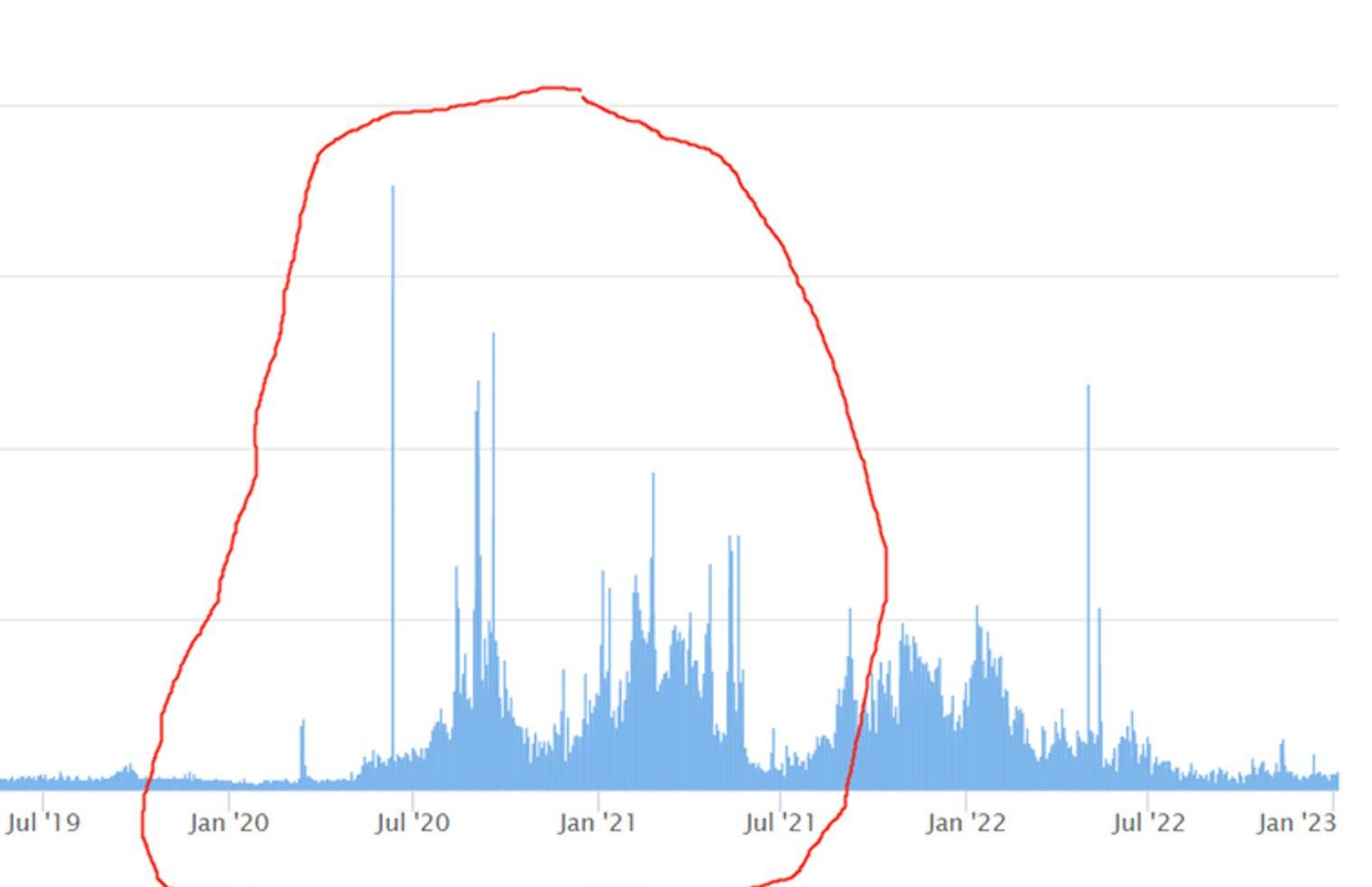

Flashbots是一個研發公司,旨在減輕MEV導致的負外部性。Flashbots推出了幾個產品,例如FlashbotsAuction(withtheFlashbotsRelay),theFlashbotsProtectRPC,MEV-Inspect,MEV-ExploreandMEV-Boost等。在這里著重介紹一下Auction和MEV-Boost兩款產品。在沒有FlashbotsAuction之前,例如在2020-2021年初的DeFiSummer中,以太坊使用量激增帶來了很大的負外部性,例如gas很高以及以太坊擁堵。這是由于在過去的常規交易池中,用戶將gas出價費用p2p廣播到所有節點,然后礦工來計算最有利可圖的區塊。這種公開競價方式會導致高gas,且所有普通散戶也要承擔高gas,導致用戶體驗很差。此外,由于拍賣失敗的交易也會在鏈上恢復,占據一定區塊空間,最終導致區塊空間浪費且礦工降低收益,雙輸。因此Flashbots創立了Auction以緩解上述問題。Auction提供了一個私人交易池+隱私的投標區塊拍賣機制,允許validator無需信任地外包最有利可圖的區塊構建工作。在這個隱私私人交易池中,searcher可以私下交流,并不需要為失敗而支付費用。MEV-Boost是由Flashbots開發,依靠鏈上Validator運行的一個開源中間件,用來完成Blockbuilding業務,從而實現POS下Proposer和Builder分離。目前還沒有實現PBS,所以會導致規模效應和中心化,即越大的礦場越有能力開發算法提升自己Search的能力;但目前PBS已經寫入了以太坊發展歷程。MEV-Boost通過鏈接多個relay,從而選出最有利可圖的區塊交給Validator。MEV-Boost目前也有90%以上的采用率。但伴隨越來越多的用戶參加MEV,MEV的競爭開始激烈。Seacher的利潤開始被降低,Producer的利潤開始升高。從目前累計數據來看,64%的MEV總利潤還是被算法為主導的Searcher占據。此外MEV也存在在其他鏈上,例如BSC,Avalanche等,其他鏈的競爭不激烈,但天花板相對較低。

Jump Trading在過去5小時內向FTX轉移了3730萬枚USDC:金色財經報道,數據顯示,Jump Trading在過去5小時內向FTX轉移了總計 3730萬枚USDC。[2022/11/6 12:22:25]

圖8:Searcher收入毛利在64%左右

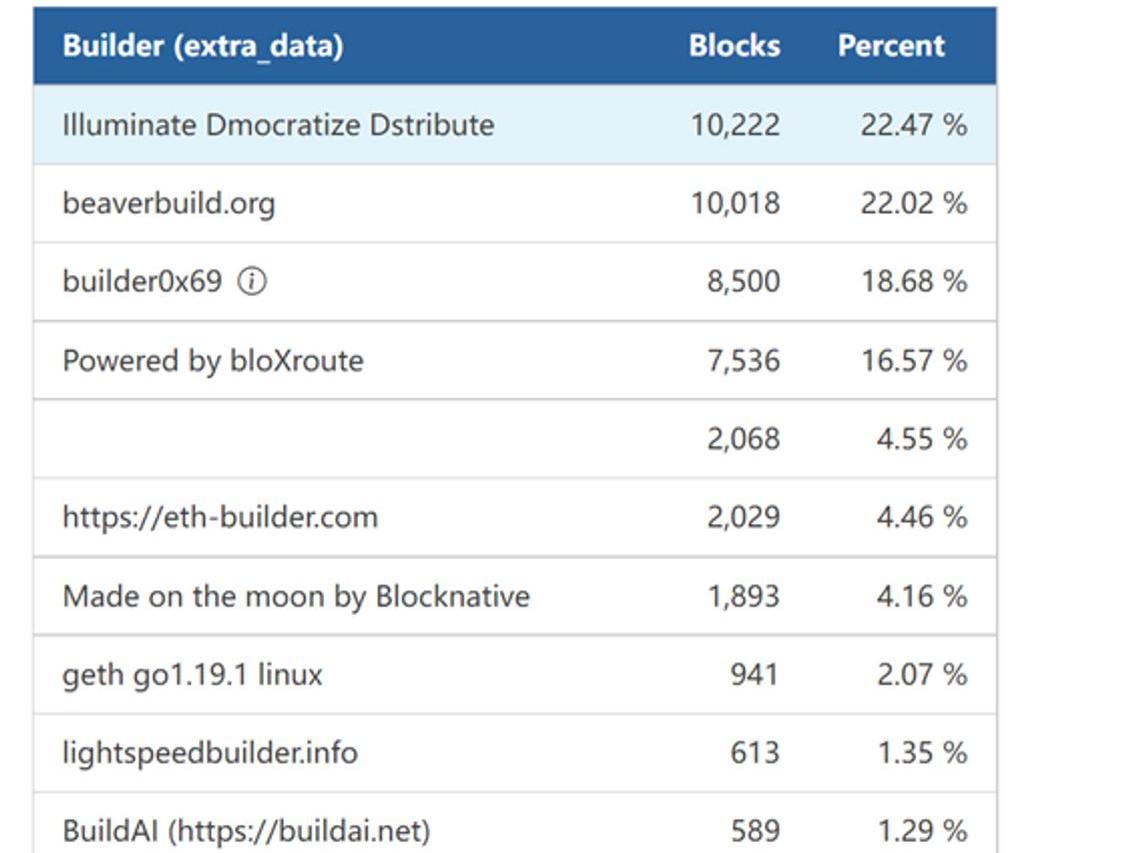

目前的一個趨勢是builder中心化,CR5已經達到了84.29%。Builder會因為具備獨家訂單流且能跨鏈,因此builder逐漸集中。Builder中心化會導致以太坊POS去中心化的失效。因此為了解決如上問題,Flashbots研發了SUAVE。

圖9:Builder越來越中心化

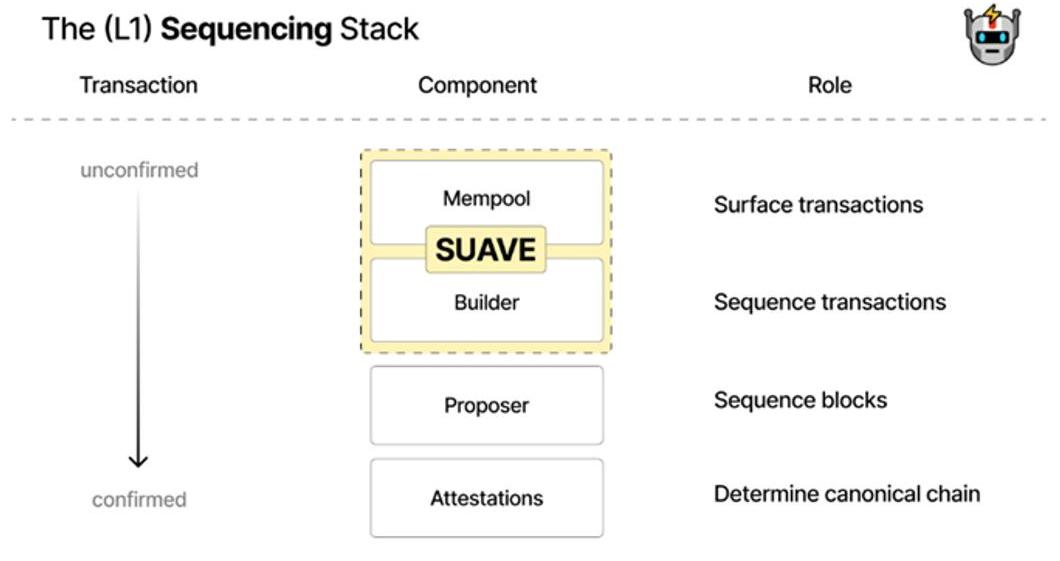

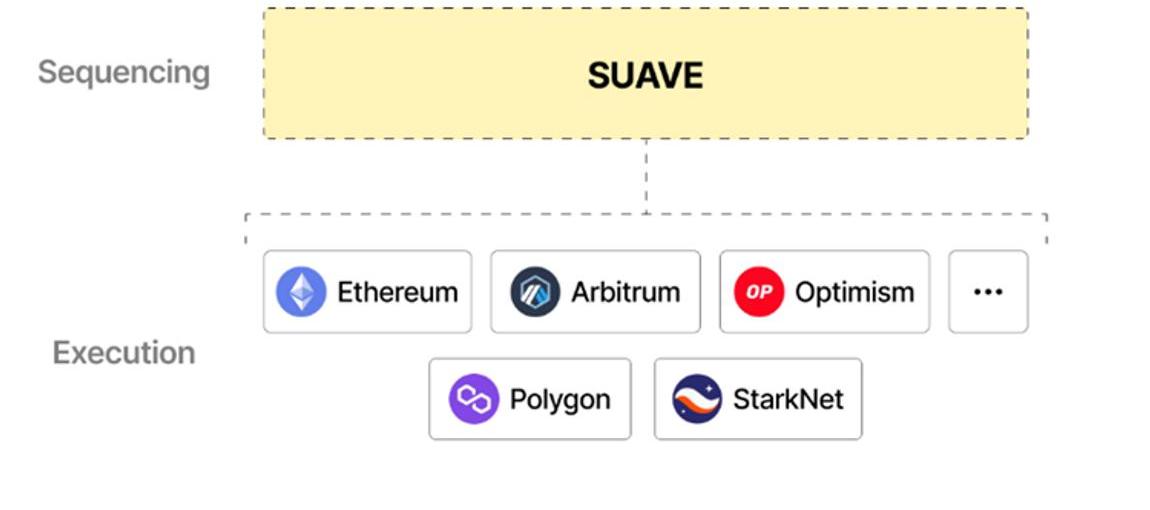

SUAVE是一個獨立的區塊鏈,但可以理解成是一個可以插在任何其他鏈的插件,充當其他鏈的Mempool和builder。SUAVE把所有鏈的Mempool和builder與其他角色分開,實現專業化管理,以此提升全鏈效率。SUAVE實現了共贏,即區塊鏈本身更去中心化,validator收入最大化,searcher/builder能夠設置偏好且潛在收入變大,用戶也能用最便宜的價格進行私密交易。

圖10:SUAVE架構

圖11:SUAVE可以實現跨鏈MEV

根據Flashbots統計結果,MEV2022年在以太坊上10個頭部DeFi項目中累計獲得70KETH,即1.33億美金的收入,相對于2021年牛市累計收入188KETH,4.75億美金的收入大幅下降,原因如鏈上交易轉熊(全鏈dex交易量從2021年的$1575B下降到2022年的$1255B),鏈上杠桿率降低等;但整體毛利率提升,2021的61%提升到2022的65%,這是由于Flashbots的推廣提升了searcher毛利率。MEV高度依賴鏈上活躍度/交易量,而鏈上活躍度/交易量受行情影響較大,例如在2021年牛市,整體收入天花板有4.76億美金。

圖12:2020-2022MEV收入拆分

圖13:牛市鏈上充滿機會,MEV市場大,但是Gas費用很高,利潤率低;

熊市交易量低,MEV市場小,但不再有高昂的GasWar,利潤率高

MEV是一個強現金流的賽道,且和周期高度正相關。我們拿2022年熊市數據對比,選取同樣是強現金流生意的DeFi進行對比。不拋去支付給礦工的成本,我們這里得到2022年所有Searcher在以太坊頭部10個defi項目上到手收益為1.337億美金,這筆真金白銀在整個區塊鏈行業中算很大的收入。雖然比不上opensea等頭部項目,但是比dydx,pancake,convex,maker,synthetix等項目收入要高得多。此外這1.33億美金僅包含以太坊上頭部的10個DeFi項目,還不包括以太坊上其他defi和Layer2+其他POSLayer1的收益。對比選出的其他幾家可比競爭對手中,加權PS算出12.43,最后拿加權PS來測算MEVSearcher對應的合理估值,這部分估值大約在16.62億美金左右。因此考慮到以太坊全鏈+Layer2+其他POSLayer1,天花板會遠大于16億美金。

圖14:2022年以太坊頭部10個DeFi中MEV收入和其他dapp對比

圖15:2022年MEVSearcher收入次于opensea,優于dydx,在所有區塊鏈項目中排名很高

總結來看,MEV是一個區塊鏈中少見的強現金流,強交易相關,高收入但相對低風險的底層賽道。MEV在某些策略上會類似于quant和做市商,但由于其不承擔任何counterpartyrisk,因此MEV比quant和做市商更為穩健。MEV的策略更死板,但風險也更低,最典型的表現就是在DEX中做夾子做套利。從2022年Searcher的表現來看,以太坊上前10個頭部dapp帶來的MEV收入有1.337億美金,減去約1/3的礦工gas費,到手收入約8700萬美金,加上其他的Layer1和Layer2,區塊鏈整體的MEV收入相當高。此外,以BSC為代表的其他L1們,BSC的MEV雖然整體規模會小于以太坊的MEV,但是受限于沒有大一統的競價系統,且競爭不激烈,因此Searcher整體凈利率會很高。此外,我們看到了類似于Flashbots,想在Cosmos上大一統市場的MEV項目。

從投資人角度來看,MEV是一個典型的股權架構項目,整體會類似于做市商的投資,但是不存在counterpartyrisk,因此整體風險更小。由于此類公司發幣可能性較小,退出的路徑可能只有并購,分紅等。評判MEV項目的核心還是在于1.search的算法是否可靠2.能否即時向節點報價3.對gas控制成本4.拓展其他鏈等,因此整體對團隊的技術要求比較高,典型不是BD導向性的行業,可能適合中國人做。因此投MEV類似的公司時,如果第一輪第二輪估值較低,團隊水平較高,可以考慮布局。對于我們的一些portfolio來說,這也可能是額外的業務。例如Blocksec在監聽暗池,做黑客阻斷時,在搶跑上很有優勢。只需要改進算法,并利用搶跑優勢,理論上是可以切入MEV賽道。例如Chainbase也在做一些交易的API整合,當抽象出足夠多的算法后,理論上也能編寫出自己的MEV算法,基于自己的節點來切入MEV。

Marsbit香港TakeawaysforWeb3猶太人 市場在持續變好 1香港真的是東方之珠,承載了所有華人對自2由和繁榮的所有幻想.

1900/1/1 0:00:00104/268 #10-@cosmos$ATOMCosmos——銀河系的精靈Cosmos是一個互連的區塊鏈網絡,可以很容易地設計定制的可互操作的實現.

1900/1/1 0:00:00如果要對目前Arbitrum上的優質項目做一個總結,那就是兩個賽道的優勢+一個借貸協議兩個賽道是Defi衍生品賽道和gamefi賽道.

1900/1/1 0:00:00市場為什么反彈? 我們認為自2023年初開始這一輪小牛市出現的原因主要有兩點:外部原因:全球金融市場的流動性回暖;美國通脹放緩.

1900/1/1 0:00:00隨著更廣泛的宏觀環境的好轉,本周市場繼續上漲。CPI數字告訴了我們什么?我們應該怎么做?本文將對近期加密貨幣的Pump情況進行分析.

1900/1/1 0:00:00(1/25) 面對現實吧,以太坊的用戶體驗很糟糕。你可以使用ApplePay刷臉購買,以太坊如何競爭?本文介紹的賬戶抽象是0到1的升級,將打開設計空間并革新以太坊! (2/25) 習慣于閱讀長文.

1900/1/1 0:00:00