BTC/HKD+1.57%

BTC/HKD+1.57% ETH/HKD+1.77%

ETH/HKD+1.77% LTC/HKD+2.76%

LTC/HKD+2.76% ADA/HKD+4.31%

ADA/HKD+4.31% SOL/HKD+2.33%

SOL/HKD+2.33% XRP/HKD+3.08%

XRP/HKD+3.08%在Binance與Paxos合作發行的穩定幣BUSD遭到美國監管大力打擊的一周之后,CEO趙長鵬昨天宣布將放棄BUSD作為主要穩定幣。另外為了平息監管施壓,Binance傳出要繳納罰款來與當局「做個了結」,達成和解、合作。

這次美國監管將手伸向了全球最大的加密平臺。在此之前,SEC也是動作頻頻:

2月9日,加密貨幣市場短時下跌,據稱是因為此前Kraken將支付3000萬美元與美國證券交易委員會和解,后者指控其加密資產質押產品違反美國證券法規。

2月11日,Coinbase創始人BrianArmstrong發推表示:SEC據傳希望在美國封禁散戶的加密貨幣質押。他非常不希望看到此場景出現。

不僅如此,伴隨加密世界的發展壯大,SEC也如影隨形,「SEC在對未經適當授權提供數字貨幣銷售的公司的訴訟中擁有穩固、近乎完美的記錄,而且沒有很多法律先例來贏得這場戰斗」,這根監管大棒曾讓不少加密項目方吃盡苦頭。

?01?

“監管”區塊鏈

對和監管打交道而言,Tether無疑是經驗豐富且“戰績尚佳”的“老前輩”了。

作為“加密世界最大的一只灰犀牛之一”,2017年Tether就收到了美國商品期貨交易委員會的傳票,但其并沒有停止發行新的?USDT?。后續紐約總檢察長辦公室拿出實際的調查結果,稱Bitfinex利用Tether為自己提供貸款,以掩蓋其8.5億美元的財務漏洞,但USDT依舊是“增發、增發、增發”。

一地址3小時前從Uniswap移除20萬枚LINK流動性:金色財經報道,據Lookonchain監測,一地址(Chun)3小時前從Uniswap中移除了所有的LINK(共20萬枚,約154萬美元)流動性。然后將20萬枚LINK換成740枚ETH(138萬美元)和15.5萬枚USDC,平均售價約為7.7美元。[2023/7/24 15:54:47]

即便遭遇了2018年10月15日,那次“空倉也被割”的信任危機,USDT也依然憑借“大而不能倒”的姿態活了下來,甚至2020年瘋狂增發,進一步與市場深度綁定。

之前就有加密數據網站CryptoQuantCEO就表示,如果SEC的下一個目標是Tether,那么將給當時的牛市帶來嚴重打擊。

彼時市場嚴重依賴USDT,在當時的背景下,大火的算法穩定幣似乎提供了另一種思路:

類似USDT這類抵押錨定模式的穩定幣,終歸還是依賴中心化的發行方。這就注定了其在監管面前的脆弱性,對去中心化屬性的加密市場而言,可以在一定程度上去“監管”的穩定幣也慢慢成為剛需。而算法穩定幣相比于傳統USDT、USDC、DAI等不同類型的幾代穩定幣,最大的區別就在于,其完全拋棄了抵押錨定模式,而只是通過市場供需關系建立貨幣體系,沒有具體的中心化發行方。也正因如此,算法穩定幣在“去監管”角度可能也代表了一種特定的市場需求——在USDT占據的主流市場之外,長尾效應下逐步蠶食空出來的市場份額。

路透社:彼得·泰爾離開Meta董事會前曾不滿扎克伯格“過分關注元宇宙”:金色財經報道,知名投資人、億萬富豪彼得·泰爾去年突然從Meta董事會辭職前曾對馬克·扎克伯格癡迷元宇宙表示擔憂,而這一舉措也導致Meta錯過AI技術機遇并在與谷歌和微軟的競爭中處于劣勢。據悉,在離開Meta董事會前的最后一次會議中,彼得·泰爾告訴扎克伯格和其他高管“Meta過分關注元宇宙”,這會讓公司的核心社交媒體業務受到TikTok的挑戰。(路透社)[2023/4/26 14:26:48]

?02?

Telegram的監管拉鋸戰

區塊鏈世界向來缺乏真實的增量用戶,這是公認的痛點和難點,正因如此,坐擁上億活躍用戶的全球最大加密通訊軟件Telegram的區塊鏈項目TON可謂含著金湯匙出生,一推出就被視為「天王項目」,備受熱捧:

2018年,Telegram宣布發行Token融資,預售Token很快便達17億美元。

未曾料想的是,原定2019年10月正式上線主網的TON,卻被SEC突然「喊停」——2019年10月11日,SEC向聯邦法院提交訴狀,稱Telegram出售約29億數字貨幣違反了1933年的《證券法》,要求對Telegram發出臨時限制令,禁止他們將Token提供、出售、交付或者分發給任何人或者實體。

緊接著紐約法院南區地方法院便向Telegram公布了臨時限制令,使得其Token分發并沒有按計劃進行,也正是從此時起,Telegram開始陷入這場與SEC的訴訟風波。

DeFi協議總鎖倉量達552.5億美元:金色財經報道,據DefiLlama數據顯示,DeFi協議總鎖倉量(TVL)達到552.5億美元,24小時漲幅1.13%。TVL排名前五分別為MakerDAO(71.9億美元)、Lido(60.7億美元)、Curve(59.5億美元)、AAVE(56.6億美元)、Uniswap(52.3億美元)。[2022/9/30 22:41:53]

隨后針對SEC要求法院拒絕Telegram爭取向非美國投資者出售Token的請求,Telegram一直強調該裁決明確限制了美國聯邦法律僅適用于「在國內交易平臺上市的證券交易」和「其他證券的國內交易」的權限,因此SEC的禁令是沒有根據的。

甚至Telegram區塊鏈項目社區基金會一度放出風聲,「或通過「分叉」主網方式繞過SEC與美法院」,直到2020年6月份,這場曠日持久的監管拉鋸戰才以Telegram的最終妥協而落下帷幕:

?Telegram及其子公司同意支付1850萬美元的民事罰款,并向投資者返還約12.2億美元,以就該公司違反投資者保護法的指控達成和解。?

?03?

硬剛到底的Ripple

當然,也有敢于和SEC硬剛到底甚至不落下風的存在——Ripple。

2020年12月22日,美國證券交易委員會正式發布了針對Ripple及其創始人BradleyGarlinghouse和ChristianA.Larsen的起訴書,稱從2013年至今Ripple公司及其創始人出售XRP獲利13.8億美元,且沒有登記他們對XRP的報價和銷售,也沒有獲得任何注冊豁免,違反了聯邦證券法的注冊規定。

K-pop 經紀公司 Fantagio 與 Crypto.com 簽署諒解備忘錄,將共同開發 NFT 項目:8月4日消息,韓國娛樂機構 Fantagio 周三宣布與數字資產平臺 Crypto.com 簽署諒解備忘錄(MOU),將共同開展 NFT項目。

在科斯達克上市的 Fantagio 管理著 ASTRO 和 Weki Meki 等 K-pop 偶像團體,以及包括車銀優和邕圣佑在內的韓國演員。[2022/8/4 3:55:23]

從那時起,SEC就一直指控Ripple出售其XRPToken和未注冊證券,然而Ripple一直在法庭上堅稱其沒有不當行為。

本來在21年GaryGensler確認當選SEC主席后,Ripple一度主動示好,認為可以以更開明的方式解決訴訟爭端,但似乎SEC并未退步,GaryGensler更是態度較為強硬地稱加密貨幣的眾多領域均可能涉及了證券法,必須接受SEC的監管。

所以Ripple的態度愈加強硬,2022上半年Ripple首席執行官曾表示如果在SEC對該公司提起的訴訟中敗訴,Ripple可能會完全轉移到美國以外的地方,甚至還稱一旦與SEC的訴訟結束,Ripple將探索首次公開募股的可能性。

而Ripple也抓住了SEC的一個致命弱點:SEC前金融司司長BillHinman于2018年的演講中解釋了比特幣和以太坊并非證券,這使得SEC的陳述前后矛盾。

共識層(原ETH2)合約地址余額突破1292萬枚ETH:金色財經消息,據Tokenview鏈上數據監測,當前共識層(原ETH2)合約地址余額達到12,927,685枚ETH,近一周新增49,120枚ETH。[2022/6/21 4:42:18]

就在8月15日,美國地方法官Netburn批準了Ripple的動議,送達兩份傳票以驗證七名美國證券交易委員會官員的公開言論視頻,并忽略SEC關于Ripple試圖重新開啟證據發現程序的指控。

這場SEC與Ripple激烈對決的訴訟大戲,預計也還在持續進行中。

但在SEC的大棒揮舞之下,也有?Coinbase、Bitstamp、幣安美國站(BinanceUS)等主流交易平臺屈從相繼宣布將下架XRP交易。

?04?

XRP不是第一個

也注定不會是最后一個

其實在諸多數字貨幣項目里,被SEC盯上的,XRP不是第一個,也注定不會是最后一個。

最為大家熟悉的,無疑就是2019年的EOS事件,不過同樣是被SEC盯上,但與XRP最終被多家交易平臺陸續下架的糟糕情況不同,EOS采取了身段極為靈活的處置方式,讓問題在還沒有大規模發酵之前就被平息了。

2019年9月23日,SEC與Block.one達成和解,Block.one同意通過支付2400萬美元的民事罰款,來解決SEC對其進行未經注冊的Token融資發行的指控,同時授予了其對未來業務的重要豁免權。

這不僅意味著Block.one,及EOS在合規化的路上,畫上了圓滿的句號,高懸的政策“達摩克里斯之劍”也暫時得以解除,更從另一個角度為一眾陷入類似指控困境的項目提供了思路——態度積極,認罰過關。

Tezos?對此做了另一次確認,2020年3月23日,Tezos宣布其在長達兩年的法庭之戰后,選擇以2000萬美元解決面臨的訴訟問題。

作為史上第一個、也是EOS之前規模最大的一次公開Token融資項目,Tezos在2017年秋季通過了轟動一時的,首次Token融資發行,實現了2.32億美元的收入。

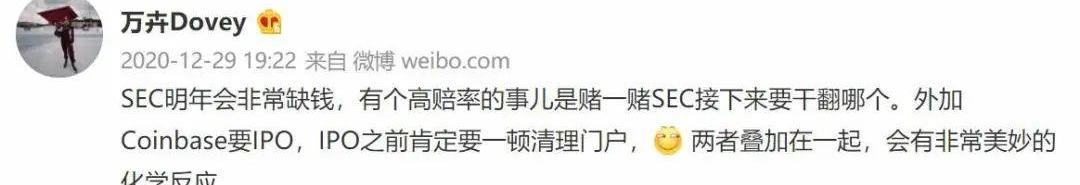

“SEC明年會非常缺錢”,EOS、Tezos的“花錢買平安”似乎也應證了SEC的執法思路——項目方的歷史融資等行為,存在法律上的監管把柄,基本上市場都有共識。

只要出手多可以一擊必中,同時一旦選擇出手,也必是可以重罰的知名項目。所以“創始人賣Token成首富”的Ripple,似乎被盯上的邏輯也就說得通了。從這個角度講,目前市場上同時滿足“有問題+有錢”的項目,似乎也并不太多,誰會成為SEC的下一個狩獵對象?

?05?

EOS和Tezos的「罰款突圍」

但監管的「達摩克里斯之劍」卻并非無解,在SEC的監管大棒之下,也是有項目能通過「折中」方式最終安穩逃過一劫的。

2019年9月23日,SEC與Block.one達成和解,Block.one同意通過支付2400萬美元的民事罰款來解決SEC對其進行未經注冊的Token融資發行的指控,同時授予了其對未來業務的重要豁免權。

這不僅意味著block.one及EOS高懸的政策「達摩克里斯之劍」也暫時得以解除,更從另一個角度為一眾陷入類似指控困境的項目提供了思路。

而當年3月23日,另一個項目方Tezos也在長達兩年的法庭之戰后,選擇以2000萬美元解決面臨的訴訟問題。

作為史上第一個、也是EOS之前規模最大的一次公開Token融資項目,Tezos在2017年秋季通過了轟動一時的首次Token融資發行,實現了2.32億美元的收入,也由此進入了SEC的視野,陷入了類似Telegram的監管拉鋸戰。

然而可能并非所有的Token融資項目都能夠像EOS和Tezos一般用錢解決問題,畢竟Block.one和EOS舉重若輕的2400萬美元,甚至都高過絕大多數項目總共的Token融資額。

SEC大棒揮舞之下,2023年還會有多少的項目方被盯上?不論多少,但也注定會有不少“周瑜打黃蓋”的戲碼重復上演。

?06?

小結

就目前來看,美國和歐洲這樣的監管主體都在逐步收緊對穩定幣和DeFi的監管力度,而美國在加密監管領域的發揮著主要影響力,項目方正在被動或主動地配合探尋創新與合規平衡的邊界。

與此同時,以往「Token是否是證券」的爭論的答案也似乎逐步呼之欲出——美國參議院農業委員會領導人DebbieStabenow等人去年計劃提出新的加密監管法案,將比特幣、以太坊等加密貨幣現貨置于美國商品期貨交易委員會的監管之下。

這既意味著像比特幣這樣的加密貨幣的的商品屬性在監管那里逐步得到強化確認,也等于在SEC之外,CFTC等其他機構后續也會逐步扮演起監管主體的角色。

總的來看,新事物誕生與發展的早期,野蠻生長難以避免,但隨之的合規問題就會愈發凸顯并成為至關緊要的生命線。

無論DeFi與CeFi是否做好了準備,對加密世界而言,這一天最終都會如期而至。

我個人覺得存儲賽道接下來會是一個重要的方向,之前在深度分析幣安新發的存儲鏈也表達了同樣的觀點,今天一覺起來去中心化存儲的龍頭AR也漲了15%,但是更猛的是GRT直接飆了50%.

1900/1/1 0:00:00進入2023年REVA公司依然秉承2022年的迅猛發展速度,雖然在元宇宙區塊鏈領域中有很多機會,但是REVA依然秉持初心,旗下R-meta以NFT質押,NFT拍賣,c2c交易業務為主導.

1900/1/1 0:00:00盡管最近市場在上漲,但我認為在投資組合中的保留一些現金是有必要的。想讓你的現金滾動起來嗎?這是我的首選穩定幣/delta中性策略.

1900/1/1 0:00:00近期,美國政府針對加密監管正采取積極的行動,社區都在討論,美國版九四來了?實際上,并非有這么大的影響力.

1900/1/1 0:00:00談談我在X2Y2虧錢的經歷與原因。這本來會是一個能賺大錢的項目,但因為團隊的短視與貪婪最終收割了所有人,我的創始人@tp_x2y2還是微信好友,甚至我確實期待解封后海外相見,但我仍然保持坦率.

1900/1/1 0:00:002023年2月24日 新加坡 為馳援土耳其災後重建工作,全球首家社交化交易平臺?XT.COM擬向土耳其受強震影響的地區空投及捐贈總價值約110萬土耳其里拉的代幣及物資,以幫助災民度過難關.

1900/1/1 0:00:00