BTC/HKD+0.12%

BTC/HKD+0.12% ETH/HKD+0.38%

ETH/HKD+0.38% LTC/HKD+0.77%

LTC/HKD+0.77% ADA/HKD-0.69%

ADA/HKD-0.69% SOL/HKD+0.53%

SOL/HKD+0.53% XRP/HKD+0.57%

XRP/HKD+0.57%Tips:

Uniswap的AMM機制和Compound的流動性挖礦是LP產品化的始祖DeFiNative的產品應該同時面向LP和交互用戶訂單簿系統作為Web2.5的敘事不應該太受Web3的桎梏PerpetualProtocol由于LP產品化的問題后續發展受阻P2PoolPerpetualDEX最成功的地方在于實現LP的產品化P2PoolPerpetualDEXLP會催生出大量衍生產品概述

本文敘事的主體在于LP的產品化,即?DeFi協議的流動性變成一個標準化產品的過程。在人們最初的認知里,一個好的產品應該作為一個整體為用戶服務。以DyDx和0xprotocol為例,這兩者將做市商內置于產品內,并通過良好的UI設計將其包裝成一個交易平臺,為Trader提供絲滑的交易服務并捕獲交易手續費,這是一種典型的面向單一用戶的產品思維。Uniswap的AMM模式以及Compound的流動性挖礦的出現應該是LP產品化的始祖:AMM模式使得LP和Trader可以交互影響;Compound的流動性挖礦刺激了用戶的存款和借款,由于借款用戶的抵押品本身也可以作為流動性被借出,借款人和存款人之間的身份界限被模糊,其提供的LP可以無損獲取收益。

上述兩個場景其實反應了LP產品化的特點:

LP在風險可控的前提下可獲取標準化收益提供流動性后會發行相應的LP票據為后續的LP杠桿化奠基LP的產品化模式在現貨AMMDEX以及借貸協議上已經被證實是可行的方案。在目前PerpetualDEX的發展過程中,LP產品化這一思路也在慢慢凸顯。PerpetualDEX的機制從17年到現在經歷了三次大的變遷:從DyDx的訂單簿機制到PerpetualProtocol的vAMM,再到現在的P2Pool交易模式。這些交易模式的變化實際上反應了鏈上PerpetualDEX的審美和形態上的變化:DeFi產品由面向交互用戶的單一產品形式一步步轉變為面向LP和交互用戶的雙產品形態。該模式其實也回答了什么是好的DeFi產品的問題,即:

交互者體驗的絲滑性,即推出交互產品LP風險的可拆分性以及做市的簡易性,即推出LP產品就目前而言,訂單簿系統和P2Pool模式有機會實現LP產品化,vAMM模式則暫時無法實現。vAMM無法實現的原因在于目前還沒有一個行之有效的LP管理方法,即無法對LP的風險和收益進行有效分割;訂單簿系統輔助于一些鏈上融資協議和AdvisorProtocol可以實現LP的收益權民主化,但LP的管理權仍然受限;P2Pool模式里GMX的GLP池和gTrade的gDAI池就是典型的LP產品。這意味著對于GMX和gTrade而言,PerpetualTrading是他們為Trader推出的交易產品,而GLP和gDAI則是為普通散戶提供的收益性產品。這兩個產品之間相輔相成,造就了一個邏輯自洽的系統。

在后續的行文結構里,我們將對三類PerpetualDEX的機制進行解讀并闡述其實現LP產品化的可能性以及實現方式。最后我們從DeFi發展歷史觀的角度闡述為何LP產品化對于DeFi發展具有重要作用。

1.Orderbook類交易模式

香港加密基金PSE Trading完成八位數融資,Cipholio Ventures參投:7月18日消息,香港加密貨幣基金PSE Trading完成八位數融資,具體金額暫未披露,Cipholio Ventures參投,新資金用于增強數字資產管理能力,開發其相關服務套件。

PSE Trading旨在提供安全合規的加密產品和服務解決方案,其資金由合規資產托管服務機構Ceffu管理。[2023/7/18 11:01:18]

訂單簿系統是目前使用范圍最廣、最穩健的交易模式。其從TradFI繼承而來,提供Perpetual的價格發現、流動性提供以及交易的功能。目前主流的Perptrading產品,如WOONetwork、OrderlyNetwork、DyDx等都是采用訂單簿交易模式。由于傳統交易市場的交易模式大多為訂單簿,Trader在區塊鏈里交互訂單簿產品的遷移成本很低。另外對于做市商而言,關于訂單簿系統已經存在一系列風控的工具。在風險可控的情況下,做市商可以穩定獲取手續費以及客損收益。Orderbook交易模式在TradFi行業已經是一類非常成熟的交易模式,但由于區塊鏈特征與TradFi具有顯著差異性,訂單簿系統在區塊鏈體系中可能面臨著水土不服,包括:

由于鏈上TPS的限制,交易撮合的過程在鏈下實現,只有最后交易的結算才會上鏈做市商提供的流動性雖然資金效率非常高,但無法杠桿化流動性被做市商壟斷,鏈上用戶無法分享做市商收益事實上上述所謂水土不服的問題其實并不影響訂單簿模式的基本面,只是由于存在TradFi與DeFiNative的兩個不同意識形態的沖撞才導致了上述問題的提出。因此在關于訂單簿DEX未來的發展走向上,Web3內部分化為兩個角度,一類是Web3Native的角度,另一類是實用主義的角度。

從Web3Native的角度上看,訂單簿數據應該上鏈;訂單簿系統的流動性應該尋求一定的方式進行杠桿化。

但從實用主義的角度上看,全鏈訂單簿系統仍然面臨著兩個主要問題:

專業交易者存在隱私交易的需求,全鏈訂單簿的存在可能會破壞私密交易的環境去中心化與高性能存在一定的矛盾性的,訂單簿所有數據上鏈實際上是對區塊鏈中心化的妥協。相比于從撮合這個細小的層面做到中心化,整個區塊鏈層面的中心化可能更不可接受此外LP收益民主化和LP杠桿化的問題也面臨低效和成本過高的問題。首先LP收益的民主化需要依賴于AdvisorPortocol以及一些鏈上基金協議,即訂單簿做市商在鏈上融資,并用融來的資金參與訂單簿系統的做市,但該LP的管理權仍由做市商自己壟斷。其次,LP的杠桿化依賴于資金來源的民主化,做市商在鏈上募集資金后一般會為提供資金的用戶發行一份票據,代表著該用戶對于做市商部分資金的所有權。由于該票據具有做市商資金的所有權以及部分收益權,其也就具備了參與其他DeFi生態的基本面。在整個過程中訂單簿為了實現所謂的LP產品化需要付出三個層面的額外成本:

融資成本發行的LP票據參與其他DeFi生態的整合成本維護LP退出流動性的成本過高的成本則意味著糟糕的商業模式。因此LP產品化這個模式在鏈上有實現的可能性,但可能并非最優選擇。

穆迪調整對美聯儲貨幣政策的基準假設:金色財經報道,穆迪認為,與上次相比,該評級機構對美聯儲貨幣政策的基準假設略有變化。與之前的展望一樣,預計美聯儲5月份的加息是當前緊縮周期的最后一次,政策利率將保持在5%至5.25%的最終區間,直到2023年底。然而,現在預計聯邦公開市場委員會不會在2024年1月開始降息,而是將首次降息推遲到3月,因為通脹仍比此前預期的更為持久。雖然聯邦公開市場委員會將根據貨幣緊縮對經濟和金融狀況的持續影響采取進一步的政策行動,但預計隨著時間的推移,政策立場將具有足夠的限制性,能夠將通脹降至目標水平。到2025年底,貨幣政策仍將保持限制性。聯邦基金利率將在2026年初回歸中性利率。[2023/6/25 21:59:23]

那么從實用主要的角度看,訂單簿未來的發展趨勢會是什么?訂單簿作為TradFi的舶來品,本身的定位就應該處于Web2.5的階段。這意味著其應該各取TradFi和DeFi的優勢,共同服務于Web3用戶:TradFi的優勢在于做市商系統以及成熟的訂單簿模式;DeFi的優勢在于資產的鏈上結算帶來的透明性以及Token的資產屬性。合理利用Token的資產屬性激勵流動性以及配合營銷是DeFi帶給TradFi最好的禮物。

2.vAMM交易模式

vAMM機制最先由PerpetualProtocol提出,目前有V1和V2兩個版本。V1版本是可以提供無限流動性的交易方式,交易無需多空對手盤。V1版本里不存在ETH-USDC的真實流動性,但我們可以將其理解為一個AMM虛擬池,k值由官方手動調整。當Trader進行交易時,假設其對ETH5x杠桿做多,則PerpetualProtocol會生成5x的虛擬USDC,并在該虛擬池中將該5x的USDC換成等值的5xETH,該5xETH就相當于Trader的5x杠桿做多ETH的倉位。由于V1版本里不存在真實的流動性,上述swap過程并沒有真實發生,我們可以將其簡單的理解為一個記賬過程。

在整個機制里最核心的就是k值的設置,其直接關系到每筆交易對于合約的價格影響。若k值設置的過高,合約的價格對于開倉量不敏感,影響Trader體驗;若k值設置的過低,開倉量對于合約價格的影響過大,會直接造成Trader的損失。k值的合理選擇在于根據CEX的流動性實時調整。當PerpetualProtocol管理的池子較少時,人工主動調整k值是一個還算合理的選擇;但當池子的數量不斷增多時,人工調整則可能難以跟上市場變化。因此考慮到對k值進行市場化定價的問題,PerpetualProtocol提出了V2版本。

PerpetualProtocolV2利用UniswapV3構造實際的”虛擬流動性”。“實際”意味著V2版本中確實存在真實的LP,“虛擬流動性”則表示PerpetualProtocolV2內的流動性并不是常見的AMMLP流動性,而是虛擬生成的非實值AMMLP。

LP在V2版本中提供流動性時需要存入USDC。以ETH-USDCLP為例,若LP想要利用1000USDC提供流動性,則系統會為其最多生成10000vUSDC。該LP可以將這10000vUSDC根據當前vETH-vUSDC的匯率換成10000vUSDC等值的vUSDC-vETHLP交易對,在設置合理的價格區間后將該LP存入UniswapV3,為PerpetualV2提供流動性。當vETH-vUSDC的流動性充裕時,LP的k值自然得到了市場化的確定。

兩個巨鯨地址出售了總計超210萬枚ARB:金色財經報道,據Lookonchain監測,以1.15美元均價買入了140萬枚ARB的gay.eth,與以1.37美元買入約73.1萬枚ARB的0x8fe1開頭地址均賣出了持有的ARB。gay.eth獲利約55萬美元,0x8fe1開頭地址獲利約10.5萬美元。[2023/4/14 14:03:38]

由vAMM模式計算出的vETH-vUSDCLPpool中vETH的價格就是PerpetualProtocolV2對于ETHperp的定價。為使perp的價格與現貨的價格錨定,PerpetualProtocol引入資金費率用于平衡多空。

其實我們可以對PerpetualProtocolV2的實際“虛擬流動性”這一抽象的概念做更為具象化的描述。LP在存入USDC時生成的vUSDC是以ERC-20的形式真實存在的,構造的vETH-vUSDCLP也是真實存在于UniswapV3的。LP提供的流動性本質上是在提供vETH-vUSDC的流動性,Trader進行的perp交易本質上被轉化為了vETH-vUSDC的現貨交易,vETH的價格就是目前該perp的定價。由于vETH的定價獨立于ETH的定價,為使這兩個價格盡可能的錨定,資金費率這一工具也就自然的被引入到了PerpetualProtocol中。

從上述機制中可以看出LP和Trader的界限是很不明的,主要體現在三點:

LP提供流動性后沒有用完的vUSDC可以在交易賬戶開倉當多空雙方不平衡時,LP需要作為對手方與Trader對賭LP在提供流動性時也是提供的杠桿流動性第二點和第三點是LP面臨的主要風險,而且這部分風險是vAMM本身機制導致的風險,沒有辦法通過其他方式進行對沖。LP作為對手方與Trader進行對賭的風險在于其部分LP倉位自動變成了交易倉位。由于LP在做市時自動選擇了提供杠桿流動性,這意味著這部分交易倉位也是杠桿倉位,LP需要支付資金費率,并且有被清算的可能性。

PerpetualProtocol項目方也意識到了上述問題,通過補貼和InsuranceFund機制盡可能的降低LP面臨的風險。補貼的方式主要在于當LP面臨無常損失以及與Trader對賭產生的損失時,PerpetualProtocol會補貼給LP一定量的$Perp;InsuranceFund存在的目的是當PerpetualProtocol內的多空不平衡時,InsuranceFund首先作為對手方與Trader進行對賭,降低了LP可能面臨的直接參與市場的風險。

這兩種補救辦法看似有效,實際上是變相的轉移支付。$Perp補貼主要是通過二級市場的泡沫消除LP面臨的損失,本質上不可持續;InsuranceFund的資金來源是部分清算費以及20%的Taker開倉平倉費,本質上來自于協議費和LP收益。這相當于把部分應該由LP獲取的收益強制性地分配給了InsuranceFund,降低了LP的整體收益,也相應地降低了整體風險。

總的來說,PerpetualProtocol的vAMM模式在目前看來是一種cryptonative的perp定價模式。該機制非常巧妙的發揮了UniswapV3的交易機制的優勢,但也繼承了UniswapV3無常損失過大的缺點。UniswapV3中的LP設置的價格區間等同于LP愿意跟Trader作為對手方的價格范圍。在該價格范圍內若Trader的買賣雙方沒有很平衡,那么LP就作為對手方與Trader進行博弈。同樣的道理,在PerpetualProtocolV2中,若多空雙方沒有平衡,LP就作為對手盤與Trader進行博弈,承擔各種損益。在CEX中,做市商與Trader的博弈已經有多種成熟的風險管理策略,比如對Delta頭寸進行限制。但由于PerpetualV2的交易模式是自動化而且強制性的,LP沒有辦法合理管理自己的頭寸風險,當價格劇烈變動,LP會由于無常損失以及TraderPnL的存在暴露較大的風險。

以太坊短時跌破1200美元,24小時跌幅1.23%:金色財經報道,行情數據顯示,以太坊短時跌破1200美元,現報價1203.5美元,24小時跌幅1.23%。行情波動較大,請做好風險控制。[2022/12/26 22:07:04]

PerpetualProtocol的V2的模式其實也算是P2Pool交易模式,LP也會在一定條件下與Trader進行對賭。但vAMM模式下LP的風險承受能力卻遠遠低于P2Pool模式下的LP,主要原因是vAMM下的LP是個人承擔各自的風險,而P2Pool模式下的LP是共同承擔所有的風險,個人的風險承受能力是遠遠低于集體的。對于P2Pool而言,由于極端行情造成的損失會被平均分攤到所有的LP上;但對于vAMM模式,部分LP倉位可能會被直接清算。由于vAMM內LP獲取做市收益以及承擔的風險跟LP自身的風險管理能力是緊密相關的,而且目前也缺少關于UniV3的風險管理工具,這樣導致了在PerpetualV2上做市風險較高,而收益相對較低,LP也沒有辦法以一種標準的形式參與PerpetualProtocol的流動性提供。給LP提供的補貼也是一種變相的轉移支付,無法解決實際問題。因此對于PerpetualProtocol而言,其LP難以以產品化的形式呈現出來,其后續的發展也就會受到制約。

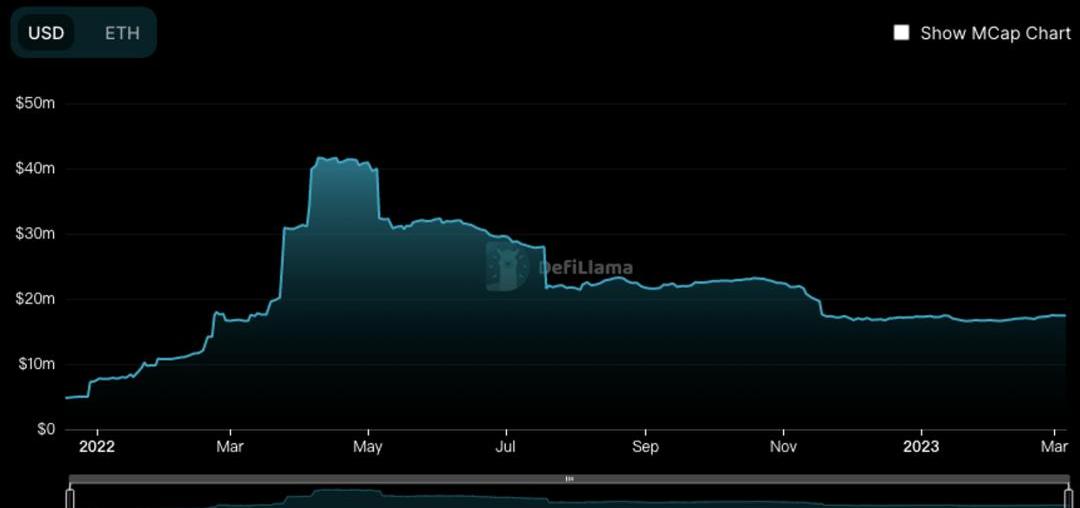

從數據上看,PerpetualProtocol的TVL數據并不好看,問題的根源出在LP產品化這一端。

3.P2Pool交易模式

對于PerpetualProtocolV2而言,vAMM設計確實是區塊鏈行業交易范式的一個創新,其可以實現Perputual在鏈上的價格發現功能。但價格發現功能的代價是LP承擔了過多的風險,這部分風險很難對沖,即意味著在收益一定的情況下,風險不可控。在Trader用戶與LP體驗不一致的情況下,該產品很難成長為一個通用協議。GMX的P2Pool模式就是在上述背景下走上了歷史舞臺。P2Pool?PerpetualTrading模式并非起始于GMX卻在GMX中發揚光大。其主要優勢在于tradingmodule可模塊化,可以被拆分成LP、交易用戶、喂價系統、結算系統等部分,各部分可獨立運行,同時LP的風險也可被拆分。

模塊式的設計應該是ETH2.0升級帶給區塊鏈行業最重要的產品思維之一。GMX式的產品設計與ETH2.0的具有哲學上的一致性。?在ETH2.0的未來規劃中,PBS是以太坊升級的重要步驟之一,其主要作用是將區塊構建與區塊提議這兩個步驟分離開,這是由于區塊Builder需要在一個slot的時間內構建包括信標鏈區塊在內的所有的區塊,這需要很高的計算能力。然而對于公鏈而言,高計算量與去中心化是相互矛盾的,高計算量的存在會嚴重削弱區塊鏈的去中心化特性。而PBS的存在則是將高計算量與去中心化兩者結合在一起,具體的實現方式是將高計算量轉移到鏈下,計算結束后只返回計算結果。

上述PBS的實現邏輯可以回答鏈上PerpetualTrading的定價問題。衍生品的定價需要很高的計算量和實效性。若將與衍生品價格發現相關的計算強制放置在鏈上,由于計算量不足造成的計算結果的延遲和誤差最終會由Trader和LP共同承擔。但若將與衍生品定價相關的計算放在鏈下,計算完畢后通過預言機將結果傳輸到鏈上,Trader和LP也就不會面臨由于價格發現機制造成的損失。

數據:過去7日Arbitrum與Optimism交易量之和占以太坊交易量26%:9月1日消息,據Dune Analytics數據顯示,Arbitrum與Optimism過去一周日均交易量分別為134,395和141,803,而以太坊過去一周日均交易量為1,053,192,Arbitrum與Optimism兩者之和約占以太坊交易量的26.22%。[2022/9/1 13:01:55]

因此P2PoolPerpetualDEX的設計其實只是將復雜的衍生品定價問題交給了CEX進行報價,隨后利用CFD的模式在鏈上進行交易,最終結果在鏈上完成結算。完成結算需要一個資金池提供流動性,而該資金池其實就是P2Pool中的Pool。

目前關于P2PoolPerpetualDEX中經典的項目包括GMX和gTrade,但兩者的基本機制卻有很大的區別。整體上看GMX相比于gTrade更加風險偏好,風格也更加激進;此外由于GLP的構成復雜性以及風險復雜性,與GLP相關的衍生產品相較于gTrade而言則更多。

3.1GMX交易機制

一筆交易在GMX上的發生需要經過多個步驟:

GMX通過預言機從CEX獲取各類合約價格數據根據喂價以及各個CEX的權重計算GMX上開倉的合約價格根據開倉杠桿從GLP池中借出一部分資產,用于最后的資產結算根據倉位存續的時間,支付borrowfees以及相應的開倉關倉手續費GMX通過調用CEX的合約價格是沒有滑點的,這縱然是GMX吸引Trader的一個優勢。但往往一個產品的優點也是其缺點。由于滑點是流動性的成本,無滑點意味著有第三方為這部分成本買單。在GMX的場景里最后由GLP池承擔由滑點造成的這部分損失。因此無滑點交易模式本質上是通過GLP池補貼Trader,從而吸引Trader前來交易。但關于滑點的套利行為本身并沒有成為GMX很嚴重的問題,主要原因在于GLP池的收益分成較高,掩蓋了由于套利活動產生的損失。

GMX的Trader在進行交易時需要借入資產并支付borrowfee。而這部分borrowfees就是GLP的收益來源之一。但此時借入資產的用途與Gearbox等杠桿平臺的原理不同。GMX借出的資金是為了對每個倉位準備足額的現貨供最后結算使用;而Gearbox則是類似于margintrading,借出的資產就表示其實際獲取的杠桿。

GLP的另外一個收益來源在于TraderPnL,即Trader在進行交易時的虧損。由于GMX內并不存在資金費率用于平衡多空,GLP持有者面臨著裸空頭寸,即LP會直接下場與Trader進行對賭。但這個問題從長期主義的角度上看可能并不是問題,Trader的勝率一般小于50%,在這種情況下GLP持有者最終往往是盈利狀態,但短期內的收益率可能面臨著較大的波動。

關于GMX的模式能否持續的問題,社區內經歷過激烈的討論。GMX不可持續的論據主要體現在由于資金費率的缺失導致的GMX頭寸的不平衡。在牛市單邊行情存在的情況下,GLP池可能面臨著巨大的裸空頭寸風險,具有產生大額損失的可能性。但事實上上述問題類似于回答CEX在牛市時如何規避裸空頭寸的問題。GLP池中支持的幣種只有少數幾個流動性極好的藍籌幣種,因此不會出現類似Luna式的單邊行情。而且各大CEX內也有充足的流動性,GMX官方可以通過CEX或者其他鏈上DEX對沖風險或者直接實行倉位限額。整體上看GMX在牛市時可用的風險規避手段仍然很多。

事實上GMX官方也意識到了其模式設計上可能存在的缺陷以及風險。其在X4版本中提到未來幾個可能的改進方案,但本質上仍然是妥協:

為GLP池引入新的資產,但可開倉的標的資產仍然限制于GLP的組成資產引入資金費率,以平衡極端行情下裸空頭寸過大的問題,這意味為Trader在GMX上交易時可能需要同時支付borrowfee和fundingfee在極端行情發生時調整GLP池內非穩定幣與穩定幣的比例,增加可開倉容量上述這些改進方案仍然沒有最終敲定,仍處于討論階段。關于GMX相關的討論可能一直會持續下去。

因此總結下來,GMX的特點在于:

交易無滑點,這部分成本由GLP承擔無資金費率,因此GLP可能面臨著巨大的裸空頭寸Trader需要向GLP支付borrowfee受GLP局限,在GMX上只能交易部分幣種,缺乏可拓展性從GLP的模式設計上可以觀察出GMX吸引的LP大多為高風險偏好。無論是無滑點交易模式還是裸空頭寸的存在,都意味著GLP持有者承擔較多的風險并獲取風險收益。相反的,在模式設計gTrade則更偏向于保守和對LP友好。

3.2GainsNetwork交易機制

gTrade(GNS)原本是Polygon上的PerpTrading產品,后遷移至Arbitrum,其整體設計與GMX有巨大的差別。具體區別在于以下幾點:

通過預言機喂價時會根據CEX的流動性以及倉位大小計算合約開倉的滑點以及開倉費機制中引入了資金費率平衡多空,降低gDAI池的風險結算池(gDAI)內只存有DAI穩定幣Trader開倉無需支付borrowfee,但需要支付展期費用單個地址具有單邊倉位限額,可以通過持有NFT增加倉位限額支持多種幣種、大宗商品、外匯的交易,可拓展性強gTrade內部的結算池只有DAI,而且其資金規模遠遠小于gTrade的日交易量。在協議不引入滑點的情況下,套利者通過滑點套利很容易造成結算池的損失;多空資金費率的引入也是盡量保證結算池不會存在較多的裸空頭寸,降低結算池的風險;展期費用存在的目的是降低時間風險,盡量避免由于盈利倉位的長持導致結算池的一次性巨額損失;單邊倉位限制也是為了避免結算池的巨額損失。因此從gTrader的機制設計上看可以看出,其風格相比于GMX而言是風險厭惡的。機制設計上有各種風控機制保證gDAI池的資金安全。

3.3P2Pool機制下的LP產品

回歸到LP產品化的主敘事上,GMX的GLP池和gTrade的gDAI池就是典型的LP產品。這意味著對于GMX和gTrade而言,PerpetualTrading是他們為Trader推出的交易產品,而GLP和gDAI則是為普通散戶提供的收益性產品。這兩個產品之間相輔相成,造就了一個邏輯自洽的系統。GLP風險更高,收益也更高但不保本;gDAI風險較低但gTrade為其設置了一系列buffer機制盡可能的防止gDAI的用戶產生虧損。

GLP和gDAI已經是較為完善了LP產品了,但對于GLP而言,由于GMX并未使用資金費率來平衡多空,GLPpool經常存在著大額裸空頭寸,相當于GLPPool被迫作為對手盤與Trader進行博弈。此外,GLP的構成包括BTC、ETH、Link、Uni以及stablecoin,GLP的價值會隨著其構成現貨價值的波動而產品波動,這意味著幣價也是影響GLP損益的重要因素。因此整體上,GLP的風險可以被簡單拆分為兩個互不相干的風險:Deltarisk和TraderPnLrisk。

風險的可拆分性意味著有對GLP進行衍生化開發的可能性。目前已經有大量協議在嘗試HedgeGLP面臨的Deltarisk,比如GMDProtocol,UmamiFinance和RageTrade等。但TraderPnLrisk可能難以從衍生品的角度去對沖,可行的方案在于GMX內部機制改進或者嘗試在其他DEX或者CEX進行對沖。

4.為什么LP產品化對于DeFi的發展很重要?

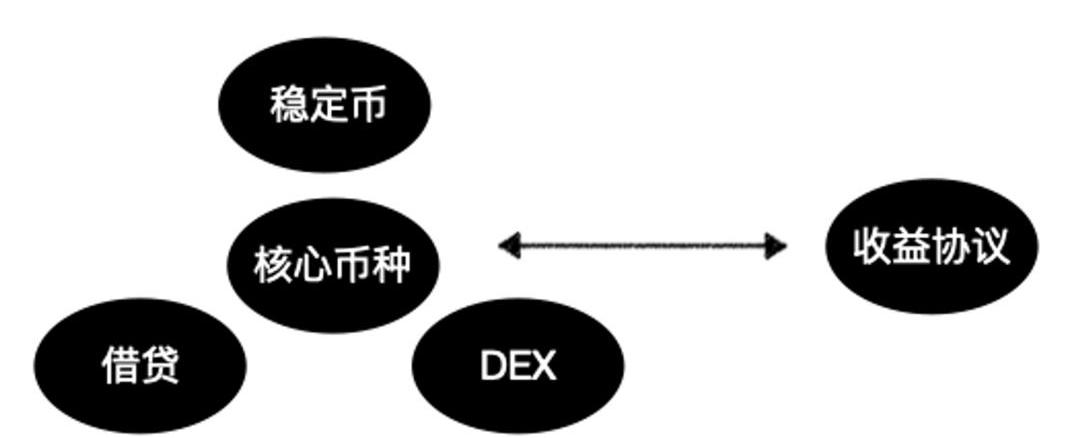

對整個DeFi的發展史進行梳理后我們可以得到一個簡單的三層架構:

第一層為核心幣種,即ETH、BTC等可以藍籌核心資產第二層為DEX、借貸和穩定幣第三層為所謂的DeFi2.0協議這三層架構的連接邏輯也很簡單。第一層與第二層的連接邏輯在于為核心幣種加杠桿;第二層與第三層的連接邏輯則在于?DeFi協議之間的可組合性。為核心幣種加杠桿是所有公鏈在搭建自己DeFi生態時必須要經歷的一個階段,這樣才可以根據杠桿性,搭建出一個內生性的DeFi生態。值得注意的是第二層與第三層的連接,即協議之間的可組合性,需要依賴于第二層協議產生的真實收益。換句話說協議之間的可組合性其實反應了真實收益在不同協議之間的流動。

目前鏈上可以產生真實收益的場景并不多,包括:

金融服務費,如交易手續費、借貸費用等賄選費用StakingYield這些存在真實收益的場景也就是DeFi相關產品發展的基礎。從上個DeFi周期已經被證明的敘事上看,推動初始DeFi協議發展的核心發動機可以歸結為下圖:

這里的收益協議包括YearnFinance等協議,其執行的最重要的功能在于LP產品化。在DeFI發展初期知道如何在DeFi協議中填充流動性的用戶并不多,流動性挖礦還是一個比較新的敘事。YearnFInance的出現為LP提供了一個獲取收益的場景,其將DeFi中可以獲取收益的方式策略化,使得LP在不懂得具體操作的情況下可以根據YearnFinance的策略被動獲取收益。

雖然在現在看來當時YearnFinance給出的策略過于簡單,但其極大的促進了DeFI的發展。LP產品化后DeFI協議TVL的增加進入快車道,TVL的增加也使得交互用戶對于DeFi產品的體驗感增加。此外,LP產品化也使得LP存在杠桿化的可能性,使其成為后續衍生品產品的開發與集成、搭建DeFilego的基礎。

因此對于PerpetualDEX而言,LP產品化之路其實也只是在復刻初始DeFi協議發展的邏輯。那么感想是什么?一個未充分顯現的敘事其實就存在于以往的故事中,只是這個故事換了封面之后被人遺忘在了角落。當人們突然想起這個故事可以換一種方式講的時候,它便又面目一新,但若追根溯源,這個故事的內核一直存在于逝去的時間長河里。

MarsBitCryptoDaily2023年3月2日 一、?今日要聞 Arbitrum發起新交易排序策略提案,擬為當前“先到先得”策略添加時間權重以太坊二層網絡Arbitrum發布一項新提案.

1900/1/1 0:00:00前言:隨著以太坊L2、Optimism、CoinbaseL2網絡等熱點不斷發酵,DeFi重新得到了廣泛關注,涌現出越來越多新的、極具潛力的投資機會.

1900/1/1 0:00:00引言 隨著Aptos22年10月的stealth上線和大量空投,新晉公鏈生態再度人潮洶涌,同基于Move但尚未上線的Sui公鏈,Discord直接擠爆,水龍頭頻頻維修,再次被推上風口.

1900/1/1 0:00:00本文由加密研究員Will?@FinanceYF5?親臨現場,他采訪了20+個會場上遇到的人,有投資人、學生、開發者、項目方等.

1900/1/1 0:00:00自香港發布虛擬資產發展政策宣言以來,發布了一系列加密友好政策,積極擁抱Web3,使香港迅速成為新一個Web3圣地,在此聚集了大量Web3人才,引發了大量對加密浪潮的的思考.

1900/1/1 0:00:00注:本文來自@bitouq推特,MarsBit整理如下:Twitter居然能發長推文了,而不是以前thread的形式,發一篇關于$LUSD協議代幣$LQTY今天上線Binance.

1900/1/1 0:00:00