BTC/HKD+0.86%

BTC/HKD+0.86% ETH/HKD+1.57%

ETH/HKD+1.57% LTC/HKD+1.53%

LTC/HKD+1.53% ADA/HKD+3.51%

ADA/HKD+3.51% SOL/HKD+2.56%

SOL/HKD+2.56% XRP/HKD+2.92%

XRP/HKD+2.92%TL;DR

以太坊質押率較低,增量空間巨大,LSD市場增長可持續。上海升級將打通LSD產品最后的提現環節,LSD的錨定性和流動性將大幅提升。Lido頭部效應明顯,復合增長率長時間處于高位,DeFi樂高豐富,捕獲了LSD大部分增量,是LSD第一梯隊龍頭項目。LSD協議第二第三梯隊的項目差距不大,之后將會迎來較大競爭。LSD將帶動整個DeFi板塊,LSDWar剛剛拉開序幕。本篇文章我們根據自建Dune數據面板、引用多個數據源,對LSD賽道數據進行詳盡分析,平行對比分析LSD第一第二梯隊項目。

本文將從市場份額、市場增長率、節點運營商表現、折價表現、LSD用處去向等多種數據維度,分析展現LSD賽道的市場現狀,讓讀者直觀感受LSD賽道市場現狀。文章的數據分析結構也可作為讀者在評估第三梯隊項目的參考。

注:全文數據截止至2023.3.1自建Dune面板:https://dune.com/owen05/lsd-datacheck

LiquidityStakingDerivatives,簡稱LSD,是用戶通過聯合質押方式質押ETH換取的憑證,LSD代表了持有者的質押資產,持有LSD可以享受質押收益。目前規模最大的LSD是Lido協議的stETH。目錄I.LSD背景:上海升級與LSD的需求II.LSD商業模式&頭部典型項目III.LSD市場現狀-市場份額、市場增長率、節點運營商表現、折價表現等IV.賽道發展&LSD生態機會V.LSD對DeFi其他賽道的影響

01.?

背景

1.1以太坊質押與上海升級

以太坊1.0采用POW共識機制,節點需要通過計算來獲得記賬權。在以太坊2.0中,共識機制轉為POS。在之前以太坊大型升級中,已經將信標鏈合并至主網,但是質押在信標鏈的ETH以及相應的質押獎勵在上海升級后才可以提出。

因此,上海升級使得用戶可以提取質押資金,通過上海升級,以太坊將實現POS的全部基本功能,消除質押資金無法提取的風險,并打通LSD產品邏輯的最后一環。

1.2LSD的需求

Otherside:上周參與2nd Trip的Voyagers需要刷新元數據:金色財經報道,Yuga Labs旗下元宇宙游戲Otherside在社交媒體宣布“1st Trip Obelisk”元數據更新已經推送,參加去年7月第一次旅行的Voyagers(航海者)在他們的土地上收到了相同的元數據更新。連接到隊列或參與2nd Trip的Voyagers也需要進行元數據更新,這樣才能讓獲勝的參與者更好地獲得Winged Helmet翼盔獎勵。據此前消息,Yuga Labs 預計將在下周向獲勝者空投Winged Helmet獎勵。[2023/3/31 13:38:00]

在ETH2.0中,采用了POS共識機制,節點需要質押32ETH才能參與網絡維護。質押ETH所產生的流動性問題也就隨之而來。LSD的出現就解決了這一問題,通過LSD,質押者可以將質押的ETH轉化為一種可以交易的資產,從而解鎖流動性,且LSD也降低了用戶質押ETH的門檻。同時,交易者也可以通過交易LSD來獲取收益,從而增加市場的流動性和活力。

1.3LSD賽道火熱的因素

市場處于熊市,用戶追求穩定安全的收益率,而以太坊質押收益穩定,通常在4%-8%,且風險低。上海升級將使LSD產品邏輯完整,降低了質押風險,質押資金自由出入,這有可能會推動機構等進入質押。以太坊整體質押率較其他POS公鏈低,上升空間大。以太坊通脹預期穩定,結合以太坊幣價,質押賽道每年的收益相當可觀,大約在10億美金左右,相比于其他POS鏈更有吸引力。LSD本身可以搭建更多的DeFi產品和策略,組合空間大。02.?

LSD商業模式&頭部典型項目

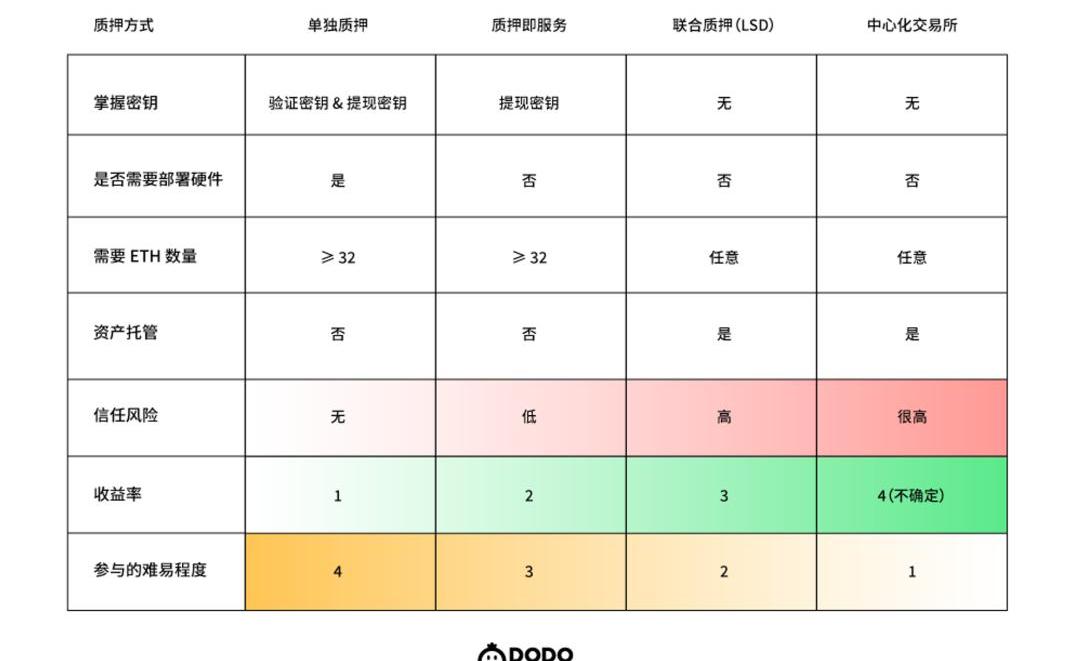

2.1四種質押方式

目前參與以太坊質押的方式有四種,LSD在官方文檔中被稱之為聯合質押。現有LSD協議普遍會抽取一定的手續費作為利潤,理論上LSD協議的收益率是較單獨質押等低。

來源:Ehereum官方文檔

Lighthouse Labs推出開放元宇宙導航引擎:金色財經報道,總部位于加拿大蒙特利爾的加密初創公司Lighthouse Labs推出了一個開放的元宇宙導航引擎,該平臺索引了來自20多個區塊鏈友好虛擬世界的體驗和事件信息,包括Decentraland、The Sandbox、Voxels和Mona。(The Block)[2022/12/14 21:42:34]

從表中可見,聯合質押的特點主要是無需運行硬件,無32ETH門檻,無需管理密鑰,簡便易操作,且能隨時退出。但同時需要托管資產,有一定的信任風險。

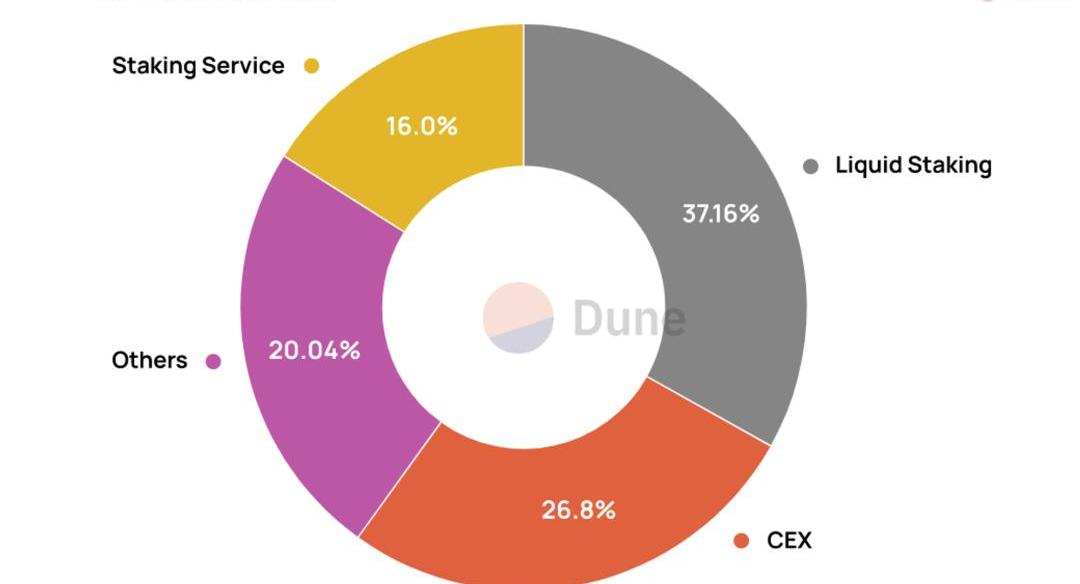

2.2LSD市場份額

LSD是最受歡迎的質押方式,市場份額占三分之一,且有望繼續增長。

?數據來源:DuneAnalytics?Dr.DODO自建Dashbord;備注:LSD協議手動索引,Others項包含了未知種類的質押地址

2.3龍頭項目Lido

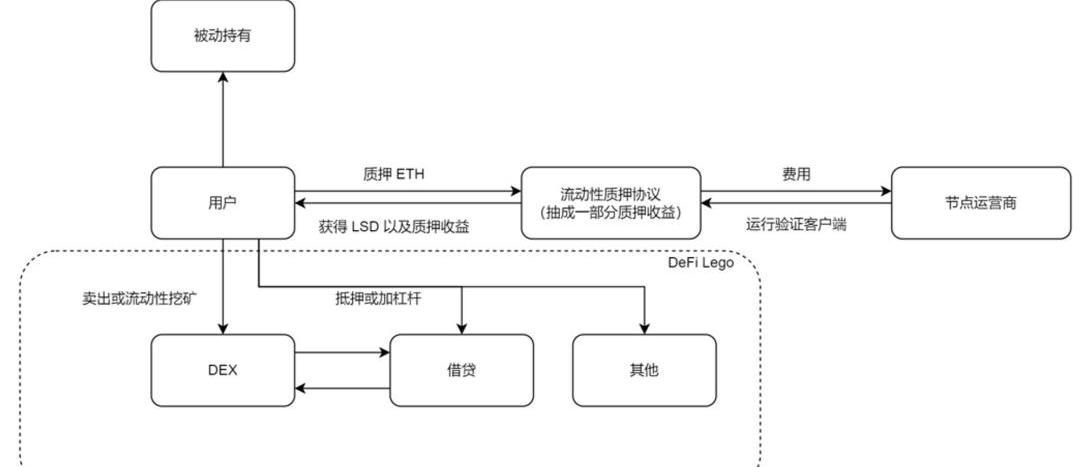

Lido的運作機制

用戶將ETH存入Lido,并獲得相應數量的stETH代幣。Lido將ETH收集起來,節點運營商通過Lido分發的驗證密鑰運行節點,獲得質押收益。節點運行,扣除懲罰拿到質押收益,節點運營商抽成,Lido抽成后將收益以stETH的形式發放給stETH的持有者。stETH持有者提取質押獎勵。過程中,Lido通知節點運營商提現,節點運營商將提現請求發至BeaconChain,排隊提取資金。隨后,以太坊將資金匯入Lido的提現地址,持有者銷毀stETH,Lido將ETH匯入持有者地址。stETH持有者也可以通過DEX等DeFi協議搭建更多的策略,比如將stETH存入DEX進行流動性挖礦,賺取手續費,或是將stETH抵押至借貸協議中賺取利息,抑或是循環借貸增加杠桿。

Aptos為用戶提供測試網NFT系列APTOS : ZERO:9月10日消息,Aptos發推稱,用戶現在可以認領Aptos Testnet NFT系列APTOS : ZERO。此外,Aptos瀏覽器插件錢包Petra發布APTOS : ZERO系列NFT的認領演示視頻。[2022/9/10 13:21:09]

Lido的運作機制代表了這個賽道最基本的商業模型。在下游,吸收用戶的資金形成資金池管理資金,用于POS質押,在上游,組織節點運營商代替用戶成為驗證節點,獲取質押獎勵。

用戶無需運行硬件,無需32ETH門檻,質押享受ETH質押收益率。Lido作為鏈接用戶和節點運營商的協議,保管用戶資產,協調節點運營商,抽取一部分收益。節點運營商運行硬件,抽取一部分收益。行業普遍總抽成在10%左右。

LSD商業模式

2.4其他模式創新

LSD項目在本質上模式是一樣的,不同的LSD項目在不同的環節有一定的創新之處。

RocketPool在協調節點運營商的環節區別最大。RocketPool本身不選擇節點運營商,而是采用無許可的眾包模式,這也是RocketPool主打的去中心化賣點,但是用戶的資產依舊托管在RocketPool。RocketPool節點運營商門檻被降低至16ETH。Frax在質押收益分成上區別最大。單純質押ETH拿到frxETH并不能獲得質押收益,frxETH的持有者有兩種選擇,一個是質押frxETH到frxETH/ETH池子成為LP,主要賺手續費和CRV;一個是質押frxETH拿到sfrxETH,賺取質押收益。顯然在Frax上質押的收益會更高,這是因為Frax實際上擴大了收益分配的蛋糕,自帶了DeFi樂高。Frax分配的收益包含LP收益加質押收益,而LP收益很大程度上由Frax的補貼構成。雖然Frax顯示的質押收益率高,但其他的LSD也可以去到其他DeFi協議獲取收益,底層的質押收益率取決于節點表現,并沒有太大的差別。

美大學教授重新上傳Tornado Cash代碼至GitHub:金色財經報道,美國約翰霍普金斯大學計算機科學教授Matthew Green以教學和研究的目的在 GitHub上重新上傳了Tornado Cash代碼,Matthew Green稱,在我作為約翰霍普金斯大學的研究員和講師的工作中,我多次使用Tornado Cash和Tornado Nova源代碼來教授與加密貨幣隱私和零知識技術相關的概念。我的學生從代碼中構建了令人驚嘆的項目。此源代碼的丟失或可用性降低將對科學和技術界造成傷害。

此外,我對Github決定的影響感到不安。Github是一家私人公司,當然它可以因任何被認為違反其服務條款的行為而暫停用戶。同時,很難相信Github的決定與政府的行動無關。在我看來,Github更有可能審查Tornado Cash代碼存儲庫,作為他們根據OFAC命令直接執行的風險緩解程序的一部分。更關鍵的是:我相信這種受保護言論的刪除是OFAC行動的可預見結果,財政部很容易預見并采取措施避免這一結果。[2022/8/24 12:45:46]

03.?

LSD市場現狀

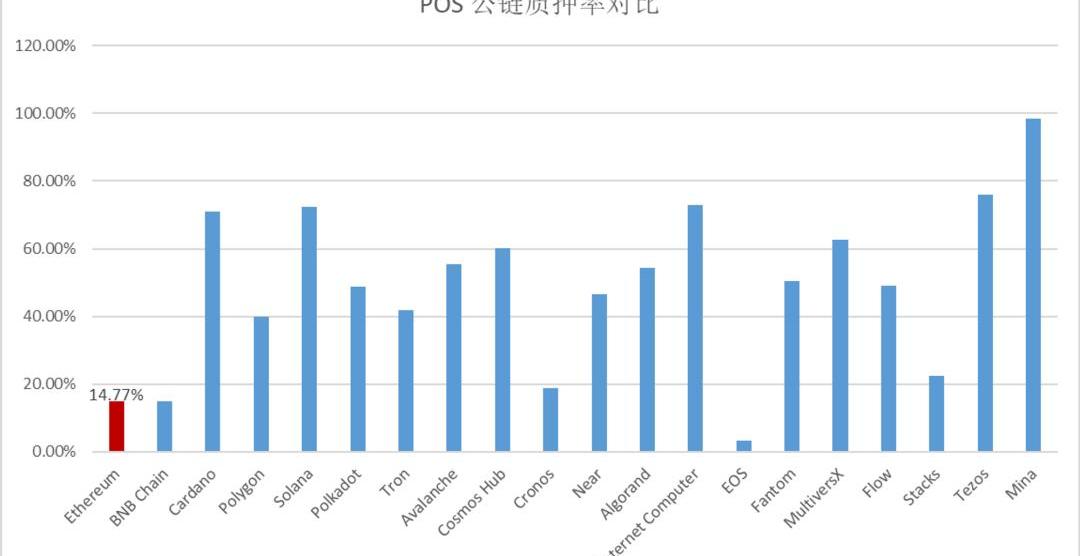

3.1以太坊質押率

按照市值排序出排名前20的公鏈,對比各條POS公鏈的質押率,可以發現,以太坊的質押率目前只有14.77%,非常低,具有非常大的增長空間和增速。

數據來源:Stakingrewards.com

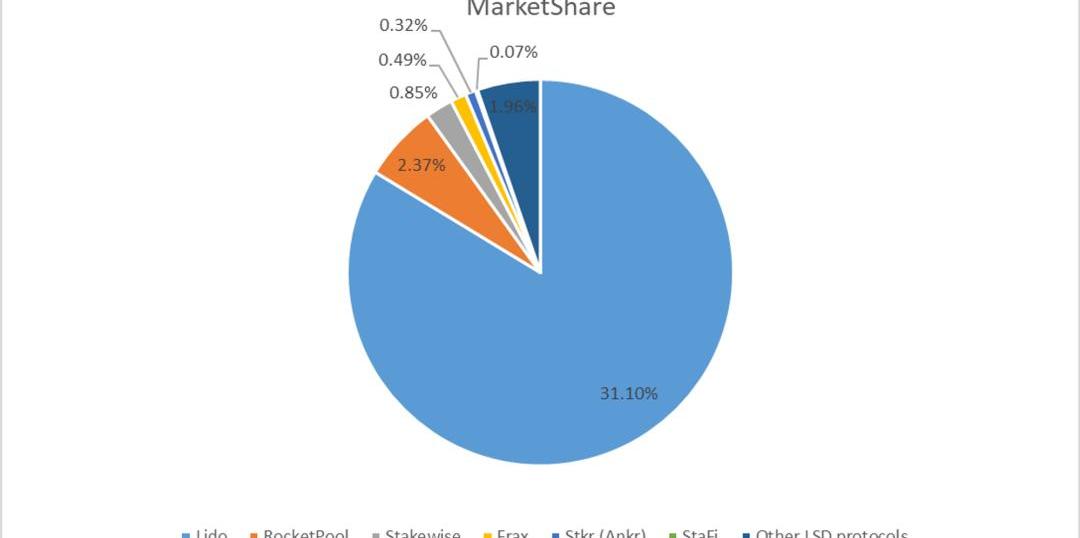

3.2主要LSD協議市場份額

Lido市場份額最大,是第二位市場份額的15倍左右,占據絕對優勢,Lido具有先發優勢,且DeFi生態成熟。第二梯隊包括RocketPool,Stakewise,Frax,Ankr。第二梯隊協議之間的差距并不大,RocketPool具有一定的先發優勢,Frax在收益分配上有亮點,其他產品并沒有特別特殊的設計。第三梯隊市場份額較低,目前沒有突出的LSD協議。Lido的領先優勢明顯。以太坊質押率很低,上海升級后會有比較大的增量空間,第二第三梯隊的項目差距不大,之后將會迎來較大競爭。

分析師:Nexo官方未發布“阻止用戶提現并為其提供高額存款利息”的郵件:7月16日消息,DeFi分析師otteroooo發推稱,市場流傳的一份郵件截圖可能暗示加密借貸平臺Nexo資不抵債。郵件截圖顯示,Nexo客服稱將暫停用戶提現請求,建議用戶重新進入資產鎖定期并為其提供額外的存款利息。

之后,分析師FatMan回復稱,Nexo創始人已經確認這是一封假電子郵件。從來沒有發生過。[2022/7/16 2:17:10]

數據來源:DuneAnalytics

3.3主要LSD協議市場增長率

以下是四個主要LSD的30日增長率變化,數據截取的時間跨度是2023年初至今。Lido依舊強勢,幾乎沒有負增長,Stakewise的市場份額上升緩慢,一定程度上反映了老LSD協議在商業模式上缺乏亮點,在搶奪質押增量時競爭力不足。

Lido的增長率一直很高,大部分時間保持增長狀態,并多次有大額質押帶動巨額增長。RocketPool增長率基本為正,近期波動收窄。Frax一月份到二月初增長率保持較高水平,近期增長率為負,表現不佳。Stakewise在大部分時間增長率較低或為負,市場競爭力差。

數據來源:DuneAnalytics?Dr.DODO自建Dashbord

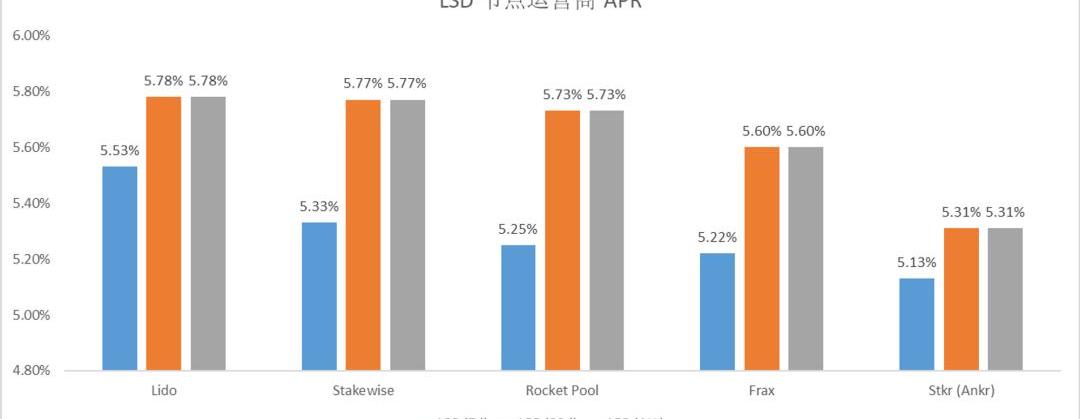

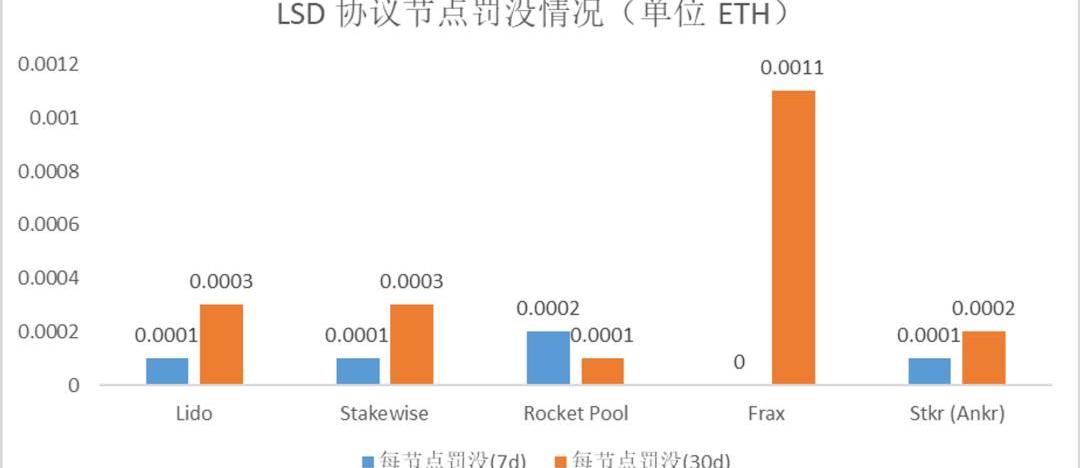

3.4主要LSD協議節點運營商表現

節點運營商是質押收益的基礎,節點運營商的表現將直接影響到LSD協議的APR,以下是主要LSD協議節點運營商的表現,各個協議節點運營商的APR絕對差距不大,節點運營商之間的差異不明顯。相對來看,Lido的APR保持第一,底層節點運營商表現領先市場;而眾包模式的RocketPool罰沒較多,APR相對較低;Ankr的APR表現最差。

數據來源:beaconcha.in

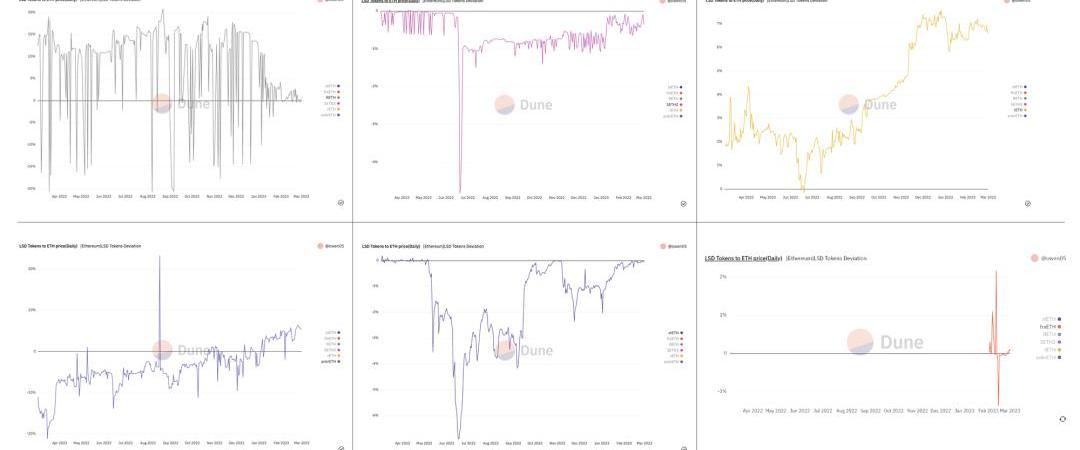

3.5各個LSD的折價表現

LSD能不能錨定ETH,是重要的表現指標,這決定了其能否被接入更廣泛的DeFi協議,以及圍繞其搭建的樂高的穩定性。LSD對ETH的折價表現一方面反映市場信心,一方面反映LSD本身的穩定性。在上海升級后,LSD可以在鏈上提取,自帶套利機制,LSD的價格波動都會得到很大改善。

stETH在去年Luna崩盤等行業性事件中有大幅脫錨的情況,脫錨維持一段時間后回復錨定,總體來看能維持錨定。SETH2與stETH類似。RETH波動較大。rETH長期保持溢價且溢價有所上升。ankrETH曾大幅折價,近期恢復錨定。frxETH數據較少,早期波動較大。

數據來源:DuneAnalytics?Dr.DODO自建Dashbord

3.6LSD的用處去向

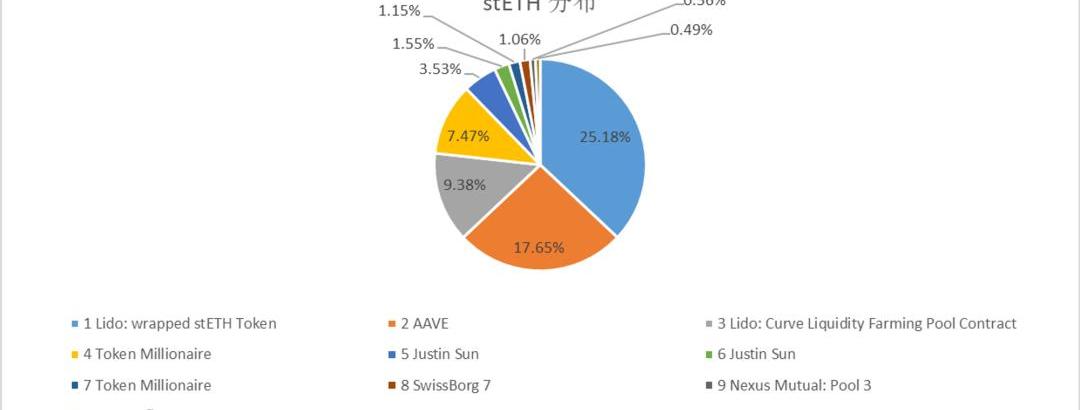

stETH前十持有地址總共吸收了68.02%的stETH。前三持有地址吸收了50%的stETH,分別是wstETH合約,AAVE以及Curve池。封裝wstETH的用戶大概率也會去DeFi協議中實現更復雜的收益策略,因此,有超過50%的stETH流動性被釋放到DeFi協議中。而stETH的三大去處是:封裝stETH,享受質押收益的同時接入DeFi;AAVE抵押;Curve挖礦。

有25%的stETH被封裝成wstETH。有17.65%的stETH存在AAVE中,是stETH的第二大去處。有9.38%的stETH在Curve中做流動性挖礦,是stETH的第三大去處。

數據來源:etherscan

04.?

賽道發展&LSD生態機會

4.1主流項目對比

LSD協議的原生代幣為市場提供了一個估值標的,關注原生代幣是否分紅等在當下的市場環境下并沒有太大意義。底層來看,節點運營商的表現差異不大,節點運營商方面沒有什么可以突破的地方。市場占有率,產品的競爭力,能不能繼續擴大規模,以及市場對LSD上升空間的預期就是較為重要的。

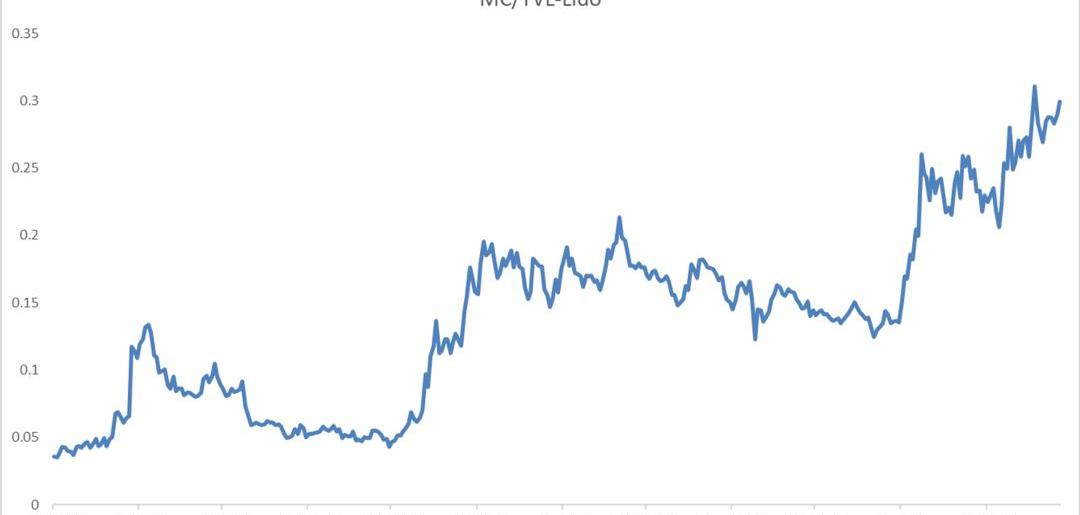

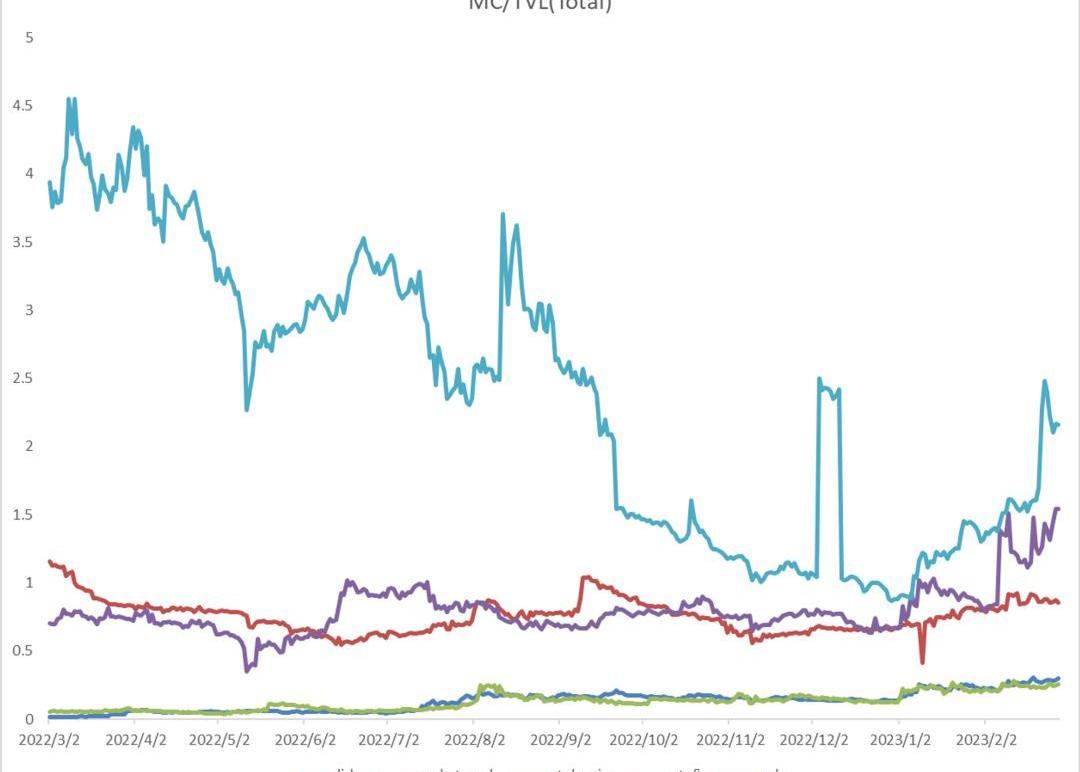

對比分析MarketCap/TVL,可以看出年后市場對LSD賽道的估值明顯抬升。以下幾點值得注意:

Lido估值處于歷史高位,目前在0.2到0.3之間震蕩。市場對于各LSD的估值存在分歧,分歧的部分原因是因為原生代幣設計存在差別,規模較小的協議相對估值越高。規模小的LSD協議增長空間也大,在增量市場中快速擴張的機會越大,當前的估值已經反映了一部分預期。Stafi和Ankr估值較高,需要注意風險。

數據來源:coingecko,defillamma

4.2小規模&新LSD項目總結

MakerDAO推出的SparkPool,特點是自帶借貸市場和承諾在初期進行市場激勵。Etherfi,無托管LSD解決方案,3月4日上線。Stader,降低節點運營商門檻至4ETH。Hord,主打通過$Hord額外獎勵達到高APR。LSD收益聚合器類,例如,Yearn推出的LSD產品,PendleFinance,以及新項目LiquidityStakingDerivatives。

05.?

LSD對DeFi其他賽道的影響

5.1借貸

LSD對于借貸協議是優質的抵押品,LSD本質上是帶息的ETH存款,同樣也需要借貸協議隨時獲得流動性。LSD的持續火熱將會在以下幾個方面影響借貸賽道。

LSD是優質抵押品,新增的LSD會是借貸協議近期增長的重要來源。借貸協議本身可以作為LSD的杠桿化工具,LSD在借貸協議中的增長同時會提高借貸協議的風險,借貸協議在流動性管理上面臨挑戰,在市場波動時可能會導致借貸協議連環清算。借貸協議本身會參加LSD產品的搭建,比如MakerDAO推出了自己的LSD產品-SparkPool,借貸協議入場LSD的優勢是可以圍繞LSD做定制優化。

5.2DEX

在上海升級允許提現之前,DEX作為LSD的退出通道,上海升級之后,DEX也將作為LSD最重要的退出通道,快速方便。LSD與ETH可近似看成穩定幣交易對,LP做市風險低,收益可觀。

LSD需要在DEX中爭奪流動性,以求更高的穩定性和收益。Curve,Balancer等或將成為新的LSD項目爭奪流動性的重要戰場,更高的收益激勵→更大的流動性→更好的用戶體驗→更高的市場份額。

DEX會從LSD交易池中獲得收益,LSD增量會帶動DEX的TVL,交易量,收入等,Curve通過stETH交易對已經收益頗多。LSD對流動性和收益的競爭會推動DEX相關生態的發展,比如Frax需要通過Convex賄選收益,AuraFinance提供了在Balancer中增加激勵的途徑。DEX會受益于對LSDDeFi樂高的搭建。

5.3基礎設施

LSD在商業模式上還存在著托管用戶資產,節點運營商中心化的問題。Ankr有過安全事件,整個體系的穩健性需要底層提出更有效更安全的解決方案。

DVT即去中心化驗證者技術用于解決節點運營商中心化的問題,簡單來說是將Validator交由多個節點運營,降低單點故障的風險。SSVNetwork是DVT技術的服務提供商,LSD通過類似SSVNetwork的解決方案可以使節點運營更有效率,更加去中心化。Lido已經在測試網嘗試接入SSVNetwork,而LSD巨大的市場空間將會為DVT技術服務提供商提供相當可觀的市場。

2月15日凌晨,NFT交易平臺Blur進行了第一輪空投,向超12萬地址共空投3.6億枚代幣,有超12萬地址.

1900/1/1 0:00:00一、過去一周行業發生重要事件 1.產業 去中心化質押協議RocketPool計劃于4月初進行Atlas升級去中心化質押協議RocketPool宣布將于4月初進行Atlas升級.

1900/1/1 0:00:00近期,隨著以太坊上海升級的臨近,DVT技術龍頭SSVNetwork受到了越來越多的關注,其二級市場表現也讓大家津津樂道,不少人對于SSV協議的估值都給出了自己的計算.

1900/1/1 0:00:00福布斯根據最近進行的一項詳細調查,對幣安對客戶資產和穩定幣抵押品的管理和保管提出了重大疑問。在調查中福布斯提到了一些鏈上交易的性質和意圖,并對此做出了許多可能的解釋.

1900/1/1 0:00:00TL;DR? 本文討論了后FTX時代DEX衍生品市場的狀況。大多數DEX難以吸引有機增長,因為很大一部分交易量是由機器人和想賺取代幣的交易者產生的。GMX成為該垂直領域最大的驚喜.

1900/1/1 0:00:00碎碎念:上周開始瘋傳說GPT4這周要來,消息源都是指向微軟德國的CTO,一直沒見OpenAI這邊有動靜,覺得還不太靠譜,沒想到說來還真來了.

1900/1/1 0:00:00