BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD+0.45%

ETH/HKD+0.45% LTC/HKD+0.64%

LTC/HKD+0.64% ADA/HKD+2.09%

ADA/HKD+2.09% SOL/HKD+1.41%

SOL/HKD+1.41% XRP/HKD+1.91%

XRP/HKD+1.91%一、紛爭緣起:反分叉的BUSL

吸血鬼攻擊

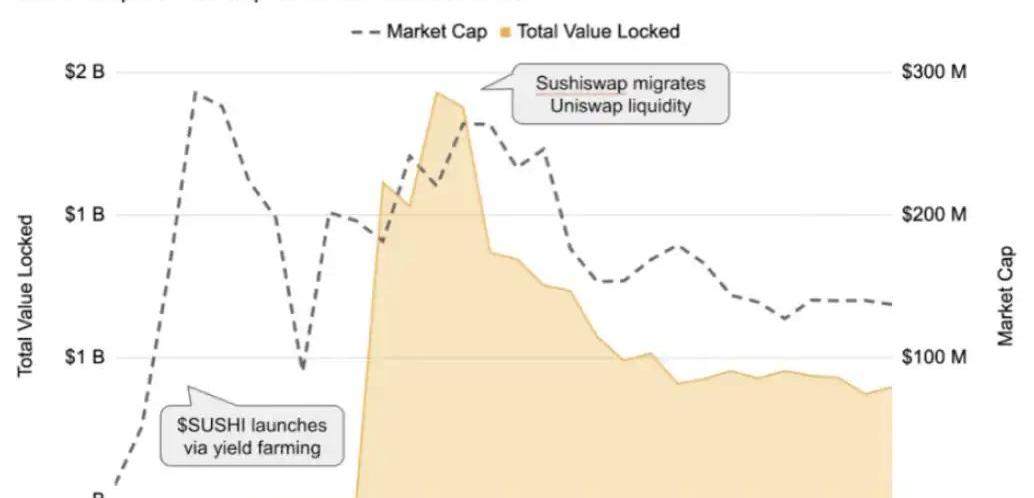

2020年8月26日,Sushiswap在對Uniswap源代碼進行copy的基礎上,增設SUSHIToken以將協議治理權下放至社區用戶。先導文曾論述,流動性提供者(LiquidityProvider,下文簡稱LP)是新建流動性資金池實現增長飛輪的核心角色,因此Sushiswap上線之初便劍指Uniswap,通過SUSHI的Tokenomics設計吸引Uniswap資金池的LPs,其核心邏輯便是賦予SUSHIHODLers更多權益以實現用戶留存。

Sushiswap的三層攻擊:

零成本套利-吸引用戶:在Uniswap資金池提供流動性的LPs可以將其LPToken質押到Sushiswap合約中,以獲得SUSHI代幣,其套利成本幾乎為零,因此SUSHI短時間內市值抬升至接近$300M,吸引了約$1.6B的LPToken。?

流動性遷移-轉化用戶:LPs可以將其在Uniswap上提供流動性的代幣對提出,并遷移到Sushiswap上繼續提供流動性,實現了將外部用戶轉化為自身協議的LPs,這使得Sushiswap的TVL一度超越Uniswap,逼近$2B。?

Token激勵LP-留存用戶:Sushiswap收取0.25%手續費供LPs分紅,同時吸納0.05%的資金激勵SUSHI的持有者,使得用戶在離開流動性池子后不僅仍然能夠獲得持續的協議收益,還能夠獲得項目的治理權,將轉化來的用戶留存成為協議的長期支持者。

以太坊網絡銷毀量超340萬枚ETH:金色財經報道,據Ultrasound數據顯示,以太坊網絡銷毀量超340萬枚ETH,本文撰寫時銷毀量為3,400,003.08枚ETH。其中,OpenSea銷毀230050.65枚ETH,ETH transfers銷毀289624.28枚ETH,UniswapV2銷毀184477.40枚。注:自以太坊倫敦升級引入EIP-1559后,以太坊網絡會根據交易需求和區塊大小動態調整每筆交易的BaseFee,而這部分的費用將直接燃燒銷毀。[2023/6/19 21:47:01]

數據來源:DeFiPulse,Coinbase商業源代碼許可證

盡管Uniswap通過發行治理TokenUNI并為其資金池提供流動性挖礦獎勵,在2021年初(Jan1,2021)Uniswap憑借$26B的交易量重新坐穩頭部DEX的寶座,但Sushiswap同樣以$1.3B的交易量緊隨其后。考慮到彼時DeFiSummer的加持,UniswapTVL的抬升不能排除存在大量資金入場Crypto的成分,其市場份額仍然被Sushiswap吃掉了很大一部分,一份分叉協議也至今(Feb,2023)仍以第四大的市場份額居于DEX前列。

因此,為了防范諸如此類的攻擊影響協議的穩定性,Uniswap在V3上線前申請了商業源代碼許可證,除了在GPL-2.0或更高許可下的?contracts/interfaces/?和?contracts/libraries/,以及在?MIT許可或暫無許可的文件外,UniswapV3的核心代碼都在?BusinessSourceLicense1.1(BUSL-1.1)?許可下,該許可規定了「自更改日期,或根據本許可證,首次公開分發特定版本的許可作品四年后,任何人都可以享受ChangeLicense——GNUGeneralPublicLicensev2.0orlater,以及復制、修改、創建衍生作品、重新分發和非生產性使用許可作品的權利。簡而言之,在BUSL-1.1許可證到期后(Apr1,2023),任何人都可以在任何鏈部署UniswapV3并獲利。因此,這便是Uniswap治理風波的緣起,Uniswap迫切需要在BNBChain上部署協議以爭取市場份額。

數據:昨日萊特幣交易金額為7319.8萬LTC,上漲76.49%:5月17日消息,據Tokenview數據顯示,昨日萊特幣交易金額為7319.8萬LTC,較前日環比上漲76.49%。昨日萊特幣活躍地址數為60.12萬,較前日環比下降19.47%。[2023/5/17 15:08:01]

二、跨鏈風波復盤

Uniswap治理流程

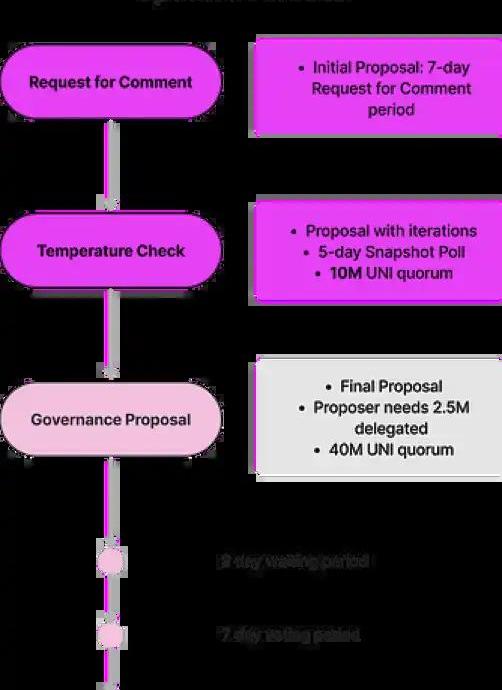

根據devinwalsh在2023年1月更新的?CommunityGovernanceProcessUpdate,目前Uniswap的治理流程為:

第1階段:征求意見(RequestforComment,RFC)?

第2階段:溫度檢查(TemperatureCheck)?

第3階段:治理提案(GovernanceProposal)

根據?DeployUniswapv3(1/0.3/0.05/0.01)onBNBChain(Binance)?提案者ilia_0x的規劃,本提案的進程如下:

1.?DiscussiononGovernanceForum?/TwitterSpace?

2.?Uniswapv3+GovernanceBridgeDeploymentonBNBChainTestnet.TestsandSimulations.?

3.?TemperatureCheck?

美CFTC主席:將使用委員會的全部權力追查數字資產非法交易:金色財經報道,商品期貨交易委員會 (CFTC) 主席 Rostin Behnam 周五在美國律師協會活動上發表講話稱,承諾將使用委員會的全部權力追查數字資產的非法交易。CFTC對那些非法向美國客戶提供,或非法在美國經營衍生品或杠桿、保證金或融資數字資產產品的參與者提起了具有先例意義的重要案件…… CFTC的預算增加將有助于支持擴大我們的執法和監督團隊。

Behnam表示,該機構去年的執法案件中有 20% 涉及數字資產,國會應授權 CFTC 直接監督非證券代幣的交易,他將繼續與國會議員討論起草立法以實現這一目標。[2023/2/4 11:46:59]

4.?GovernanceProposal?

5.Uniswapv3DeploymenttoBNBChainmainnet?

6.SubgraphDeployment?

7.UniswapUIintegration*

然而,當社區以20MUNI,80.28%的優勢通過了?ShouldUniswapv3bedeployedtoBNBChain??的溫度檢查投票后,社區對于跨鏈工具的選擇產生了分歧。與Sushiswap不同,Uniswap目前主要支持以太坊及其Layer2,因此將協議部署在BSC這樣的Layer1需要通過社區選擇跨鏈工具實現鏈間的信息傳遞、資產轉移等功能,這場風波亦正是圍繞著JumpCrypto、FoliusVentures支持的Wormhole和a16z和紅杉投資的LayerZero展開。

Metaplex將從1月6日允許創作者開始啟用版稅強制執行:12月31日消息,Solana上NFT平臺Metaplex宣布從下周五(1月6日)開始,創作者能夠升級現有的NFT系列來開始啟用版稅強制執行,升級途徑分為社區投票和定時升級(提前14天通知持有者)兩種。一旦創作者開啟鏈上升級過程,升級生效前將開始14天倒計時。[2022/12/31 22:18:07]

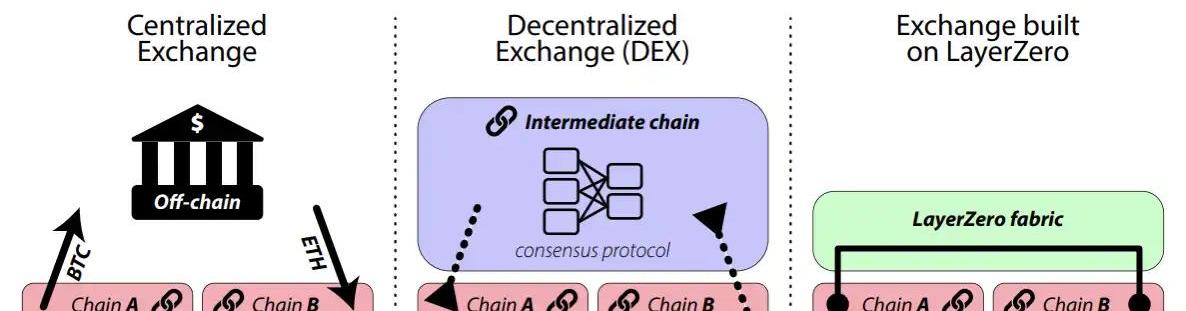

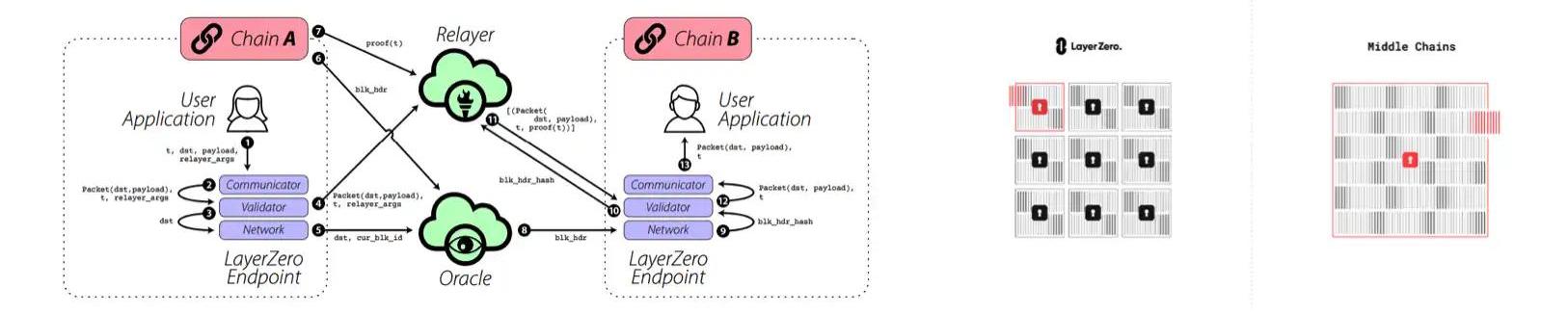

跨鏈工具的比較分析

Wormhole是一份由19個中心化機構背書的驗證節點組成的跨鏈數據傳遞協議,每個節點獨立驗證包括Solana等非EVM兼容的區塊鏈網絡上智能合約發出的跨鏈交易,并在通過2/3驗證后,在目標鏈完成最終的交易。因此,Wormhole的安全設計本質上是基于人性的利益博弈構建,而非底層設計上的「代碼即法律」:相比于串通2/3個驗證節點作惡,這19個機構將更重視其品牌和聲譽,因此聯合作惡的情況少有發生。此外,22年的黑客攻擊事件并非源于驗證節點作惡,而且在攻擊發生后,不僅Wormhole背后的JumpCrypto出資彌補了該3億美元的損失,同時Wormhole還提供千萬級的賞金激勵白帽黑客的漏洞審查。?

然而,Wormhole的橋接需要在兩個鏈分別部署對應的智能合約,當橋的數量增多時,智能合約也成指數倍增長,而智能合約的漏洞正是黑客攻擊跨鏈橋的主要對象。LayerZero解決了這個問題,每個應用只需用一份合約部署Endpoint,并通過中繼器和預言機分別向目標鏈傳輸交易證明和塊頭信息,在通過該鏈上的Endpoint驗證后得以執行。LayerZero通過用戶可選擇的中繼器和預言機解構了Wormhole建構的由19個節點組成的中間層,因此惟有攻擊者同時控制中繼器和預言機才能發動攻擊,而且這個攻擊僅在該中繼器-預言機之間奏效,其他的跨鏈通信并不受影響。此外,協議可以自行選擇中繼器和預言機,因此相比于Wormhole,LayerZero賦予了協議更高的自主權。

比特幣礦企BIT Mining出售子公司Loto Interactive多數股權:7月13日消息,比特幣礦企BIT Mining與一個未具名的第三方就Loto Interactive51%的股份簽訂了買賣協議。交易完成后,BIT Mining持有8.79%的股權。BIT Mining表示此舉符合公司繼續在美國擴張的計劃。

據悉,在去年官方打壓之前,BIT Mining曾通過Loto Interactive控制中國的三個比特幣礦場。Loto Interactive以前是一家在線彩票業務,后來轉型為比特幣挖礦。[2022/7/13 2:10:07]

???

風波散去后對跨鏈的再思考

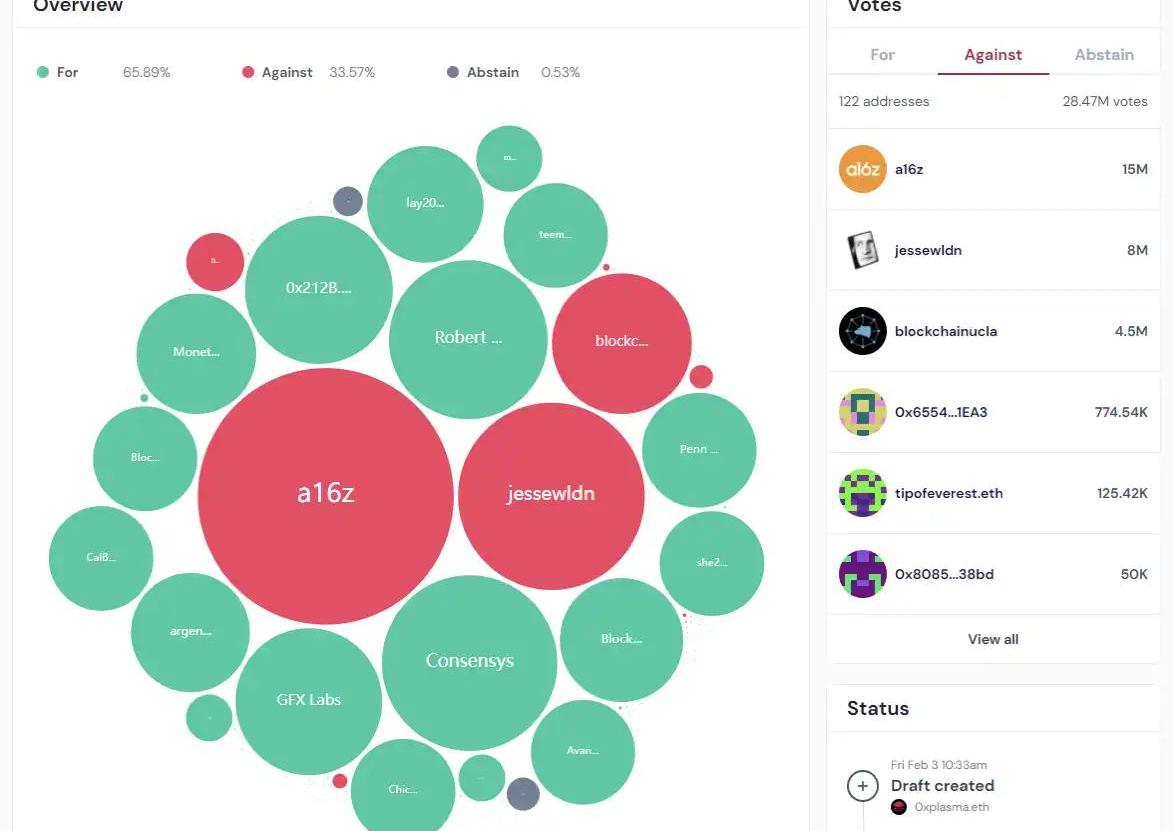

面對a16z15M枚UNI的反對,Wormhole最終頂住了壓力,以55.88MUNI,65.89%的優勢成為了社區的最終選擇。縱使LayerZero提出了Omnichain的概念,使得跨鏈不再是一對一的通道,而是一對多的網絡,從而大大降低了部署合約帶來的風險。然而,僅僅考慮將Uniswap遷移至BSC一條鏈的話,合約部署的風險程度是和Wormhole相差無幾的,反而對于Sushiswap這種多鏈生態布局,LayerZero的優勢則會更加明顯,而Uniswap選擇了Wormhole與選擇LayerZero的Sushiswap也形成了跨鏈工具的風險對沖。此外,LayerZero與Wormhole相比實際上是「無背書」的,反而利用了一種與?Nostr?相近的邏輯,將風險轉移給了協議,但對于Uniswap這種每日十億美元級別交易量的DEX,其風險就不是收到幾條垃圾信息那么可控了,相比之下,以13家以上(占驗證節點的2/3以上)頂級Crypto機構品牌背書的Wormhole,作惡成本或許并不比LayerZero低,而且耗費3億美元填補漏洞的JumpCrypto也的確為Wormhole再上了一層保險。

然而,資本的支持不能取代技術的更迭,賠付能力固然是利好因素,但并非跨鏈工具的核心。隨著FTX大廈的崩塌,對中心化機構的信任也在逐步瓦解,縱使聯合十余家頂級機構作惡的成本依舊高的可怕,但也確實沒有做到trustless。而且作為可升級合約,Wormhole的支持者在抨擊LayerZero不可升級存在風險的同時,也要警惕自身的每次升級亦暗藏危機。此外,無論是Wormhole還是LayerZero,面對單條鏈的51%攻擊也仍缺乏應對能力,而這將使得本應控制在單鏈上的風險被成倍放大了。因此,盡管Uniswap的選擇已經塵埃落定,但對于跨鏈場景仍應該謹慎,多鏈、跨鏈、全鏈的敘事和博弈仍然在進行。

三、去中心化下的權力博弈

盡管兩大投資機構的正面對壘已足以令人關注,但真正將整個事件推向高潮的是a16z持有的15MUNI,讓社區開始質疑Uniswap的去中心化程度。UniswapV3是部署在以太坊上的,其合約的核心邏輯和功能是無法被修改的,因此即使a16z或任何資本真的有對社區提案的絕對權力,亦沒有辦法破壞Uniswap協議本身,因此從協議層面上看,Uniswap的去中心化屬性仍然毋庸置疑。

然而,隨著公眾們關注到Uniswap團隊中來自Chainalysis、紐約聯儲、紐約證券交易所等機構的成員,縱使鏈上合約無法改變,監管不過局限于了前端,用戶仍然可以繞過Uniswap的前端與合約交互,但FUD情緒卻的確產生了,來自于對UniswapV4的構想:人們開始擔心,UniswapV4或許相較于V3更傾向讓步于監管而磨滅掉部分去中心化的精神。

如果我們以最壞的情況考慮,那么時至今日監管和資本的布局或許已經基本完善,一旦下一代的Uniswap協議取消了不可變性,那么大概率將由UNI持有人控制,而潛在水下的巨鯨們對于我們而言仍然是未知的。縱使UniswapV1-3仍然會繼續投入使用,但UNI的控制權,即社區的控制權如果是集中化,甚至是被壟斷的,那么通過流動性挖礦、空投等方式,UniswapV4將極大程度吸納前三個版本的流動性,一方面是監管的鐵律,另一方面是緊縮的流動性,交易者將作何抉擇?

盡管確實有這一層面的風險,但是就本次風波的實際情況來看,a16z的15M和jessewldn的8M是鏈上投票的兩個最高的數額,但也并未改變最后的結果。不過,在對其他持幣地址作詳盡的研究之前,任何人都沒有發言權。

監管的本質是對作惡行為的預防和懲戒,但這永遠都不會是阻礙文明進步的借口。

參考資料::https://www.notion.so/access2everything/Uniswap-5bea623734af432fb3230cda05ba225c:https://messari.io/report/the-sushi-chronicles:https://dune.com/queries/4319/22558:https://github.com/Uniswap/v3-core#licensing:https://github.com/Uniswap/v3-core/blob/main/LICENSE:https://mp.weixin.qq.com/s/pN2axW6_8VspgOUEYx7YCA:https://gov.uniswap.org/t/community-governance-process-update-jan-2023/19976:https://gov.uniswap.org/t/community-governance-process-update-jan-2023/19976:https://www.tally.xyz/gov/uniswap/proposal/31:https://gov.uniswap.org/t/rfc-update-deploy-uniswap-v3-1-0-3-0-05-0-01-on-bnb-chain-binance/19734

Tags:SWAPUNIUniswapUSHDailySwap TokenC Universal tokenuniswap幣不見了USH價格

MarsBitCryptoDaily2023年3月8日 一、?今日要聞 灰度比特幣信托負溢價率收窄至44.55%據Coinglass數據顯示,當前灰度總持倉量達191.29億美元.

1900/1/1 0:00:00收益率具有跟代幣價格相似的波動性,在牛市中上漲,在熊市中下跌。PendleFinance的目標是通過增加牛市中的收益率敞口和對沖熊市期間的收益率下滑風險,為用戶提供具有吸引力的收益率.

1900/1/1 0:00:00原文:英國《金融時報》,由DeFi之道編譯。圖片來源:由無界AI生成像ChatGPT這樣的大型語言模型是合理性的提供者.

1900/1/1 0:00:00我們從哪里來,又要往哪里去?2020年6月開啟了DeFisummer,出現了大量的DeFi項目.

1900/1/1 0:00:00注:本文來自@verumcapital推特,MarsBit整理如下: 1/20 2021年,僅在CMC前300名中就有57個百倍幣.

1900/1/1 0:00:00MarsBitCryptoDaily2023年3月15日 一、?今日要聞 Lido預計5月中旬進行主網升級Lido發布關于其以太坊上協議V2升級的情況更新.

1900/1/1 0:00:00