BTC/HKD-0.57%

BTC/HKD-0.57% ETH/HKD-2.9%

ETH/HKD-2.9% LTC/HKD-2.29%

LTC/HKD-2.29% ADA/HKD-2.15%

ADA/HKD-2.15% SOL/HKD-1.21%

SOL/HKD-1.21% XRP/HKD-1.57%

XRP/HKD-1.57%自2月初,以太坊基金會核心開發人員在會議中表示即將在3月份計劃完成上海升級后,LSD賽道就開始熱鬧了起來。

3月15日,以太坊Goerli測試網宣布已完成上海升級,本周四,以太坊開發人員將舉行會議確定主網升級的具體日期。本次上海升級也是以太坊自去年9月轉向權益證明機制以來的首次大規模升級。這對用戶來說意義重大,因為完成上海升級后的ETH2.0,將支持用戶取回在鏈上質押的ETH,在存取變得更加靈活之后,也會激發更多用戶質押ETH到鏈上。

眾所周知,在信標鏈上,成為驗證者需要質押32ETH,在獲得收益的同時需要承擔ETH的流動性和機會成本,用戶若自己成為驗證者還需要自行建立節點服務器,需要一定的技術門檻。

LSD流動性質押平臺的誕生,就是想幫助用戶簡化質押ETH流程的同時幫助其獲得流動性。用戶只需把ETH質押在LSD平臺上,它會代替用戶參與PoS機制的質押獲取收益,還會按1:1比例發放質押憑證資產給用戶,釋放質押期間ETH的流動性。

由于LSD平臺為普通用戶提供了無需維護質押基礎設施、無門檻參與質押的參與機會,短時間內捕獲了大量的用戶和資產,并發展為一個獨立的賽道。隨著上海升級時間的不斷臨近,LSD賽道自然也就成為了加密市場的關注熱點。

截至3月15日,以太坊信標鏈(BeaconChain)瀏覽器顯示,目前的活躍驗證者約有54.9萬名,質押的ETH超過1757.9萬個,價值約為298億美元,再創歷史新高。其中有數據顯示,在Lido、RocketPool等LSD平臺上質押的ETH市場份額占比約為30%。

后來者FraxFinance平臺上質押的ETH數量已經超過了10萬個,近30天質押數量增長了超20%,漲幅在整個LSD賽道排名第一,其質押ETH相關數據的優異表現成功引起了用戶對Frax關注。

Revolut向加密客戶開放稅務報告服務功能:金色財經報道,數字銀行應用Revolut向加密客戶開放以折扣價訪問外部稅務報告服務的渠道。目前,Revolut的客戶可以從100多種加密貨幣的投資組合中購買和出售代幣,或者他們可以測試和交易12種以上的加密貨幣集合。第三方稅務報告服務將補充Revolut為全球數百萬客戶提供的多樣化服務。

該功能可以在Revolut應用程序的加密部分訪問。一旦支付費用并下載報告,客戶就可以使用它向其管轄范圍內的相關稅務機關完成稅務申報。[2023/4/27 14:31:15]

Frax作為一個老牌算法穩定幣DeFi應用,自Terra的UST崩盤之后就陷入了沉寂,如今它是如何憑借LSD的熱潮重獲用戶關注并占據一席之地的?

fxsETH上線5個月,質押價值超過19億美元

截至3月15日,fxsETH上線時長還未滿5個月,其鎖倉的ETH已經有11.5萬個,價值約為19.32億美元。

fxsETH是老牌算法穩定幣應用Frax于2022年10月21日推出的以太坊流動性質押產品,支持用戶在其平臺上鎖倉ETH獲得以太坊2.0區塊網絡質押收益和獎勵。

相較于2020年就上線的Lido,以及更早推出的RocketPool、Stakewise等質押平臺,Frax在LSD賽道可謂是后來者。起步雖晚,但Frax質押的ETH相關數據表現似乎并不輸于其他平臺。

根據Dune數據平臺顯示,fxsETH近30天質押的ETH數量增長了20%以上,質押的ETH數量市場占比在整個LSD賽道排名第四,僅次于Lido、RocketPool、Stakewise。

五家國有大行參與多邊央行數字貨幣橋項目:金色財經報道,9月28日,工行、農行、建行、交行、中行等發布了參與多邊央行數字貨幣橋項目的情況。多邊央行數字貨幣橋項目是指香港金管局、泰國央行、阿聯酋央行和中國人民銀行數字貨幣研究所共同發起的“多種央行數字貨幣跨境網絡”(m-CBDC Bridge)。

農行稱,該行參與了多邊央行數字貨幣橋試點,進行了本次真實交易測試工作,幫助客戶完成以跨境貿易為主的多場景支付結算業務。工行及其阿布扎比分行、工銀亞洲等機構參與了此次試點,基于數字貨幣橋平臺為其客戶完成以跨境貿易為主的多場景支付結算業務。

此前消息,國際清算銀行(香港)創新中心、香港金融管理局、泰國中央銀行、阿聯酋中央銀行和中國人民銀行數字貨幣研究所聯合宣布,2022年8月15日至9月23日期間,在貨幣橋平臺上首次成功完成了基于四個國家或地區央行數字貨幣的真實交易試點測試。(經濟觀察網)[2022/9/29 6:02:32]

LSD平臺質押相關數據,來源Dune

為何Frax能在短時間內吸引那么多的ETH質押數量?它與先發的Lido、Rocketpool等流動性質押平臺有何區別?

其中,最大的不同就是用戶在Frax質押ETH獲取的質押收益高于Lido、RocketPool等平臺。

在以太坊2.0區塊獎勵是相對平等的情況下,Frax如何做到更高的收益?這要歸因于Frax可通過套利機制調節“frxETH/ETH”和“sfrxETH”兩種收益率,前者是用戶使用frxETH組成LP獲得的交易手續費收益,后者是將frxETH再次質押獲得ETH2.0質押收益。

美聯儲喬治:加息過快會帶來風險 不能操之過急:10月14日消息,美聯儲喬治表示,美聯儲應該將利率上調至限制性水平以遏制通脹,但也要注意避免操之過急。“雖然預期加息不得不保持一段時間,但我確實認為太快將利率調至新高存在風險,” George周五在線上演講中表示。 “行動太快會破壞金融市場和經濟,最終傷及自身。”[2022/10/15 14:28:14]

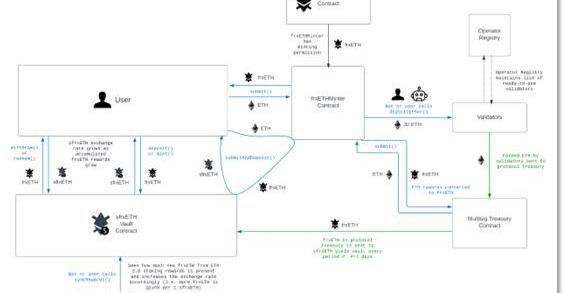

frxETH?抵押官方流程

具體來說,Frax將frxETH定位成“只是與ETH掛鉤的包裝/合成資產”,用戶在平臺用ETH鑄造就可獲得。但用戶使用ETH鑄造frxETH的過程是不可逆的,即不支持用戶在官網將frxETH換回ETH,且持有frxETH沒有任何收益。

在以往的Lido、RocketPool等質押平臺,用戶質押ETH就可獲得質押收益,如Lido質押ETH獲得可領取原資產和質押收益的憑證stETH。但用戶持有frxETH想要獲得收益還需要再進行操作,主要有兩種方式:

質押獲取以太坊區塊網絡獎勵:先將ETH質押為frxETH,然后再將frxETH質押成為sfrxETH,才能獲得以太坊2.0的質押收益,年化收益率(APR)在1月份約為7.8%左右,如今,sfrxETH的APR已回落為6.49%;提供流動性獲取交易手續費:先將ETH質押為frxETH,然后在Curve平臺上為frxETH/ETH資金池提供流動性,獲得交易手續費,收益率在高峰時期可達10%以上,目前通過Convex平臺,LPAPR約為5%左右。同一時期,Lido質押的ETH收益約為6%左右,Curve上的ETH/stETH收益約為6.43%。

橋水基金創始人達利歐:比特幣是一項巨大成就,但央行不會把它作為儲備來源:6月22日消息,橋水基金創始人瑞·達利歐(Ray Dalio)近期在接受采訪時被問及“讓比特幣成為儲備貨幣的呼聲越來越高。你在那里看到未來了嗎?”

對此達利歐表示:“我認為比特幣是一個巨大的成就。但我認為央行不會把它作為儲備來源。它是去中心化的,但最終,政府仍然可以監控和控制它。政府方面的最大問題是現在他們眼下有自己的資金問題,你不能信任他們。如果比特幣成為一個太好的替代品,他們就會拋棄它。我們經常談論比特幣作為一種替代品,但它的總價值相對較小(CMC最新數據顯示,比特幣市值約為3923億美元),我認為這太少了。”(The Hustle)[2022/6/22 4:44:20]

而Frax比其它LSD平臺質押收益高,主要是因為Frax把未選擇將frxETH再度質押為sfrxETH的那份質押獎勵讓渡給了sfrxETH用戶,即組LP的frxETH是把背后質押ETH獲得的區塊網絡獎勵讓渡給了sfrxETH質押用戶。

可以簡單理解為,其實ETH質押frxETH就可獲得了以太坊2.0質押獎勵,不過這些獎勵只分發給將frxETH再度質押的sfrxETH用戶。frxETH用戶不質押就是沒有任何獎勵的,想要獲得獎勵,要么選擇二次質押,要么去組LP獲得Curve平臺或Convex發放的獎勵。

通過調節收益率搶占LSD市場份額、控制流動性

理論上講,用戶選擇用frxETH組成LP為Curve的frxETH/ETH流動性池提供流動性,還是二次質押成為sfrxETH,主要取決于對應的交易手續費收益和質押收益二者之間收益率的差異。

烏蘭察布市集寧區法院發布區塊鏈存證應用指引:金色財經消息,近日,烏蘭察布市集寧區法院召開在線訴訟區塊鏈存證應用相關制度討論會,結合轄區客觀情況和該院審判工作實際,審議通過了《烏蘭察布市集寧區人民法院民商事主體在線訴訟區塊鏈存證應用指引》以及《烏蘭察布市集寧區人民法院民商事案件審理中區塊鏈電子證據應用庭審程序及規則》《烏蘭察布市集寧區人民法院區塊鏈電子證據存證應用民事判決書模板》三個文件,為審理民商事訴訟中涉及區塊鏈存證應用提供了規范的制度保障,同時為轄區內民商事主體應用區塊鏈存證技術提供了規則指引。[2022/5/20 3:30:18]

這對于Frax調節收益率有何影響?

正因為這兩個收益率之間有差異,可形成動態的套利區間,這是Frax官方重點操作和調控的地方,它需要將兩個不同選擇的收益率試圖始終保持在同一區間。

根據Frax官網數據顯示,3月15日Curve的frxETH/ETH流動性池收益率為6.89%,二次質押sfrxETH為6.49%,二者的收益率比較接近,frxETH在二者之間的分布占比也基本接近。

frxETH在frxETH/ETH和sfrxETH分布情況

其實,Frax通過控制“ETH/frxETHLP收益率”與“sfrxETH質押收益率”兩個收益率之間的關系,不但可以影響frxETH資產的均衡分配。更為重要的是,Frax還可通過這種調節,搶占LSD市場份額,控制frxETH的流動性。如它可隨時調整出高于市場水平的ETH質押收益率,吸引更多用戶來質押ETH,還可通過LP收益率來控制frxETH/ETH資金池兌換的深度及穩定性。

Frax收益調控是如何實現的呢?Frax持有最多的Convex治理代幣CVX,而Convex控制著一半以上的Curve投票權,這給Frax提供了用CVX投票來影響Curve上的資金池獎勵排放的權重,進而獲得創造更高收益的可能。

如,Frax可通過調控Convex賄賂力度,可以影響CurveLP收益率。比如當sfrxETH收益率低于市場平均水平時想要提高時,Frax就可加大賄賂力度,使得CurveLP收益率顯著高于sfrxETH質押收益率,這會吸引更多的frxETH選擇做CurveLP,選擇做LP的frxETH比例增高帶來了sfrxETH質押收益率的提高,而對應的是LP增加資金池的深度也增加了。

同理,若CurveLP收益率低于sfrxETH質押收益率,frxETH/ETHLP可能會選擇撤出流動性,會有更多的frxETH選擇再度質押成為sfrxETH,這樣sfrxETH質押收益率就會降低,直到二者之間平衡。

由此來看,Frax正在試圖通過對Curve獎勵政策的影響力和控制權,為frxETH找到了不同于stETH等同類產品的差異化競爭優勢,讓用戶在frxETH與sfrxETH套利平衡下有更高的收益選擇。

這個戰術與Frax去年其穩定幣FRAX在流動性大戰上的打法類似,通過持有CVX影響Curve的激勵政策,從而維持與FRAX相關穩定幣資金池的深度及穩定性。不過,后來由于TerraUST的崩潰,該流動性戰爭似乎被按下了暫停鍵。

如今,推出的frxETH,讓Frax終于再度憑借其對Curve的影響力成功變現。

質疑聲中迎來第二春:Frax業務邊界在哪?

Frax通過frxETH流動性質押產品,吸引了用戶來質押ETH,相應地也增加了Frax應用中鎖倉的加密資產價值。據DeFiLlama數據,Frax的TVL為13.4億美元,在整個DeFi應用中排名12。

frxETH新產品似乎在讓這個老牌DeFi應用重獲第二春。

不過,也有社區用戶對此提出質疑:Frax自2022年以來上線了FPI、借貸Fraxlend、交易Fraxswap和資產橋Fraxferry等一系列產品,如今為何又上線了質押產品frxETH?團隊似乎一直在不停地開發新產品,產品路線很雜,其業務邊界在哪里?

Frax中文社區負責人在一次線上直播中對此的回答是:做frxETH是水到渠成的事,看好未來LSD賽道的增長,frxETH會增大Frax的資產管理規模,frxETH產品的構建思路和玩法類似于穩定幣FRAX,也為穩定幣FRAX搭建了新的應用場景。他還透露,未來Frax可能會構建自己的應用連。

也有用戶表示:DeFi應用前期會開發各種產品、嘗試各種業務是正常的,要允許DeFi應用試錯。

但Frax最為知名和核心的業務依然是穩定幣。

Frax于2019年發起,由名為SamKazemian程序員創建,是首個采用混合機制的算法穩定幣應用,經濟模型采用的穩定幣FRAX和治理代幣FXS雙代幣機制。前者是錨定美元價格的算法穩定幣,后者是社區治理代幣,可用來作為鑄造穩定幣的部分抵押資產。

所謂的混合算法穩定幣,即Frax發行的穩定幣FRAX由部分抵押品、部分算法機制組成。而Frax獨創的CR機制因類似于央行發行基礎貨幣,被用戶比喻為“鏈上美聯儲”。

此外,Frax還在2021年的v2升級版本中,引入了AMO概念,該功能可提高該協議內的資本利用率,被DeFi玩家稱為是最創新的功能,值得各大DeFi應用學習和借鑒。

根據CoinGecko顯示,FRAX目前市值為10.4億美元,是鏈上第二大穩定幣,排名第一的為DAI,市值為62.4億美元。

FRAX在穩定幣賽道的排名

Frax在去年4月份Terra(UST)算法穩定幣大火時期,也算是算穩的頭部項目,二者熱度不爭上下。它是CurveWar戰爭的重要推手,還曾和Terra聯合試圖將Curve上的4pool打造為價格最為穩定的跨鏈穩定幣兌換池,顛覆龍頭3pool,讓UST與FRAX取代DAI。不過,隨著去年5月UST崩盤,讓Frax這個構想戛然而止,關注熱度也隨之下降,進入不穩不火的狀態。

2023年2月,Frax宣布將目標抵押率(CR)設置為100%,移除算法支持的部分,將FRAX成為完全抵押穩定幣。

直到LSD的賽道火熱,新產品frxETH才讓這個沉寂已久的老牌DeFi應用再次站到用戶面前。

不過,Frax仍有很長的路要走。針對這個熾手可熱的新質押產品,Frax目前也面臨著一系列的質疑:

用戶之所以在現階段選擇在Frax質押ETH,是因為相較于其它LSD質押平臺其收益比較高。而比ETH2.0質押收益高的部分,可以看作是Frax通過Convex和Curve平臺額外補貼給用戶的,但Convex高額賄賂是有成本的,這個額外補貼會持續多久?如果沒有額外的補貼支持,frxETH收益與當前的LSD平臺持平,用戶還會選擇它嗎?

如今,用戶在Frax上質押ETH的收益已降為6.3%左右,同一期Lido質押收益為6.6%。還有,已經有越來越多的老牌DeFi應用切入LSD賽道,如收益聚合器Yearn于2月份宣布推出流動性質押產品“yETH”,Frax面對這些后來者又有何競爭力?

定義 當rollup的排序由所基于的L1所驅動時,它被稱為“based”或“L1-sequenced”.

1900/1/1 0:00:00基于比特幣網絡的NFT協議Ordinals讓比特幣第一次有了金融用例之外的可能性,雖然在比特幣原教主義者眼中NFT違背了「點對點電子現金」這一「初心場景」,但毫無疑問.

1900/1/1 0:00:00ve(3,3)類項目在最近的反彈行情中取得了更好的成績,Optimism上的Velodrome、BNB鏈上的Thena、Arbitrum上的Solidlizard、以太坊上的Solidlyv2、.

1900/1/1 0:00:00最近,一條名為AIGC?Chain的公鏈吸引了筆者的注意力,這個“AIGC領域第一條公鏈”究竟是什么來頭?故事用從現在爆火的AIGC賽道說起.

1900/1/1 0:00:00本文來自?Twitter,原文作者:鏈上分析師@Lookonchain受到硅谷銀行破產影響,美元穩定幣?USDC?本周末開始脫錨并一度跌至0.87美元低點.

1900/1/1 0:00:00一、ETH-Staking的定義、痛點和四種途徑 1.1質押挖礦定義: 簡單來說就是挖礦,不過在2.0的語境中“質押者”替代“礦工”的驗證工作,并獲得收益權;最大的門檻在于.

1900/1/1 0:00:00