BTC/HKD+0.02%

BTC/HKD+0.02% ETH/HKD+0.3%

ETH/HKD+0.3% LTC/HKD+0.68%

LTC/HKD+0.68% ADA/HKD-0.67%

ADA/HKD-0.67% SOL/HKD-0.26%

SOL/HKD-0.26% XRP/HKD+0.27%

XRP/HKD+0.27%SynthetixV3代表了該協議的一個重要里程碑,因為它正在經歷一次徹底的改革,以成為下一代鏈上金融產品的無需許可衍生品流動性平臺。

在這篇文章中,我們將更深入地了解SynthetixV3,以及它與當前系統的區別,包括其成為任何衍生品市場可以構建的流動性層的目標。我們還將探討SynthetixV3的功能和優勢,以及其發布的分階段推出計劃。這篇文章將作為構建其他內容的基礎性文章,那么就讓我們開始正文內容吧。

什么是Synthetix?

Synthetix是一個去中心化流動性層,基于Ethereum和Optimism,為DeFi中一些最令人興奮的協議提供流動性后端支持。

質押者提供流動性,用以擔保一系列合成資產,并因此獲得獎勵和市場收益。這種流動性為合成資產和永續期貨的交易提供了預言機價格的保證,消除了對傳統訂單簿和交易對手方的需求。因此,流動性在市場之間變得可組合和可替代,且傳統的滑點得以消除。

Synthetix流動性目前支持兩種主要的合成資產,即現貨合成品和永續期貨:

·?現貨合成品跟蹤實際資產的價值,從而讓用戶無需持有基礎資產就能獲得多種資產的敞口

·?Perp是一個去中心化的永續期貨交易平臺,利用Synthetix流動性作為交易者的對手方,提供深度流動性和低手續費。質押者將承擔所有交易者的綜合表現的風險,同時還能賺取交易費。

·?鏈下預言機將手續費降至5-10個基點,風險管理工具確保長期的市場中立性。

·?資金費率和溢價/折價機制激勵交易者平衡市場以達到delta中性。

奢侈品街頭服飾公司Les Benjamins宣布與Kalder合作推出LB代幣:金色財經報道,奢侈品街頭服飾公司 Les Benjamins 宣布與 Kalder 合作推出了 Flying Carpet Crew。該計劃允許被稱為 Carpet Weavers 的會員專享 VIP 活動。其中包括快閃店和時裝秀。值得注意的是,Carpet Weavers 可以通過完成諸如在社交媒體上發帖、在 Les Benjamins 活動中掃描 QR 碼以及在直播期間收集 POAP 等任務來賺取獨家 LB 代幣。

社區可以通過多種方式使用他們的 LB 代幣。其中包括安全訪問活動、限量版服裝,甚至直接與 Les Benjamins 團隊合作。[2023/5/4 14:41:25]

由于Synthetix支持強大的流動性和衍生品,一些最具創新性和有趣的DeFi協議已經建立在Synthetix之上:Kwenta、Lyra、Decentrex、Polynomial、dHEDGE/TorosFinance以及Curve/1inch用于原子互換等,還有更多協議正在基于Synthetix流動性進行開發。

Synthetix簡史

Synthetix經歷了許多迭代和變化才成為今天的樣子。這個旅程始于Havven,一個類似于MakerDAO的協議。Havven是一個由HavvenToken支持的穩定幣協議,后來重新命名為Synthetix,作為一個現貨合成品交易協議。在DeFi早期,該協議認識到了深度流動性和低手續費的需求。之后,Synthetix逐漸從一個面向用戶的衍生品協議發展到一個專注于流動性和衍生品的提供和增長的協議。

Cardano生態融資平臺Project Catalyst兩年來已資助完成超400項提案:金色財經報道,Cardano開發團隊Input Output Global(IOG)在推特上分享了Cardano生態去中心化融資平臺Project Catalyst實現的一個里程碑,Project Catalyst收到了第400個項目收尾報告,這是該基金兩年來達到的一個驚人的里程碑。

根據Project Catalyst團隊成員Daniel Ribar分享的圖表,目前該基金已進行9輪融資,提出6116個提案,發布100項挑戰,獲得174萬張選票。在這些提案中,有1155個得到了資助,405個已經完成。截至發稿,項目所需求的經費總額為38391449美元,其中已分配25961245美元,剩余12430204美元。(U.Today)[2023/2/12 12:01:31]

值得注意的是,它在迭代過程中并未丟棄智能合約。該協議改進了合約并將其用于創建新的架構。Synthetix已經在其之前的架構之上構建了五年,這意味著它急需進行重建,而這個重建就是SynthetixV3。

何為SynthetixV3

SynthetixV3是從頭開始對協議進行的全面改革。它實現了Synthetix很久以前設定的目標:一個無需許可的衍生品流動性平臺,為下一代鏈上金融產品提供動力。隨著V3的推出,Synthetix將成為任何衍生品市場都可以構建在其基礎上的流動性層。

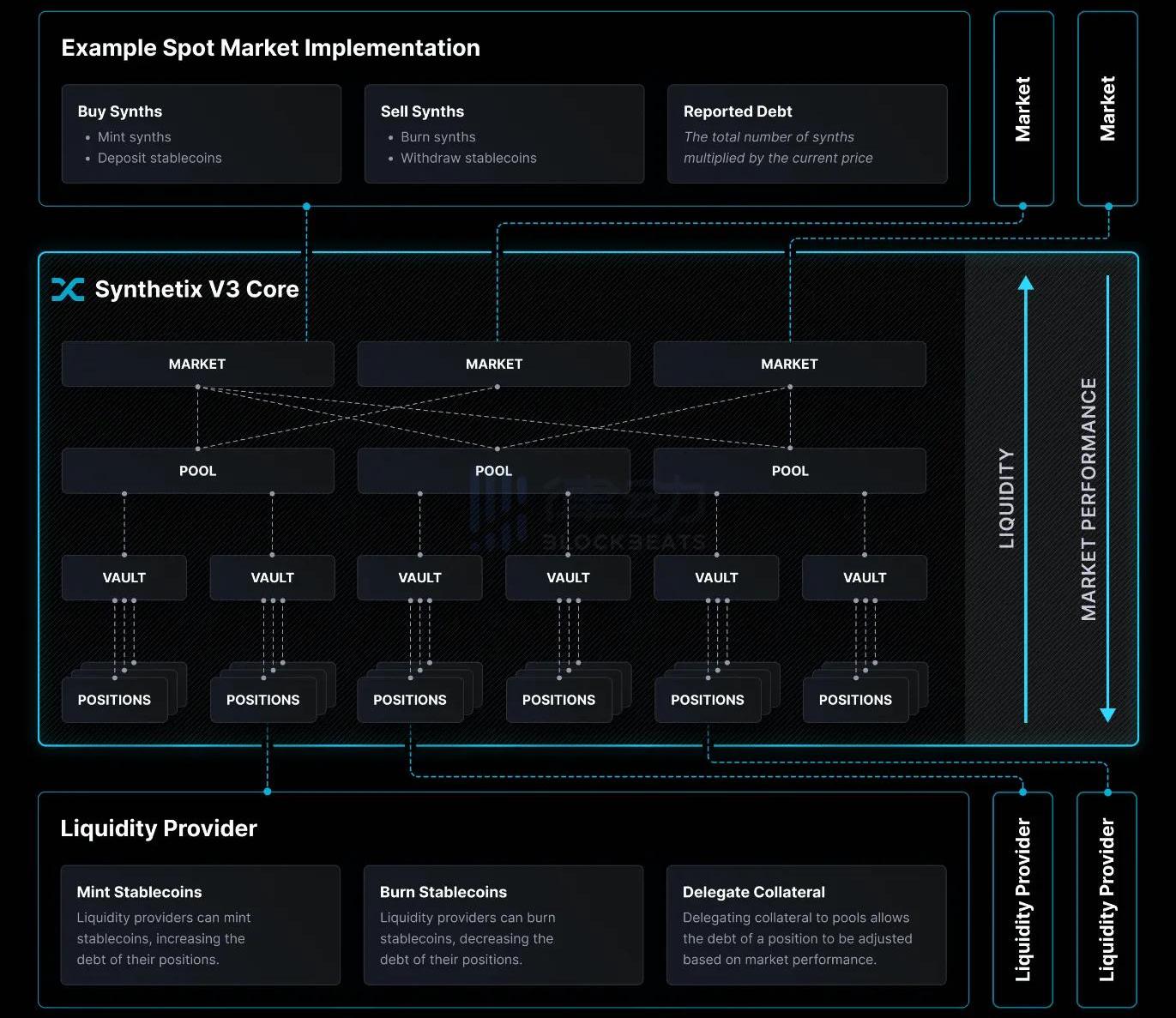

SynthetixV3受益于多年的研究和開發,致力于成為最強大且可組合的衍生品流動性協議。它為下一代鏈上金融產品建立了新的基礎,成為最通用且模塊化的方法。此圖為SynthetixV3架構提供了高層次的概述:

福布斯報告:幣安在不到60天內資金外流達120億美元:金色財經報道,《福布斯》最新發布的一份分析報告顯示,加密貨幣交易所幣安正在遭遇資金外流。12月13日,獨立加密數據公司Nansen爆料稱,幣安在一周內損失了30億美元的資產,占該公司當時總資產的4%。但福布斯的一項調查顯示,自趙長鵬在推特上淡化Nansen提款報告的同一天以來,幣安損失了15%的資產,即在不到兩個月的時間里,有近四分之一的資金離開了幣安交易所,達到120億美元。

此外,幣安平臺幣BNB在過去兩個月下跌29%,據福布斯估計,幣安還剩下大約2900萬個代幣,比交易所11月10日披露的數量減少了51%。與此同時,該公司的BUSD穩定幣數量下降了40%。幣安似乎也在逐漸失去信任和影響力,雖然自11月以來凈資產下降了24%,但Matic、APE和gala等知名山寨幣的投資者將其在交易所的資產削減了40-50%。[2023/1/10 11:03:18]

SynthetixV3的長期愿景

Synthetix作為一個流動性層有兩個關鍵的價值主張:

·?對質押者:提供一系列可供存入的資金池/金庫,這些資金池/金庫與一系列衍生品市場相連,因此可以選擇市場敞口的級別和類型以及預期收益

·?對協議:用于為新衍生品市場提供抵押的一系列資金池/金庫,或提供創建資金池和吸引抵押品的工具,并給予獎勵。

V3著重于四個關鍵領域:

支付巨頭PayPal已新增密鑰作為帳戶登錄方式:10月25日消息,據外媒報道,支付巨頭PayPal已添加密鑰(Passkeys)作為PayPal帳戶的登錄方式,允許PayPal.com上的iPhone、iPad和Mac用戶在不使用密碼的情況下登錄。目前PayPal密鑰服務已開始向美國用戶推出,從2023年初開始將在其他國家/地區以及iOS、iPadOS和macOS以外的平臺上推出。

據悉,密鑰由 FIDO 聯盟和萬維網聯盟與蘋果、谷歌和微軟合作創建,旨在用稱為加密密鑰對的數據位替換密碼,這些密鑰對由存儲在云中的公鑰和本地存儲在用戶設備上的私鑰組成,這些公鑰是分開的,以確保受感染的服務器不會向攻擊者提供帳戶訪問權限。(Newsroom)[2022/10/25 16:37:49]

1.DeFi衍生品的流動性層:推動下一代無需許可衍生品的發展

2.為質押者賦能的多抵押品質押

3.可組合、對開發者友好的系統

4.屬于跨鏈的未來

DeFi衍生品的流動性層:推動下一代無需許可衍生品的發展。

V3實現了Synthetix長期愿景,成為一個無需許可的流動性供應平臺,為構建者提供了輕松創建新金融衍生品的工具。

啟動衍生品協議可能具有挑戰性,通常面臨著需要吸引抵押品的冷啟動問題。借助Synthetix,開發者可以創建新市場,并與現有抵押品庫無縫連接。這樣一來,幾乎任何衍生品協議都可以基于SynthetixV3構建,而不是從零開始。

Pools/Vaults/Markets的創建最初將由Synthetix治理管理,并隨著時間的推移過渡到完全無需許可的部署。人們甚至可以說Synthetix提供了流動性即服務,因為尋求為鏈上衍生品增加流動性的新協議可以輕松高效地構建在Synthetix之上

區塊鏈支付初創公司Bitmama完成200萬美元pre-seed輪融資:9月9日消息,尼日利亞區塊鏈支付初創公司Bitmama完成200萬美元pre-seed輪融資,此輪融資由Unicorn Growth Capital和Launch Africa領投,Adaverse、Flori Ventures、Tekedia Capital、Green House Capital、ODBA、Five 35 Ventures、Chrysalis Capital、EnrichAfrica、Thrive Africa和Angellist Ventures等參投。此輪資金將用于加強團隊實力,鞏固產品供應并擴大在非洲的市場規模,同時在非洲擴展加密貨幣的新用例。(TechCrunch)[2022/9/9 13:20:04]

V3將把Synthetix轉變為一個多市場生態系統,包括永續期貨、現貨、期權、保險、奇異期權等,所有這些都由多個債務池支持

Synthetix歡迎構建者利用其協議并培養他們的社區以獲得成功,這對于Synthetix和Ethereum生態系統來說都令人感到興奮。

為質押者賦能的多抵押品質押

V3創建了一個不受抵押品類型限制的通用金庫系統。每個金庫支持一種單獨的抵押資產,但是金庫可以組合成與一個或多個市場相連的資金池。所有外部抵押品將通過Synthetix治理納入協議當中。

新的資金池和金庫系統有三個主要優點:

1.更好的風險管理:資金池與特定市場相連,因此具有特定的敞口

2.更好的對沖能力:資金池與特定市場相連,以便進行精準對沖

3.更大的抵押品范圍:質押者可以質押資金池選擇接受的任何資產

質押者可以將其資本分配給越來越多的資金池,這讓質押者在信貸方面擁有更多的控制權,因為V3系統為流動性和對沖提供了更多選擇。

更簡單、更干凈的開發者體驗

V3的核心目標是通過優化并清理舊的方案讓Synthetix系統變得更高效、更簡單,并提供更為優化的用戶體驗。

開發者不再需要成為Synthetix專家才能了解如何在Synthetix上構建。相反,豐富的開發者工具、沙盒和指南使得在V3上構建變得比以往更加簡單,他們只需要考慮自己想要構建哪個市場。

屬于跨鏈的未來

SynthetixV3將能夠部署到任何EVM兼容的鏈上,以支持任何鏈上的合成資產。

V3的一些最令人興奮的功能將基于跨鏈功能,例如將資產從一個鏈傳送到另一個鏈,而協議無需做任何額外工作。

通往SynthetixV3之路

SynthetixV3將在未來幾個月內分階段推出,用戶將從現有的V2X系統慢慢過渡到V3。下一節中討論的功能在初始發布時將不能向公眾開放。V3系統針對模塊化進行了優化,因此其功能的范圍和順序正得到優化,并將依靠于Synthetix治理。盡管如此,了解SynthetixV3內部正在進行的各種工作仍然非常重要。

·初始階段——SynthetixV3核心合約已在主網上線,盡管這僅僅是通往V3的開端。這次升級中,很多功能還并不可用,但基礎已經建立。當前的功能是借用新穩定幣snxUSD作為snx抵押品,將來將用于集成市場

·多抵押品兼容系統——V3創建了一個通用的抵押品金庫系統,可以兼容多種抵押品類型。Synthetix治理將決定除當前的SNX和ETH之外,還要支持哪些資產作為抵押品。

·V3現貨市場——首個預期在V3上推出的市場是現貨市場。這些市場讓現貨合成品的創建和交易可以完全在SynthetixV3上完成。包裝器和現貨市場激勵措施將共同實現可以支持任何ERC-20可包裝合成資產的delta中性市場。

訂單類型:原子訂單,異步訂單,包裝與解封,了解更多關于V3現貨市場的信息,請訪問現貨說明。

·PerpsV3——在V3基礎設施上構建Synthetix永續合約。

新功能:原生交叉保證金、擴展保證金抵押品類型、基于新基礎設施降低Gas費用、高兼容度預言機集成等等。所有這些都高度依賴于治理,盡管這些都是來自CC/社區的研發項目。

·在V3上運行的傳統市場——「傳統市場」包括V2X系統內的所有合成資產和流動性。將其遷移到SynthetixV3需要在SynthetixV3內引入一個「傳統市場」,V3質押者可以進行抵押。這個市場的使用是一個過渡性解決方案,直到所有合成資產完全過渡到原生V3市場。一旦傳統市場上線,質押者將能夠將他們的頭寸遷移到SynthetixV3上。

·跨鏈與合成資產傳送器——由于V3完全兼容EVM,因此可以部署到任何EVM兼容的鏈上。流動性可以跨鏈提供,同時合成資產/市場也不會被限制在一條鏈上。

·無需許可的市場/資產創建——資金池/金庫/市場的創建將從治理批準開始,然后過渡到無需許可模式。

SynthetixV3功能深度解析

·市場創建:V3系統圍繞市場構建,而市場在這里是一種通用的抽象概念,允許在協議上搭建產品。市場決定了用于相關資產的定價邏輯。

市場示例:現貨市場、期貨市場、期權、貸款等。

·資產創建:可以使用市場定價邏輯和價格數據流部署新的合成資產。在V2X中,這些資產需要獲得治理批準,但很快它們只需要依賴必要的市場邏輯和價格數據支持就可以了。

資產示例:現貨BTC、現貨ETH、ETHPerp、BTCPerp、ETH期權等。

·跨鏈Synthetix:V3系統兼容任何EVM兼容鏈。它已經構建為跨鏈互聯,具有跨鏈流動性和費用共享、合成資產傳送器以及許多其他重要功能改進。

合成資產傳送器比基于AMM的跨鏈橋接解決方案更高效,因為在目標鏈上沒有流動性不足導致的滑點。合成資產僅在一個鏈上銷毀并在另一個鏈上鑄造。

·多抵押品質押:V3對抵押品不加區分,允許治理使用任何抵押品來支持合成資產。這將增加sUSD的流動性和Synthetix支持的市場。抵押品選項將具有可調整的變量,如抵押品要求和獎勵,可由治理進行調整。

·Synthetix貸款:用戶現在可以向系統提供抵押品以生成sUSD,而無需承擔債務池風險,也無需支付任何利息或發行費用。

·差異化流動性債務池:用戶可以選擇他們想要提供抵押品的池,然后決定支持這些池中的哪些市場和資產,而不是像在V2X中那樣將抵押品委托給整個債務池。這讓質押者對其信貸有更多控制權,并允許他們支持那些由于所有流動性都是單一的債務池而可能被治理認定為風險過大的市場。

示例:規避風險的質押者可以將他們的信貸委托給只支持ETH和BTCPerp市場的池,而不是長尾Perp市場。

·市場的預言機管理:市場創建者可以從多個預言機解決方案中進行選擇,設置自定義聚合,從而讓他們對為市場提供動力的預言機有更多的控制權。預言機管理器為支持新市場和資產提供了新的機會。

示例:根據Chainlink、Pyth和Uniswap的時間加權平均價格選擇現貨Bitcoin的最低價格。

·獎勵管理器:資金池創建者可以將獎勵分發工具附加到金庫上,激勵特定抵押品類型的流動性提供者。獎勵可以來自市場費用、Token分發或其他任何事項。

以下是一些正在進行中的SIP,大家可以通過下方鏈接了解更多關于SynthetixV3的現狀以及它將如何發展:

·?SIP-300:SynthetixV3

·?SIP-301:Accounts(V3)

·?SIP-302:Funds(V3)

·?SIP-303:Markets(V3)

·?SIP-304:Liquidations(V3)

·?SIP-305:StakingIncentives(V3)

·?SIP-306:CollateralMigration(V3)

·?SIP-307:ProxyRouterArchitecture(V3)

·?SIP-308:Market-providedCollateral(V3)

·?SIP-309:Market-lockedCollateral(V3)

·?SIP-310:FeatureFlags(V3)

Tags:THESynthetixHETTIXEthereum PlatinumiBTC (Synthetix)InnitForTheTECHMTIX

隨著2020年的DeFi之夏,到2022年的NFT熱潮,區塊鏈基礎設施和應用越來越繁榮,據defillama顯示,DeFi總鎖倉量達470億美金,而在牛市峰值時,接近1800億美金.

1900/1/1 0:00:00隨著人工智能和區塊鏈這兩個熱門技術在各領域、部門和行業擴展應用,生產效率得以提升,收入來源更為多樣、,重復性任務開始自動化執行,對普通和復雜任務的人工監督甚至也不再必要.

1900/1/1 0:00:00事件 前情提要,在筆者今年1月8日發布的文章ChatGPT:微軟人工智能Office和電郵即將登場...中推測,GPT-4出來之后,微軟會有新的行動 果不其然,3月16日,微軟宣布.

1900/1/1 0:00:00今天,受美國硅谷銀行瀕臨倒閉影響,加密市場全線下跌,比特幣跌破2萬美元創近兩月新低。有關最新行情分析,推薦閱讀《比特幣跌破?20000?美元,硅谷銀行連累了加密市場?》.

1900/1/1 0:00:00當我思考我們如今的經濟和社會時,我經常把它比作一個由工人、中小型企業、銀行、客戶和監管者等相互關聯的行為者組成的龐大生物系統。其中,每個參與者都扮演著自己的關鍵角色.

1900/1/1 0:00:00穩定幣是區塊鏈世界中繞不開的話題,算法穩定幣成了Ponzi的代名詞,而以往我們普遍認為安全的合規穩定幣USDC也險些因為硅谷銀行的倒閉而遭受損失.

1900/1/1 0:00:00