BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD+0.5%

ETH/HKD+0.5% LTC/HKD+0.72%

LTC/HKD+0.72% ADA/HKD+1.67%

ADA/HKD+1.67% SOL/HKD+0.79%

SOL/HKD+0.79% XRP/HKD+0.92%

XRP/HKD+0.92%注:本文來自@0xShinChannn推特,MarsBit整理如下:

如何透過單一幣種持倉就可以在@uniswap進行LP質押,賺取高效收益,并建立中性頭寸策略?

@0xAlexEuler在Medium發布了詳細的文章分享實際操作和回報方式,我進行了概括和中文翻譯。

好久沒找文章和推文翻譯了,大家喜歡帖文請點贊轉推評論支持,我們開始吧

我們先了解怎么從$ETH單幣策略,在@Aaveaave抵押$ETH借入$USDC并在Uniswap提供流動性,達成市場中性的流動策略。

Free-to-Play H5游戲Flappy Moonbird將于5月9日在以太坊鏈上開啟鑄造:4月27日消息,Free-to-Play H5 游戲 Flappy Moonbird 宣布將于 5 月 9 日在以太坊鏈上開啟鑄造。

此前消息,Flappy Moonbird 于 4 月 25 日宣布以 6000 萬美元估值完成 200 萬美元 Pre Series B 融資,FBG Capital 領投。Flappy Moonbird 由法國視頻游戲開發商和發行商 Voodoo 旗下工作室 Helix Table 制作,該公司開發了 100 多款休閑游戲。[2023/4/27 14:30:46]

策略涉及幾個步驟:

(i)先透過持倉的$ETH賺取Aave放貸收益

彭博ETF分析師:就算灰度贏得法官支持撤銷SEC的拒絕令,SEC可能會以不同的理由再次拒絕:金色財經報道,彭博ETF分析師James Seyffart針對灰度與SEC的辯論在社交媒體披露,即使法官給予灰度公司勝利,并撤銷證監會的拒絕(現在看來明顯是有道理的),法官如何處理仍有一個很大的“如果\"。理論上,SEC可能會以不同的理由再次拒絕。根據聽到的內容,如果灰度贏得了所有三位法官,我不會感到驚訝,也許我的觀點會隨著我的消化而改變。

我目前的基本情況是這樣猜測的:Grayscale有Rao,很可能有Srinivasan,不確定有Edwards。我認為他們撤銷了SEC的拒絕,并將其發回給SEC。然后,SEC有可能用新的語言或不同的理由再次拒絕。[2023/3/8 12:48:31]

(ii)在Aava設置安全的健康系數,譬如1.6

交易員Peter Brandt:BTC在2023年年中有望反彈至6.5萬美元:金色財經報道,傳奇交易員Peter Brandt表示在最新的視頻中分享了他對BTC的分析。他預計比特幣價格將下跌,因為它未能突破強大阻力并繼續橫盤整理。比特幣價格在1月份上漲了40%,在美聯儲加息決定之前看起來疲軟,交易員可能等待BTC價格回落以低價買入。

但是,他仍然對BTC價格在2023年年中反彈至6.5萬美元持樂觀態度。根據Brandt的說法,BTC價格在達到25,000美元后將會向下修正至19,000美元,此后反彈至65,000美元。不過,他也認為,在當前的市場條件下很難預測最終價格。[2023/1/30 11:35:36]

(iii)將部分$ETH存入Aave借入$USDC,達到指定的健康系數。

Meta將停止初代Quest功能更新:1月10日消息,Facebook母公司Meta表示,不再對初代虛擬現實設備 Quest 1進行功能更新,還將取消Quest 1的一些社交功能。?但該公司表示,2024年之前還會向Quest 1提供“重大錯誤修復和安全補丁”服務。

Meta通過電子郵件向用戶發送的通知顯示,公司將停止為Quest 1提供新功能,原有的大部分功能都會繼續正常運行,但用戶未來無法“創建或加入派對”,并且“目前可以訪問Meta Horizon Home社交服務的用戶將在2023年3月5日失去這些功能。”(IT之家)[2023/1/10 11:03:43]

(iv)將借入的USDC和剩余的ETH存入Uniswap賺取收益。

這個策略為什么值得關注?

它是一個具有有趣的一階市場中性策略,與ETH/USDC價格波動無關。

這意味著通過組合多空頭策略,策略在單一資產上實現中性,使其幾乎獨立于價格波動。

在Uniswap上持續獲得高收益,同時維持不受價格波動影響的投資組合似乎是夢寐以求的。

然而,即使是精心設計的策略,Uniswap的無常損失仍然會影響投資組合的價值。

不過,作為二階價格影響,IL在小幅價格波動時可以忽略不計。因此,盡管價格略有波動,您的投資組合仍然可以保持穩定。

實際操作是怎么樣的?

為了便于形象化,我們先定下幾個假設:

?將1個ETH投入策略

?ETH/USDC價格固定為1

?Uniswap交易范圍在0.56和1.8個ETH/USDC之間

?健康系數設定為1.2

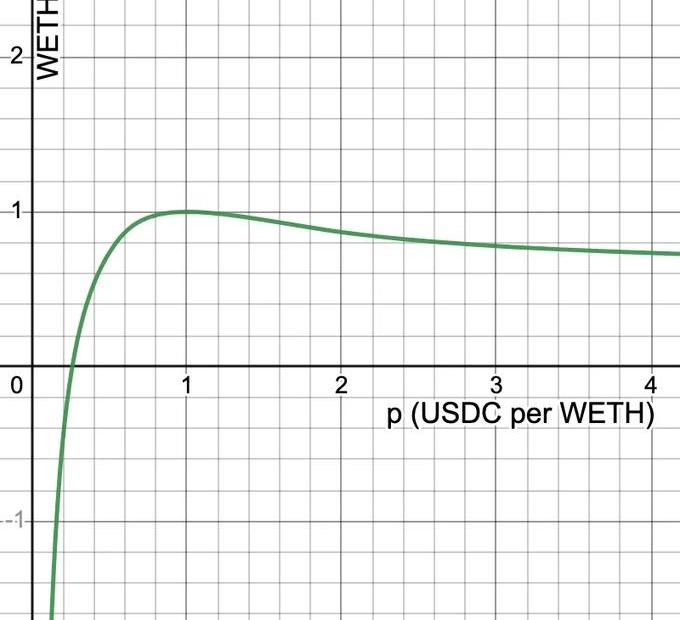

根據以上條件,投資組合與價格的關系說明如下:

值得注意的是,當價格=1時,隨著價格變動,投資組合價值相對穩定。

然而,價格偏離1的程度越大,價值偏離的程度也越大,這是由于無常損失的出現。

有趣的是,投資組合價值的圖形與典型的無常損失形態非常相似。

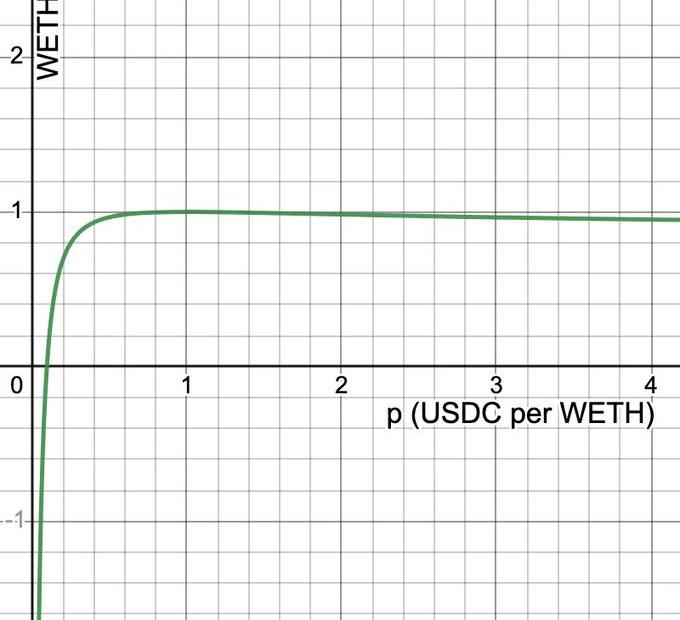

那么,我們如何使投資組合價值更穩定呢?

有兩種方法:

1.增加健康系數,從而限制對Uniswap的敞口

2.擴大Uniswap價格范圍,從而限制Uniswap杠桿和無常損失

根據以上條件,投資組合與價格的關系說明如下:

在這種情況下,我們注意到投資組合價值對價格變化的敏感性要小得多。

這是Desmos鏈接,大家可以在其中嘗試不同的參數:

https://www.desmos.com/calculator/i0tofbuhx2

這個策略如何提高UniswapLP的收益?

通過這種單一代幣策略,您可以自由選擇任何帶有該代幣的流動性池并尋找收益。

如果您幸運的話,甚至可以找到激勵收益高達1000%的流動性池,這將大大提升您的投資組合。

例如,如果您的目標是獲得ETH收益,可以從ETH/CRV池開始賺取手續費。

如果你發現ETH/wstETH池子提供更好的費用和激勵,你可以轉向該池。

繼續重復以上步驟,跳轉不同的流動性池,我們能夠尋找最高的收益和激勵。

這使您能夠優化收益,充分利用投資。

單幣中性頭寸策略可以提供高收益,但需要注意以下的限制:

(i)要有效執行策略,兩種代幣都需要上線Aave

(ii)如果您決定切換到新的流動池,需要確保代幣價格恢復到初始價格,否則會面臨無常損失。

(iii)還需要考慮Aave的借貸利率,因為這些可能會影響策略的整體盈利能力。

結論

在Uniswap上使用高收益的單一代幣策略是一種高效的收益方法,可以最大限度地提高收益并增加投資。

通過謹慎選擇合適的流動性池并利用Aave上的借貸利率,您可以將無常損失降到最低,把收益達成最大化。

雖然需要注意一些問題,但潛在的回報使該策略非常有趣。

大家喜歡帖文的話,歡迎關注原作者@0xAlexEuler并且按贊他的文章:

https://medium.com/@alexeuler/a-high-yield-single-token-strategy-on-uniswap-8dbe6890955d

Tags:ETHUniswapUNISWAPETHBN價格uniswap幣為什么漲不起來Unikoin GoldYodeSwap

TRANSLATION 十億用戶的社交圖譜 首先是擴展: ERC721Enumerable?擴展被包括在內,因此代幣持有者可以被社交網絡客戶端列出來,而不必掃描整個鏈.

1900/1/1 0:00:00作者:AsaLi,MaverickCrypto 編譯:DeFi之道 圖片來源:由MazeAI生成 介紹 今天,主要的加密游戲——通過籌集資金,博人眼球和提高預期實現,從廣義上講.

1900/1/1 0:00:00原告商品期貨交易委員會,一個獨立的聯邦機構,就其針對被告ChangpengZhao、BinanceHoldingsLimited、BinanceHoldings(IE)Limited、Binan.

1900/1/1 0:00:00隨著?ARB?空投在即,人們開始對?Arbitrum?生態系統密切關注。今天,我們來看看?Arbitrum?的一個主要產品——專注于游戲和社交的?ArbitrumNova?鏈.

1900/1/1 0:00:00繼Coinstack備受歡迎的2022年加密貨幣風險投資公司名單發布之后,上周制作了以下報告,對全球頂尖300家加密貨幣風險投資基金進行排名.

1900/1/1 0:00:00當今加密貨幣市場中,以太坊生態系統一直是最為活躍和受歡迎的項目之一。然而,要實現大規模采用還需要更多的創新和突破.

1900/1/1 0:00:00