BTC/HKD-0.14%

BTC/HKD-0.14% ETH/HKD-0.98%

ETH/HKD-0.98% LTC/HKD-3.88%

LTC/HKD-3.88% ADA/HKD-3.67%

ADA/HKD-3.67% SOL/HKD-2.13%

SOL/HKD-2.13% XRP/HKD-3.11%

XRP/HKD-3.11%去中心化金融,也被稱為「開放式金融」,是加密貨幣行業迄今為止最受關注的領域之一。雖然DeFi創建的東西看似和我們現有許多金融系統沒有太大區別,但從較高層面上來看,其方式通常更加自動化,而且還消除了「中間人」角色。

不可否認,DeFi現在還處于早期階段,本文希望探討這一新興領域的發展方向,以及一些有趣的可能性。

抵押

人們對去中心化金融領域的一個最大抱怨,就是系統總是需要超額抵押才能獲得貸款,畢竟沒人想讓自己的錢被鎖定。事實上,設計抵押的初衷是認為資本使用效率極低,而且許多人也沒有額外的資金,如果你看下當前整個行業鎖定的抵押資金規模已達5億美元,就能理解為什么市場有這種需求了。

抵押的目的通常是用于杠桿,特別是在牛市期間。

舉個例子,你可以鎖定價值200美元的ETH,借入價值100美元的DAI,然后你可以用借來的DAI再購買100美元的ETH。人們嘗試抵押的另一個目的是不想出售自己的加密資產,因為持有加密資產會涉及到納稅問題,所以他們可能更愿意把自己的加密貨幣作為抵押品來獲得一筆貸款。

當然,也有些人「熱衷」于加密抵押是因為他們覺得這種模式比傳統金融系統更精簡,無需經歷復雜的KYC?

區塊鏈游戲平臺FamilyParty已集成Chainlink VRF:3月12日消息,區塊鏈游戲平臺FamilyParty已經在BNB Chain上集成Chainlink可驗證隨機函數(VRF),作為其隨機數生成器(RNG),以實現NFT盲盒的公平發放。[2022/3/12 13:51:53]

合規流程

。不僅如此,一些傳統金融體系之外的人也會發現去中心化金融十分有益,而且一旦抵押率有所下降,抵押使用將更加突出。

但值得注意的是,我們仍處于DeFi的早期階段。在這個早期階段,關于超額抵押的抱怨主要因為系統缺乏合適的去中心化身份和聲譽體系。不僅如此,現階段還沒有處理相關問題的法律制度,所以能夠讓貸方感到「舒適」的唯一方法,就是要求借方超額抵押。

無論人們是否認為DeFi系統應該存在,市場需求說明了一切,而現有的DeFi項目不過是讓人們更容易接受相關服務而已。

如果借款人不想出售自己持有的加密貨幣,特別是當他們被排除在傳統金融體系之外時,那么目前來看市場上并沒有太好的其他選擇。貸款人也一樣,你可以選擇不賺取加密資產利息,比如使用中心化金融服務,這樣會被拿走一大塊手續費;或是在銀行賬戶里存入法定貨幣,銀行會拿著你的錢放貸,但是他們賺取的絕大部分利息收益并不會給你。

所以,孰優孰劣是很清楚的。雖然DeFi還有很長的路要走,但對借款人和貸款人來說,這個新興領域已經向前邁出了重要的一步。如果在DeFi中引入更好的身份和聲譽系統,對抵押品的要求就會有所降低,目前美國很多銀行和其他金融部門都依賴信用機構,比如Experian、TransUnion、Equifax等,來確認個人信用。

金色熱搜榜:LINA居于榜首:根據金色財經排行榜數據顯示,過去24小時內,LINA搜索量高居榜首。具體前五名單如下:LINA、AE、WAVES、NEO、ZT。[2021/5/4 21:22:58]

信用機構會讓一些群體處于不利地位,比如海外人士和年輕人。一些P2P借貸服務

在解決傳統金融服務問題的時候會依賴于

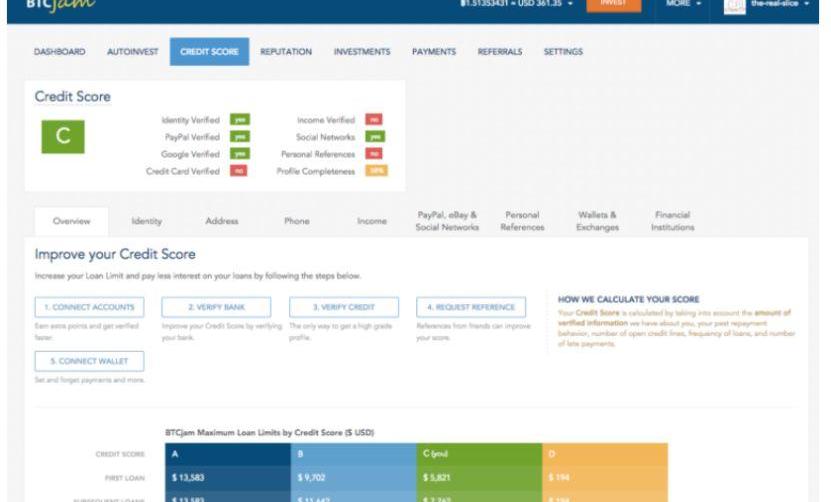

?FICO評分系統的分數,這個系統會提供一些額外的數據信息,比如房屋所有權、收入和就業時間等。去中心化身份和聲譽服務也可以提供類似的功能,這類服務可能會包含一些其他信息,比如社交媒體聲譽、以前貸款償還歷史、其他信譽良好的用戶擔保等。但是這種解決方案并不是能包治百病的靈藥,同樣需要經過大量測試和試錯,不斷探索需要獲取哪些評估數據和抵押品。在2012年至2017年期間,像?

BTCJam?這樣的公司已經開始在加密行業里探索無抵押加密借貸服務了,他們允許用戶將比特幣借給借款人,甚至是一些來自新興市場的借款人,而且無需抵押品。唯一不同的是,BTCJam會使用自己的專用信用評分來進行業務評估,并且相應地反應借貸利率。對于正在構建DeFi系統的開發人員來說,推薦可以學習BTCJam經驗并不斷改進優化自己的系統。

Revolution Populi宣布將整合Chainlink:基于區塊鏈的社交媒體項目Revolution Populi今日宣布將與Chainlink進行整合,該應用將使用后者的去中心化的預言機協議來推動這個新生平臺上的各種交易進行。

Revolution Populi,也被稱為RevPop,旨在通過一個公共管理、去中心化的數據庫,將個人數據和創意作品的所有權歸還給創作者。該項目由耶魯大學教授David Gelernter與高盛前員工Rob Rosenthal聯合發起。(Decrypt)[2020/7/15]

可組合性

DeFi最獨特的一個地方就是可組合性。

DeFi協議可以像樂高積木一樣互相插入,然后創造出全新的東西,比如?

DanElitzer?就提出了這樣一種想法:將抵押品轉移到被稱為「超流量」

的不同系統里。

這意味著,你可以從一個協議中獲得抵押品,再將其「借給」另一個協議。不過,這里存在的一個主要問題就是「復利智能合約」

風險很大,而且對于超額抵押來說,最重要的要確保借款人不會無法歸還使用抵押品的本金。如果抵押品在其他地方被借出并且存在問題,那么這個抵押品就不再有用了。雖然有些業內人士不滿這種「超流量」系統,但是由于大量資金被鎖定造成流通效率低下等問題,人們將不可避免地去嘗試這一概念。所以,我們能做的也許就是進行自我調節,或者設置一個「護欄」,比如規定一個最低抵押率。

報告:大眾對LINK的社交情緒嚴重看空:區塊鏈分析公司Santiment 7月8日發布報告,表示LINK的社交情緒實際上嚴重看空,報告稱,“盡管LINK在過去三個月里暴漲了82%,但就目前的價格水平而言,仍有很多人不相信它。如果社交指數偏離平均水平低于-0.5,則意味著人們懷疑這種反彈能否繼續。”[2020/7/9]

鏈聞注:

關于「超流量」的概念,可參閱鏈聞之前發表的IDEOCoLab投資人、MIT比特幣俱樂部創始人DanElitzer的文章:

「DeFi的未來:

給密碼貨幣抵押品賦予流動性,這個世界將會怎樣?

」

實際上,市場上有很多平臺允許用戶存入資金,然后按照最高利率的DeFi協議借出

(比如?

MetaMoneyMarket

),而且幫助用戶免除了自我管理的麻煩。當然,用戶也可以進行一些個性化的設置。比如:你可以在單一協議里設定一個最大資金貸款額度比例,這樣就能減少智能合約風險,或是只借出給一批特定協議列表,如果利率低于某個百分率后則返還資金,又或根據哪種穩定幣抵押率最有利在不同穩定幣之間——比如從USDC到DAI進行切換。

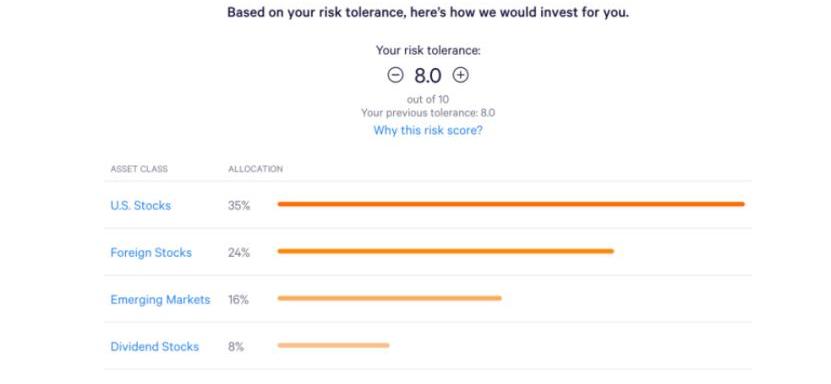

有趣的是,未來很多這些流程也許都是從一些非加密原生用戶身上抽象出來。例如,用戶可能只需要進行一些風險承受能力測試和/或選擇他們的風險評分,就能了解自己可以選擇哪些DeFi協議,類似于?

動態 | 區塊鏈研究公司AnChain指責Chainlink(LINK)操縱市場 先拉后砸:區塊鏈研究公司AnChain在其最新報告中指責2019年表現最佳的加密貨幣之一Chainlink(LINK)操縱市場,先拉高后砸盤(pump and dump)。AnChain首席執行官Victor Fang表示:“我們相信,我們的研究足以證明(LINK)在人為操縱市場。因為它僅涉及少數幾個地址,這些地址在短時間內占了非常不成比例的交易量,且這些交易受到各種形式的混淆和隱瞞,這些都是反常的市場活動。” CMC數據顯示,自五月初以來,LINK價格自0.5美元持續拉升,六月末突破價格4美元,但目前僅報1.8美元,自峰值已下降超50%。Anchain表示,當價格足夠高的時候,巨鯨地址開始出售他們的代幣,其中某個巨鯨地址在7月2日至7月15日期間售出了420萬LINK代幣。(CoinGape)[2019/9/11]

Wealthfront?現在呈現給用戶的解決方案。

Wealthfront風險承受能力評分示例:

一位用戶在回答了問卷之后的風險承受能力評分結果。

資產筆者本人非常喜歡將比特幣等更多種代幣化資產帶入到DeFi領域的想法。在牛市中,如果DeFi服務可以輕松獲取,并且可以創建和兌換的成本也很便宜的話,那么在DeFi中使用比特幣應該會有很大的需求。

我相信加密托管服務提供商占據最好位置,可以提供這類服務的中心化版本,因為資金會很容易被客戶鎖定。

許多大型投資方被要求必須通過合格的托管方保管資金,因為對某些人來說,自我監管并不靠譜。托管服務提供者可以提供一個選項,把托管資產代幣化,并允許人們進行交易,這可能成為托管方的另一個收入來源。比如?WrappedBitcoin?(WBTC)?已經在市場上存在,但他們收取的費用很高,也是難以在市場普及的障礙之一。

不過,隨著市場競爭和用戶量的不斷增加,費用最終肯定會將下降。加密貨幣托管費率就是這樣,由于加密托管市場競爭越來越大,月活用戶量不斷上升,加密貨幣托管費率已經出現了明顯下降。以?

CoinbaseCustody?為例,他們在2018年7月正式推出,當時費率為每個月10個基點,但是在2019年8月已經下降到了每年50個基點,很多人相信這個數字會隨著時間的推移進一步降低。

而且,相對于中心化版本的代幣資產,去中心化版本資產最終肯定會流行起來,并與之共存。

目前,絕大多數使用DeFi的人都是原生加密貨幣用戶,但是傳統投資者未來也可能會使用DeFi、或是類似于DeFi的系統。有些穩定幣其實就「借用」了DeFi的概念,比如?USDC?被貸出并在DeFi平臺上再借入。

未來有一天,我們可以想象會有許多不同種類的資產都能用代幣化,包括股票、房地產、債券等代幣,傳統投資者可以用這些資產作為抵押來獲取杠桿和/或貸款。

不過,這些系統將受到高度監管,因為如果沒有合適的監管,傳統投資者就不會使用它。我們現在所擁有的DeFi很像是另一種形式的DeFi,它比傳統系統更有效、成本更低,但是卻比真正的DeFi受到更多監管。

風險

雖然DeFi非常吸引人,但你必須承認它是有風險的。

DeFi系統通常比較新,有的可能只運行了幾個月,所以存在明顯的智能合約風險。當許多智能協議相互作用、并在彼此基礎上建立新合約的時候,其風險就會變得更加復雜。

如果這種風險不存在,那么現在很明顯可以基于DeFi協議借出大量資金

。

此外,DeFi還存在其他風險,比如用于支持貸款的抵押品。如果某個抵押品

價格下跌速度非常快

,以至于追加保證金仍然無法彌補借入的全部資金,此時就會出現較大風險。

不過,如今有些DeFi平臺具有合理的超額抵押率和可接受的抵押品類型,因此潛在的貸款違約并不會像智能合約風險那樣令人擔憂。

隨著交易量不斷增大,未來DeFi行業肯定會引入更多監管,比如需要KYC。更多監管可能會降低某些項目的流動性,一些無法滿足監管要求、并且無法提供合適文件的人也許就無法訪問DeFi系統了。

當然,具體情況也因人而異,還會涉及到產品類型、管轄權和權力下放等各種不同的因素。雖然有些DeFi項目用了DeFi這個名字,但當前階段,很多項目并不是非常去中心化的。

鑒于存在這些風險,人們開始討論是否可以通過使用去中心化保險來對沖部分風險。

你可以預測、并押注某個協議上存在智能合約問題,如果它真的有的話你就能賺錢,就像?Augur。還有一些去中心化保險項目已經開始使用自己的系統來處理支出。但仍要注意的是,即便是這種方法還是會存在復合智能合約風險,同時在他們一些獨立的領域里,你需要進行盡職調查,比如治理結構、風險評估、索賠流程等。當然,如果DeFi行業規模足夠大的話,傳統保險公司可能就會提供相關產品了。

另一個潛在的問題是,許多?DeFi平臺的利率都很不穩定,因為人們并不知道自己應該在什么時候借入資金、或者把自己的資金貸出。未來可能會出現利率互換以鎖定溢價,但這也增加了DeFi自身的復雜性。

總結總的來說,我們必須清楚現在仍然是DeFi的早期階段,但行業潛力巨大。DeFi不僅能讓很多被排除在傳統金融體系之外的人獲得金融產品,還能創造出一些人們從未見過的全新金融產品。

批評DeFi有意義嗎?許多抱怨其實恰恰是因為這個行業仍處于早期,存在問題也是正常的。我們可以看到,DeFi開發人員和用戶已經開始具備一些明顯的競爭力了,他們對于個別DeFi項目的反饋也更加具體、更有幫助、而且也更富成效。

鏈聞獲得本文作者授權翻譯并發表中文版本。

作者:LindaXie

來源:鏈聞

Tags:EFIDEFIDEFLINKZEFI價格XDEFI WalletDOGDEFI幣tronlink波寶錢包怎么激活

在這個信息爆炸的時代,除了官媒外,還有許多無良媒體、無章法的自媒體總是想方設法吸引人們眼球,群眾企圖聽到真實的聲音居然是件不容易的事情,假新聞的危害性也愈加顯著.

1900/1/1 0:00:00紐約知名飲料制造商:長島冰茶(LongIslandIcedTea)是在自家公司名稱中加入“Blockchain”一詞的公司之一.

1900/1/1 0:00:00從物流到金融再到手機,韓國三星電子在區塊鏈上的探索還沒有止步。在經歷了一季度凈利潤同比下跌60.36%后,三星電子的二季度業績依舊慘淡。下半年,三星將增長的希望寄托于加密貨幣采礦芯片上.

1900/1/1 0:00:00據Cointelegraph報道,從8月1日開始,巴西公民有義務向國稅局報告他們的加密貨幣交易.

1900/1/1 0:00:00一場關于Libra的節點競選正在全球上演。這場競選的發起者是Libra協會。據Libra白皮書描述,Libra協會負責管理Libra,企業、加密貨幣投資者、區塊鏈基礎設施公司等均可申請成為節點,

1900/1/1 0:00:008月10日,在第三屆中國金融四十人伊春論壇上,中國人民銀行支付結算司副司長穆長春介紹了央行法定數字貨幣的實踐DC/EP,引發了社會的廣泛關注.

1900/1/1 0:00:00