BTC/HKD-0.47%

BTC/HKD-0.47% ETH/HKD-2.3%

ETH/HKD-2.3% LTC/HKD-3.39%

LTC/HKD-3.39% ADA/HKD-1.69%

ADA/HKD-1.69% SOL/HKD-2.37%

SOL/HKD-2.37% XRP/HKD-1.6%

XRP/HKD-1.6%比推數據顯示,過去24小時,AAVE和COMP價格均呈現V型走勢,短暫超跌10%后又恢復至先前的價格水平。

Compound(COMP)自2018年推出以來一直是最受歡迎的DeFi借貸協議,但根據最新數據走勢,Aave(AAVE)極有機會彎道超車,取代它成為DeFi借貸龍頭。

在《比推》專訪中,Aave整合主管Marc Zeller曾表示,Aave將致力于將DeFi打造成為每一個人服務的工具,而不僅限于富人。

去年8月份,Aave代幣當時仍未更名(前身LEND),并很快就達到了5億美元的市值,即便如此,我們仍在懷疑AAVE是否能發展成為Compound殺手。不出半年,Aave市值增長了八倍,超過60億美元。

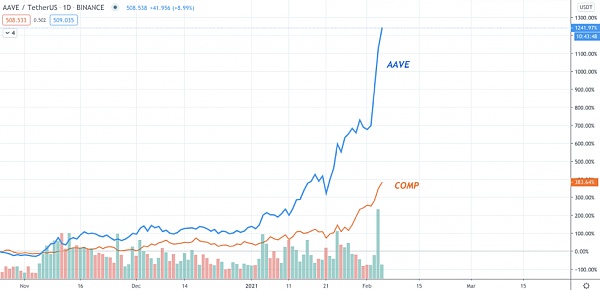

在價格表現方面,AAVE已遠遠超過了COMP。今年年初,COMP的股價約為145美元左右,而AAVE的股價僅在88美元附近。截至2月初,COMP和AAVE的股價均在500美元左右。AAVE自1月初以來增長了450%以上,而COMP的增長幅度相對較小(但仍然是可觀的)為240%。

Aave將在幾周內推出機構DeFi平臺:金色財經報道,Aave首席執行官Stani Kulechov表示,DeFi借貸平臺Aave已將其即將推出的機構DeFi平臺從Aave Pro更名為Aave Arc,計劃于幾周內推出。Aave Arc的目標是為面臨嚴格監管要求的機構投資者以有限容量提供DeFi協議。Arc將提供私人資金池,只有通過了解您的客戶程序的參與者才能進入。[2021/7/27 1:16:59]

市值指標更加凸顯了這一點。截至2月14日數據,Compound的市值近22億美元,AAVE是它的2.7倍。

這里應該注意的是,只有43%的COMP代幣正在流通。對于AAVE來說,是77%。如果要計算兩者的完全稀釋市值(即在當前價格下整個代幣供應全部流通的總市值),則50億美元的Compound更接近80億美元的Aave。盡管如此,30億美元的差額也是巨大的。

但是,Aave超越Compound這種說法有依據嗎?本文將通過比較幾個重要指標來進行分析。

TVL數據代表了協議中抵押資產的全部價值,這與AAVE價格相對于COMP的大幅增長相呼應。DeFi Pulse 2月14日數據顯示,Aave目前的TVL為57.5億美元,Compound為46.7億美元,差額約12億美元。

Aavegotchi發布“Gotchiverse”簡化版白皮書:金色財經報道,DeFi和NFT跨界項目Aavegotchi發布了游戲化元世界“Gotchiverse”的簡化版白皮書(litepaper)。將引入一種新的、可替代的ERC-20代幣,即“Gotchus Alchemica”。該代幣可以通過REALM地塊進行耕種,以NFT為支持。其概念類似于Decentraland的MANA/LAND雙代幣系統。Gotchiverse的完整發布日期尚未確定,但部分內容最早將于2021年第三季度發布。[2021/6/24 0:01:41]

而2020年底,Compound和Aave的TVL不相上下,兩者在年底前均接近20億美元。

Aave與COMP的TVL。資料來源:Defi Pulse

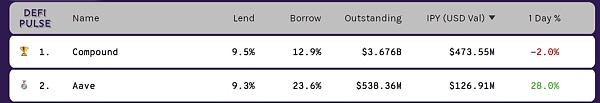

值得注意的是,TVL也衡量借入資產的供應凈額。DeFi Pulse 2月14日數據顯示,Compound的未償還貸款約為36.76億美元。Aave的未償貸款為5.38億美元。

AAVE突破600美元關口 日內漲幅為12.1%:火幣全球站數據顯示,AAVE短線上漲,突破600美元關口,現報600.3536美元,日內漲幅達到12.1%,行情波動較大,請做好風險控制。[2021/5/18 22:13:27]

Aave與Compound的未償還貸款。資料來源:Defi Pulse

COMP代幣總供應量價值約為1.52億美元,占Compound平臺總供應量的2.2%(= TVL +未償還貸款總額)。

Compound的總供應量。來源:Compound Finance

相比之下,Aave平臺的總發行量中約有30%是其本機代幣AAVE(V1中為7.9億美元,V2中為7.05億美元)。根據協議本身,這些僅是用戶存入的作為借入穩定幣的抵押品。實際上,該協議不允許用戶借用其治理代幣,以避免潛在的治理攻擊,因為有人可能會使用借來的AAVE代幣來獲得額外的投票權。

鏈上ChainUP云平臺推出合約QTUM、SUSHI、YFI、AAVE、COMP、DOGE交易幣對:據鏈上ChainUP官方消息,鏈上ChainUP云平臺已于2021年2月1日推出合約交易幣對QTUM/USDT、SUSHI/USDT、YFI/USDT、AAVE/USDT、COMP/USDT、DOGE/USDT。

鏈上ChainUP云平臺,致力于在第一時間上線優質資產,助力交易所實現運營目標,為交易所客戶提供全方位的服務和運營工具。截止目前,鏈上ChainUP云平臺已為全球600多家客戶提供了區塊鏈技術服務,累計觸達6000多萬全球用戶。在非小號排名前100的交易所中,鏈上ChainUP云平臺的客戶占比超過30%。[2021/2/1 18:37:17]

這些數據清楚地表明,與Compound相比,更多的AAVE本地代幣被用作抵押物。AAVE目前提供的產品中有將近25%存入了協議本身,而Compound則只有7.5%。因此,與前者相比,AAVE價格賣壓可能會比COMP更低,因為前者進一步收緊了當前的流通供應。

AAVE在代幣設計方面比Compound具有另一個吸引人的優勢,即80%的協議費用用于購買和銷毀AAVE代幣。在Compound協議下,收入用于創建平臺儲備金,這些收入由社區管理。

獨家 | Aave總鎖倉金額升至DeFi項目第一名:據DappBirds DeFi Data專題數據顯示,Aave總鎖倉金額超越Maker升至第一名,DeFi中鎖定資產總價值達82.03億美元,較昨日下降4.03%,其中Aave,Maker,Curve,yearn,Compound分別以14.30億美元,14.00億美元,11.40億美元,8.43億美元,7.85億美元位列前五名[2020/8/26]

在這種模式下,Aave在過去六個月中賺取了將近1100萬美元的費用, Compound的費用為4180萬美元。這表明,盡管Aave的某些指標數據看起來不錯,但Compound的活躍度更高,并從中產生了更多的收入。但是,COMP代幣持有者不一定能從中受益,而AAVE持有者會通過銷毀更多代幣并由此對AAVE價格產生通縮效應來間接受益。

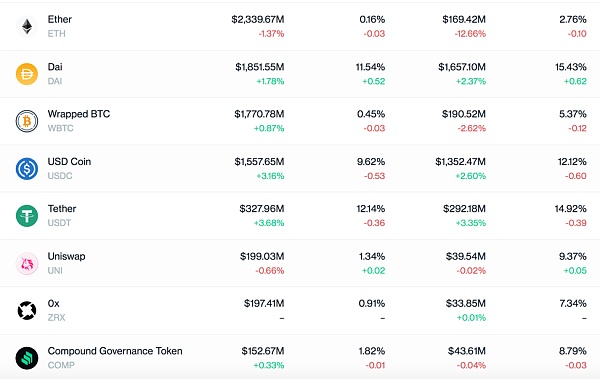

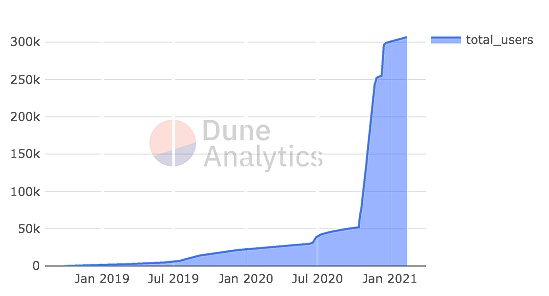

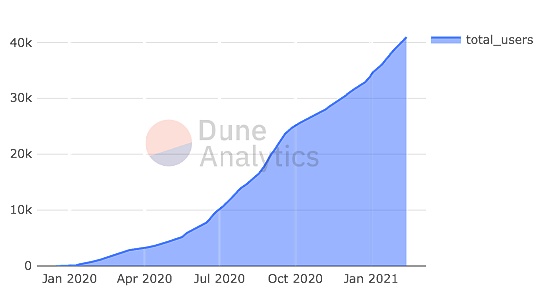

根據Dune Analytics的數據,就唯一的錢包地址數量而言,Compound的用戶仍然比Aave多。

Compound錢包數量趨勢圖。資料來源:Dune Analytics

當然,這個度量標準也不是絕對的,因為理論上用戶可以擁有多個錢包。因此,有可能人為地夸大了該度量標準,無法1:1轉換為實際用戶數。盡管如此,它仍然提供了有用的信息:Compound已擁有超過30萬個錢包地址。明顯高于Aave的4萬多個地址(注意:Dune Analytics數據可能僅包括V1用戶。如果包括V2用戶,則這個數字可能會增加)。

Aave錢包數量趨勢圖。資料來源:Dune Analytics

盡管Aave面世的時間晚于Compound,但兩種協議在2020年都實現了用戶的大幅度增長。Aave用戶數量增長趨勢相對穩定;而Compound在2020年1月達到了約2.2萬個地址數量后,從10月中旬到12月底,實現了從5萬到近30萬的大躍進。然而,自2021年初以來,Compound的用戶增長(約+5,000)一直低于Aave(約+6,000)。因此,從這個角度看,Aave逆轉的趨勢很明顯。

在貸款量方面,Compound也優于Aave,市場份額接近77%。Aave的23%份額分配在其V1和V2之間。然而,Compound在整個2020年保持約80%至90%的貸款份額,因此其在2021年的表現略有下降。因此,趨勢可能再次發生變化。

Compound通過COMP獎勵其貸方和借方,從而在貸款指標方面比Aave更具競爭優勢。這導致了“ COMP挖礦”,其中一些COMP用戶以較高的利率借貸,以最大化其COMP回報。

Aave首席運營官Jordan Lazaro Gustave表示,Compound的較高貸款額和用戶數量是其激勵措施的直接結果。他認為,如果Aave協議為流動性提供者實施類似的治理獎勵,那么他們的指標也會有類似的趨勢。

可以肯定地說,如果我們排除激勵性措施(例如Coinbase Earn薅羊毛活動),Aave協議在所有方面都優于Compound。

此外,Jordan提供了可能的Alpha(=關于即將發生的事情的有價值的信息):

“我期待看到Aave開啟流動性挖礦后,前所未有的信貸數字將如何增長”。

盡管兩者在概念上都是非常相似的協議,但事實證明,Aave在實施附加服務方面更快、更具有創新性。Aave支持20多種不同的資產,而Compound僅支持11種。Aave協議還提供穩定的利率,而Compound不提供。

Aave引領了DeFi的發展,包括閃電貸款和信貸委托保險庫。去年12月份,Compound宣布計劃推出Compound鏈,這是一個獨立的區塊鏈,可在多個區塊鏈中提供貨幣市場功能。但是,到目前為止,確切的發布日期仍未公布。

Aave整合主管Marc Zeller對《比推》說:

“Aave的主要特征和優勢之一就是創新,創新,和創新,我們不會止步于此。我們要構建很多東西。截至今天,我們已經對Aave協議進行了一百五十多次整合”。

Compound的創始人Robert Leshner沒有對具體數字發表評論,他說:

“Compound和Aave都在發展。兩種協議都將在2021年實現驚人的增長”。

從目前的數據來看,由于Aave的快速增長,它將來在各個方面都可能取代Compound成為DeFi最受歡迎的借貸協議,這匹黑馬已在許多指標上遙遙領先。它的代幣設計對投資者來說也更具吸引力。

不過,話不能說的太早。迄今為止的銷售數據表明,Aave當前的估值主要來源于市場對其創新的設計、未來發展潛力的押注。畢竟,與其他DeFi協議相比,Aave本身的現金流并不十分可觀。

作者:Lukas Wiesflecker

編譯:Mary Liu

2020 年的資本市場,史無前例,或許也后無來者。十幾年一遇的科技資產泡沫,再加上 IPO 大年,讓 2020 年的全球資本市場誕生了一個個神話.

1900/1/1 0:00:002月17日,隨著機構投資者及大型公司的大手筆買入,比特幣首次突破50,000美元,而漲勢如虹持續吸引全球中小投資者入場,一道推動比特幣這個全球最大加密貨幣價格翻越新一道里程碑.

1900/1/1 0:00:00在公司創始人杰夫·貝佐斯(Jeff Bezos)宣布他將辭去公司首席執行官一職后,加密貨幣世界正以極大的興趣關注著亞馬遜的發展.

1900/1/1 0:00:00原標題:開先河!首批比特幣ETF獲批發行,但斌已搶先買入!比特幣暴漲,海外大鱷紛紛入局比特幣屢創新高,漲勢仍未出現減弱跡象.

1900/1/1 0:00:00美國佛羅里達州第二大城市邁阿密正逐漸邁向“加密創新城市”。邁阿密市長弗朗西斯·蘇亞雷斯(Francis Suarez)自去年底開始對區塊鏈產業展露出高度興趣.

1900/1/1 0:00:00以預測2008年金融危機而聞名的對沖基金經理Michael Burry警告說,政府可能會在通脹危機中 “打壓”比特幣甚至黃金以保護本國貨幣.

1900/1/1 0:00:00