BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD-0.12%

ETH/HKD-0.12% LTC/HKD-0.17%

LTC/HKD-0.17% ADA/HKD+0.04%

ADA/HKD+0.04% SOL/HKD+1.6%

SOL/HKD+1.6% XRP/HKD-0.55%

XRP/HKD-0.55%MaxBoonen是加密貿易公司B2C2的創始人兼首席執行官。這篇文章是在加密貨幣市場發展的背景下研究高頻交易的三篇文章中的第一篇。

圖片來源:Pixabay

ErisX首席戰略官馬修?特魯多上月對CoinDesk一篇有關加密貨幣高頻交易的文章作出了回應。CoinDesk報告稱,與傳統市場高頻交易相關的功能正進入加密貨幣交易所,這對散戶投資者來說可能是個壞消息。

雖然我同意特魯多的觀點,即“自動做市和套利策略在市場上創造了更高的效率”,但我不同意關于“應用傳統市場的微觀結構藍圖將提高加密領域的流動性”的主張。

我將在下面的文章中解釋,如果將其推到極限,電子化帶來的速度優勢實際上會損害市場流動性,因為它們會演變為延遲套利。加密貨幣市場的速度不可避免地要快得多,但存在一個重大風險,即一些交易所可能會越位,最終傷害到它們的客戶群,重新吸取傳統的延遲戰爭的教訓,但為時已晚。那些這樣做的公司將被電子場外流動性提供商和替代性微觀結構搶走市場份額,我將在這篇介紹性文章中對此進行介紹。

前SEC主席:Gary Gensle觀點明顯偏離了對政府職能的理解:金色財經報道,前SEC主席Jay Clayton表示,美國現任SEC主席Gary Gensle觀點明顯偏離了對政府職能的理解。除非政府確信自己會獲勝,否則政府不應采取法律行動。Gemini交易所聯合創始人Cameron Winklevoss同意這一觀點,他稱Gensler的行為完全濫用權力。[2023/6/30 22:10:15]

延遲軍備競賽的簡史

從上世紀90年代中期開始,GETCO等創新型公司通過使做市過程自動化,徹底改變了美國股市。傳統上,做市過程由紐約證交所場內的交易由人工完成。這些新進入者開始從交易所網站上搜集信息,那時還沒有我們現在認為理所當然的api和交易協議。

電子交易公司很快意識到,速度更快的參與者將蓬勃發展。如果來自芝加哥交易所的新信息可以更快被處理,那么交易公司不僅可以在其他人之前調整其被動引用,還可以與紐約交易所速度較慢的不能及時調整訂單的交易員的舊訂單進行交易,憑借速度優勢獲得有利訂單。這就是所謂的延遲套利。

觀點:美國多個州統一監管框架,加密公司有可能變得更具競爭力:針對美國多個州將統一監管框架的消息,Bitstamp交易所美國分支機構首席合規官Caitlin Barnett稱,這對加密交易所和監管機構來說是一個令人興奮的發展。Barnett解釋稱,獲得多個不同州的許可意味著被許可的實體都要接受每個監管機構的檢查。這通常意味著一年中有許多國家對交易所進行審查,有時這些監管機構可能會重疊。不過,Shyft Network聯合創始人Joseph Weinberg指出,雖然CSBS的計劃將使合規流程更高效,但流程并不一定會更容易。“美國的加密公司現在必須處理更標準化的合規程序,使工作更容易、更具成本效益。然而,這些標準可能并不意味著更容易實現完全合規,障礙可能仍然設置得足夠高,使合規成為一項挑戰,但這將是這49個州面臨的一項挑戰,使其更容易管理。加密公司有可能變得更具競爭力,并融入更大的金融生態系統;最終,向用戶提供的服務應反映出這種改進。”據此前報道,美國州銀行監管者聯席會(CSBS)證實,針對貨幣服務企業的新制度將在48個州引入相同的規則和標準。這將簡化合規工作,讓加密貨幣企業更容易跨州開展業務。(Finance Magnates)[2020/9/17]

特魯多復制了2014年貝萊德(BlackRock)一篇論文中的一幅很棒的圖表,該圖表本身引用了美國證交會(SEC)2010年對市場結構的評估。當時,人們越來越清楚地認識到,被動做市,一種對社會有用的(“建設性的”)活動,以及激進的延遲套利的副作用,對于高頻交易來說就是一個硬幣的兩面。

觀點:“區塊鏈+農業”是技術介入更是發展必然:8月3日,國雄資本董事長姚尚坤表示,“區塊鏈+農業”是技術介入更是發展必然。如今數量龐大的農村經濟體作為互聯網產業的投資洼地得到了已經發展成熟的互聯網企業的高度關注,這也是為什么區塊鏈技術會有意地介入傳統農業產業的重要原因。比如說,區塊鏈技術可以通過分布式記賬的方式讓所有的節點參與者都來進行信息的記錄,在農產品生產及配送的全過程中,其溯源性是無可替代的。(證券日報)[2020/8/3]

這種發展動態開啟了一場瘋狂的延遲競賽,高頻交易公司首先在低延遲軟件方面投資數億美元,其次是低延遲的硬件和低延遲通信網絡,如“暗纖”專線和射頻塔。(私人網絡開始存在;可用的商業化網絡被用作參考點。)

為什么延遲套利有害?

價格是由流動性提供者和流動性消費者或接受者之間的相互作用形成的。不同類型的投資者的操作范圍從對延遲不敏感的長期投資者(投資期限為幾個月或幾年)到從事延遲套利的最快的高頻投資者。

流動性提供者的商業模式是在時間上彌補買方和賣方之間的差距。沒有這些做市商,投資者就無法有效地進行交易,因為買賣雙方很少希望在完全相反的方向上同時進行交易。事實上,如果沒有場外交易市場,他們如何商定價格?

觀點:央行區塊鏈金融應用規范落地有望推動“區塊鏈+金融”增速:7月31日消息,近日,央行下發了《推動區塊鏈技術規范應用的通知》及《區塊鏈技術金融應用評估規則》。業內人士認為,《規則》落地有望推動金融行業區塊鏈應用,不排除未來央行數字貨幣DCEP落地后與區塊鏈相關應用結合帶來潛在市場空間。這意味著銀行、券商、保險公司等金融機構在進行區塊鏈技術金融應用時,產品設計、軟件開發、系統評估將迎來統一標準,有利于推動金融行業區塊鏈應用。同時,考慮到區塊鏈分布式、安全、穩定等特性,認為未來DCEP落地后,與區塊鏈在更多環節的結合應用有想象空間。?業界認為,DCEP試點后將會面臨大規模推廣,需要獨立的系統支持整套體系的運行,包括支付、轉賬等場景端的應用。其中數字錢包是重要系統之一,區塊鏈則是關鍵技術。(證券日報)[2020/7/31]

在傳統市場上建立投資者對投資者平臺的嘗試基本上都失敗了。作為對價格可能波動風險的補償,做市商努力捕捉價差。做市商設定的價差由買家支付,除其他因素外,價差取決于波動性、成交量,以及至關重要的是,買家平均了解市場短期走勢的程度(“性”)。延遲套利者自然知道短期走勢,他們比其他人早幾秒鐘就看到了市場另一部分的價格變化。

觀點:比特幣不會受美聯儲過度印鈔影響 救助計劃促使公眾轉向加密貨幣:加密貨幣評級機構韋氏評級(Weiss Ratings)區塊鏈分析師表示,比特幣不會受到美聯儲(Fed)過度印鈔的影響。他們本周譴責了美聯儲以7比1的杠桿率購買垃圾公司債券的最新決定。美聯儲上個月宣布的救助計劃將向企業信貸市場再注入7500億美元。這些資金將為大公司提供額外的流動性和信貸。但韋氏評級分析師Bruce Ng和Juan Villaverde在7月1日的一篇文章中指出,這并不能解決美國因冠狀病大流行而萎縮的經濟。分析師稱:“購買與有關聯的大型企業債券(如果不是無止境的救助,這些企業就會破產)并不能創造新的就業機會,也不能產生因大范圍封鎖而損失的數十億利潤。”分析師認為,正是這種救助計劃促使人們轉向比特幣和其他加密貨幣。他們接著說:“這就是為什么比特幣(和其他加密資產)將成為未來貨幣的原因。中央銀行正在摧毀世界上主要的紙幣,地球上沒有任何力量可以阻止它們。”(Decrypt)[2020/7/5]

做市商關心的是,公平的清算價格將是多少,以及補償一定風險需要多大的價差。他們使用量化技術來細化和自動化這個過程。延遲套利者主要關注短期內相關市場的相對方向,并首先投資于速度技術。

邁克爾?劉易斯(MichaelLewis)在其著作《閃電男孩》(FlashBoys)中對高頻交易行業及其對投資者的影響描繪了一幅相當負面的畫面,這是出了名的。我恰好不同意邁克爾?劉易斯的觀點,但批評高頻交易的人有一定的道理。盡管與互聯網時代之前相比,做市自動化大大降低了散戶投資者的利差,但延遲軍備競賽的贏家通吃本質,在一定程度上正對流動性造成損害。

貝萊德稍早公布的圖表將套利納入一個范圍,從建設性統計套利,到結構性策略,其中包括延遲套利,甚至更糟,比如故意用數百萬個訂單阻塞交易所數據供應,使較慢的參與者難以實時處理市場數據。

延遲套利的問題在于,它現在主要是一場金融影響力之戰。隨著交易所技術的改進以跟上電子化的步伐,被稱為“抖動”的訂單處理時間中的隨機延遲實際上已降至零,這意味著無論誰先到達下一個交易所,都能保證走在前面。在零抖動的情況下,即使是在毫秒的水平上,流動性提供者也不足以與之競爭;即使延遲1微秒,也意味著延遲套利者的收益將成為做市商的損失。雖然任何人都可以很快,但只有一個人可以是最快的。

CMT的首席技術官羅伯特·沃克解釋說:“在過去的五年里,我開發的很多技術都是關于節省半微秒,相當于500納秒。”這種優勢可以賺錢,也可能是無用功。這是一種贏者通吃的局面。”

因此,延遲套利是有害的,因為它會導致形成一種損害競爭的自然壟斷局面。最終用戶通過兩種傳輸機制支付費用。第一,延遲競爭導致建設性激進策略除了在最高頻率之外都無利可圖,迫使做市商投資于技術,以與實際投資者無關的速度競爭,而不是研究如何改進定價模型。這是一個進入壁壘,降低了競爭,提高了中心化程度。Virtu最新的年度報告顯示,該公司在“通信和數據處理”上花費了1.76億美元,占2018年交易收入的14%,這一比例還在上升。其次,流動性供應商報價利差擴大,并減少訂單規模,以彌補他們對延遲套利者的預期損失;一種從最終用戶到最快的激進策略的有效補貼。

具有諷刺意味的是,許多高頻交易員憎惡速度游戲。高頻交易公司XTX在向CFTC提交的一份評論中解釋稱,“交易速度之爭已達到拐點,超過其他市場參與者的邊際成本(現在以微秒和納秒計算)正在損害流動性消費者。延遲問題是一個囚徒困境,會導致過度投資。我們最好不要在延遲上花費數百萬美元,但如果你投資,而我不投資,那么我肯定會虧損。”

延遲套利者有時本身就是做市商,在被迫投資于速度之后,他們很自然地開始將這種昂貴的技術投入更積極的用途。延遲套利是一種行為;它沒有映射到一個單一的交易公司階層。

加密貨幣行業在今天又如何呢?

加密交易是一個基于網絡的行業,具有廣泛的平等訪問權。現在。

加密貨幣的理念是任何人都可以參與,無論參與的規模大小。在我看來,任何人都有能力設計一種交易策略,連接到一個交易所,并付諸實踐,這在業內是一種精神上的升華,其座右銘是“做自己的銀行”。然而,就像挖礦行業一樣,專業交易正迅速成為最大公司的專利。

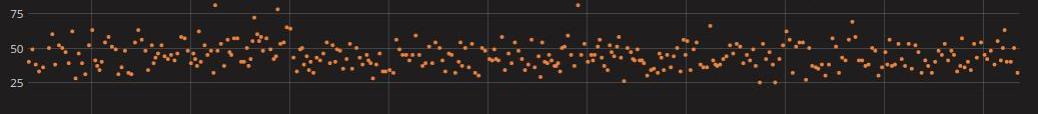

今天,大多數加密貨幣交易所本質上是網站。這是同時支持成千上萬個連接并保持平等訪問的惟一方法。web技術的本質意味著“抖動”不能減少太多——web是并行的,而不是單線程的。這是針對延遲套利者的一個天然屏障:如果交易所的內部添加了幾毫秒的隨機抖動,那么從Binance到Bitstamp的單位數毫秒延遲優勢就不那么有利了。下面是B2C2在一家著名的加密貨幣交易所5分鐘內看到的延遲(以毫秒為單位)示例:

由于在web基礎設施中不可能運行低延遲、低抖動的交易所,因此將這兩者結合起來意味著訪問必須分層進行——結果只有專業公司才能從最快、最昂貴的連接選項中受益。請注意,加密貨幣面臨的主要技術問題是高峰負載下的并發連接,此時加密貨幣正在移動,成千上萬的用戶突然同時連接。與亞馬遜(Amazon)在圣誕節前后的網站相比,而不是與紐約證交所(NYSE)相比;當股市波動時,紐交所的聯網用戶不會增加10倍。交易員們對BitMEX的主要抱怨不是延遲,而是該交易所在高負載下拒絕訂單。

2014年,OKCoin成為第一家提供異地服務的交易所,不過據說沒有人真正使用這項服務。希望吸引機構交易員的較新的交易所,更有可能提供共同地點服務,或至少提供一些附加功能,如FIX連接:Gemini、itBit和ErisX就是這樣。不足為奇的是,CME等傳統場所通過商業方式為其加密產品提供這些服務。

直到今天,一些加密貨幣交易所還在投資于提高速度的技術,以吸引新類型的用戶。從短期來看,或許在未來12個月,加密貨幣延遲可能會顯著縮短。不過,要從更長遠的角度考慮問題,我們需要看看目前在傳統市場上發生了什么,我們將在下一期文章中介紹。

歐洲區塊鏈投資基金1kx創始人LasseClausen最近因為參加上海區塊鏈周,到中國走了一圈。他在中國發了一條推特,說「DeFi在中國還真成了一件事兒,DAI在場外市場上賣出會有4%的溢價」.

1900/1/1 0:00:00一、閃崩 昨天凌晨,整個數字貨幣市場出現了一場閃崩,短短幾個小時之內,比特幣從9000多美元跌到最低7000多美元,跌幅超過2000美金,跌幅近20%,不少數字貨幣的跌幅甚至超過了50%.

1900/1/1 0:00:00Facebook計劃推出Libra,中國央行準備推出央行數字貨幣,2019年影響數字貨幣行業的這兩大事件,雖然聲勢浩大,卻都還停留在初步方案設計中,不知何時能開花結果.

1900/1/1 0:00:00前言:本文作者認為比特幣是一種對國家和社會都有重大影響的貨幣實驗。比特幣會帶來什么樣的影響?相信大家都有自己的看法.

1900/1/1 0:00:00上一講講到,維基尼亞加密法的應用,有一個大的前期,就是這個鑰匙能不被破解,至少鑰匙的長度不被破解.

1900/1/1 0:00:00北京時間今日凌晨2:00左右,比特幣突然跳水,價格在短短一個多小時時間里急跌近2000美元,盤中最低一度觸及7700整數一線,創今年6月10日以來新低.

1900/1/1 0:00:00