BTC/HKD-0.19%

BTC/HKD-0.19% ETH/HKD-0.69%

ETH/HKD-0.69% LTC/HKD+0.35%

LTC/HKD+0.35% ADA/HKD-0.09%

ADA/HKD-0.09% SOL/HKD-0.71%

SOL/HKD-0.71% XRP/HKD-0.39%

XRP/HKD-0.39%

當我們談論去中心化交易所(DEX)時,我們無法避免SushiSwap和UniSwap。這兩個非常相似并且相互競爭。

這種相似性不是巧合。畢竟SushiSwap是UniSwap的一個模仿者。一開始只是簡單的模仿,現在SushiSwap成了一個強有力的競爭者。

SushiSwap的加密貨幣SUSHI價格在最初的價格炒作消失后在1.5美元左右徘徊。SUSHI價格的目標是15美元大關,目前市值不到18億美元。SushiSwap已經走到了這一步。

有足夠的理由來對比這兩個競爭對手在DEX龍頭的爭奪戰中的表現。

SushiSwap vs UniSwap:龍頭爭奪戰的起跑信號

雖然它們一開始是相同的產品,但在過去的幾個月里,這兩個協議已經變成了兩個完全不同的產品。SushiSwap一直在不斷發布新的功能。同時,SushiSwap的核心社區非常善于向外界傳達這些進展, 而UniSwap的核心開發人員則在閉門造車,開發V3, 沒有人知道這次更新會帶來什么。然而,人們對UniSwap的期望值很高,面對SushiSwap這個越來越強大的競爭對手,壓力也越來越大。

本文的目標是根據顯著的鏈上指標來比較這兩個協議, 它們如何相互競爭在其利基市場上爭奪主導地位。

衡量去中心化交易所是否成功的最基本指標之一就是交易量。畢竟,去中心化交易所的核心目的是促進參與者之間的Token交換。

Aave已通過禁用xSUSHI、DPI借款及凍結UNI/BAL AMM交易市場的存款等功能的新提案:11月2日消息,借貸協議Aave的AIP-44號社區提案獲得通過,已暫時禁用xSUSHI和DPI (DeFi Pulse Index)的借款,同時凍結UNI/BAL AMM交易市場的存款、借款和利率互換功能。[2021/11/2 6:26:57]

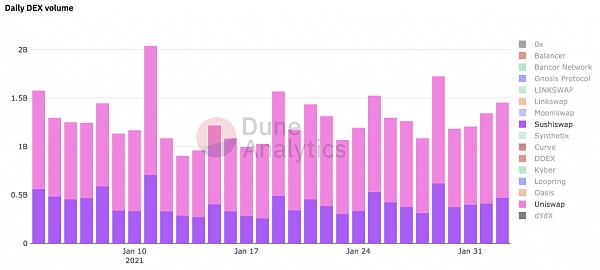

在交易量方面,UniSwap有明顯的領先優勢。然而,SushiSwap目前的交易量很難被忽視。

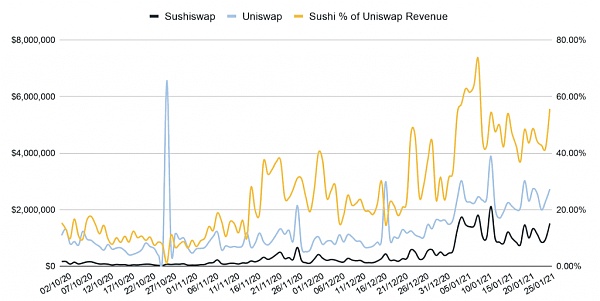

在過去的三周里,UniSwap的日均交易量在7億美元到10億美元之間。同時,SushiSwap顯示的日均交易量在3億至6億美元之間。

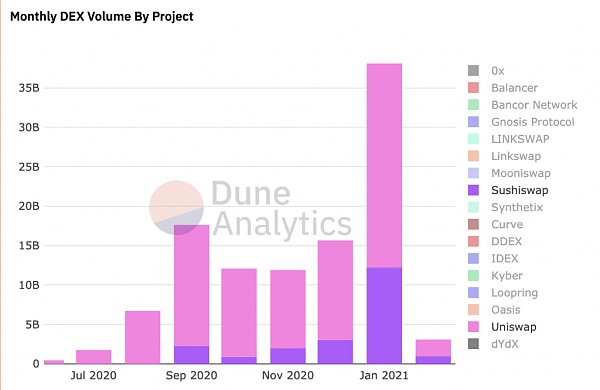

UniSwap的交易量仍然是SushiSwap的兩倍,但每月的交易量趨勢顯示,SushiSwap已經進入了快車道。

UniSwap和SushiSwap的月交易量

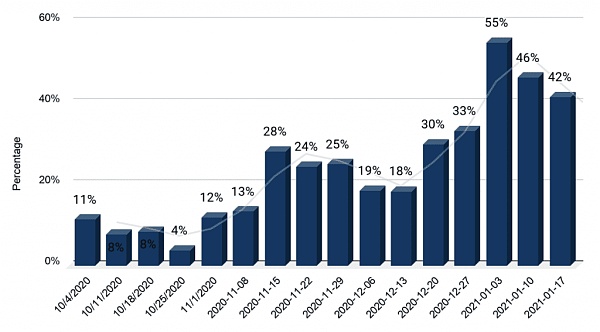

當我們繪制在 SushiSwap 與UniSwap交易量的百分比,SushiSwap追趕就變得更加明顯。一個月前,SushiSwap 平均處理了 UniSwap 每周交易量的 25%。現在處理量平均為UniSwap的48%。

SushiSwap或于下周在Celo上部署,并開啟流動性挖礦計劃:據官方消息,SushiSwap預計最快下周將在數字支付平臺Celo上部署,并開啟流動性挖礦計劃。[2021/6/20 23:51:20]

SushiSwap在UniSwap上實現的周成交量的百分比。資料來源:Dune Analytics,Bankless

如此明顯的趨勢不容忽視,UniSwap的核心開發者也覺察到這趨勢, 這增加了他們的壓力,因為如果SushiSwap能夠繼續以平均每周約2%的速度追趕Uniswap的交易量,那么它將在年底成為第一DEX。

然而,UniSwap是否會如此迅速地放棄它的DEX龍頭地位是值得懷疑的。因此,這里還沒有最后的定論,目前,UniSwap在成交量上是領先的。

第一回合冠軍: UniSwap

俗話說,流動性為王。這句口號也不是哪兒冒出來的,所以接下來要分析的關鍵基本指標是資產總值。這代表了用戶向平臺提供的流動性總量。

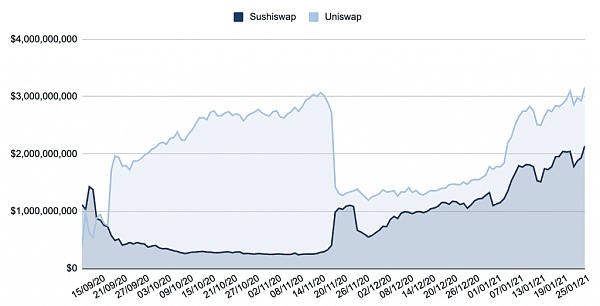

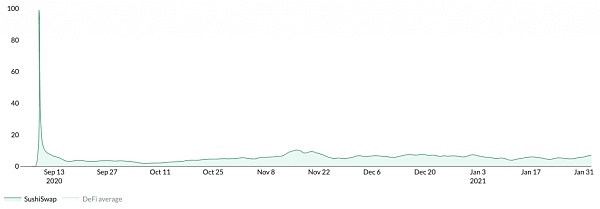

SushiSwap因其當時的吸血鬼攻擊而聲名狼藉,并損害了該協議在早期的聲譽。畢竟,它直接公開攻擊了DeFi圈的寵兒。攻擊還是起了作用, 至少在短時間內,以至于SushiSwap在炒作階段變現能力成功超越了UniSwap。

這次翻盤成功,是通過獎勵用戶提供流動性的SUSHIToken實現的。SUSHIToken比UNI Token存在的時間更長。在這種額外的激勵下,這次翻盤成功表明了沒有優勢是一成不變的。

但Uniswap進行了反擊。

在SushiSwap發布Token和吸血鬼的全面攻擊后的幾周內,UniSwap終于屈服,也發布了它的Token。UniSwap還更進一步, 他們追溯性地獎勵其協議的早期采用者,提供15%的Token報價,創造了一個新的追溯性空投趨勢。

SushiSwap鎖倉量24小時激增157%至10億美元:據DeBank數據顯示,流動性挖礦項目SushiSwap的鎖倉量在過去24小時內激增157.03%,達約10億美元,按鎖倉量計算排名升至第七位。另一方面,Uniswap v2的鎖倉量下降43.04% 至16億美元,降至第三位。[2020/11/18 21:09:35]

由于Uniswap的Token推出,風向立即再次轉向。在8月份SushiSwap吸納了大量的流動性后,流動性提供者又涌向UniSwap,從最初的流動性挖礦中獲得新發行的 UNI Token。

與此同時,幾個月后,事情已經平靜下來。兩個協議都有幾十億美元的流動性。然而,有一個關鍵的區別。在UniSwap的額外流動性激勵措施于2020年11月結束后,許多流動性被重新分配,而不是進一步增發Token。這是因為SushiSwap繼續用其原生Token SUSHI獎勵其流動性提供者。

Uniswap 和 Sushiswap 上的流動性。來源:Token Terminal, Banales

這里需要注意的是,雖然UNI Token并不直接支持Uniswap的流動性,但許多項目將Uniswap作為其主要交易場所,并鼓勵其社區為各自的Uniswap池提供流動性。

然而,這種趨勢似乎也在發生越來越多的變化。

雖然UniSwap仍然是第一端口,但越來越多的項目也同時提供措施激勵用戶在SushiSwap上提供流動性。比如Yearn Finance周圍的生態系統更喜歡SushiSwap。僅僅是這一事實就凸顯了SushiSwap已經成為生態系統中不可或缺的組成部分,即使是項目方也不能再忽視。

超75%投票者同意使用所有開發者基金的以太坊回購SUSHI:Nomi向Sushi開發者基金會歸還了1400萬以太坊,但是基金會缺少SUSHI。所以在SushiSwap社區發起一項投票,選擇一定比例的以太坊回購SUSHI。據目前投票頁面顯示,投票者同意使用所有以太坊回購SUSHI超過75%。[2020/9/13]

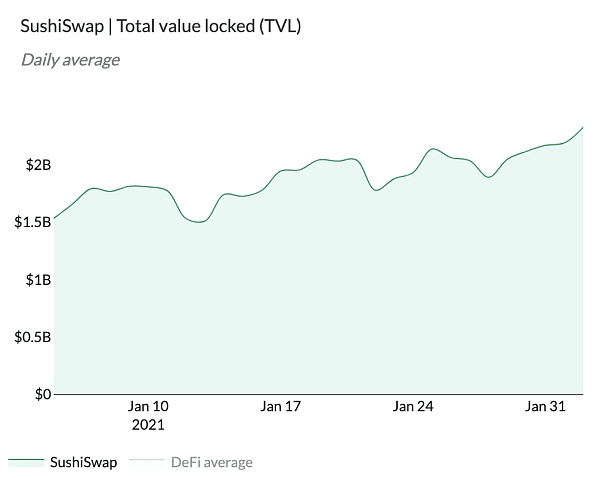

無論如何,盡管缺乏額外的激勵措施,較高的流動性是產品及其市場地位的有力指標。UniSwap仍然是交易者和Token項目的領先交易平臺。然而,SushiSwap在1月底突破了20億美元大關,進一步凸顯了自身的健康發展。

SushiSwap的流動性 來源: Token Terminal

不過,UniSwap擁有更高的流動性,目前有31.5億美元,贏得了第2輪的冠軍爭奪戰。

第二輪冠軍:UniSwap

隨著兩種協議在交易量和流動性方面的激烈競爭,收入成為另一個需要關注的關鍵指標。收入來源于LP從交易費中獲得的現金流。值得注意的是,兩個協議都對所有Token交換收取0.3%的交易費。

基于前面的兩個指標,這個比較的結果并不奇怪。不僅與SushiSwap相比,而且在整個DeFi領域,UniSwap都是絕對的領導者。該協議是一臺真正的現金流創造機器。截止到2021年1月,UniSwap已經平均收取了超過230萬美元的LP費用,而且單位是每天! 這比該領域的任何其他公司都要多得多。

Sushiswap遷移正式激活,目前正在進行測試:據Sushiboard平臺顯示,目前Sushiswap遷移已正式激活,當前Sushiswap總鎖倉量為850,134,261美元,約占Uniswap的56.3%,市值略低于2.3億美元。根據此前FTX創始人Sam Bankman Fried@SBF_Alameda披露信息,遷移激活將有一個小時左右的測試時間,之后才正式進行遷移工作。[2020/9/9]

誰是DeFi領域下一個表現最好的公司?

是的,你可能已經猜到了。是SushiSwap。

SushiSwap發布的信息 “只有” UniSwap每日收入的一半,以7家流動性提供商的每日費用平均數120萬美元。這并不是一件壞事, 因為一個明顯的趨勢正在出現, SushiSwap正在崛起。

為流動性提供者創造的營業額。來源 : Token Terminal, Bankless

這意味著UniSwap在第三輪中仍然領先,但強調的是 “仍然”。這是因為挑戰者正在以瘋狂的速度追趕。

第三輪冠軍: UniSwap

市銷率(P/S)正在成為DeFi協議的標準估值指標。

P/S將Token的市值與協議的收入進行比較。即協議的市值相對于其產生的費用的估值指標。

簡單來說,在相同利基市場, 一個具有較低P/S的Token比一個具有較高P/S的類似協議的估值更合理。然而,這并不一定是真的。也有可能是市場對市銷率較低的協議賦予了較低的未來增長預期。畢竟,在一個有效的市場中,未來的期望值被定價為當前的價格。不過,市銷率還是一個有效的指標,只要仔細分析,可以成為投資決策的有力工具。

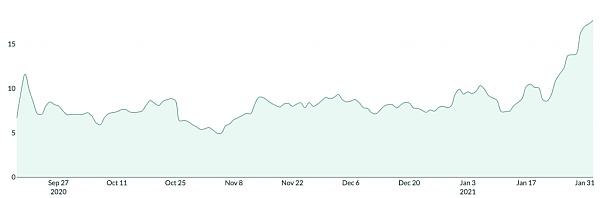

UniSwap目前的市銷率為17.86,值得注意的是,自1月底以來,它的市銷率已經大幅上升。這可能主要是由于GameStop事件造成的,或者是用戶對V3即將發布的預期。

UniSwap的市銷率。來源: Token Terminal

而SushiSwap的市銷率相對穩定。目前,該數值為8.02。

SushiSwap的市銷率。來源:Token Terminal

根據市銷率可以推斷,目前市場對UniSwap(UNI)的定價是SushiSwap(SUHSI)的兩倍。由于UniSwap的現金流增加較多,其定價較高也是可以理解的。盡管UNI漲勢迅猛,我們也不認為其價值被高估。同時, SUSHI股價上漲同樣令人印象深刻,其價值可能仍然被低估。

相比之下,SushiSwap已經擁有UniSwap超過40%的交易量,擁有約66%的流動性,并創造了超過55%的收入。這三個品類的增長速度也都高于UniSwap本身。所以,如果我們假設這種趨勢會持續下去,從市銷率可以看出,這個事實還沒有被市場廣泛認可和定價。

此外,雖然UNI是一種治理Token,但Token持有人沒有現金牛的經濟權利。另一方面,SUSHI的持有者對協議的現金流提出要求,希望使其成為生產性資產。造成這種差異的原因之一可能是UniSwap方面的監管問題。

意識到這一點,Uniswap V2推出了一個可選的協議費,將LP的0.3%交易費降低到0.25%,而剩下的0.05%則要通過去中心化治理進行管理。SushiSwap采用的正是這種模式,但它并沒有明確協議費的意圖,而是讓SUSHI的持有者通過Staking直接獲得協議現金流。

然而,如何解讀這一數據完全取決于每個讀者。對我們來說,SUShiSwap在這方面已經領先。

第4輪冠軍:SushiSwap

價量比(P/V)是一種較新的DEX專用估值指標,其特點與市銷率相似。

價量比不是根據這些流動性協議產生的費用來估值,而是根據成交量來確定市場對該協議的估值。

截至昨天,UniSwap的成交量為9.82億美元,目前市值為56.63億美元。這意味著,現在的P/V比剛好在5.77以下。換句話說,目前UniSwap每天每促成1美元的交易量,市場價值約為5.77美元。

SushiSwap昨天的成交量為4.72億美元,目前市值為18.5億美元。相應地,P/V比剛好在3.92以下。

按照這個標準,從技術上講,今天你在SUSHI上獲得的收益比在UNI上獲得的收益要多。但如前所述,估值指標可以有不同的解釋。

就像市銷率一樣,市場可能會以更高的市銷率對Uniswap進行估值,因為它對該協議的增長預期高于Sushiswap。然而,這并沒有反映在最后要觀察的增長趨勢中,我們已經充分解釋了這一點。

第5輪獲勝者:SushiSwap

因此,讓我們總結一下最近五輪的比較。

雖然UniSwap仍然是龍頭,但SushiSwap最近幾個月的增長及其競爭力表明,市場很快就會允許新的評級。但未來按理說是不確定的,所以我們對目前的現狀進行評估。

今天比賽的最終結果是UniSwap以3比2獲勝。這意味著,衛冕冠軍仍占有利地位。由于其有作為DeFi領域領先的交易場所的優勢,它在交易量、流動性和交易額等基本指標上取得了勝利。

然而,這個寶座并不像一些人所說的那樣穩固。

SushiSwap由于其更具吸引力的經濟設計和較小的市值,在估值指標P/S比和P/V比上勝出。另外,可以看到目前正在進行的追趕趨勢,下一次比較狀況可能已經大不相同。

作者:Lukas Wiesflecker

翻譯:Miko

編輯:Edward

Tags:SWAPSUSHISHIUSHILilith Swap3X Short Sushi Tokenshib幣價格今日行情美元SUSHIBEAR

1.DeFi系屢創新高 再受行業明牌喊單站上風口的DeFi又一次吸引了市場眼球,龍頭項目接連走出強勢上漲行情,UNI、AAVE、SUSHI 等屢創新高.

1900/1/1 0:00:00移動支付網訊:數字人民幣可視卡又有新進展!2月5日,湖南和順石油濱水加油站工行數字人民幣“可視卡”亮相!和順石油作為湖南省加油站場景“數字人民幣”首發站.

1900/1/1 0:00:00法幣沒有道德,比特幣更道德。從道德角度認識比特幣,對比特幣的論證會更牢固且持久。讓比特幣占領道德高地。比特幣發展歷程中一個很重要的部分是,怎么認識比特幣來把人們鏈接起來.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別防上當.

1900/1/1 0:00:00SuperNova.Cash將在2月24日8點正式開啟頭礦旅程。DeFi流動性挖礦火爆一時,吸引了大量投資者參與.

1900/1/1 0:00:002008年10月,一位名叫中本聰的化名程序員發表了一份白皮書,他在白皮書中描述了一種去中心化數字貨幣的協議。他把這個協議稱為比特幣.

1900/1/1 0:00:00