BTC/HKD-0.51%

BTC/HKD-0.51% ETH/HKD-2.26%

ETH/HKD-2.26% LTC/HKD-2.67%

LTC/HKD-2.67% ADA/HKD-0.45%

ADA/HKD-0.45% SOL/HKD-1.92%

SOL/HKD-1.92% XRP/HKD-2.85%

XRP/HKD-2.85%來源:DappTotal

過去的10月份,數字貨幣市場行情整體上下波動較大,受此影響二級市場做短線和波段的活躍度較高,對于DeFi借貸市場而言,會產生一定的利好影響,因為目前借貸平臺除了“理財”屬性之外,更多被用于“杠桿”,市場大幅震蕩會直接刺激借貸需求的增加。

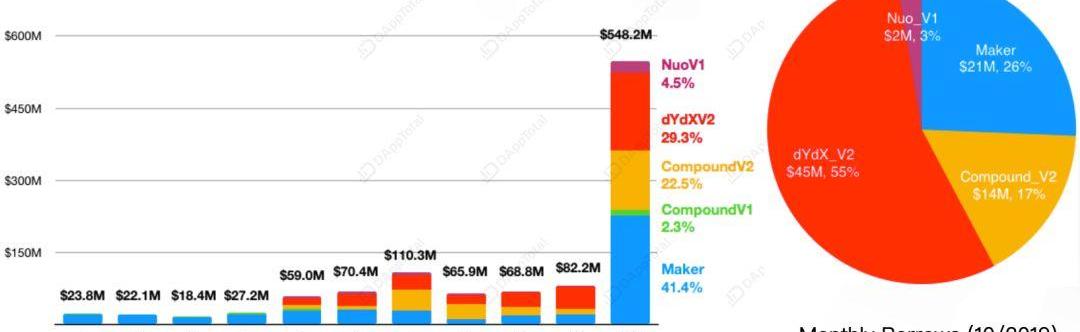

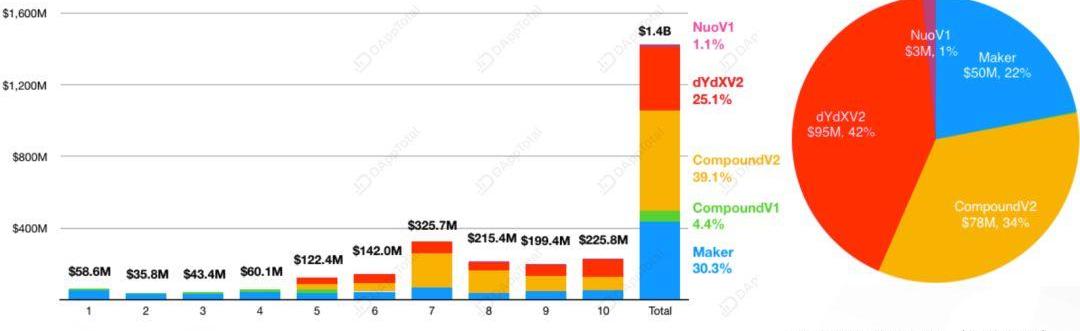

DAppTotal針對5個主流的借貸產品,包括Maker、Compound_V1、Compound_V2、dYdX、Nuo的鏈上數據進行深度分析發現:10月份借出資產總計為8,220萬美元,環比9月份增加了19.47%,借入資產總計為2.25億美元,環比9月份增加了13.23%,未償還貸款資產1.44億美元,其中DAI占比84.4%,為1.21億美元。

Circle首席執行官:穩定幣日常業務需求受到新冠疫情影響呈“爆炸式”增長:Circle首席執行官Jeremy Allaire在Circle轉向穩定幣后,該公司新業務模式出人意料地受到了全球新冠病危機的推動。Jeremy Allaire稱,以美元為基礎的區塊鏈代幣在全球范圍內的受歡迎程度正在飆升,而這一次的需求主要是在正常的商業交易中進行支付,而不僅僅是在加密貨幣交易所之間快速轉移資金。他表示,新注冊用戶來自電子商務市場、廣告網絡、奢侈品生產商、招聘平臺、數字內容市場、p2p借貸平臺、支付公司、軟件公司、專業服務公司、獎勵企業、移動銀行提供商和其他互聯網公司。該公司發現,在過去幾周,用于企業客戶使用USDC開展業務的Circle Business account的數量增長了700%,其中超過三分之二的業務來自加密領域之外。(Coindesk)[2020/4/17]

聲音 | ADVFN CEO:預計比特幣的需求將會增長,減半將推高其價格:股票網站ADVFN首席執行官Clem Chambers稱,比特幣是他目前在世界上的頭號投資。他不反對做出冒險的預測。兩年前,當埃隆·馬斯克((Elon Musk)的財富處于最低點時,他認為特斯拉是他的頭號股票,此后他的大膽預測被證明是正確的。他堅稱,比特幣確實有實際用途,在不確定時期,比特幣可以作為人們資金的避風港。他表示:“在緊急情況下,比特幣比黃金更好。你可以帶著100萬美元的比特幣走過任何機場,沒有人會阻止你。”他還表示,全球對新型冠狀病的恐懼也在創造需求,這也是目前推動價格的因素之一。Chambers預計需求將會增長,特別是在5月“減半”之后,這將使比特幣挖礦獎勵從12.5 BTC降至6.25 BTC,從而導致供應萎縮并推高比特幣價格。(The National)[2020/2/16]

圖示1:2019年DeFi項目每月借出量

聲音 | “新興市場教父”麥樸思:鑒于加密貨幣興起的現象 預計真實的硬資產會存在需求:據金十消息,被稱為“新興市場教父”之稱的資深投資者麥樸思表示,投資者的投資組合中應該持有約10%的實物黃金。鑒于加密貨幣興起的現象,預計真實的硬資產會存在需求,其中包括黃金。[2019/8/20]

圖示2:2019年DeFi項目每月借入量

一、MakerDAO借款利率降至5.5%低點

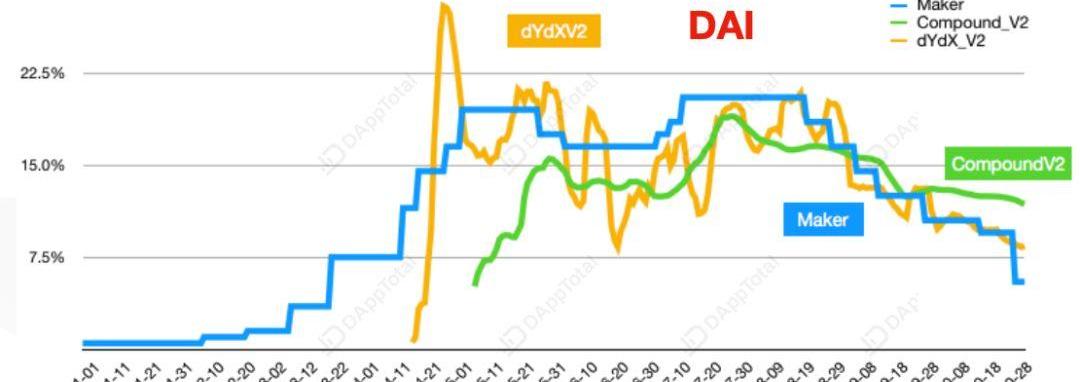

8月份以來,MakerDAO自20.5%的利率高點,開始了前后7次的利率頻繁借款利率調整,其中10月份共計進行了2次大調整,最終于10月28日將借款利率調整至5.5%的低點,已經回到今年3月份的利率水平。

聲音 | 英偉達全球副總裁:自主機器與區塊鏈的結合需要有真正的需求出現:據騰訊科技消息,英偉達(NVIDIA)全球副總裁、自主機器事業部總經理 Deepu Talla昨日表示,互聯網是一個大的市場,而自主機器是互聯網市場中的一部分。自主機器本身需要大量的傳感器規劃行動的能力。因此對于與IOT的領域的結合考慮,可能更多的是需要從安全的角度去看。至于與區塊鏈的結合,還是等什么時候真正的這樣一個需求,才能實現這樣的可能性。[2018/11/22]

圖示3:2019年主流借貸平臺利率變化圖

經過此次利率的大幅調整,在主流幾大DeFi借貸平臺中,Maker的借款利率已經遠遠低于dYdX和Compound。對Maker而言,降低利率一方面能夠穩定DAI的價格錨定至1美元,另一方面能夠刺激用戶抵押更多的ETH,進而產出更多的DAI以刺激DAI借出量的增加。事實上,據DAppTotal數據顯示,10月份Maker平臺中DAI的借出量為2,098萬枚,較9月份新增加了61萬個DAI,可以感知到,借款利率對于資金的市場調節還是立竿見影的。

此前我們分析過,一旦幾大主流平臺借款利率存在差異之后,就會產生較大的套利空間。當Maker的借款利率處于低位時,用戶自然會將更多的DAI借出然后存入Compound、dYdX等平臺上以賺取利息。據DAppTotal數據顯示,10月份Compound平臺上的DAI借入量為3,379萬枚,環比9月份增加了45.89%。不難看出,套利空間存在后,DAI流入Compound的量級會明顯增加。

二、換手率溢出的?DAI?成?DeFi?流通之王

我們從圖四中可以看出,未償還貸款的數字資產中DAI的債務總量已達到1.21億美元,占總流通資產的84.4%,排名第一位,排名第二位的是USDC,總計1,900萬美元,占總流通資產的13%。毫無疑問,DAI已經成為DeFi借貸平臺中的流通之王,成為DeFi平臺中最受歡迎的借貸資產。

圖示4:2019年未償還貸款資產分布

不過,截至目前,DAI的市場總供應量為9,991萬枚,而未償還數字資產中DAI的債務總量已達到了1.21億美元,為何會溢出呢?DAppTotal數據分析師認為,有兩方面原因:

1)DAI在借出時和應還時存在較大的價差,比方說,0.96美元借的DAI在還的時候卻需要支付1.04美元,進而造成了DAI未償還資產價值的溢出;

2)DAI在跨平臺的資產流通中被重復借出了。比如,小王自Maker借出1,000個DAI,存入了Compound借貸池,然后很快又被分割出500個DAI被小李借出去了,原本1,000個DAI就形成了1,500個未償資產的統計。

未償還資產中DAI的溢出,足以說明?DAI在市場流通中的換手率和流通使用效率較高。

眾所周知,11月18日,MakerDAO即將上線多抵押DAI,無疑DAI會成為各大數字資產在借貸平臺流通的硬通貨。目前9,991萬個DAI已經接近1億的供應量上限,相信隨著市場對DAI需求的不斷增加,DAI的供應量還會再度擴大。因為換個角度來看,未償還資產中溢出太多的DAI會存在同時提幣兌付風險,相信MakerDAO會有下一步的拓展舉措。事實上,Maker過去一個月也進行了716萬枚DAI的新增發,無論如何,DAI在借貸平臺中的霸主地位已經確立了。

注:截至發文前,已經有消息稱MakerDAO正在投票進一步提高DAI債務上限。

作者:談幣論金 果不其然,主流幣上拉一波休整后,一些公鏈項目的幣種出現瘋狂拉升,有的接近翻倍,這主要是之前的成交量萎縮的太厲害了,稍微有點資金關照就會出現暴漲暴跌.

1900/1/1 0:00:002019年10月20日至22日,第六屆世界互聯網大會·互聯網之光博覽會在烏鎮舉行。今年是互聯網誕生50周年,同時也是中國全面接入互聯網的第25個年頭,因此本屆大會的互聯網之光博覽會尤其引人注目.

1900/1/1 0:00:00文:田牧 來源:投中網商業深度 無論股市還是幣價,在熱度褪去后,終會回歸冷靜,回到區塊鏈技術本身的價值和應用上來。區塊鏈的第一次狂熱源于兩年前.

1900/1/1 0:00:00文章來源:財聯社原文標題:《區塊鏈被再次定調多股上漲89家A股概念股誰“含鏈量”高?》10月24日,中央就區塊鏈技術發展現狀和趨勢進行了集體學習.

1900/1/1 0:00:0010月23日,萊特幣公布了隱私升級計劃草案,使用的技術最初是為比特幣設計的。該提案將允許用戶通過類似延展區塊的側鏈上進行MimbleWimble交易來,從而實現可選擇的隱私.

1900/1/1 0:00:00原創:?五火球教主 經過昨晚新聞聯播和今日大部分主流媒體的報道,「區塊鏈」一詞開始刷屏,各個平臺的相關搜索量暴漲,以比特幣為首的加密資產價格也在一夜之間上漲了40%?以上.

1900/1/1 0:00:00