BTC/HKD+1.06%

BTC/HKD+1.06% ETH/HKD+0.73%

ETH/HKD+0.73% LTC/HKD-0.19%

LTC/HKD-0.19% ADA/HKD+0.19%

ADA/HKD+0.19% SOL/HKD+2.57%

SOL/HKD+2.57% XRP/HKD+0.06%

XRP/HKD+0.06%撰文:LeftOfCenter

來源:鏈聞

編者注:原標題為《2020年DeFi世界九大看點》

不管剛剛過去的2019年給加密貨幣世界中的你帶來了什么傷害,我們都衷心盼望已經到來的2020?年能夠重燃你的希望。是的,對于區塊鏈行業來說,2019年是跌宕起伏、下跌遠多于上漲的一年,在這一年,幣價并不美麗,但不可否認的是,我們感知到「開放金融?DeFi?」領域中涌動的暗流。

我們相信,DeFi已經破土而出,將會釋放出巨大潛力。為了讓讀者更好把脈DeFi領域的發展趨勢,鏈聞特為你呈現發生在「開放金融」領域中出現的九大看點,希望為大家提供一個窗口,得以洞窺DeFi世界中正在發生的態勢。

作為一個切面,我們觀察和總結肯定不夠完善。歡迎大家留言指摘。

看點一

DeFi資產大爆發能否持續?

2019年DeFi體系中沉淀的資產持續增長,這成為讓加密世界、尤其是以太坊生態興奮的重要指標。

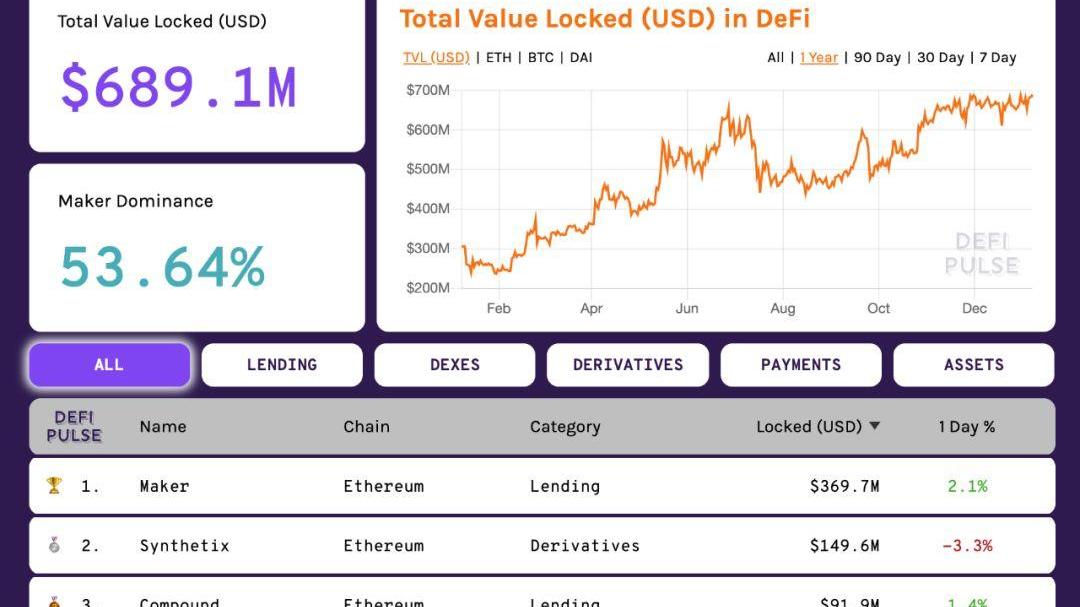

defipulse.com數據統計,截止2020年1月6?日

根據DeFiPulse的數據顯示,自2019年初以來DeFi體系中的鎖倉資金規模已從2.9億美元左右增長至6.9億美元。其中Maker鎖倉3.7億美元左右,占比53.64%,排名第1位;新興崛起的Synthetix,鎖倉1.5億美元左右,排名第2位;借貸平臺Compound鎖倉9200萬美元,排名第3位。

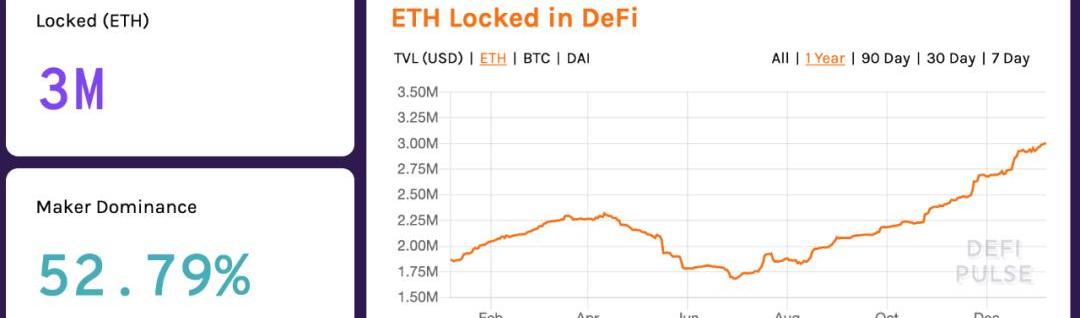

defipulse.com數據統計,截止2020年1月6?日

當然,整個DeFi生態中最活躍的加密貨幣資產當屬以太坊。到2020年年初,DeFi生態中鎖定的ETH已經超過300萬枚,創下歷史新高。鎖定在?DeFi生態中的?ETH數量已經接近流通ETH總數量的3%。

DeFi體系中鎖定的資產數量和價值,是目前衡量該類應用最簡單直接的指標,這個指標有不足,但指向性非常清晰。就過去一年的發展趨勢來看,這個指標一切向好。但是這個趨勢能否在2020年繼續延續,實現爆炸性增長,值得密切關注。

看點二

DeFi黑馬崛起,但潛在風險值得關注

目前在DeFi世界占據「王者」地位的當屬MakerDAO。上文已經提及,?Maker協議鎖定的資產價值3.7億美元左右,占了整個DeFi生態的半壁江山。Maker?在2019年年底正式上線了多資產抵押Dai功能MCD,新增了更多抵押品類,盡管其上線時間較最初預計的2019年第一季度延誤不少,但依然不能抹殺這是DeFi世界在2019年最值得期待的重要產品升級。

比特幣非零地址數突破4400萬,重回2022年高位水平:金色財經報道,據歐科云鏈OKLink多鏈瀏覽器數據顯示,比特幣非零地址數量突破4400萬,達 44,012,608個,重回2022年11月的高位水平。[2023/1/29 11:34:56]

除了耀眼的MakerDAO之外,另一個合成資產發行平臺Synthetix無疑是2019年DeFi項目中增長最快的項目之一,其發行的代幣SNX價格在2019年漲幅高達30多倍,市值沖到總排名30名左右。Synthetix平臺上鎖倉資產的價值更是沖到DeFi第二寶座的位置,僅次于MakerDao。

Synthetix是一個構建在以太坊之上的去中心化合成資產發行協議,用戶可通過?mintr?抵押Synthetix的ERC20代幣SNX生成合成資產,這個合成資產可以是穩定幣,或是做多/做空某種代幣對應的資產和大宗商品,并可以通過?Exchange.synthetix?進行交易套利。

在該機制中,SNX抵押者是所有合成資產交易所的交易對手,抵押者需要承擔系統中的全部債務風險。

Synthetix的快速增長令人矚目,其帶來的潛在風險也不容忽視。這些潛在風險包括預言機風險、代幣流動性較差以及由于目前漲幅過高導致存在解鎖砸盤的風險。

DeFi領域的早期用戶、數字文藝復興基金會董事總經理曹寅曾撰文指出,「本質上SNX這個項目就是復制A股的套路,公司炒高自己股價,然后再質押給券商,套出錢來繼續炒股,重點在于通過表演性拉盤吸引市場資金跟風,然后在通過鎖倉或者燃燒機制凍結流動性,進而形成資金持續凈流入烘托價格的效果」。他認為,這是一種很危險的游戲,當價格被炒得過高,只要有人開始拋售,就會立即引起災難性潰堤,進而造成死亡螺旋,SNX?暴跌,抵押資產爆倉,SNX暴跌幅度加大。

Synthetix鎖倉資產的價值在過去一年出現了飛速增長,進入停滯期

目前來看,Synthetix??這個項目已從火速增長期過渡到停滯期,且?SNX的鎖倉資產的價值還出現了下降的態勢。

看點三

Maker模式走出以太坊

目前以太坊仍然是DeFi發生的主場,然而,其他公鏈項目也開始培育自己的DeFi生態,尤其突出的趨勢是,Maker模式開始走出以太坊。

MakerDAO?及其抵押債倉模式的成功,驗證了這種全新的數字貨幣抵押借貸模式在實踐中的可行性,這種模式在開放金融中釋放的潛力引發其他項目方紛紛效仿。

新加坡副總理發布《金融服務業轉型地圖(ITM)2025》:金色財經報道,新加坡副總理兼財政部長兼新加坡金融管理局(MAS)副主席黃循財先生今天發布了《金融服務業轉型地圖(ITM)2025》。ITM 2025制定了進一步發展新加坡作為亞洲領先國際金融中心的增長戰略。

其中包括,探索分布式賬本技術在有前景的用例(如跨境支付、貿易融資和資本市場)中的潛力。

支持金融和實體經濟資產的代幣化(例如,Project Guardian是金融服務部門的一項合作倡議,旨在探索資產代幣化的經濟潛力和增值用例)。

實現數字貨幣連接(例如,如果新加坡金融管理局決定在未來發行數字新加坡元,Project Orchid旨在建立必要的技術基礎設施和能力)。[2022/9/15 6:59:02]

比如跨鏈項目?Cosmos上首個DeFi項目Kava,最近剛剛發布主網。和Maker類似,Kava也是一個自動化抵押借貸平臺,同樣發行兩種代幣:穩定幣USDX?和權益治理代幣KAVA?。用戶可將BTC、XRP、ATOM和BNB代幣在多抵押債倉CDP中抵押生成穩定幣USDX,USDX與美元1:1錨定;除了USDX之外,系統中還發行另一種權益及管理型代幣KAVA。剛剛起步的Kava做得有聲有色,主網上線不到一周,驗證者節點質押資產規模達?8000萬美元。

另一個類似的項目是由公鏈項目?Tezos?聯合創始人兼首席技術官?ArthurBreitman?秘密開發的抵押穩定幣?Checker。目前關于該項目的具體細節不詳,但從已公布的信息表明,該項目與MakerDAO模式類似,也是通過鎖定?XTZ?代幣抵押生成穩定幣Checker。不同之處在于,鎖定XTZ代幣還有額外的Tezosbaking?(烘焙)?獎勵。也就是說,鎖定XTZ代幣將比單純的baking(烘焙)獲得更高的收益。

在比特幣生態中,最近也出現了Maker模式。正在轉型為非營利信托的初創公司?MoneyonChain?推出了基于比特幣側鏈Rootstock?的DeFi平臺。大部分的比特幣DeFi用例場景中,要么是將比特幣包裹成一種以太坊格式的代幣,要么是以一種中心化的服務提供抵押比特幣獲取DAI的貸款,MoneyonChain則是采用一種受比特幣啟發的開源協議來構建解決方案。

MoneyonChain自稱是一個可以不斷進化的生態系統,可以基于其之上構建借貸產品。和MakerDAO一樣,MoneyonChain生態中也不只一種代幣,而是有3種代幣,分別是:

抵押比特幣生成的、與美元掛鉤的代幣DollaronChain(DoC)?,對應的是MakerDAO中的穩定幣Dai;

法國財長:維持對2021年經濟增速為6%的預期:法國財長勒梅爾表示,希望2020年的經濟萎縮程度低于11%,持對2021年經濟增速為6%的預期。(金十)[2021/1/19 16:28:56]

從系統用戶收取、代表比特幣費用的BitPRO(BPRO)?,這被稱作是「被動收入」;

可用于社區投票治理的權益代幣MoneyonChaintoken(MoC)?,對應的是MakerFoundation的MKR。

MoneyonChain未來將發行多種與拉丁美洲多國的法幣掛鉤的穩定幣,旨在減少波動風險,以及更容易被企業接受。不過,該項目面臨的難題是合規問題,因此目前主要面向拉美市場。

看點四

如何把真實資產和鏈下資產引入DeFi系統?

在DeFi領域,一直缺乏新的優質資產。

2019年,包括實物資產或鏈下資產在內,更多的資產類別開始進入DeFi系統,這不僅包括剛上線的?Maker?多資產抵押Dai系統,同時,Maker基金會聯合德國供應鏈金融區塊鏈平臺?Centrifuge?在物流、房地產、流媒體音樂供應鏈產業等「回款周期長、經營中各階段有較大資金缺口」的領域展開了一系列的試點試驗。

此外,房產投資平臺?RealT?在?Uniswap上啟動了首個房產代幣資金池,也在努力引入真實資產進入DeFi系統。目前該房產已售罄,其代幣的持有者已經開始按照自己的份額收取租金。

看點五

DeFi代幣化衍生品玩法不斷翻新

DeFi體系中另一個值得關注的項目是Compound。?Compound?在v2版本中新增了??cToken代幣,它代表的是用戶存入資金后的本金加利息,作為一種?ERC20token,cToken可以被交易、轉移。cToken?的增加為實用性和流動性打開了一個全新的世界,讓過去被鎖在Compound中的所有資產可以在整個生態系統中流動。

DeFi的互操作和可組合性讓RC20格式的cToken被其他協議集成成為可能。比如,Uniswap就提供了Dai與cDai交易池,這意味著將cDai注入Uniswap流動性池,可以讓用戶一邊賺取Compound的利息,一邊獲得Uniswap相關交易池中的手續費。

基于此,另一個DeFi項目?decentral?發行了?rDAI,進一步將質押cDAI生成的利潤生成另一種代幣,它希望將質押?cDAI?所產生利息的所有權實現通證化,本質上是一種代幣本息所有權分離的做法。

看點六

DeFi保險服務

眾安科技入選“2020隱私計算產業30強”:7月5日,國內首個隱私計算產業論壇“隱私計算:讓數據安全有序流動起來”論壇發布“2020隱私計算產業30強”榜單,眾安科技入選。

榜單由三大部分組成:“「2020隱私計算場景應用最具實力派」企業 ”、“「2020“隱私計算+區塊鏈”創新先鋒」企業 ”、“「隱私計算新銳原生力量」企業”。

眾安科技作為專注于前沿科技探索和研究的科技公司,深入研究密碼學、區塊鏈、信息安全等技術。如何發揮數據價值,同時又不會侵犯數據,讓數據流動起來,打破數據孤島,正是眾安科技目前數據隱私計算的研究方向之一。因此此次成功入選30強并獲評“2020隱私計算場景應用最具實力派企業 ”。[2020/7/7]

DeFi領域中保險服務和產品正在興起,成為重要的分支領域。

和我們傳統認知中出現的意外險、人壽險這類保險業務不同的是,DeFi保險協議本質上是一種基于智能合約的保險,主要針對幣圈經常出現的幾類意外事件提供風險保護,包括私鑰被盜、交易所被攻擊、錢包被盜、智能合約出現漏洞被操縱等等,旨在為投資人提供對沖風險的保險服務,相關產品包括?Etherisc、CDx、NexusMutual、Opyn、VouchForMe和KeeperDAO。

區塊鏈媒體橙皮書曾經在「DeFi的守護神:聊聊保險這個新賽道」一文中對這些核心項目做了很好的介紹和總結:

NexusMutual:采用的是風險共享的模式,它有一個由NXM代幣持有人進行治理的風險共擔池,由社區來投票決定哪一個理賠是有效的。NexusMutual本質上是由智能合約驅動的保險,這意味著DeFi用戶可通過這種解決方案為Compound或者Dharma上借出的資金、Uniswap存放的數字貨幣購買保險,對沖風險。

Etherisc:是一個通用的去中心化保險應用平臺,通過為開發者提供一套保險通用的基礎結構、產品模板和保險許可即服務,允許任何人創建自己的保險產品,范圍覆蓋從航班延誤保險、颶風保險到加密錢包和貸款抵押保險。

Opyn?:oTokens目前還只是一份提議,背后團隊希望通過提出一套更完善的協議ConvexityProtocol以替代dYdX,本質上是用戶可通過在ConvexityProtocol上購買看跌期權來為自己的資產提供保護,用戶抵押以太坊ETH鑄造出一個ETH的oToken,這個oToken就代表著以太坊的看跌期權,別人可以買入這個期權來獲得ETH發生暴跌的保險。鑄造oToken的用戶則相當于抵押ETH賣出期權來獲得額外的收益,持有ETH也能掙錢。

VouchForMe:旨在通過收集用戶在社交網絡和社會關系中的背書者和擔保人,為用戶提供符合要求的背書,降低投保成本。擔保時需簽訂一份與保險索賠掛鉤的金融承諾書,為你擔保的人越多,保費就越低,如果出現了索賠的情況,擔保人按一定比例進行承擔。

聲音 | 德勤:區塊鏈公司收入或將于2021年增長至23億美元:根據德勤最近的一項的調查結果顯示,目前有40%來自電信、媒體和技術(TMT)領域的高管希望在明年投入數百萬美元進行區塊鏈研究,投資者對區塊鏈的整體興趣增漲,僅在2018年的前六個月,風險資本家就已經為區塊鏈初創公司提供了13億美元的資金。該公司預測,區塊鏈公司的收入將從2017年的3.4億美元增長到2021年的23億美元。[2018/8/28]

CDx:是一個信用違約互換協議,信用違約互換?(creditdefaultswap,CDS)?是一種金融產品,目的是讓用戶免受另一方的違約風險。買家在保險期間連續繳納費用進行付款,如果遭遇了違約就能收到補償。

SWAPRATE?:是一個基于DeFi的利率掉期交易,也就是說當你在各個去中心化平臺時,會面臨利率陰晴不定的問題,現在,只要透過SWAPRATE的智能合約,你就能取得一個借貸的固定利率,當預期的利率未到達時,平臺會透過合約為你補足差價,當然,如果所得已經超過約定的利率了,那自然合約也會將你多余的所得交給平臺。

除了以上的項目之外,最近分布式系統開發企業?Talo?和數字資產理財平臺?AmberGroup?聯合推出了一個名為「KeeperDAO」的項目。定位于「DeFi鏈上流動性承銷商」的KeeperDAO,本質上是一個信任最小化的跨協議保險基金,通過經濟激勵策略鼓勵代幣持有者參與流動性提供和實現清算。KeeperDAO通過經濟激勵策略,鼓勵代幣持有者參與流動性資金池,以協調保證金交易、貸款和交易所等應用領域中的清算和再平衡,允許戶將資金集中到以太坊智能合約中,并通過鏈上套利和清算的機會來獲得共同利益,這既讓所有參與者以博弈方式獲得被動收入,又確保去中心化金融應用的流動性和有序性。

看點七

如何解決流動性問題?

相比傳統市場,加密市場的整體市值本來就不大,同時還面臨流動性不足的問題,尤其是在本來盤子就小的DeFi領域。在2019年,各項目方使用渾身解數釋放流動性。

為了釋放流動性,一個常見的趨勢是,DeFi和中心化世界合作共贏,互相擁抱,探索一種集DeFi和CeFi之長的新型混合模式。

其中,去中心化交易所?DDEX?新版的保證金業務在DAI之外開始支持中心化穩定幣?USDT。USDT是目前市值最大的穩定幣,同時也是流動性最好的加密貨幣資產之一,DDEX保證金業務增加對USDT的支持,無疑能提高平臺上借貸池的流動性。

另外,MakerDAO?近期上線了多資產抵押Dai系統,新增引入除了ETH之外的其他資產,目前暫支持流動性最好的注意力代幣?BAT。是否應該引入中心化抵押資產和穩定幣一直是MakerDAO社區爭論的焦點,但MakerDAOCEORuneChristensen的觀點非常鮮明,他認為,引入中心化資產,可增加Dai以及去中心化金融生態系統的流動性,并盡可能將加密貨幣擴展到更多人,擴張加密DeFi整體市值規模。

不僅去中心化交易所擁抱中心化資產,中心化交易所也開始向去中心化穩定幣靠攏。中心化交易所?OKEx?上線多個去中心化穩定幣Dai交易對,并將集成Dai的存款利率,作為全球首家集成DSR的交易平臺,用戶可以在OKEx享受?DSR年化收益)。MakerDAOCEORuneChristensen認為,這可為新用戶提供簡單的DeFi訪問入口。

在提供流動性方面,DEX的機會也值得關注。DeFi平臺發展的一大阻礙就是流動性的缺失,因此為DeFi平臺橋接來自平臺外的流動性至關重要。

類似于?DEX.AG?這樣的流動性聚合器很好的滿足了這樣一種需求。DEX.AG為交易者用戶提供來自11個不同的去中心化交易所的最優價格,DEX.AG?一個典型用例是,近期在集成Synthetix原生交易所之后,這兩個平臺的用戶都將從額外的流動性中受益,同時,SNX的持有者也可以收取更多的交易費。

此外,去中心化交易所協議?0x?升級v3版后,推出了新的流動性橋接合約,讓0x能夠匯聚來自0x以及其他去中心化交易所的網絡流動性,包括KyberNetwork、Uniswap、MakerDAO的Oasis,從而跨越各大DEX平臺,為無論是熱門交易對還是長尾交易對提供最佳的價格。此外,0x還通過重新設計全新的代幣經濟模型,通過經濟激勵策略,鼓勵生態中的流動性提供商和整個生態系統的利益保持一致,從而激勵流動性提供商最大限度地提供流動性。

2019年,在創造流動性方面還有一種趨勢,是為?Staking?業務中的鎖倉資產創造債務,最大化流動性。

比如,Staking服務提供商?StakeCapital?啟動的?StakeDAO?服務中,為了釋放抵押資產的流動性,發明了一種基于抵押資產的衍生品?LiquidToken?,這個以1:1的比率生成的代幣可在二級市場交易。

采用類似模式的還有?AcalaNetwork。這是一個中國團隊發起的DeFi項目,其解決方案將支持在?Polkadot?網絡中抵押Staking資產生成穩定幣,從而在保持持有人持續獲得抵押收益的同時,同時釋放抵押資產的流動性,參與到去中心化借貸、杠桿交易以及優質項目的眾籌等金融服務中。這意味著,可以將DeFi應用到缺乏流動性的Staking中,可為鎖倉資產創造債務,最大化流動性。

看點八

去中心化借貸存在結構性局限

在去中心化借貸領域中,MakerDAO繼續在2019年占據絕對性領導地位。在2019年,MakerDAO從單抵押品升級到多資產抵押,除此之外,還引入備受關注的Dai存款利率,年化為4%,這相當于美元的活期存款帳戶,用戶可以隨存隨取,且沒有任何對手方風險。DSR本質上是是一種智能合約,可集成到任何交易所中,其引入意義重大,它將成為DeFi生態的基準利息。

長遠來看,如果發展順利,DSR可能會變成無抵押儲蓄利率,相當于央行的準備金利息對商業銀行利息的影響。

此外,Compound?和?Fulcrum?均創建了資金池,允許用戶借入、借出加密資產,包括Dai、USDC和ETH等。

最初作為Compound競爭對手的?Dharma,在2019年進行了一次大的改版。新版Dharma基于Compound協議開發,由Compound流動資金池實現「即時匹配」為貸方提供即刻的最佳利率,從而解決了之前用戶抱怨的延遲問題,這意味著雙方從競爭關系變成了共生關系,這也是由于DeFi開放金融的開放性和可組合性的基因決定的。

在傳統借貸市場中,準入壁壘很高,一般主要是少數幾家大型公司之間在競爭,高效獲取資本后進行分配,競爭很小,且公司內部是高度結構化。

與傳統借貸市場相比,去中心化借貸的優勢在于,無需許可即可進入。海量來源的資本可直接競爭資本分配,不僅如此,DeFi的兼容性和可組合性還意味著,必須面對來自其他借貸協議的資金競爭。DeFi這種無需許可的借貸模式,會吸引更多市場參與者,目前這種態勢已經出現。

然而,去中心化金融也伴隨著結構性的局限性。傳統借貸公司一個很大的優勢是,因為牢牢掌握貸方信息,并可依靠法律制度來強制借方履行還款義務,因此無需抵押或部分抵押就可貸款。

去中心化金融則需超額質押,這意味著資金利用率低。要解決這種DeFi領域中的結構性低效問題,就必須解決去中心化身份問題,即如何在確保去中心身份生效的同時還不侵犯用戶隱私。解決這個問題依然存在矛盾。

看點九

如何降低去中心化抵押率?

「低抵押率」會是DeFi的未來,那么該如何降低DeFi生態中的借貸抵押率,提高資金利用率呢?

一種方案是構建信用市場DAO,通過組成聯盟共享貸款風險,并從利率中分享利潤。DeFi借貸新玩家?Maple,就在進行這樣的嘗試:由于staking產生固定利息可保證一部分收入,因此,可通過抵押固定的未來已知收益來降低抵押率。

另一個叫做「Union」的信用聯盟,采用了「信用合作社」的設計,在這種機制中,加入DAO組織的成員,可通過StakingDAI或類似可生息的加密資產,基于聯合曲線計算得到相應的份額,Staking的資產會發送到其他貨幣市場賺取利息,這些利息會匯聚到一個借貸池中,其中的資金可以無需抵押或部分抵押的方式出借給DAO成員。

另外一個解決方案是利用零知識證明,該解決方案可以在不顯示公共ID數據的情況下解決部分抵押所產生的Sybil攻擊。即可在不透露任何隱私的情況下獲得信用評分。目前有兩種方案,其一,是整合Web2.0中各平臺的數據,比如授信Airbnb或Uber這樣的社交平臺登錄,同時集成收入相關的數據,但這種方式是「半中心化的」。另一種方式是,從傳統金融中提取數據,然而這種方式極大減慢流程并實施審查制度。

不僅如此,增加高質量和波動較小的資產可有效降低抵押率,比如Uniswap支持房地產作為抵押品和以上文章中提到的「真實資產進入DeFi系統」的案例中,Maker基金會聯合德國供應鏈金融區塊鏈平臺Centrifuge在物流、房地產、流媒體音樂供應鏈產業等「回款周期長、經營中各階段有較大資金缺口」的領域展開的一系列的試點試驗,都增加了實物資產進入DeFi系統的可能性,這將能有效降低抵押率。

此外,?還有一種方式是結合去中心化身份系統解決方案和Staking機制,允許用戶Staking個人聲譽降低貸款利率,投入的聲譽越多,抵押率就越低,該方案可激勵頂級借款人始終按時還款。

如果所有這些在2020年被驗證,可以實現規模化發展,才是真正實現DeFi領域起飛的關鍵要素。

來源:TokenGazer2020年1月6日,TokenGazer官網發布DeFi年度報告。 概述 如果2019年的以太坊生態需要用一個關鍵詞來描述的話,相信DeFi作為這個關鍵詞應該沒有太大的.

1900/1/1 0:00:00作者:余弦 來源:懶人在思考 在這作為已經是區塊鏈世界的局內人,我有一些思考寫出來和我的關注者們聊聊。首先過去兩年,我在這已經做了一些主要圍繞區塊鏈安全的分享.

1900/1/1 0:00:00前言: BitcoinOptech和ehthub_io創始人AnthonySassano在同一天各自發布了2019年比特幣和以太坊取得進展的回顧.

1900/1/1 0:00:00過去一周,美國和伊朗之間的局勢仍然對加密市場產生影響,而1月10日生效的歐盟第五條反洗錢指令也對歐洲的加密企業帶來了重要影響.

1900/1/1 0:00:00作者丨不二做 編輯丨門人 運營丨一百 “不要覺得現在聯盟鏈發展勢頭強勁,就一味的去稱贊聯盟鏈,貶低公鏈。”云象區塊鏈創始人黃步添如是說道.

1900/1/1 0:00:000.概要 比特幣等數字資產早期主要被用于從暗網購買*****,假鈔等違禁物品。現在,隨著區塊鏈技術的逐漸成熟,比特幣作為主流數字資產,成為許多人追捧的價值標的,也延伸出了更多的使用場景,非法交易.

1900/1/1 0:00:00