BTC/HKD+0.31%

BTC/HKD+0.31% ETH/HKD-0.3%

ETH/HKD-0.3% LTC/HKD+0.93%

LTC/HKD+0.93% ADA/HKD+0.63%

ADA/HKD+0.63% SOL/HKD+0.63%

SOL/HKD+0.63% XRP/HKD+2.08%

XRP/HKD+2.08%來源:DappTotal

編者注:原標題為《2019年度DeFi行業研究報告》

如果說2018年是DeFi的萌芽初期,那么過去的2019年可以稱的上是DeFi元年。這一年,DeFi領域千帆競發,百花齊放。DeFi從星星之火燎原成了一個整個區塊鏈行業都在關注且給予極大發展想象空間的新興領域。大家都產生了一個共識:數字資產市場前十年發展靠交易所,后十年發展靠DeFi。

2019年6月份,DAppTotal出品了《2019上半年DeFi行業研究報告》,并重點圍繞DeFi三駕馬車:穩定幣、借貸市場、去中心化交易所三大市場進行了系統分析。

2020年初,我們將繼續圍繞DeFi三駕馬車進行縱論分析,并以行業頭部應用MakerDAO過去一年的表現為重點數據分析研究對象,帶大家一同領略過去一年DeFi行業的發展現狀以及未來DeFi可能演變的新趨勢。

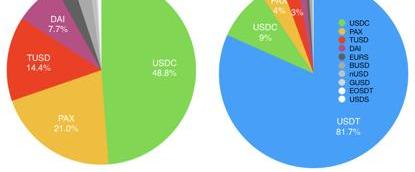

穩定幣市場:據DAppTotal數據顯示,截至12月31日,穩定幣總發行量為58.27億枚,較2018年底的27.02億枚,共計新增發31.24億枚。在總的穩定幣市場份額中,USDT發行量為47.6億美元,占比81.7%,新興穩定幣市場發行總量為10.67億美元,占比18.3%。

整體而言,2019年穩定幣市場取得了快速的增長,USDT全網共計新增發28.57億枚,較2018年增長了150%。值得一提的是,過去一年,USDT基本完成了從OMNI網絡向ERC-20網絡的轉移,截至目前,ERC20-USDT不僅發行量趕超OMNI-USDT,每天日交易額和交易頻次也都大幅超出。

借貸市場:據DAppTotal數據顯示,截至12月31日,DeFi項目整體鎖倉價值為8.74億美元,其中MakerDAO鎖倉價值為3.1美億元,占比35.35%,EOSREX鎖倉價值為1.95億美元,占比22.33%,Edgeware鎖倉價值為1億美元,占比11.50%,Compound,Synthetix、dYdX、Nuo等其他DeFi類應用共占比30.82%。

整體而言,2019年,DeFi借貸市場同樣取得了快速的發展:行業龍頭項目MakerDAO的ETH鎖倉量從年初的187萬枚,增長到年末的235萬枚,增長了25.66%,進一步鞏固了行業地位;Compound鎖倉為8,418萬美元,較年初的1,459萬美元,增加了476.97%。DAI當之無愧成為DeFi借貸市場流通之王,USDC則成為新興穩定幣市場中增長最為迅速的新興穩定穩定幣種。

DEX市場:據DAppTotal數據顯示,截至12月31日,2019年DEX市場年度累積交易額達20.26億美元,其中,1月份交易總額為7,763萬美元,12月份增長至1.19億美元,增長了54.25%。

整體而言,過去一年,去中心化交易所(DEX)的整體市場較為平穩,DEX在小幣種上線,DeFi理財等多個使用場景中展開了探索嘗試,但相比中心化交易所,其市場流通性還有待提高。

1.簡介

去中心化金融(DecentralizedFinance),簡稱DeFi,也稱為開放式金融。目前主要在以太坊網絡生態內較為活躍,經過兩三年的探索發展,衍生出了穩定幣、借貸平臺、衍生品、預測市場、保險、支付平臺等多種金融創新玩法。

理論上,DeFi可以講傳統金融1:1搬到區塊鏈網絡里,但由于行業發展還相對處于早期,DeFi應用當前主要以三駕馬車,穩定幣、去中心化交易所、借貸市場為主要發展領域。下面我們將圍繞此三大部分展開詳細的數據分析和探討。

現貨黃金續刷2012年12月以來新高:交易商報價顯示,現貨黃金站上1720美元/盎司,較日低漲超40美元,續刷2012年12月以來新高。(金十)[2020/4/14]

2019年,DeFi為區塊鏈行業的中流砥柱,給了區塊鏈行業較大的市場活力和想象空間。如圖1所示,DeFi全行業的鎖倉總值較年初有了大幅的增長,從2019年01月01日的3.02億美元飆升至2019年12月31日的9.31億美元,增長近3倍,其中在年中行情較好的時候,鎖倉最高值曾達到17.5億美元。

圖1.2019年DeFi應用鎖倉總值

圖2.頭部DeFi應用排行榜

根據DAppTotal.com數據,截至2019年12月31日,排名前5的?DeFi?應用分別是:Maker,EOSREX,Edgeware,Compound,Synthetix。

1.2方法論

報告中所提到的數據均來自區塊鏈鏈上公開數據。數據分析部分是DAppTotal團隊長期研究的結果。過去一年多時間內,DAppTotal團隊積累了大量頭部公鏈的交易和日志等鏈上數據信息,構建了豐富全面的數據庫,開發了專業的數據分析工具。

本次報告基于DAppTotal自有的區塊鏈數據庫和分析軟件,并對全新的DeFi行業趨勢和發展預期做了系統性、前瞻性的分析和探討,以饗讀者。

1.3免責聲明

本報告內容基于我們的研究成果以及對區塊鏈和DeFi行業的理解,但由于區塊鏈的匿名特性,我們在此并不能保證所有數據的準確性,DAppTotal也不能對其中的錯誤、疏漏,或使用本報告引起的損失承擔責任。

同時,DAppTotal并非投資顧問、經紀人、或交易員,我們也不擁有該研究領域的非公開信息。所以,本報告不應作為投資建議或信用分析的根據。

2.2019DeFi?行業現狀

在2019年之前,DeFi是個極為小眾的前沿領域,業內只有MakerDAO、Compound等極個別DeFi平臺。而2019年以來,DeFi領域則展現出百花齊放的局面,基于區塊鏈技術的開放、透明特性,DeFi行業延伸出了支付、穩定幣、借貸、去中心化交易所、衍生品等多種應用。

DeFi在以太坊網絡,出現了MakerDAO、Compound等知名度較高的應用,在EOS網絡出現了EOSREX平臺,此外很多新興公鏈,諸如Cosmos、Polkadot、Nervos等也曾表示未來生態建設可能會在DeFi應用領域重點布局,賦予了DeFi極大的想象空間。

整體而言,過去的2019年,DeFi行業完成了基本的模式探索、產品試水、用戶培育等一系列的市場筑基發展。表現為:

1、多使用場景拓展,由于數字資產市場整體波動性較大,使得礦工成為最初使用DeFi平臺的首批用戶,礦工挖礦需要較大的現金流支撐,于是將數字資產抵押給借貸平臺換取穩定幣出來成為不錯的選擇。除此之外,隨著Maker、Compound等平臺引入存款利率,DeFi理財的需求也逐漸被挖掘了出來。

分析 | OKEx報告:BTC與芝加哥期權交易所波動率指數的相關性接近2017年1月以來最高水平:據The Daily Hodl消息,OKEx一份報告顯示,比特幣與芝加哥期權交易所(CBOE)波動率指數(VIX)之間的關系正變得越來越緊密。BTC與VIX 90天滾動相關的歷史數據來看,相關系數接近+0.2。兩者之間的相關性接近2017年1月以來的最高水平。(注:波動率指數VIX是衡量美國股市波動的基準指數。)盡管BTC和波動率指數之間的聯系越來越緊密,但BTC與黃金的相關性仍然很高。報告總結道,波動率指數可能是BTC的另一個參考指標,有助于投資者和交易員發現加密貨幣的趨勢;不過,BTC與VIX的相關性并不意味著投資者應急于買進BTC。相反,這是表明加密貨幣交易和投資正變得越來越主流的跡象之一。[2019/8/26]

2、多產品組合模型,由于區塊鏈技術開放、透明的特性,使得DeFi類產品具有較強的可組合特性,比如,從Maker借入的DAI可以存儲于Compound再貸出在dYdX交易。相較傳統金融領域的用戶數據孤島特性,DeFi產品可以通過產品組合衍生出新的模式,給用戶提供更一體化的產品和服務體驗。

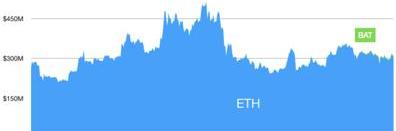

3、多抵押資產趨勢,為了對沖單一數字資產抵押波動性對借貸市場穩定性帶來的壓力,MakerDAO于11月份下旬推出多抵押?DAI,首批支持BAT數字資產加入抵押組合中。Maker上線多抵押DAI以對沖單一ETH資產波動對平臺穩定性造成的影響。隨著越來越多數字資產加入抵押的行列,會帶動DeFi借貸平臺逐漸趨于穩定。

當然,盡管嘗試了多種產品創新的可能性,DeFi市場整體還存在用戶規模比較小的問題。這使得DeFi市場離普及大眾化還有較長的距離,仍需面對較大的市場挑戰。

3.DeFi-穩定幣

穩定幣,是一種對抗數字資產波動性而誕生的數字資產。目前市場上主流的穩定幣以錨定法為幣主,比如Tether公司發行的USDT,1:1和美元掛鉤,還有一種錨定數字資產,靠動態算法維持穩定的穩定幣種,比如DAI等。

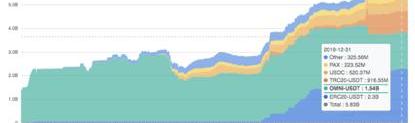

USDT,大家都比較熟悉,自2014年在比特幣網絡發行以來,一直牢牢穩坐穩定幣市場的頭把交椅。據DAppTotal數據顯示,截至12月31日,穩定幣市場總計發行為58.27億美元,其中USDT全網發行總量為47.6億美元,占整體市場份額的81.7%,其中OMNI-USDT發行量為15.4億美元,ERC20-USDT發行量為23億美元,此外TRON-USDT波場網絡發行量為9.16億美元。

整體而言,2019年,USDT全網共計新增發28.57億枚,較2018年穩定幣,增加了150%。造成USDT大量增發的主要原因為行情上漲帶來的需求量上升。

另據DAppTotal數據顯示,新興穩定幣市場總發行量為10.67億枚,其中USDC發行量為5.22億枚,占比48.8%,排行第一位,PAX發行量為2.23億美元,占比21%,排行第二位,排行第三位的是TUSD,發行量為1.54億美元,占比14.4%,其他新興穩定幣種包括DAI、GUSD、EURS、nUSD等占比15.8%。

過去一年來,由于市場一直對USDT中心化的問題存在較大質疑,這就給了其他新興穩定幣種較大的市場機會。

據DAppTotal數據顯示,新興穩定幣市場總發行量為10.67億枚,其中USDC2019年新增發2.57億枚,較2018年增長98%,DAI?2019年新增發1,900萬枚,較2018年增長29%。

動態 | 澳本聰或正在收購2008年到2010年間挖掘比特幣的錢包:據bitcoinexchangeguide報道,一位名為““Wallet Buyer”的用戶最近在比特幣論壇上發布了以5000美元購買舊比特幣錢包的消息。神秘的用戶表示需要在2008年到2010年期間挖掘比特幣的錢包,至少挖掘了300 BTC,現在必須不持有BTC。目前有人猜測該消息是澳本聰Craig Wright匿名發布的。[2019/3/26]

圖32019年穩定幣市場市場份額情況

圖4穩定幣市場歷史發行情況

自2019年4月份以來,Tether開始加速在以太坊網絡上增發USDT,截至目前,ERC20-USDT發行總量為23億枚,占USDT總發行量的48.31%,而此前一直占據優勢地位的OMNI-USDT發行量縮減為15.4億枚,USDT正式完成了從OMNI網絡向ERC20網絡的遷移。不僅發行量,以太坊網絡有所勝出,如下圖所示,ERC20-USDT日交易次數和日交易額數據顯示,ERC20網絡USDT的市場流通量早已超越OMNI網絡成為市場需求主體。

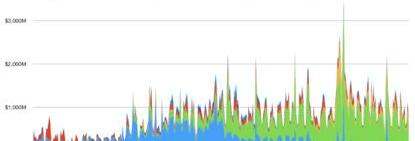

圖52019年穩定幣日交易次數情況

圖6?2019年穩定幣日交易額情況

圖5和圖6展示了2019穩定幣的每日鏈上交易次數和總交易額

而且,值得一提的是,目前USDT在比特幣,以太坊,和波場網絡上都有發行,此外在EOS網絡也發行了?USDT,甚至還發行了錨定人民幣的CNHT。

3.1穩定幣市場發展現狀

總體而言,穩定幣的市場需求和流通量全年處于穩步增長的趨勢,鏈上日交易額從01月01日的1.39億美元上升12月31日的7.98億美元,增長了近5倍,鏈上日交易次數也從01月01日的1.3萬次上升12月31日的9.4萬次,增長了超6倍。從數據可以看出,USDT的市場流通量每7天就會換手一次。此外,還需要注意的是USDC、DAI等也成了穩定幣市場不容忽視的新興力量,在整體市場交易中占有相當大的比重。

4.DeFi-借貸

DeFi借貸目前主要應用場景類似于傳統金融領域的存貸行為,用戶抵押數字資產借出穩定幣或法幣。在熊市,這會滿足一大部分用戶囤幣的需求,吸引用戶前來抵押借貸。

通常情況,如果借貸市場的借出需求大于存入需求的話,會吸引更多的人抵押數字資產進來,平臺也會產生更多的利潤,運行的更健康。

但目前DeFi借貸市場還處于早期,抵押需求明顯大于借出需求,這可以讓DeFi平臺獲得更穩定的安全運營環境,不至于因大幅的行情下跌造成大量清算或者同時擠兌情況的發生。

分析 | coindesk分析:比特幣或將在2019年終結其2月份4年連漲的記錄:據coindesk分析,比特幣或將在2019年終結其2月份4年連漲的記錄,因為主要趨勢是過去三年以來首次看跌。此外,BTC 3日圖表上顯示看跌情緒依然強勁。如果比特幣價格能在至關重要的200周移動平均線(3298美元)附近強勁反彈,則2月份結束的下跌的可能性將會大幅上升,并可能會持續上漲至4000美元。[2019/1/31]

圖7?2019年借貸市場份額圖

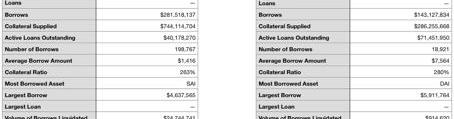

DAppTotal重點對如下五個借貸平臺展開了多維度的數據分析:Maker,CompoundV1、CompoundV2,dYdX,Nuo,Lendf.Me。

這些平臺都在以太坊上運行,Maker成立最早也是行業龍頭,我們會在接下來第六章節重點展開闡述,Compound于年中進行了一次較大的升級,我們分開兩部分V1和V2分別闡述。

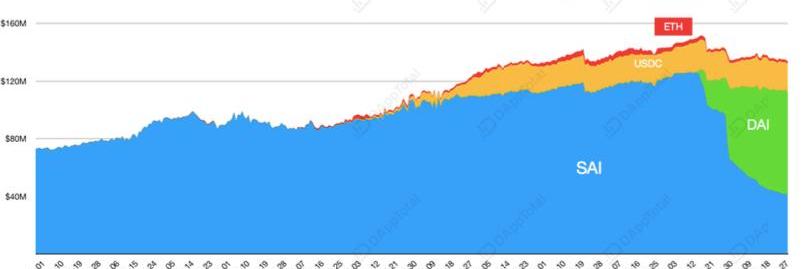

4.1?數字資產借入借出情況

如圖8和圖9所示,截至2019年12月31日,2019年以來DeFi借出資產總計為9.31億美元,其中DAI占比73.3%,SAI占8.3%,ETH占比11.1%,USDC占比7%;借入資產總計為24億美元,其中ETH占比53%,DAI+SAI共計占比40%,USDC占比7%。

圖8?2019DeFi借貸項目每月借入量

圖9?2019DeFi借貸項目每月借出量

圖10?2019DeFi借貸項目抵押資產情況

4.2未償還資產分布情況?

如圖10所示,2019年以來,主流借貸平臺,未償還數字資產總計為1.34億美元,其中DAI包含7,100萬美元,占比53%,SAI包含4,100萬美元,占比31%,USDC有2,000萬美元,占比5%。

圖112019DeFi借貸平臺未償還資產分布情況

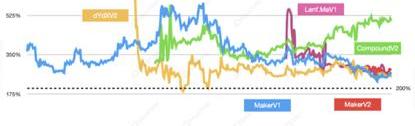

由于整體數字貨幣市場行情波動較大,借貸平臺為了維持平臺健康的運轉,均制定了較高的資產抵押率,如圖11所示,Maker、Compound、dYdX等借貸平臺,近一年的資產抵押率平均保持在200%以上,目前平均值為345%,較為健康。

圖122019DeFi借貸平臺抵押率情況

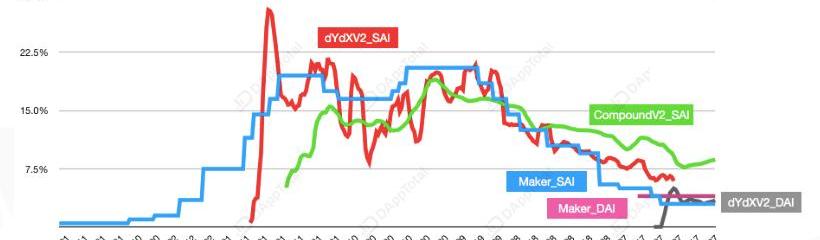

4.3借貸平臺利率浮動情況

借貸平臺借款利率的調整是刺激市場供需,調節DAI穩定幣價格的一項常規治理舉措。如圖13所示,2019年以來,Maker借款利率經歷了一個持續上調,之后又連續下調的過程。由于Maker在DeFi借貸平臺中充當了近乎“中央銀行”的調控作用,受Maker利率影響,Compound、dYdX等平臺的利率也隨之在持續發生變動。

區塊鏈智能合約共識成引領2017年牛市重要因素:據火幣區塊鏈研究院發布的2018年上半年全球區塊鏈產業全景與趨勢報告顯示,比特幣、數字資產市場存在一定的周期性,其周期性一定程度源于每四年一次的產量減半,2013 年的牛市系 2012 年比特幣產量減半,2017 年的大牛市系2016 年比特幣產量減半。但與過去不同的是,2017 年的牛市不再是比特幣的一枝獨秀,真正驅動市場上行的邏輯也從原先點對點現金共識,變成區塊鏈技術特別是智能合約的共識,由以太坊為代表的“智能合約系”項目所引領。[2018/5/30]

圖132019DeFi借貸平臺資產借款利率情況

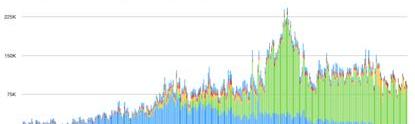

4.4DeFi借貸市場累積用戶量情況

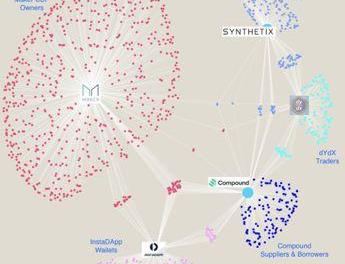

如14、15兩張圖所示,近一年來DeFi市場用戶增長從數千增長至年末近18萬人次,其中Maker是DeFi用戶最為活躍的平臺,用戶占比為81%。值得一提的是,如圖15所示,Maker、Compound、dYdX、synthetix等平臺用戶具有較強的重疊度。

圖14:2019年DeFi市場累積用戶量情況

圖152019年DeFi市場用戶重疊度情況

?4.5DeFi借貸市場現狀

整體而言,DeFi借貸市場盡管還處于早期階段,但已經表現出較為激烈的競爭業態。據DAppTotal數據顯示,過去一年,DeFi借出總額從1月份的2,400萬美元增加至12月份的2.23億美元,抵押資產總額也從1月份的5,900萬美元增長至12月份的4.63億美元。且目前主流借貸平臺資產抵押率一般在345%左右,系統相對比較安全。盡管,DeFi用戶已經從早期的數千人發展至數十萬人,但仍然較為小眾。

5.DeFi-去中心化交易所

去中心化交易所(DEX)一直是數字資產市場重要的一環,它本當充當中心化交易所的角色,但礙于成交效率和用戶規模,使得其一直以來一種小眾的姿態活躍于行業之中。

不過,由于DEX的完全去中心化、透明、開放的特性,尤其受一些極客用戶的喜歡,不少小項目方把DEX作為幣種首發上線平臺,部分黑客也將DEX作為一個關鍵的洗錢渠道。

沒有中心化的權限控制,沒有太多KYC的渠道限制,沒有暗中價格操控和交易量造假,所有的交易記錄都在鏈上,DEX以其天然具備的區塊鏈原生特性而備受大家的期待和關注,也被視為是未來數字資產交易所的最終形態。

在本章節中,我們將展示17個基于以太坊網絡的去中心化交易所的數據和分析:Eth2dai,IDEX,Kyber,Uniswap,ForkDelta,DDEX,TheTokenStore,AirSwap,RadarRelay,Paradex,Bancor,Tokenlon,StarBit,LedgerDex,BambooRelay,TheOcean和TokenJar。

5.1DEX市場份額和交易數據

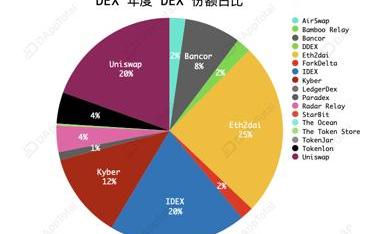

回看去中心化交易所過去一年的數據,整體活躍用戶和市場交易額處于穩步小幅攀升,但又呈現周期性不穩定波動的趨勢。2019全年,DEX中交易額最高的是Eth2dai,占據市場份額25%;排名第2的是IDEX和Uniswap,各占市場份額的20%;排名第三的是Kyber,占據市場份額的12%,全年累積交易額20.26億美元。

下圖展示了各個DEX在2019年的市場份額比例。

圖16?2019各去中心化交易所市場份額

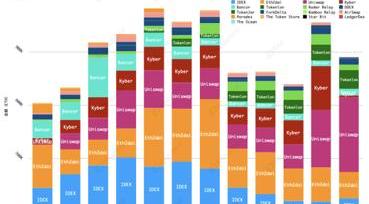

圖172019去中心化交易所月交易額

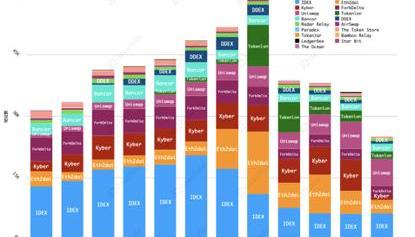

圖18?2019去中心化交易所月交易次數

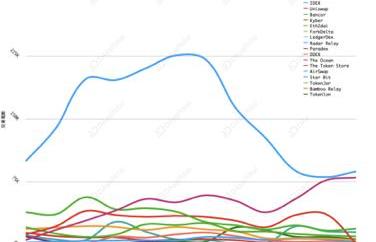

圖17是DEX的每月交易額圖,圖18是每月交易數圖,圖19是每月活躍用戶圖。

5.2DEX市場現狀

據DAppTotal數據,2019年DEX月總交易額整體保持穩步增長,1月份為7,763萬美元,十二月份增長至1.19億美元,增長最快的兩個DEX平臺分別為:Kyber和Uniswap。值得一提的是,8月份Tokenlon的活躍用戶快速增長,月活躍交易地址達到10,113人。

圖19?2019去中心化交易所月交易地址數

6.MakerDAO?數據年報

在本章中,我們重點對目前的行業龍頭產品MakerDAO,做數據概述。透過MakerDAO近一年的發展情況,我們可以大體管窺過去一年DeFi行業的發展現狀。

6.1MakerDAO基礎數據概況

MakerDAO是區塊鏈領域最早出現的DeFi平臺,成立于2017年年底,發行有靠算法調節的去中心化穩定幣種DAI,并1:1錨定美元。

根據DAppTotal數據顯示,截至12月31日:

1、Maker鎖倉價值3.1億美元,占比35%,在DeFi借貸平臺中牢牢占據第一位的寶座;2、Maker單抵押DAI債務上限調整為9,500萬美元,多抵押DAI債務上限為1.2億美元;3、Maker抵押的資產中,ETH抵押總量為235萬枚,較年初的187萬枚,增加25.66%;最新上線的多抵押DAI中,ETH抵押總量超過3億美元,BAT抵押總量423萬美元;4、Maker中DAI發行總量為9,028萬枚,SAI發行總量為3,458萬枚,其中SAI向DAI轉移了7,734萬枚;5、截至報告發出前Maker存款利率為7.75%,借款利率為8%。

圖20?Maker?鎖倉價值增長情況

圖21?Maker?鎖倉ETH、BAT資產量情況

圖22?Maker?V1和V2基礎數據概況

6.2MakerDAO一年發展歷程概述

2019年以來,MakerDAO鎖倉價值從年初的2.62億美元,增加到年末的3.08億美元,取得了穩步發展態勢。與此同時整個DeFi行業也從MakerDAO的寡頭獨霸中解脫了出來,呈現出了多元化的延伸發展,出現了Compound、dYdX、Uniswap、Synthetix等一系列基于金融的創新模式產品。

而且,隨著市場競爭業態的不斷豐富,類似于“中央銀行”和“商業銀行”的相互影響關系,Maker、Compound、dYdX等多個平臺之間開始出現市場化互相流通。

當Maker平臺抵押進ETH之后產生的DAI會在市場自主調節下,流入Compound和dYdX等平臺,尤其是Compound等平臺推出的存款利率大于Maker的借款利率時候。

自去年3月份以來,在市場行情的一路上行過程中,Maker進行了十多次的利率上調,最高上揚至20.5%,這給Compound等平臺提供了較大的發展機會,很多用戶利用DeFi平臺間的利率差進行薅羊毛。

為了進一步提高平臺的用戶的活躍度,MakerDAO于8月份聯合Coinbase做了一次相對蠻成功的互動營銷。短短一周內,帶動MakerDAO用戶規模的直線爬升。

然而,這樣并不能抗衡Compound等平臺的快速發展,8月份之后,Maker開始下調借款利率,通過吸引更多的人存款借款來激活用戶活躍度。但由于數字資產市場波動性太強,一次行情的大幅暴跌就可能導致大量借款訂單被清算。

據DAppTotal數據顯示,僅09月25日,MakerDAO平臺上就有共計632萬美元的訂單被清算,給平臺穩定性帶來了較大影響。

為了降低幣價頻繁波動給系統帶來的影響,MakerDAO于11月份上線了多抵押DAI系統,通過引入BAT等多種數字資產,來降低單一ETH抵押對市場造成的波動性。此外,MakerDAO還上線了存款利率(DSR),以及OasisTrade去中心化交易平臺等。

MCD上線一個月以來,SAI向DAI的轉移過程也相對順滑,截至目前,DAI的市場總供給量為1.1億枚,SAI的供給量為2,380萬枚,SAI向DAI的升級轉移過程基本完成。

7.結論

在本報告中我們分析了DeFi行業三駕馬車:穩定幣、借貸市場、去中心化交易所三個領域的發展現狀。

穩定幣市場:2019年,穩定幣市場整體發行量為58.27億美元,其中USDT總發行量為47.6億美元,占比81.7%,分布在以太坊、OMNI、EOS等網絡上。新興穩定幣發行量為10.67億美元,占比18.3%。過去一年,USDT基本完成了從OMNI網絡向ERC-20網絡的轉移,且2019年新增發的USDT量為28.57億枚,較2018年增長了1.5倍。

借貸市場:2019年,截至12月31日DeFi項目整體鎖倉價值為8.91億美元,其中MakerDAO鎖倉價值為3.1億美元,占比35%,EOS鎖倉價值為2億美元,占比22.55%,Edgeware鎖倉價值為1.05億美元,占比11.88%,Compound,Synthetix、dYdX、Nuo等其他DeFi類應用共占比29.77%。過去一年,借貸平臺累積借出總額為9.31億美元,借入總額為24億美元。

DEX市場:2019年,去中心化交易所(DEX)整體交易額為20.26億美元。過去一年內DEX的月總交易額保持穩步增長,1月份為7,763萬美元,12月增長至1.19億美元。

整體而言,過去一年,DeFi行業取得了快速的發展,且出現了多產品組合模型、多資產抵押趨勢、多場景應用的趨勢。

2020年,區塊鏈技術正在引領全球新一輪技術變革和產業變革。各國也都主管開會討論了如何監督和管理虛擬資產和虛擬資產服務提供商,這意味DeFi行業會被納入監管,在反洗錢合規化上會進一步加強規范。

與此同時,隨著DeFi市場的不斷壯大,由于距離數字資產比較近,DeFi領域也會成為黑客攻擊的重災區,這對DeFi行業的安全健康發展也帶來了新的挑戰。

總之,機遇和挑戰并存下,DeFi理財、DeFi衍生品等各類新模式會成為新的增長驅動引擎,DeFi行業也會成為區塊鏈落地到垂直產業領域的最佳應用場景。

參考文獻

DAppTotal全球領先的DApp數據服務平臺,?https://dapptotal.com/

MakerDAO官方網站,?https://makerdao.com/en/

EOSREX官方網站?https://eosauthority.com/rex

Edgeware官方網站,?https://edgewa.re/

Compound官方網站,?https://compound.finance/

Synthetix?官方網站,https://www.synthetix.io

Tags:DEFIDEFEFIMakerAmun DeFi Momentum IndexNRGY Defidefibox幣有價值嗎一直跌maker幣終極計劃

據Cointelegraph1月26日報道,萊特幣創始人CharlieLee提議將礦池捐贈作為加密貨幣開發融資的新方式.

1900/1/1 0:00:00本周美國佛羅里達州南區法院法官ChrisMcAliley駁回了UnitedAmerican針對礦機巨頭比特大陸和Kraken交易所的訴訟.

1900/1/1 0:00:00本文作者為萬向區塊鏈、PlatON首席經濟學家鄒傳偉博士。轉載自《第一財經》。作為周小川行長論著的忠實讀者和“粉絲”,我第一時間研讀了《金融基礎設施、科技創新與政策響應——周小川有關講座匯編》.

1900/1/1 0:00:00來源:加密谷Live 作者:RobinSingh 翻譯:ZoeZhou? 英國的納稅季到了。數字貨幣投資者要在這個季節做好準備,以正確地提交他們的數字貨幣納稅申報表.

1900/1/1 0:00:00作者:XiuMU 來源:比推bitpush.news世界經濟論壇創建了致力于設計數字貨幣跨國治理框架的首個全球性組織.

1900/1/1 0:00:00本期要點 綜述:根據標準共識情緒指數反映,目前市場情緒良好,最新指數為1.12,市場處于震蕩上漲階段,成交量方面持續增長,市場心態逐漸轉變,由觀望狀態轉變為進場試水.

1900/1/1 0:00:00