BTC/HKD-1.03%

BTC/HKD-1.03% ETH/HKD-0.93%

ETH/HKD-0.93% LTC/HKD+0.79%

LTC/HKD+0.79% ADA/HKD+0.34%

ADA/HKD+0.34% SOL/HKD-0.67%

SOL/HKD-0.67% XRP/HKD-1.37%

XRP/HKD-1.37%一個熱知識:uniswap去年的空投到今天一個號值3.4萬軟妹幣,只要有耐心,就可以多買幾個iphone12了(說著說著眼淚就流出來了)

一個冷知識:如果你在最早就把空投換成了以太坊,差不多能換3.幾個,拿到今天,到好像也差不太多。

大家好,我是佩佩,這期咱們再稍微聊下Uni,因為即便在大餅最近這波震蕩向下的趨勢中,這匹“獨角獸”還在繼續往上沖鋒,目前流通市值已經接近40億美金,再50個點就可以超過bnb,還真有點“宇宙第一”的味道。

再說uni之前先小跑下題,根據目前市場說兩點:

一個是上一期中我們提到的拋物線理論,看到有朋友反饋,所以再說一下,這個東西,只能說是感受下,即沒有什么具體的數據來說明當下確定是哪個階段,也有很多標的很多時候走不出完整的拋物曲線,所以不要硬生生去套,或是僅以此為投機依據。

我覺得它可能更適合反向去用,比如看到一個標的已經有明顯的加速和高位快速震蕩,那不如等一等,又或者說你持倉的標的在一個向上趨勢中,但還比較緩和,那不如等一等看瘋狂加速的時候再做決策,這些都可能會更利于長期的收益率。

另一個也是在金融市場很多時候是可以去反向思考,對目前的市場狀態,我其實還希望能聽到點壞消息,像現在又是哪哪上市公司“囤幣”的利好,你看價格漲了嗎?

路透社:馬斯克就440億美元的交易反訴Twitter:金色財經消息,據路透社報道,埃隆·馬斯克在放棄以440億美元收購推特的法律戰中反訴推特,并補充說該訴訟是秘密提出的。雖然這份文件是密封的,但修訂后的版本可能很快就會公布。

報道稱,該訴訟是在周五提起的,而就在幾小時前,法院下令于10月17日開始為期五天的庭審,以決定馬斯克是否可以退出該交易。

7月8日,馬斯克在與Twitter就虛假賬戶的比例發生分歧后,申請退出收購該公司的交易。在5月份的一份文件中,推特估計其5%的賬戶是虛假的。隨后,在4月底接受馬斯克的收購要約后,Twitter于7月12日起訴馬斯克,迫使他以約440億美元的價格收購該平臺。(theblock)[2022/7/30 2:48:16]

有這個感觸也是上周我們有一篇對crv的評測更新,在去年10月份時,當時它被人們評為最慘defi幣,當市場認定它慘的時候,反而恰恰是安全區域,包括那時defi也都跌了很多,其實是一個信號的(有點遺憾我沒有認真去判定它)。

那么問題來了,現在誰最慘?我們已經能聽到誰該從前十淘汰,老牌殘次品的言論了,等這些聲音越來越大的時候,可能反而可以對人們避之不及的標的多看幾眼呢。

火幣科技信托資產托管規模攀升,將超過40億美元:1月26日消息,2021年第四季度,火幣科技(01611)旗下火幣信托的資產托管規模接近40億美元。火幣信托自2021年開展業務以來,資產托管規模不斷攀升,反映了市場對安全可靠的獨立托管商業務的巨大需求。

目前,火幣信托為近20家機構客戶提供多元化的托管服務,其中包含行業內的鑄幣商、投資機構、量化基金、做市商等多種類型的客戶。

火幣科技旗下的火幣信托,在香港擁有信托或公司服務提供者(TCSP)牌照以及美國內華達州零售信托公司牌照,面向需要安全保管資產或有風險隔離需求的客戶提供虛擬資產合規托管服務。(同花順)[2022/1/26 9:14:45]

特別是如果今年上半年是山寨季走強的話,現在大餅的市值占比在64%,如果按歷史情況有望到50%以下,那對大中市值多多少少都有些機會。

以上這一點暫時做一個想法分享吧,等等看2-3月份山寨的表現,個人覺得如果大餅不是直接下去,后面穩在一個區域震蕩,山寨的機會概率才會更大。

好了,說回到UNI。

uniswap和uni應該不用做太多基礎性介紹了,我這里就直接撿重點的來說。

元宇宙相關加密資產總市值為416.40億美元:12月24日消息,據最新數據顯示,元宇宙相關加密資產總市值為416.40億美元,24小時跌幅為10%,24小時交易額約82.29億美元。當前市值排名前五的NFT通證分別是:Decentraland(67.34億美元)、AxieInfinity(64.68億美元)、TheSandbox(56.23億美元)、THETA(47.33億美元)和EnjinCoin(24.19億美元)。[2021/12/24 8:01:30]

Uniswap從投資選擇角度來說,最大的一個特征是它是dex里的龍頭且具有一定的護城河。

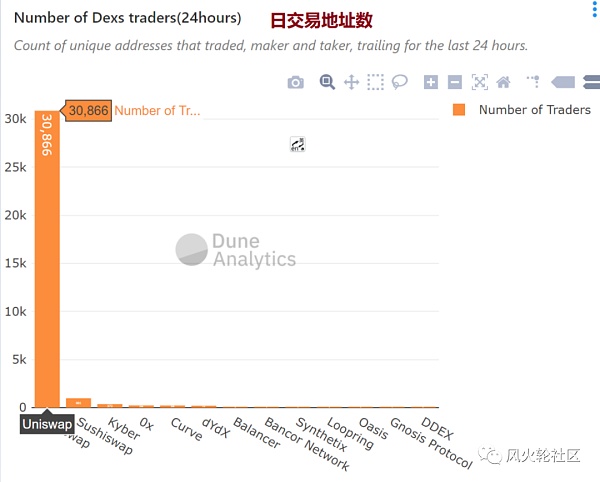

Dex里的龍頭是什么樣:

上圖是去年12月某一日以太上相對主流的去中心交易所的日活交易地址數量的對比圖,uniswap單日交易地址數是突破了三萬。

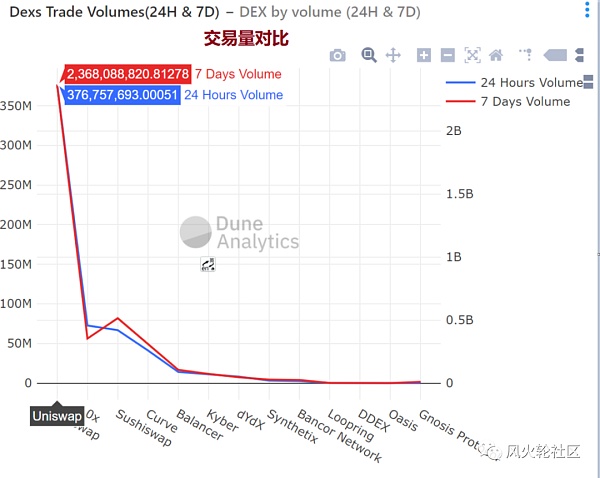

還有12月某日的單日和近一周交易量對比:

DeFi中鎖定的資金總價值突破40億美元:DeFi Pulse數據顯示,DeFi生態中鎖定的資金總價值已突破40億美元,現為40.5億美元,其中Maker鎖倉資產總價值占比為30.43%。[2020/8/1]

第二名數據都差很遠,可見頭部的優勢還是比較大的,像LRC在defi這波也漲了不少,但對照數據看看,還是比較虛的。

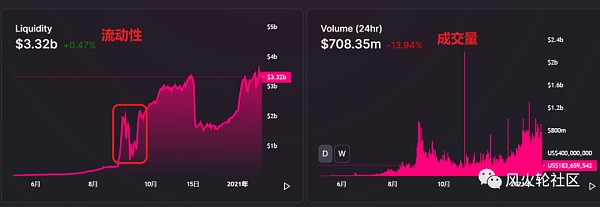

另一點是uniswap去年9月份時做市商流動性曾被sushi“截胡”,如下圖紅框部分:

不過后來也因uni的空投和流動性挖礦激勵重新把流動性搶了回來,并且目前無論是平臺的流動性還是日成交量都保持在高位。

這其實也能證明它是具有一些護城河特性,即不那么容易被競爭者和新網紅所超越,且隨著網絡效應的增強,可能未來優勢還會再擴大。

偏長期來說,我們應該多關注那些在行業內具有護城河和網絡效應的標的,因為他們會更適合長期生存,特別是在幣圈這種自由市場沒什么規則門檻,競爭因此格外激烈的地方。

看了海外一些博主對uni這波上漲的評論,大多邏輯也是依照上面這些基本面數據,特別是看到進入2021年,平臺的流動性增長又恢復到歷史高位(之前因停了挖礦下降)。

行情 | 隨著比特幣現金的下跌 加密市場損失40億美元:據CCN報道,在過去的24小時里,加密市場的估值已經從1850億美元下降到1810億美元,大約下降了40億美元。11月15日,在2018年全年最糟糕的單日回調中,加密市場損失超過270億美元。在過去兩天里,加密市場延續了跌勢。比特幣現金,即使加上比特幣現金SV (BCHSV)和比特幣現金ABC (BCHABC)的總價值,已經下降了超過7%。在此之后,比特幣現金鏈BCHABC的價格下跌了15%以上。[2018/11/17]

不過數據上面,我到不覺得是uni的主要增長原因。

首先流動性增長是按市值計算,這里有很大一部分增長可能來自比特以太市值的提升。

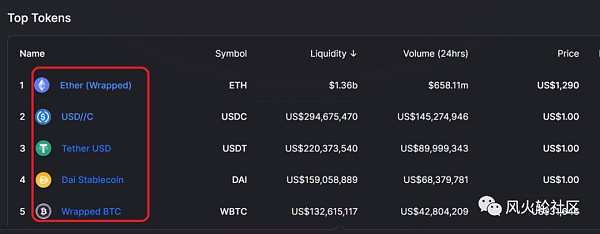

另一個是如果觀察平臺具體數據,30億的流動性資金池一半以上是來自下方五個幣——比特以太和幾個穩定幣:

主要交易量也集中在比特以太和幾個穩定幣交易對之間,像aave,ampl這種大眾熟知的標的,與eth交易對的日交易量都在千萬美金以下,是遠遠低于中心化交易所。

為啥是這樣的狀態呢,看上去貌似和各幣種沒有開穩定幣交易對或即便有資金池也小得可憐有關,平臺基本上都是以太交易對,這到對eth有些幫助,不過對用戶來說就會稍微有些麻煩,總是需要先換成eth,或者退出時為保證穩定的利潤,會把兌換回的eth馬上轉成usdc這些。

我隨機翻了一些平臺交易記錄,為了玩各種新幣,在eth和穩定幣間進行的來回交易還是蠻多的。

對uniswap,這就是一個受投機需求驅動的平臺,正因為可以無門檻的上幣,會有各色人等在上面弄個池子發個幣,每個量不大,受眾也不多,也有很多辣雞土狗,但總有很多好看的漲幅,比如我今天隨機翻到的一個幣,不知道它干啥的,近兩周在uniswap上翻了二十倍:

架不住這些層出不窮形形色色的幣,加上不停的在eth和u之間轉換,所以你看到的數據面會很好看,哪怕它實際用戶數量級遠小于普通交易所。

現在看到流動性和成交量的增長,反映了山寨市場目前的投機熱度,曾經我也覺得以太gas的增高,會不利于uniswap這樣的平臺,但現在想想也是天真了,投機狂熱,遍地能看到幾十個點漲幅的時候,是沒有人關注手續費的,哪怕在uni上完成一筆交易比普通交易所更復雜成本高數倍,需要授權,還需要eth和u之間的轉換。

而這中間還存在一個網絡效應,即當越來越多的投機者頻繁的進行eth和穩定幣間轉換產生更多手續費時,會促使更多的流動性加入,現在以太做市年化都40%,比很多帶挖礦激勵的都要高了,更多流動性意味著更多流量,又使得更多小項目更愿意來這里開個池子,又吸引了更多投機者,依次循環。。

不過這些跟uni代幣本身,從邏輯上可能更多只能說間接關聯,uni目前只是治理投票功能,并沒太多與平臺增長直接關聯的機制。

我覺得更多還是源于投資者的樂觀情緒和defi幣這波上漲帶起來,而價格能上漲這么多可能也得益于籌碼的有限。

uni總量10億,現在的流通量計算是2.8億,但真正在交易的可能連5000萬都沒有。

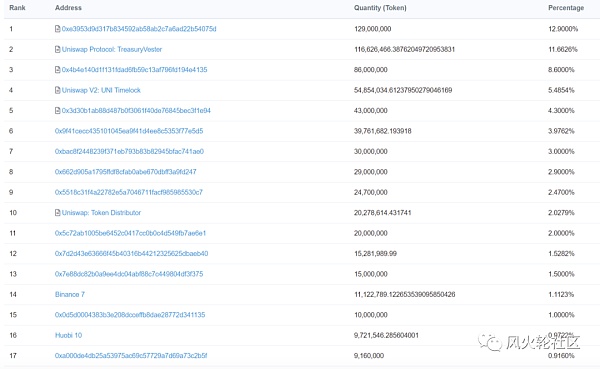

可以翻翻他們的持倉,前100里最前面的基本是項目方,早期投資和留給生態分發的,現在挖礦也停了,沒有增量,早期投資人的幣之前說是分四年解鎖,但好像還沒動,幣安最多一個持倉地址都只能排在14位,是1100萬的地址,幣安總共我估算大概有接近2000萬幣,火幣900萬幣,ok地址里300萬枚,uniswap自己地址里是627萬枚,還有像借貸平臺,比如comp里有近900萬,而這些抵押進去一般是一段時間不會流動的。

所以對uni這個幣來說,它能漲多高,有多大的波動性,我覺得到都不奇怪。

當然也有一個問題就是項目方和早期投資者手里的幣是不是有解鎖機制,什么時候會分配出來,他們又有什么目的,是不是會打算作為獲取投票權的籌碼,都還存在未知。

另外生態給到社區激勵的幣未來是銷毀還是再做一些空投活動,也不知道,提案需要1000萬uni門檻,這也是暫時很難看到社區太多動向的一個原因,偏長期來說籌碼上的不確定性還是比較大的。

當然了,社區里未來要是有些變化或者活動,也會存在一些短期機會。

以上就是對uni現階段看到的一些,總結一下:

好的方面,在dex領域uniswap的領先優勢和網絡效應是值得我們關注的;uniswap受投機驅動因素影響較多,投機需求是長存的,不必完全負面去看待,在市場較熱,特別是defi市場火熱時,會有利于推動uni市值的增長;前景的話要看未來用戶數是否還能有進一步提升,現在感覺還有點小圈子化,這可能還要看未來是否有性能提升,比如2層網絡,還有uniswap的V3版本,以及交易成本的減少,才能帶動更多用戶加入。

問題方面,一個是上面說的長期的籌碼問題,數億代幣如果真要分散出來,對一個經濟模型較簡單的系統。。個人看法,可能它會更適合階段性持有,長持的話以太可能是更好的選擇,因為它的機制和投機性其實也都同步促進了eth的成長。

另一個是投機這個東西感覺也是有周期,還有他家這個無門檻上幣,某種角度上來說和曾經艾西歐沒太大差別,那以太換小野幣,不知道這里會不會存在一些合規之類的問題,或許量級都比較小也有點隱秘,不太容易當成目標?

以上就是關于uni階段性看到的一些好的壞的,后面我們也還會持續跟進它,上面很多是個人看法,是否投入還請自行研究一遍會比較好一點,目前uni還在一個快速上升階段,需要注意短期不確定風險。

Tags:UNIUniswapSWAPETHredcommunitytokenUniswap WalletSafeswapMagic Ethereum Money

隨著比特幣從一種小眾的亞文化發展為一種全球性的金融現象,主流媒體渠道都在研究什么是加密貨幣,他們究竟該如何報道它。結果并不總是美好的,尤其是在兩者最初交會的時候。加密支持者經常抱怨媒體的偏見.

1900/1/1 0:00:00要點: 根據Staked最新報告,2020年,權益證明區塊鏈的市值已增長至1.75億美元以上,其年均回報率為11.2%.

1900/1/1 0:00:00OKExChain Farm池挖OKT頭礦于2021年01月22日18:00(UTC+8)開啟,以下為操作指南:DeFi流動性挖礦火爆一時,吸引了大量投資者參與.

1900/1/1 0:00:00北京時間2月1日,據金十數據報道,特斯拉CEO埃隆·馬斯克(Elon Musk)在接受美國社交媒體Clubhouse訪談時表示:“比特幣是一件好事,所以,我是比特幣的支持者.

1900/1/1 0:00:00隨著比特幣從一種小眾的亞文化發展為一種全球性的金融現象,主流媒體渠道都在研究什么是加密貨幣,他們究竟該如何報道它。結果并不總是美好的,尤其是在兩者最初交會的時候。加密支持者經常抱怨媒體的偏見.

1900/1/1 0:00:00上部分《何為質押代幣?》介紹了 staked ETH 代幣的模式 (即質押 ETH 所獲得的代幣),本文將講解它們是如何運作的.

1900/1/1 0:00:00