BTC/HKD-0.13%

BTC/HKD-0.13% ETH/HKD-0.28%

ETH/HKD-0.28% LTC/HKD-0.23%

LTC/HKD-0.23% ADA/HKD+0.35%

ADA/HKD+0.35% SOL/HKD+0.01%

SOL/HKD+0.01% XRP/HKD+0.86%

XRP/HKD+0.86%撰文:RyanSeanAdams,MythosCapital創始人;LucasCampbell,Fitzner區塊鏈研究員

來源:鏈聞

「經濟帶寬」理論是一種新的分析加密貨幣價值捕獲能力的「胖協議」理論。此前,開放金融電子雜志「Bankless」曾多次撰文講述該理論,并提出「ETH具有價值數萬億美元的經濟帶寬」的論斷。Bankless繼續闡述利用經濟帶寬理論判斷加密貨幣所具有價值潛力的方法。

在該文中,RyanSeanAdams和LucasCampbell以「信任」為維度,對不同資產進行分類,并在此基礎上提出經濟帶寬的四種類型。在這個分析基礎上,作者提出了「ETH作為經濟帶寬是不可取代的」這個結論。

這種新的「胖協議」理論靠譜嗎?只能留給讀者去評判。

經濟帶寬是開放式、去中心化金融應用的燃料。在以太坊2.0?中,經濟帶寬也會幫助以太坊穩住其全球結算層的位置。某個網絡的經濟帶寬越寬,其金融應用的能力會越強大,該網絡的安全性大體來說也越高。

若要促成一個中心化的、無需許可的金融經濟,以太坊需要價值數萬億美元的經濟帶寬。但這如何實現呢?

沒錯,經濟帶寬來自于該網絡上各種資產的總體價值。但我們需要分門別類的細節,因為并非每種經濟帶寬都是天生一樣的。

去信任的經濟帶寬

當前以太坊的原生貨幣是?Ether,作為主要的儲備資產,ETH為以太坊上的貨幣協議和金融應用提供經濟帶寬。

重要的是,ETH提供了最有價值的一種帶寬——去信任經濟的帶寬。ETH是去信任的價值,為以太坊去信任的貨幣協議提供著經濟帶寬。

NFT市場特許權使用費7月份已降至430萬美元:金色財經報道,NFT市場正在經歷劇烈的低迷,交易者和數字收藏品創作者之間的緊張關系因圍繞版稅的爭議而加劇。這種摩擦是由于包括Blur和OpenSea在內的頂級NFT交易所最近決定在代幣所有權發生變化時降低向藝術家支付的版稅費率造成的。據彭博社最近的一份報告稱,此舉背后的原因是,較低的成本將刺激市場上更多的買賣,該市場的交易量從2022年1月的170億美元驟降了95%。特許權使用費在1月份達到2.69億美元的峰值,7月份已降至430萬美元,因為支付的費率從每筆交易的5%降至微薄的0.6%。藝術家收入的大幅下降可能會阻礙新作品的創作,從而進一步使已經經歷了嚴重低迷的市場陷入停滯。[2023/8/7 21:28:58]

為了構建一個去信任的經濟體,我們需要去信任的價值。想象一下,如果穩定幣?USDC?是以太坊上最主要的儲備資產,那么,以太坊整個系統將受制于?Coinbase?、Silvergate?和美聯儲的任性隨意,不再是去中心化,和今天的金融系統沒有區別。

只有完全去中心化的、原生的加密資產,且在鏈上結算、無中心化權威支持的貨幣,比如?BTC和?ETH,才有可能誕生去信任的價值。

某個網絡上去信任的資產的流通價值總和,就是該網絡的去信任經濟帶寬。以太坊的去信任經濟帶寬的總和,以美元計價,就是該網絡的去信任資產的流通市值,也即?ETH的市值。

而以太坊上的各種代幣也能成為去信任經濟帶寬的一個來源嗎?

作為經濟帶寬的代幣化資產

盡管以太坊上的代幣化資產提供了經濟帶寬,但它不一定是去信任的經濟帶寬。

NFT碎片化協議Tessera(原Fractional)將逐步結束所有業務:5月12日消息,NFT碎片化協議Tessera(原Fractional)創始人Andy Chorlian發文宣布,由其創辦的Tessera與NFT市場Escher將在未來幾周內結束所有業務。

此前報道,NFT平臺Fractional.art于2021年8月宣布完成790萬美元種子輪融資,Paradigm領投。[2023/5/13 15:00:32]

舉個例子:

Synthetix?是構建在以太坊上的一種合成資產發行協議,其價值累積資產被稱為?SNX。盡管Synthetix推出了基于ETH的抵押品,此舉將極大地提升Synths的經濟帶寬,但今天,其合成產品幾乎完全依賴于?SNX?提供的經濟帶寬。

那么,其它DeFi協議能把SNX用作經濟帶寬嗎?可以,但它們必須得信任?Synthetix。

盡管SNX已經證明自己可以扮演Synthetix生態經濟帶寬的一種形式,但在更寬廣的去信任經濟里,它卻缺乏最重要的一個特征:它不是去信任的。盡管SNX在鏈上結算,但?Synthetix團隊有足夠的控制權可以搗鼓?SNX的發行。

SNX具備去信任的結算,因為它是在以太坊上結算,但它不具備去信任的發行,因為其供應量可以被一個有自身利益的第三方所操控。SNX和ETH在去信任方面并不完全相同。

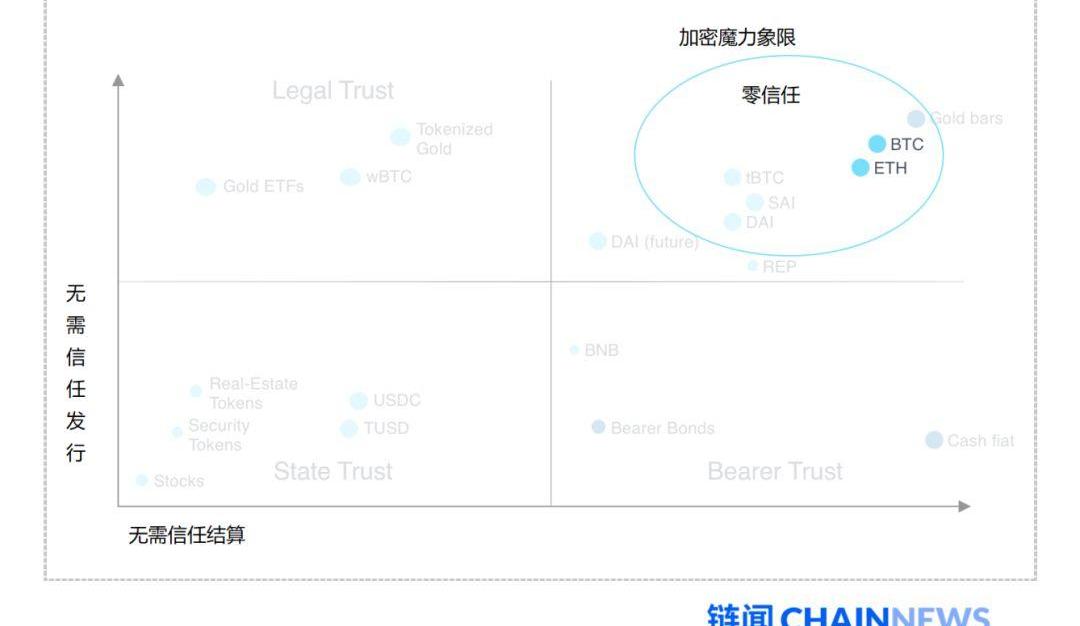

似乎存在一個信任光譜,可以沿著發行和結算兩個維度而變化。我們何不把這個二維圖用于給各種資產進行分類呢?

數據:自2月13日以來投資者已從Paxos贖回約67億美元BUSD:金色財經報道,數據顯示,截至發稿時,Paxos發行的穩定幣Binance USD(BUSD)流通供應量約為95億美元,創2021年6月以來新低。此外,據加密情報公司Nansen數據顯示,自今年2月13日以來,投資者已從Paxos贖回了約67億美元的BUSD。

此前報道,Paxos于2月13日宣布將停止鑄造新的BUSD代幣,美國證券交易委員會(SEC)準備起訴Paxos提供未注冊證券。Coinbase此前宣布,將從3月13日開始暫停平臺上的BUSD交易。[2023/3/4 12:41:53]

信任的四大象限

通過去信任發行和去信任結算兩個維度,讓我們定義一下各個資產的信任級別。

去信任發行?指該資產的發行不依賴某個有自身利益的第三方,也不會被其操控。

去信任結算?指該資產的交易的最終性不依賴于某個有自身利益的第三方,也不會被其操控。

一個資產,如果既是去信任發行,又是去信任結算,那它就是一個去中心化系統的經濟帶寬的最佳形態。零信任資產是占據右上象限的那些資產。

零信任資產?(T0)——去信任發行+去信任結算

讓我們再看看其它幾個象限:

持票人信任資產?(T1):被信任的發行+去信任的結算

XRP市值跌破200億美元:金色財經報道,據Coingecko數據顯示,XRP市值已跌破200億美元關口,當前為19,704,635,008美元。XRP市值于11月8日被Binance USD超越,后者已成為市值第六大加密貨幣,當前市值為24,888,982,501美元。[2022/11/9 12:36:50]

司法信任資產?(T2):去信任的發行+被信任的結算

國家信任資產?(T3):被信任的發行+被信任的結算

ETH、BTC?和黃金,是現有的最為去信任的三種經濟帶寬。不幸的是,由于黃金的去信任特征僅限于其實物形式,所以在一個數字化的原生經濟體中,它是一種不太有用的經濟帶寬。

下面我們把各種資產置入四個象限:

我們逐一分析一下。先從零信任資產開始:

BTC:當在比特幣網絡上結算時,是一種零信任的資產;

ETH:與BTC類似,其發行和結算的去信任程度略低于BTC;

DAI:由ETH支持,但預言機和治理使其去信任的程度低于ETH;

DAI?(未來):如果DAI中加入被信任的資產作為抵押物,DAI的位置將向左移動。

持票人信任資產和支配權有關:

法幣現金:支配權換手就是結算,但其發行需要信任美國政府

加密做市商GSR啟動NFT做市項目,專注于生成藝術:7月28日消息,加密做市商GSR啟動NFT做市項目,將專注于生成藝術。GSR 全球產品負責人 Beno?t Bosc 表示,到目前為止,該公司已經購買了 175 件(NFT),但仍在研究如何通過算法進行交易。

上月消息稱,加密做市商GSR公布其NFT投資組合,包含BAYC、CryptoPunk等系列44枚NFT。[2022/7/28 2:44:13]

司法信任資產,常常是包裹在司法保證里的中性發行資產:

代幣化黃金:黃金的發行不會被操縱——但如果?PAXG?背后作為保證金的黃金不翼而飛,那你就只能訴諸司法系統了;

wBTC:一種比特幣票券,由某法人實體托管,由法律系統結算。

國家信任資產,幾乎涵蓋了傳統金融系統的一切其他資產:

股票?:其增發由股東投票決定,按公司法結算

USDC:并非真正在以太坊上結算,其美元是在銀行系統里結算的

國庫券、金融衍生品、債券、大額存單:所有這些都是國家信任資產

你也可以挪動這些資產在各象限的位置,但重要的是明白這個模型的工作原理。靠左側和底部象限的東西需要槍桿子和政府來維系。而右上角的資產則不需要。

金磚為什么是零信任資產?黃金的發行量受制于物理條件。要增加陸地黃金的供應量,成本極高。黃金的結算也是去信任的——當一塊實物黃金從一個人的手中轉到另一人手中,最終性就完成了。支配權就是最終性。

ETH和BTC是當前僅有的市值達數十億美元且占據零信任象限的兩個數字資產。DAI、tBTC只是因為ETH和BTC才成為可能。所以,加密貨幣其實是很了不起的東西。

但比特幣也有其他問題。

BTC在比特幣網絡中的結算是去信任的,但如果它存在Coinbase交易所里,那么其結算就得依賴于第三方了。BTC也就從零信任資產變成了司法信任資產。

受到其網絡的功能限制,比特幣更多被用作一個點對點的價值轉移網絡,而不是一個可編程貨幣的網絡。比特幣的大部分貨幣操作都需要一個被信任的銀行。

這就是ETH如此重要的原因。以太坊的表達力意味著我們可以在零信任象限創造一整套貨幣系統。

這就是ETH無可替代的原因。

你聽說過Gartner的魔力象限嗎?右上角也是加密貨幣的魔力象限,鏈聞注:Gartner魔力象限,指Gartner公司對某市場內的廠商進行分析的四個象限,依次分別為領導者、挑戰者、遠見者和利基玩家。

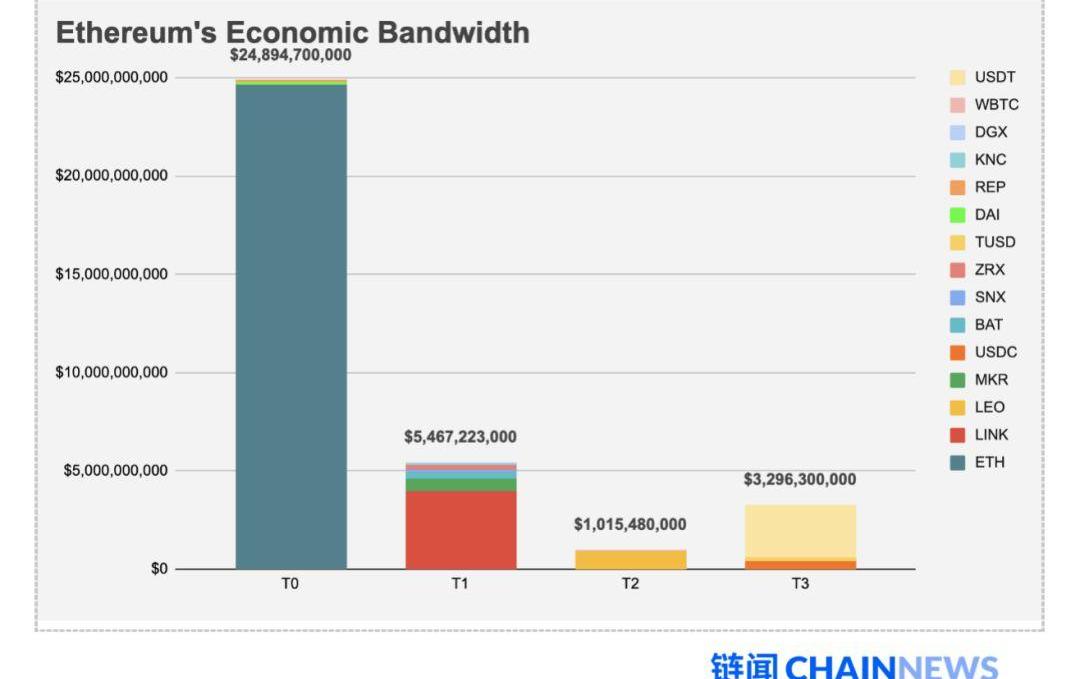

以太坊的經濟帶寬的分類

我們先來看一些數字。今天,可獲得的零信任?(T0)?經濟帶寬與以太坊上其它形態帶寬的對比如下:

不出所料,ETH是迄今為止T0經濟帶寬的最大供應者——為以太坊生態提供了超過246億美元的帶寬。其它形式的去信任經濟帶寬包括?DAI?和?REP。

T1經濟帶寬總計有?54億美元可用帶寬,包括大多數代幣項目,比如?LINK、?SNX、?BAT?等等。這些流動資產具備去信任的結算,但發行要靠信任。所謂靠信任的發行,是因為這些項目的團隊對其協議有足夠的控制權可以改變發行量。

或者說,這些T1代幣未來完全有可能變成去信任的經濟帶寬,只要它們能將其生態系統內單一實體和個人的權力最小化。其實,比特幣一度也是在T1象限的。

T2和T3經濟帶寬的供應量分別略高于?10億美元和?32億美元。回想一下,T2資產具有去信任的發行,但結算要靠信任——例如wBTC和代幣化的黃金。

T3資產包括?USDC、?TUSD?和?USDT——由法幣支持的穩定幣,其結算和發行都要靠信任,所以很大程度上它們需要依賴傳統金融系統才能成功。T3經濟帶寬中,UDST貢獻最多。在其對外報告的43億美元流通總量中,有超過27億美元是發行在以太坊上的代幣。

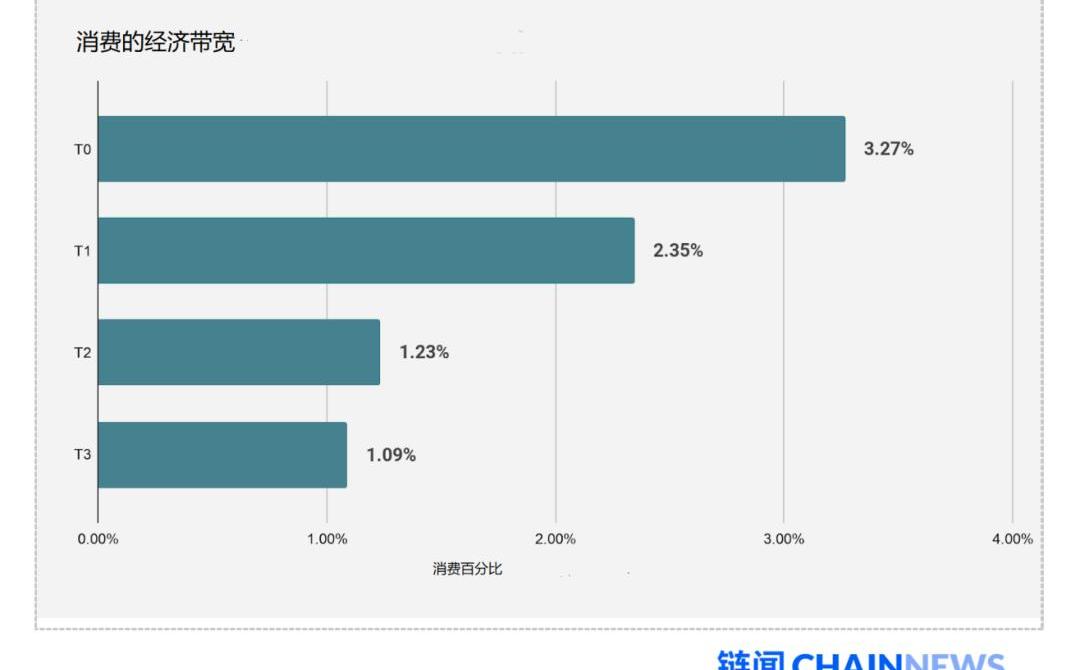

DeFi消耗的經濟帶寬

我們也可以算一下?DeFi協議消耗的經濟帶寬。今天,可用的T0經濟帶寬中有超過?3.27%是由以太坊的DeFi消耗的。這也是以太坊上最去中心化的DeFi行為。

當然,像?Compound、?Uniswap?和?Maker?這樣的DeFi協議,其用途并不限于去信任的經濟帶寬。比如Compound上就有多個免許可的借貸市場,包括一大批基于以太坊的資產,比如USDC。

盡管USDC在DeFi里的使用率相對較高,但DeFi對T3帶寬的消耗卻占比較低,因為DeFi不使用Tether——在我們的數據集中,USDT是?T3帶寬的最大供應者。

總之,我們發現,以太坊的貨幣協議消耗的不只是去信任的經濟帶寬。有流動性的、非去信任的資產,也完全有可能為更廣闊的生態充當經濟帶寬。

緊盯目標

盡管各種DeFi協議能夠利用其他信任形態的經濟帶寬來改善金融產品,但需要記住,我們的關注重點仍然是開放式金融的核心目標:信任的最小化。

去信任的經濟帶寬是一個開放型經濟體的信任最小化的助力。如果和免許可的貨幣協議綁在一起,兩者將成為貨幣和金融格局不可阻擋的力量。

如果我們的目標不僅僅停留在重組當前的陳舊金融體系,那么我們需要的就是去信任的經濟帶寬。若希望在這場金融革命中沖鋒,這是需要銘記的最重要事情。

結語

這篇文章旨在為經濟帶寬提出一種分類方法。以信任為軸來分析各種資產,我們可以構建一個框架,便于理解去信任資產對去中心化金融的重要性。

去信任經濟帶寬包括兩個核心要素:去信任的發行和去信任的結算。位于零信任象限的ETH等資產同時具備這兩個特性,它們構成了信任最小化的加密貨幣系統的基礎——它們不能被其他象限內的資產所取代。

當然,任何代幣化資產都可以利用免許可、可編程和開放性等以太坊金融系統的特點,獲益于以太坊的鏈上結算。代幣化對加密業界、對整個世界都是好事。但我們需要銘記,只有零信任帶寬才能為去中心化和以太坊的安全作出貢獻。

一個去信任的經濟體需要數萬億美元的去信任經濟帶寬。ETH是無可替代的經濟帶寬。

測試題

ETH作為經濟帶寬是不可取代的,你同意嗎?

復習:經濟帶寬有哪四種類型?

你會把各種資產放在信任四象限的哪個位置?

上周,美聯儲降低了利率,美聯儲主席杰羅姆·鮑威爾不久表示:“世界中央銀行在對抗這種病的經濟影響中發揮著重要作用.

1900/1/1 0:00:00摘要:市場依然處于極度恐慌之中,場外資金也沒有明顯流入跡象,短時延續震蕩調整。目前,比特幣與多數主流加密資產的價格相關性高達90%以上,而與以太坊的明顯低一些.

1900/1/1 0:00:00文|互鏈脈搏·金走車 2020年一季度還沒過,全國政務系統已上線了12項應用。借“1024”政策東風,以及區塊鏈技術在后疫情時代發揮的作用,區塊鏈+政務渴望在2020年爆發.

1900/1/1 0:00:00來源:DigitalAssetResearch?作者:GregCipolaro;LucasNuzzi 概覽 過去幾年,關于比特幣是“風險”資產還是“避險”資產的爭論從未停過.

1900/1/1 0:00:00比特幣挖礦難度的動態調整機制是這一共識機制獲得成功的關鍵所在,昨日比特幣挖礦難度一次性上調近7%至16.55T,btc.com數據顯示,目前比特幣全網算力為121.95EH/s.

1900/1/1 0:00:00最近,非營利組織Celo基金會成立了聯盟“繁榮聯盟”,集合了50多家各路人馬,其中主要是加密貨幣或區塊鏈機構,也包括了一些非營利組織如格萊敏基金會、美慈、直接給錢等知名慈善機構,以及GSMA等.

1900/1/1 0:00:00