BTC/HKD-0.92%

BTC/HKD-0.92% ETH/HKD-2.93%

ETH/HKD-2.93% LTC/HKD-2.31%

LTC/HKD-2.31% ADA/HKD-2.5%

ADA/HKD-2.5% SOL/HKD-3.22%

SOL/HKD-3.22% XRP/HKD-3.83%

XRP/HKD-3.83%全面了解新涌現的「常數函數做市商」,解析?CFMM的優劣勢與未來。

撰文:DmitriyBerenzon,區塊鏈投資機構BollingerInvestmentGroup研究合伙人

編譯:PerryWang

在很多市場中,如果缺乏足夠的有機流動性來支持活躍交易,做市商就成了緩解問題的代理人,它們可以促成原本不會發生的交易。

自動化做市商是執行這一功能的算法代理人,在電子市場內提供流動性。

盡管有很多人在理論和實踐上研究過自動化做市商,但「常數函數做市商」?在學術領域和金融市場上,都是一個從0到1的創新。

鏈聞注:

在數學中,常數函數是指值不發生改變的函數;

《從0到1》是由硅谷知名投資人PeterThiel課堂筆記集結而成的書,曾經是創業者炙手可熱、人手一本的「創業圣經」。

這種新型做市商,是指在數字資產交易環境中,使用起決定性質的定價規則,重新定義做市時提供流動性的過程,并讓

全球資金池為大眾服務。

在本文中我將:

解釋AMM和CFMM之間的

差異

探索CFMM的

利弊,探討CFMM未來的

設計方向及用例

澄清一些術語

盡管加密社區對自動化做市商?AMM頗為興奮,但大家對相關術語有很多誤解。

當人們提到AMM時,大多會想到?Uniswap,但AMM這個概念在學術界已有?10年的深入研究,研究主要集中在信息匯總的設計,以及如何應用于某些市場,在這些市場,回報依賴于世界的某些未來狀況,例如預測市場。

人氣最高的AMM是「對數市場評價法則」,該法則于?2002?年提出,被用于大多數預測市場。AMM的信息匯總還有其他策略,例如貝葉斯做市商和動態同注分彩做市商?。

Gemini選擇都柏林作為其歐洲總部:5月25日消息,加密交易所Gemini今天宣布,選擇愛爾蘭都柏林作為其歐洲總部。Gemini 愛爾蘭和歐洲的負責人Gillian Lynch表示,隨著我們繼續擴大我們的全球足跡,我們很高興能夠利用都柏林和愛爾蘭市場提供的人才和創新。

去年7月,Gemini成為在愛爾蘭中央銀行注冊的首家虛擬資產服務商,為個人和機構提供加密貨幣服務。(siliconrepublic)[2023/5/25 10:40:20]

Uniswap確實是一種AMM,但它有更多限定條件。因為Uniswap做市商使用了一種恒定乘積做市商,我們可以把這一類AMM稱為「常數函數做市商」,即CFMM。

當談到CFMM時,我們還經常聽到「聯合曲線」這一術語,實際上這是一個錯誤用法。聯合曲線定義的是價格與代幣供應量之間的關系,而CFMM定義的是兩種或更多代幣之間的關系。其實,該術語的創造者聲稱,聯合曲線實際上希望用于「聯合在一起的類宗教社區」的語境中。

最后,經常有人把像?Compound?這樣的算法貸款協議稱為AMM。我認為,這些算法市場采用了某種類型的AMM,而不是一種CFMM,因為其利率函數會根據使用率而動態變化,其目標也不是要保持利率不變。

常數函數做市商CFMM究竟是什么?

CFMM?是專門用于真實金融市場的第一批AMM。加密社區設計出CFMM,來構建去中心化的數字資產交易所,它建立在一種函數之上,即依據兩個或多個資產的可用數量來建立一種預先定義的價格組合。與基于訂單簿的傳統交易所不同,交易者是與一個資產池、而不是與某個特定的對手方交易。

「常數函數」這一術語是說,如果某個交易會改變某些資產的儲備量,那么這些儲備量運算后的結果應保持不變,比如等于一個常數)。

CFMMs通常有三個參與方:

交易者:用一種資產交換另一種資產。

3月NFT市場交易量近20億美元,Blur市占比近七成:4月5日消息,據Decrypt援引Dapp Radar和Dune數據報道,3月的NFT市場交易量略高于19.5億美元,較2月份的20.4億美元下降了約4%。其中絕大多數交易量來自Blur,該平臺上的以太坊NFT交易量接近13.5億美元,略高于2月份的約13.2億美元。

Blur交易活動在2月中旬激增,當時該平臺推出了Blur Token,激勵了“鯨魚”交易員的大規模交易。[2023/4/5 13:45:26]

流動性提供者

(LP):愿意將自己的資產組合與他人進行交易,獲得一定費用

套利者:讓該資產組合中的資產的價格保持與市場價格一致,以賺取一定利潤

CFMM常用于

二級市場交易,其目標是精確反映某個具體資產在

參考市場的價格

。例如,如果CFMM價格低于參考市場的價格,那么套利者會在CFMM買入這一資產,然后在一個基于訂單簿的交易所賣出,從而獲利。

恒定乘積做市商

由Uniswap率先實施的恒定乘積做市商策略,滿足如下等式:

R(α)和R(β)分別是某種資產的儲備量,γ是交易費。交易任何數量的某種資產,當改變其儲備量時,必須保證:當交易費為0,乘積R(α)*R(β)一直要等于常數k。這常被簡化為x*y=k,x和y分別是兩種資產的儲備量。在實踐中,由于Uniswap收取?0.3%?的交易費,并將其投入儲備,所以每筆交易之后k會增大。

跨鏈協議 Kima 完成 100 萬美元融資,Blockchange Ventures 參投:7月26日消息,跨鏈協議 Kima 宣布完成 100 萬美元融資,Blockchange Ventures 參投。

據悉,Kima 開發了一種開放性的跨鏈協議,允許用戶跨多個區塊鏈快速安全地轉移資產。Kima 還通過連接去中心化和傳統金融渠道的入口和出口實現低成本的加密貨幣交換,從而將 DeFi 和 TradFi 聯合起來。[2022/7/26 2:38:27]

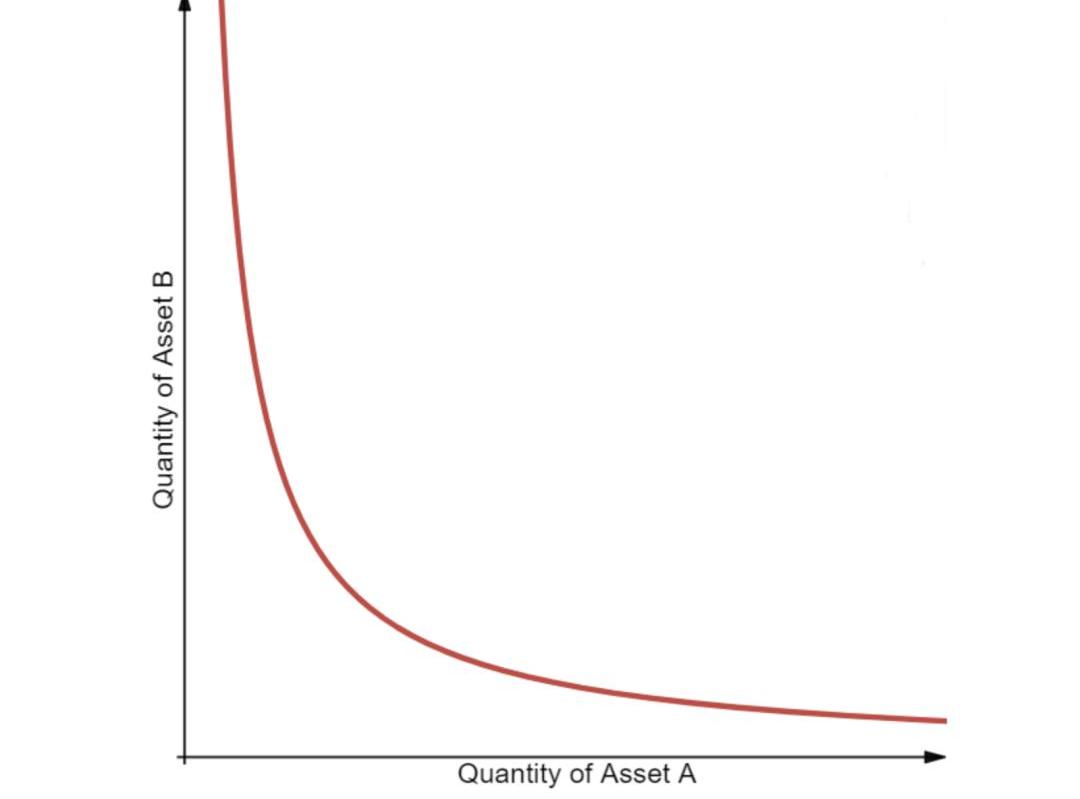

一個恒定乘積函數在描繪兩種資產時會形成一條雙曲線,其特性讓人比較滿意,因為當價格趨近無限時,流動性都不會匱乏。

恒定總和做市商

恒定總和做市商,是CFMM一種相對直接的應用,滿足如下等式:

R(i)是各資產的儲備量,而k是一個恒定值。盡管這個函數產生「零滑點」,但它不會提供無限流動性,因此不適于在去中心化交易所的用例中單獨實施。在實踐中,如果某儲備代幣的參考相對價格不為1時,總會出現套利者吸干這種代幣的情況。

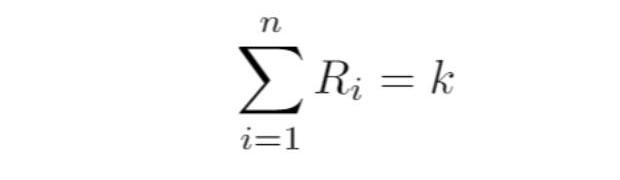

當描繪兩種資產價格時,恒定總和函數會形成一條直線,結果就是等式?x+y=k。

恒定平均值做市商

恒定平均值做市商,是恒定乘積做市商的一種概括,可用于超過兩種資產的情況,權重可不限于50/50。Balancer?率先引入這一模式,在無交易費的情況下,恒定平均值市場滿足如下方程式:

以太坊Goerli測試網將于8月8日至10日左右進行合并:7月22日消息,EthHub聯合創始人sassal.eth在其社交網站上表示,以太坊Goerli測試網將于8月8日至10日左右進行合并過渡,這將是最后一個通過過渡的公共測試網。如果Goerli測試網合并一切順利,那么在 9 月中下旬進行主網合并是極有可能的。[2022/7/22 2:30:11]

R是每種資產的儲備量,W是每種資產的權重,k是常數。換句話說,在無費用時,恒定平均值市場確保了資產儲備量的加權幾何平均值保持不變。

來源:Balancer白皮書

譬如,三種資產等權重組合資產的函數為:(x*y*z)^(1/3)=k

混合型CFMM

有一些項目采取的是混合函數,基于所交易資產的特性而實現想要達到的目標。

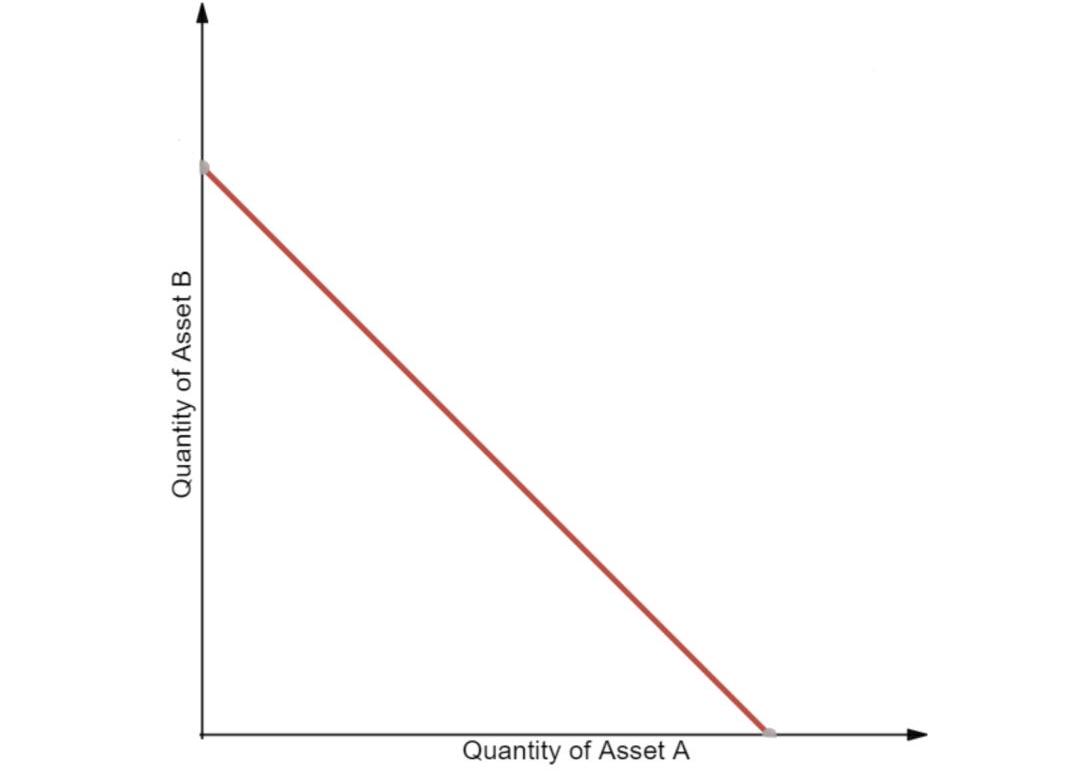

Curve?發現,如果基礎資產的價格相對穩定,那么你可以降低函數中的滑點值。它使用了一個恒定總和函數與恒定乘積函數的混合體,得出以下這個相當復雜的函數:

x是每種資產的儲備量,n是資產的種類,D是一個不變量,代表儲備中的價值,A是「放大系數」,即一個可調的常數,提供一種類似杠桿的作用,影響資產價格的范圍,后者會影響流動性提供者的利潤空間。

當投資組合比較均衡時,這個函數作為一個恒定總和函數而發揮作用,當投資組合變得更不均衡時,它轉換為一個恒定乘積函數。在效果上,這個函數看起來像一個「放大的雙曲線」。

馬斯克:Web69的想法不錯:金色財經報道,前 Twitter 首席執行官 Jack Dorsey 近日宣布推出“Web5”,他試圖在比特幣網絡上構建 Web 組件并專注于身份而非 Token 化支付,同時解決現實個人數據保護問題,確保不會將這些數據出售給第三方,該項目旨在將去中心化身份和數據存儲帶入 Web 應用程序,同時將數據所有權歸還給用戶。

此消息發布后,一位名叫“Wandrinstar”的狗狗幣社區用戶在社交媒體上稱:“如果Jack Dorsey 和比特幣可以創建 Web5,那么狗狗幣也可以創建 Web69。” 這條推文立刻引起了 Jack Dorsey 的注意,他在回復中 @ 了 Elon Musk 并表示“靠你搞定 Web69 了”,馬斯克回復稱“Web69 的想法會很熱門”。[2022/6/12 4:20:04]

來源:Curve白皮書

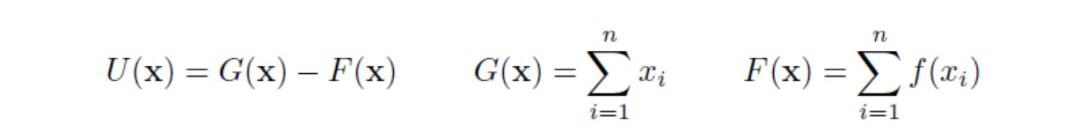

ShellProtocol?的目標類似,但采取了一種不同的方法。和Curve一樣,其滑點已針對穩定幣進行了優化,和Balancer一樣,其代幣資金池是一籃子的加權資產,但是與上述兩者的區別在于,它使用了多個可調參數。它使用的函數如下:

來源:Shell白皮書

U(x)可被詮釋為由一個增益函數G(x)和一個損失函數F(x)組成的效用函數;x是每種資產的儲備量。在效果上,當資金池處于平衡時,該函數相當于一個恒定總和函數,但當資金池各資產的權重偏離某個特定的閾值時,它會逐漸引入更多的滑點。這種設計可確保資金池保持均衡,靠攏它對各資產所預設的權重。

常數函數做市商的好處

交易更快

在傳統交易所的工作流中,做市商需要創建訂單,訂單要在交易所中掛出,做市商需要瀏覽訂單,再等待有交易對手接單。受制于這種匹配流程,某些訂單可能得等上好一段時間才會被接單,或者一直等待。而CFMM解決了經濟學上的「需求耦合」問題,讓一筆交易可以立即發生,對于某些用例而言這非常重要。

引導流動性

在基于訂單簿的交易所,引導流動性是一個特別費力、成本極高的過程。通常情況下,交易所需要找到做市商,讓他們編寫用于定價和發布訂單的客制代碼,并經常直接提供帳戶和資金,以便于交易。交易所往往還要運行帶有控件的內部交易臺,以確保既不搶先交易,還能靠自己應付一些執行工作。要么,創始人還要經常倒騰一段?python腳本,用自己的資產提供流動性,同時對沖他們在其他交易所的風險。「德爾塔中性」型做市商如果想找到一種對沖其資產偏離賬面的方法,任務也比較艱巨,因為如果不存在某個自然人的買方或賣方,這通常是不可能實現的。

由于CFMM鼓勵被動的市場參與者將其資產借給資金池,因此它們使流動性的提供的便利度有數量級的提升。例如,Synthetix?能夠用Uniswap來為其sETH流動性池引導流動性,讓用戶可以更方便的在交易所開始交易。

鏈上預言機

CFMM提供了一種能力,即無需使用中心化的第三方即可衡量某個資產的價格,從而解決了所謂的「預言機問題」。與CFMM互動的代理?(agents)?會因為正確報告某個資產的價格而獲得激勵,因此,去中心化交易所變成了一個良好的鏈上價格預言機,其他智能合約可以將之作為一個真實信息的來源。

Uniswapv2?可以在每個區塊的首筆交易之前度量和記錄價格,這就更加落實了初衷。與此前在一個區塊期間尋找價格相比,這樣使得價格更難被操縱。

路徑獨立性

路徑依賴的意思,簡而言之就是「歷史很重要」。基于訂單簿的交易所,其價格發現過程是路徑依賴的,某個資產的價格取決于參與者的行為響應。在傳統市場以及中心化加密貨幣交易所,這一點都很明顯,即資產價格受到各種因素的影響,比如訂單簿深度、買方或賣方流動性、交易歷史和私有信息等。

而CFMM在很大程度上是路徑獨立的,這意味著,任何兩個數量的價格僅取決于這些數量,而不取決于它們之間的路徑。這帶來了兩個重大好處:

因為交易者不管是一次性參與交易,還是一組小型交易,獲得的

價格是一樣的,所以他/她無需制定如何交易的策略。

它提供了一種關于狀態的最小表征:我們只需知道

數量,就可以為某個資產定價。

CFMM的弊端

滑點

滑點是指,隨著交易者吸收流動性,價格往往會向交易者行為相反的方向變化——交易越大,滑點越大。CFMM會產生較大的滑點成本,因此更適于規模較小的訂單。

外部財務風險

向某個CFMM添加流動性很簡單,但會帶來一些復雜的財務風險。

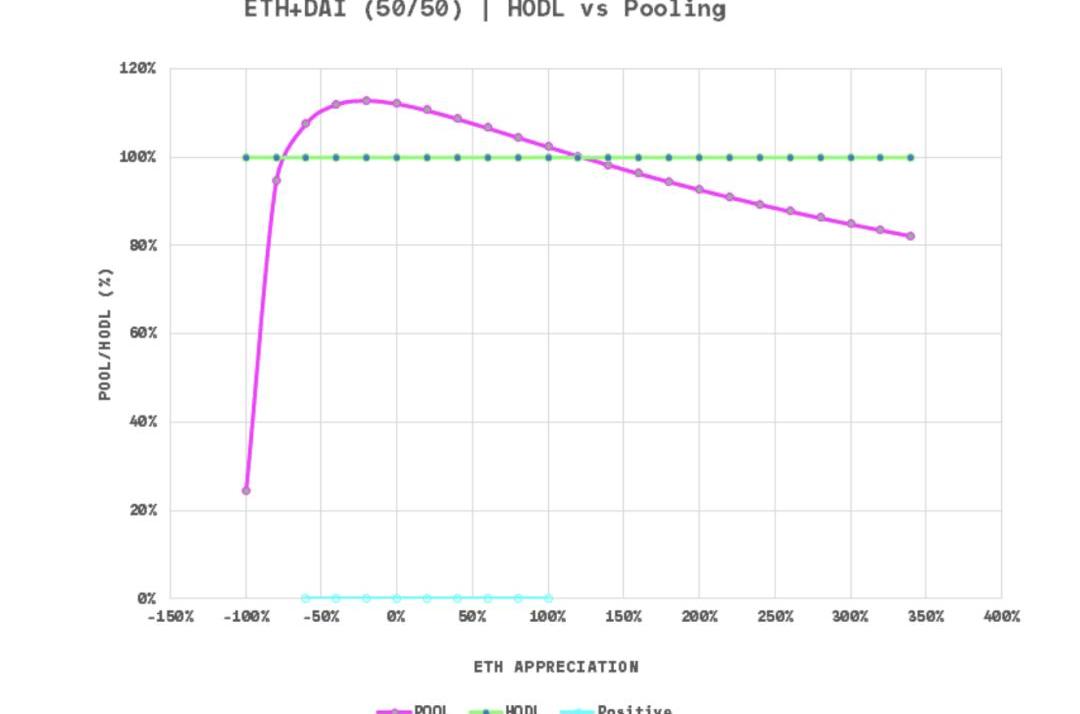

例如,Uniswap的收益曲線是凹形的,這意味著流動性提供者在一定價格區間是盈利的,但在更大的價格變動中會虧錢:

來源:AlfaBlok

理想情況下,在冒險時我們需要「凸性」,即在風險光譜的兩側都獲得正面。這種收益結構的潛臺詞是,流動性提供者應積極監測資金池中的變化,一旦變化就迅速行動,以防止重大損失。

CFMM的未來

依資產而定的函數

Curve?和?Shell?已經證明,可以為特定類型的數字資產量身定制常數函數。

因此我相信,除了穩定幣,我們還可以針對各種資產類型設計多種多樣的CFMM,比如衍生品和證券型代幣。

這些CFMM的價格函數能最佳的反映各自資產的特征,結果就是滑點的減少和交易效率的提高。

流動性的敏感性

這一屬性意味著,做市商應基于市場行為的數量來調整其定價響應的彈性。流動性敏感性是值得期待的,因為它從直覺上符合人們對市場起作用的方式的要求:一筆規模固定的投資,在流動性高的市場上的價格變動,應該比在流動性低的市場上要少。

流動性敏感性在當前的CFMM中僅限于價格方面,但其他維度也應該可以動態變化。

例如,流動性提供者如果按固定比例收取交易費,那就不是流動性敏感的,因為不論交易額怎么變化,它都是一樣的。

一種替代方法是,在較低的流動性水平上提高LP費率,以激勵LP存入其資產。

另一種方法是,在市場啟動時降低LP費率,以此鼓勵交易量的增加,當市場成熟時則提高LP費率。雖然較低的費率可以增加交易量,但它也可能會挫傷池中流動性。這里有一個有趣的研究領域,即到底什么樣的費率能讓利潤最大化,在交易激勵與流動性激勵之間保持平衡。

在流動性之外,流動性提供者費率還可以基于其他因素。例如,人們可以基于尾隨波動率來調整LP費率,從而形成一種隨機定價機制,并為CFMM帶來「波動性敏感性」這種額外好處。

一級市場

盡管目前大多數的CFMM主要用于二級市場的交易,但它們也可以用于引導一級市場的資產發行。CFMM使得發行方能高效地發行實體和數字原生資產,并捕獲二級市場的好處,同時改善流動性,為客戶改進價格發現。

Unisocks?是這一領域的先鋒,它創建了自己的代幣,持幣人可獲得一雙限量版襪子。Unisocks創建了500個SOCKS代幣,并將其存入一個有35個ETH的Uniswap流動性池中。如果ETH的交易價格為200美元,那么第一雙襪子的底價則為14美元,第499雙的底價為350萬美元。SaintFame通過銷售襯衫使這一概念進一步合法化,Zora?通過創建一個限量版商品的市場來推廣該概念,我預計會有更多以類似用例來使用CFMM的項目。

有意思的是,這讓我們回到了AMM的初始用例,即信息誘發,不過,這一次是關于某個資產的價格,而不是某個事件發生的可能性!

總結

常數函數做市商,是金融市場的一項基礎性創新,它為自動化做市的學術研究引入了一個激動人心的新領域。

常數函數做市商仍處于發展的萌芽期,我期待著,在未來幾年會看到更多新的設計和應用的出現。

Tags:AMMUNIUniswapSWAPBDAMMUniLend Financeuniswap幣不見了FenixSwap Token

作者:七哥 來源:登鏈社區 編者注:原標題為《也許是國內第一篇把以太坊工作量證明從算法層講清楚的》對于沒有把數學學會的同學來說,如果希望從算法層了解以太坊的工作量證明是非常困難的.

1900/1/1 0:00:00前言:在公鏈的生態系統中,目前最引人注目的還是DeFi的發展。那么,DeFi協議本身有多強的可防御性?它們能夠被分叉嗎?DeFi協議的可組合性和互操作性對于以太坊自身的可防御性又有什么影響?本文.

1900/1/1 0:00:00來源:頭等倉 編者注:原標題為《回顧穩定幣的歷史及了解貨幣的未來》通過穩定幣歷史,了解貨幣未來設計和發明加密貨幣,是為了讓全球私人和機構用戶受益,讓人們從繁瑣的銀行系統中解放出來.

1900/1/1 0:00:00馬耳他金融監管部門上周表示,大約70%完成第一階段申請的加密貨幣和區塊鏈創業公司未能獲得馬耳他金融服務許可證。馬耳他的加密貨幣監管規則在2018年公布時,被譽為世界上最具創新性的法規.

1900/1/1 0:00:00來源:哈希派 作者:LucyCheng在加拿大蒙特利爾市的市中心有一座三層玻璃大樓;乍一看和大多數房地產公司的辦公大樓無異,但仔細一瞧會發現,招牌上寫著BitcoinEmbassy的字樣.

1900/1/1 0:00:00前言 4月23日,經濟學家、數字資產研究院學術與技術委員會主任朱嘉明出席了《醫療新基建:產業、金融、科技的深度重構》線上研討會,并做了總結發言.

1900/1/1 0:00:00