BTC/HKD+0.56%

BTC/HKD+0.56% ETH/HKD+1.44%

ETH/HKD+1.44% LTC/HKD-0.35%

LTC/HKD-0.35% ADA/HKD-0.24%

ADA/HKD-0.24% SOL/HKD-1.02%

SOL/HKD-1.02% XRP/HKD+0.31%

XRP/HKD+0.31%Uniswap 強勢,Sushiswap 崛起,六大指標各有勝負。

在 Uniswap 的諸多分叉項目中, Sushiswap 脫穎而出。相信任何人九月份時候都不會預料到 Sushiswap 如今的發展吧。

盡管彼此競爭, 但是 Sushiswap 跟 Uniswap 的發展其實是互利的,都在共同做大 DEX 的蛋糕。本文從五個鏈上指標,比較 Sushiswap 和 Uniswap,幫助我們更好的了解這兩款重量級的 AMM 產品。

盡管剛開始 Sushiswap 只是 Uniswap 各種以食物命名分叉項目中一個典型的例子,但是 Sushiswap 不僅生存了下來,其在 AMM 模式上的發展和創新也超出了所有人的預期,現在 Sushiswap 可以在許多層面上跟 Uniswap 展開競爭了。

目前這兩款 AMM 已經分化成兩個完全不同的產品了,Sushiswap 一直在不斷發布新功能,比如 Bentobox。而 Uniswap 的核心開發者則一直在專心打造 Uniswap V3。Uniswap V3 的發展前景目前尚難估量,但可以肯定的是,這兩個協議之間的競爭正在升溫。

本文深入研究 Sushiswap 和 Uniswap 的鏈上指標,比較這兩個 AMM 協議在 DEX 協議的王者爭霸賽中,是如何相映成趣的。

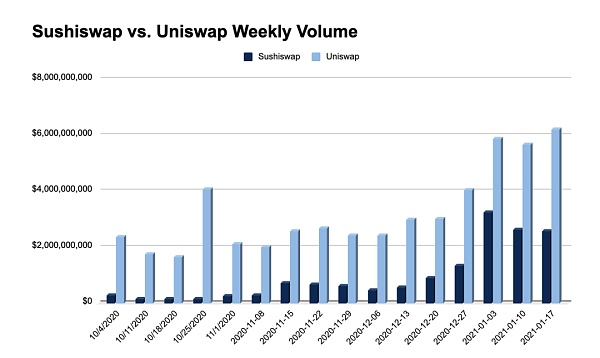

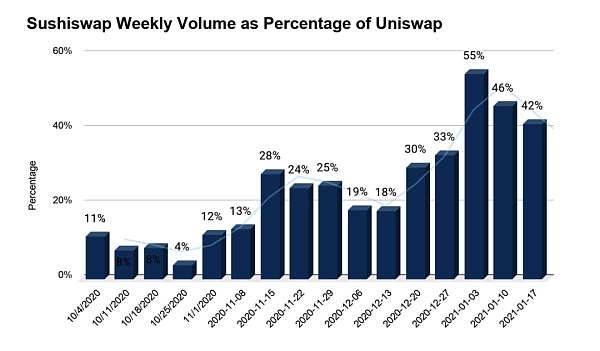

想要衡量任何去中心化交易所的成功與否,最基本的指標之一自然就是交易量了。畢竟,去中心化交易所的核心目的是促進參與者之間的代幣交易。盡管在整個 DEX 領域的交易量上,Uniswap 仍然占據主導地位,不過 Sushiswap 的交易量也很難忽視。

Arbitrum生態DEX Camelot已上線v3農場,支持集成自動化策略:8月10日消息,Arbitrum生態DEX Camelot已上線v3農場,用戶可以在集中范圍內提供流動性,并支持用戶直接在應用程序中集成自動化策略,實現模塊化的v3流動性管理方法。[2023/8/10 16:17:22]

在過去的三周里,Uniswap 的平均周交易量接近 60 億美元,而 Sushiswap 則處理了 28 億美元的交易量--對于一個只存在了幾個月的協議來說,這一數據頗為可觀。

就在一個月前的 12 月,Sushiswap平均處理的交易量是Uniswap每周交易量的25%。現在,該協議的平均處理量達到了 Uniswap 交易量的 48%。

數據來源: Dune Analytics

數據來源: Dune Analytics

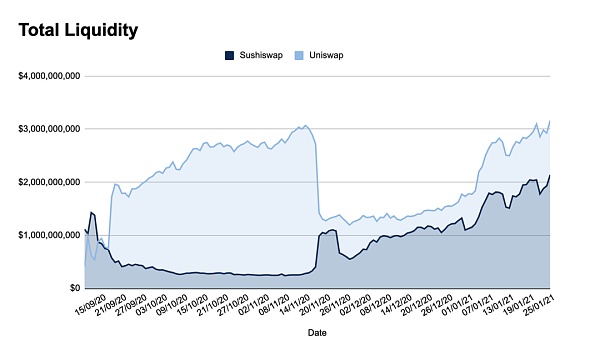

除交易量之外, DeFi 協議中的鎖倉總值,或者說協議內可用的總流動性,也是衡量 DEX 成功與否的一個關鍵指標。

Sushiswap 通過新穎的“吸血鬼攻擊”式的操作起步獲得自己的交易體量。在 Sushiswap 早期,這種玩法對它的聲譽有所損害,畢竟它的對手可是 DeFi 的寵兒 Uniswap。

代幣激勵的誘惑,讓人們很難抵御。Sushiswap 采取的 "分叉+添加代幣 "的策略顯示了代幣激勵的力量。不過 Uniswap 也進行了反擊。在 Sushiswap 上線之后的幾周內,Uniswap 也采取了發幣策略,當然這場賽事還沒結束。

ZigZag:已上線基于Arbitrum網絡的DEX,包括wETH與wBTC等交易對:8月12日消息,作為zkSync主網上唯一交易平臺的ZigZag宣布,現已上線Arbitrum網絡,用戶可以在ZigZag平臺交易wETH、wBTC和ZZ。在上線前兩周,ZigZag不收取任何交易費用,用戶只需要支付gas即可交易。[2022/8/12 12:20:57]

Uniswap 相比 Sushiswap 更進一步,向之前的用戶追溯分配 15% 的代幣量,之前使用 Uniswap 的人都賺到了幾千美元的回報。就像 Compound 的做市挖礦熱一樣,Uniswap 的追溯分配方式,也成為了 DeFI 行業的標配,無論是新老協議,在上線代幣時,都會采用這種方式了。

Uniswap 發幣后,瞬間翻轉盤面。

在 8 月份 Sushiswap 吸納了大量的流動性之后,流動性提供者們紛紛回到了 Uniswap 分一杯羹,參與 Uniswap 代幣上線之后的流動性挖礦,獲得 UNI 代幣。

幾個月后,情況漸趨平穩。Uniswap 和 Sushiswap 如今都擁有數十億美元的流動性。不過,也有個關鍵的區別。

在 2020 年 11 月結束了流動性激勵措施后,Uniswap 如今的 30 億美元的流動性資金池,現在完全沒有得到代幣激勵的補貼。與此同時,Sushiswap 則繼續大力獎勵 LP(流動性提供者),進一步發放 SUSHI 代幣獎勵。

Atari Chain推出Atari DEX擴展區塊鏈游戲生態系統:Atari Chain推出去中心化交易所Atari DEX,以擴展其區塊鏈游戲生態系統。Atari DEX是Atari Chain為其加密貨幣生態系統推出的首批工具之一。Atari DEX最初支持Atari Token、以太坊和Fantom三種代幣,之后將添加更多交易對。(Coinquora)[2021/8/6 1:39:12]

數據來源: Token Terminal

這里需要注意的是,雖然 Uniswap 的做市商(LP) 并沒有直接得到 UNI 代幣激勵,但很多項目都在利用 Uniswap 作為他們的主要交易場所,并激勵自己的社區為各自的 Uniswap 池提供流動性。

無論如何,較高的流動性與缺乏原生 UNI 激勵機制同時存在,標志著 Uniswap 達到了產品與市場的契合。Uniswap 繼續作為交易商和代幣項目的首要交易平臺,雄冠整個市場。然而 Sushiswap 在總流動性方面也跨越了 20 億美元的里程碑,這一成績很難忽視。

Sushiswap 如今有了很大的市場深度,而關鍵的 DeFi 項目,特別是 Yearn 生態系統,則選擇使用 Sushiswap 作為其主要的流動性來源。

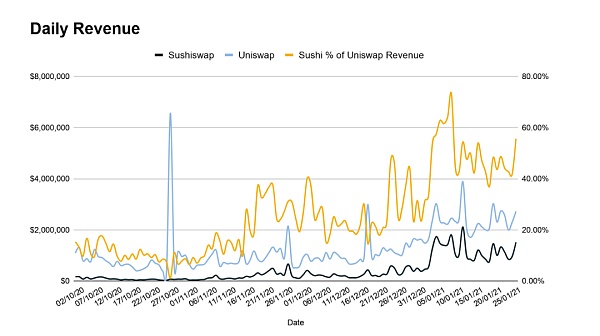

Uniswap 和 Sushiswap 在交易量和流動性深度方面競爭激烈, 收入情況也成為了另一個需要關注的關鍵指標。這里所說的收入,指的是用戶交易的手續費給 LP(做市商) 帶來的現金流。值得注意,這兩個協議的特點是對任何交易對都收取 0.3% 的交易費。

縱觀整個 DeFi 領域,Uniswap 都是王者一般的存在。該協議是一臺印錢機器。2021 年 1 月,Uniswap 平均每天為 LP 創造超過 230 萬美元的收入——大大高于該領域的任何其他協議。

1月份DEX交易量突破600億美元 Uniswap交易量突破300億美元:2月1日消息,The Block Research收集的數據顯示,去中心化交易所1月份交易量超過600億美元,創歷史新高。其中,Uniswap 1月份交易量突破300億美元。SushiSwap和Curve的1月份交易量分別為134.8億美元和59.2億美元。(The Block )[2021/2/1 18:33:20]

哪個競爭對手更接近它?是的,你猜對了。就是 Sushiswap。盡管 Sushiswap 的 AMM 僅占 Uniswap 日收入的一半,但仍為 Sushiswap 的 LP 們帶來平均 7 位數的收益,平均每天產生約 120 萬美元的進賬。

與交易量數據類似,從收入角度看,Sushiswap 也在不斷壯大。本月早些時候,該協議一度飆升,所產生的的日收入量,約為同期 Uniswap 的 64%,同時在過去 7 天內,平均收入約為 Uniswap 日收入量的 46%。盡管相比之下 Sushiswap 仍然明顯低于 Uniswap。

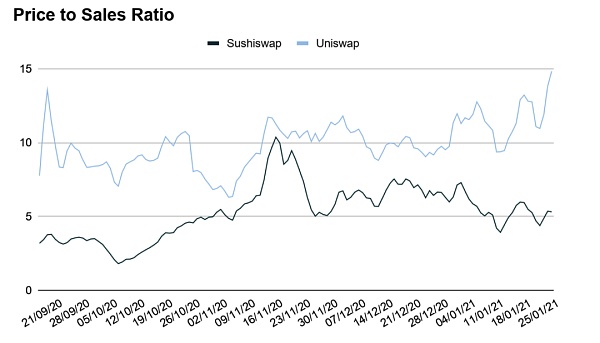

市價和收入的比值 (市銷率,P/S ) 逐漸成為了 DeFi 協議的通用指標。P/S 值會將代幣的價格跟對應 DeFi 協議的收入做對比,是基于協議的交易手續費收入,對協議的市場價格進行估值評價的指標。

這意味著具有較低 P/S 比率的代幣,可能比具有較高 P/S 值的類似協議,估值更為公平,或者市場對代幣的增長預期較低(反之亦然)。

公告 | Newdex 官方:表示未遭受黑客攻擊:關于“ Fastwin 發布公告稱 Newdex 受到攻擊,請玩家不要交易 FAST ”事件,Newdex 官方公告表示并未遭受黑客攻擊,用戶資金是安全的,請放心交易。

去中心化交易所 Newdex 表示已經與 Fastwin 官方確認事件,證實屬于 Fastwin 管理員描述錯誤,目前電報群公告已被撤回。具體攻擊情況目前還不明確,請用戶及DAPP開發者保持警惕。[2018/12/25]

根據 Token Terminal 的數據,Sushiswap 一直保持穩定,P/S 比率約為 5,而 Uniswap 最近由于過去幾周的價格大幅上漲而觸及約 15。

數據來源: Token Terminal

有鑒于此,從目前 Uniswap 產生的現金流來看,相比 Sushiswap 來說,目前市場對 Uniswap 的估值過高。但這并不意味著 Uniswap 公司被高估了,或者說 Sushiswap 公司被低估了。如前所述,這個估值指標背后有很多細微的差別,取決于讀者想如何解釋這些數據。

我這里想多聊一下這兩個協議的代幣機制。

UNI 代幣目前是一種非生產性的治理代幣,這意味著它們并不代表對 Uniswap 這頭現金牛的任何經濟權利。另一方面,SUSHI 的持有者確實對協議的現金流有權利要求,使其成為生產性資產。

考慮到這一點,Uniswap V2 中引入了一個可選的協議收費比例的參數,可以選擇將轉給 LP 的手續費比例,從 0.3% 降到 0.25%s,剩余的 0.05% 則通過去中心化治理過程來分配。

Sushiswap 采用的正是這種模式,但它并沒有像 Uniswap 那樣對協議收費的意圖含糊其辭(并默認關閉),而是讓 SUSHI 的持有者通過抵押代幣的方式,直接獲得協議的現金流。

過去三十天,Sushiswap 分配給了代幣抵押者們 530 萬美元的抵押收入,大約為 8% 的年化回報率。如果 Uniswap 實施同樣的模式,根據 30 天的收入數據來計算,該協議將為 UNI 抵押者帶來兩倍的收入,本月收入為 1100 萬美元。

以此計算得到,如果 Uniswap 也采取 Sushiswap 的模式的話, UNI 抵押者的一年的收益量可以達到 1.32 億美元,年化收益率為 3.1%。

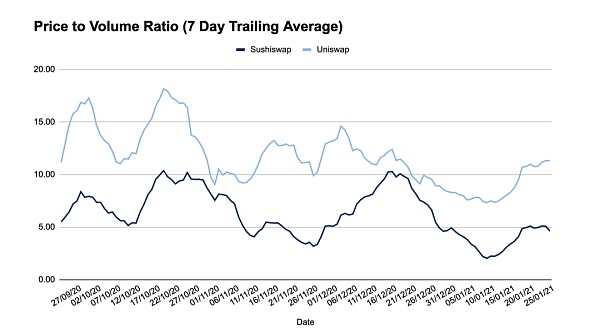

價量比 (P/V) 是一個較新的、DEX 特有的估值指標,與 P/S 比具有類似的特性。

P/S 的市銷率指標,會根據流動性協議產生的費用來估值,當研究具有不同費率的協議時,費用金額可能會因此有所差別,對比起來比較困難。P/V 比率則忽視這些區別,根據 DeFi 協議的交易量,來衡量市場如何對協議進行估值。

簡單來說,目前市場對 Sushiswap 的 P/V 值是 4, 意味著 Sushiswap 每天每 1 美元的交易量,市場估值認為能值 4 美元;對于 Uniswap 來說,這一比率更高,為 11,意味著每處理 1 美元的交易量對應的價格約為 11 美元。

數據源: Token Terminal

與 P/S 的比值類似,市場可能會給予 Uniswap 更高的估值,表現為 P/V 值更大,因為他們對該協議的增長預期相對于 Sushiswap 會更高。同樣考慮到 Sushiswap 仍然是一個較新的協議,市場對該協議的增長預期可能較低,因為它還沒有明確界定其護城河,而 Uniswap 則有。

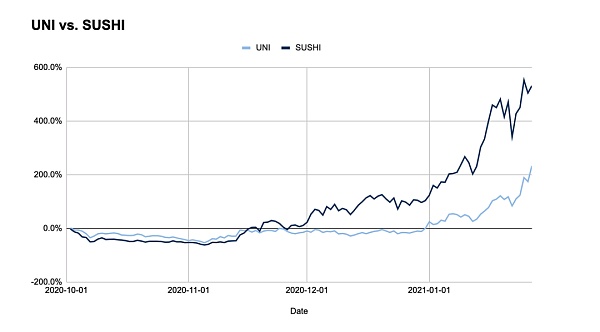

好了,讓我們進入正題。最終基本面和估值指標也只能讓你走這么遠,市場才是最終的裁判。那么,這些協議的表現如何呢?

在最近幾周,這兩個代幣都出現了大規模的上漲,所以無論你持有 SUSHI 還是 UNI,你現在可能都很開心。但一路走來,并非總是陽光燦爛,鮮花遍地。 Uniswap 和 Sushiswap (以及整個 DeFi 市場)在第三季度末和第四季度初度過了一段艱難的時期。

在這段時間里,在 DeFi 熊市中,UNI 相對于其分叉項目來說更好地守住了陣地,因為 UNI 在 Q4 的最低谷是 -53% 的下跌,而 SUSHI 的持有人則感受到了更多的痛苦,下跌了 -61%。好在此后這兩個項目都有很大的反彈。

今天來看,自 2020 年第四季度開始,Uniswap 的漲幅已經飆升到 232%,而 Sushiswap 則在大家都以為它死了之后,以 530% 的漲幅重新爆發。

數據: CoinGecko

必須認識到,Uniswap 是市值較高的資產,這意味著自然要有更多的資金流入,才能拉動上漲。作為參考,Sushi 在底部的流通市值只有 4800 萬美元,而底部 Uniswap 的流通市值仍然在 5 億美元以上。

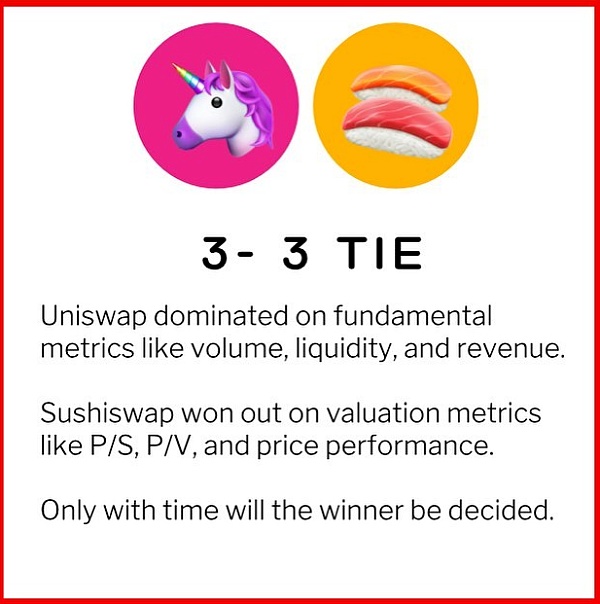

雖然 Uniswap 仍然占據主導地位,但近幾個月來, Sushiswap 的發展及其在市場上的競爭力,充分說明了產品市場契合度也正在提高。今日之戰的最終結果?一場平局。

Uniswap在交易量、流動性和收入等基本指標上勝出,因為它是 DeFi 中主要的流動性和交易場所。另一方面,Sushiswap 由于更有吸引力的經濟設計和較小的市值,在 P/S、P/V 和價格表現等估值指標上勝出。

如果有什么可以肯定的話,這兩個協議的未來一年將是令人興奮的。看起來競爭會仍舊激烈。

Sushiswap 和 Uniswap 都計劃發布重大版本。Uniswap 會帶來 V3,而 Sushiswap 今年早些時候也制定了雄心勃勃的路線圖。

誰是贏家?我想,只有時間才能知曉了。

翻譯:荊凱

來源:

https://newsletter.banklesshq.com/p/dex-title-fight-uniswap-vs-sushiswap

Tags:SWAPUNIUniswapSHIAppleSwapunisat錢包手機下載layer幣和uniswap的關系Shikokuaido

這句話被大家掛在嘴邊已經有一段時間了,它比之前幾乎所有的東西都更能體現去中心化的理念。我們說的是去中心化金融,或者簡稱為DeFi.

1900/1/1 0:00:00北京時間2月2日,以太坊突破1500美金,最高達到1541美金,30天內漲幅已接近100%。此前吳說區塊鏈就根據數據分析認為,以太坊破新高有四個原因,而利好仍未出盡.

1900/1/1 0:00:002021年剛向前一小步,比特幣就開起了“過山車”,還是不系安全帶的那種。1月7號,單價首次突破4萬美元,這是不到一個月就翻了一番,正當“幣圈大佬們”摩拳擦掌開始賣課時,9號便又跌破了4萬美元,而.

1900/1/1 0:00:002020年是Defi爆發元年,借貸、AMM賽道等均已出現較為明確的龍頭和第一梯級項目。衍生品賽道則略顯孤獨,僅僅有SNX扛起合成資產的大旗。然而,衍生品市場遠不及此.

1900/1/1 0:00:001月21日,幾名Yearn.finance(YFI)社區成員發起了一項增發提案。提案主張,增發6666枚YFI,其中1/3用于獎勵主要貢獻者,另外2/3納入財政庫用于未來的支出和發展.

1900/1/1 0:00:002021年第一個交易日,即1月4日,GameStop股價報在17.25,后在接下來的10天里翻倍.

1900/1/1 0:00:00