BTC/HKD-1.33%

BTC/HKD-1.33% ETH/HKD-1.56%

ETH/HKD-1.56% LTC/HKD+0.5%

LTC/HKD+0.5% ADA/HKD-1.4%

ADA/HKD-1.4% SOL/HKD-2.28%

SOL/HKD-2.28% XRP/HKD-2.27%

XRP/HKD-2.27%作者:EverettMuzzy、BogdanGheorghe、DanningSui

翻譯&校對:閔敏&阿劍

來源:以太坊愛好者

編者注:原標題為《引介|2020年第一季度DeFi狀況報告》

綜述

2020年第一季度,去中心化金融領域主要發生了兩件大事:DeFi中鎖定的ETH和美元再創新高,以及3月12日上演的“黑色星期四”。

DeFi中鎖定的ETH和美元

事件描述:第一季度,以太坊DeFi社區慶祝了兩個里程碑事件。意義最大的事件是,在2月6日,DeFi領域的智能合約中鎖定的ETH和ERC-20代幣的總價值超過10億美元。意義次之的里程碑發生在1月30日,DeFi智能合約中鎖定的ETH數量創下歷史新高:317.86萬ETH。

重要性:雖然在第一季度末ETH和美元鎖倉大幅下降,但是這些數據只回到了2019年末的水平。由此可見,整個DeFi生態系統已經具備了一定的彈性,很快就會重現上漲趨勢。目前,DeFi正處于史上最活躍的時期。

新冠疫情下的黑色星期四

事件描述:在3月12日,密碼學貨幣市場暴跌近40%——同時,全球股票市場也出現崩盤。在3月12日和13日,以太坊上的活動激增,許多去中心化交易所都處于有史以來最活躍的時期。

重要性:許多跟區塊鏈有關的宣傳都把區塊鏈資產稱作“避險資產”,可以避免傳統金融領域中大型銀行、公司和政府的管理不當問題。許多業內人士認為,理想狀態下的密碼學貨幣與股市不存在相關性,而是作為一種更加安全的資產集合供人們儲值和投資。黑色星期四揭露了一個非常殘酷的事實:至少就目前來看,密碼學貨幣領域的人必須承認密碼學貨幣市場與傳統市場存在相關性,并采取應對措施。

注:2020年第一季度DeFi報告中的所有數據均由AlethioAnalytics收集并分析。欲知更多信息,請訪問aleth.io。

2020年的去中心化金融

一直以來,去中心化金融都是以太坊生態系統的寵兒。雖然“去中心化金融”一詞直到2018年才流行起來,但是這一概念在以太坊生態系統的最早期就出現了。去年,許多DeFi團隊和項目通過金融賦能方案實現了區塊鏈技術的承諾。特別是2019年下半年,DeFi進入了快速發展時期,像MakerDAO、Uniswap和CompoundFinance這樣秀異的項目都給自己定位為DeFi領域的建設者。

Bitwise首席信息官:比特幣不太可能在2021年達到10萬美元:12月7日消息,Bitwise首席投資官Matt Hougan在接受采訪時表示,在加密貨幣市場發生重大閃崩之后,比特幣不太可能在未來三周內突破歷史新高,并一路上漲至10萬美元。\"年底前達到10萬美元是一個很難的預測,我認為10萬美元可能是2022年的目標。(彭博社)[2021/12/7 12:57:22]

新冠病和DeFi概述

2020年第一季度末,新冠疫情在全世界加速蔓延,幾乎對各行各業都產生了影響。本DeFi報告中的大部分數據都來自3月12日的市場崩盤前后。面對以太坊DeFi生態上的市場波動,如果我們僅僅把新冠病的流行當成史無前例的大災難、認為市場波動僅是投機活動的結果而非現實世界情形的如實反映,那就很容易錯過其中的教訓。區塊鏈技術是在“前所未有的”經濟危機背景下應運而生的,它承諾會保護人們免受此類事件所引發的不確定性和波動性的傷害——但是,這些傷害卻像歷史上發生的那樣仍在發生。

眼下,區塊鏈社區必須面對的一個的問題,即,如何理解密碼學貨幣市場隨股市崩盤而暴跌的現象。關于區塊鏈技術——尤其是金融應用——的敘事大多認為二者不具有相關性。密碼學貨幣旨在克服傳統市場于2008年金融危機期間暴露出的弊端——不可預測性和不可信任性。密碼學貨幣社區經常以委內瑞拉和阿根廷為例,強調其政府在貨幣管理方面的無能,以及利用去中心化系統儲值是多么明智的選擇。這個邏輯當然沒有錯,但是近期的市場崩盤已然體現了這兩個市場之間的關聯性,以及傳統市場的不穩定性是能夠——且極有可能——影響密碼學貨幣市場的。

事實上,區塊鏈技術——乃至其子集:以太坊的去中心化金融——并不足以保護自己免受嚴重的經濟衰退的影響。這并不是說,去中心化應用無法抵抗市場動蕩的影響。傳統系統通過不當管理用戶的貨幣和數據來牟取私利,在造成嚴重后果后又常常逃避責任;區塊鏈技術的一大終極愿景就是克服該弊端。這次疫情讓我們意識到,實現這一愿景或許比我們之前想象的還要任重道遠。

關于新冠疫情對DeFi影響的數據分析,可參閱“新冠病的數據分析”一節。

俄羅斯央行行長:將在2022年開始測試數字盧布:俄羅斯央行行長納比烏琳娜:看到了對國家數字貨幣的需求,將在2022年開始測試數字盧布。(金十)[2021/5/24 22:39:01]

第一季度DeFi數據概述

去中心化金融是由智能合約運行的。靠著這些智能合約,基于區塊鏈的新型金融工具可以實現自動化。一個判斷DeFi生態成熟度的常見指標是看DeFi領域的智能合約中鎖定的資金數量。鎖定資金指的是消費者基于信任向DeFi生態系統中的智能合約發送的資金。簡單來說,這就好比人們自己持有現金和將現金托管給銀行和經紀商。如果人們將更多現金存入銀行,則表明他們相信銀行會保護好他們的資金,或是為他們帶來收益,而這種信任超過了他們對銀行無法償債的擔憂。因此,DeFi中的鎖定資金越多,則表明消費者愈發有信心將資金托管給智能合約,以便與金融工具進行交互。

可以通過兩種方式來衡量DeFi的鎖倉資金:ETH鎖倉量和美元價值鎖倉量。

ETH鎖倉量指的是被發送到這些智能合約中的ETH和WETH數量。

美元鎖倉量指的是DeFi智能合約中鎖定資產的美元價值。美元鎖倉量與ETH的市價直接相關。即使DeFi中的ETH鎖倉量保持不變,美元鎖倉價值會隨ETH的市價漲跌而相應變化。

DeFi中的ETH鎖倉量

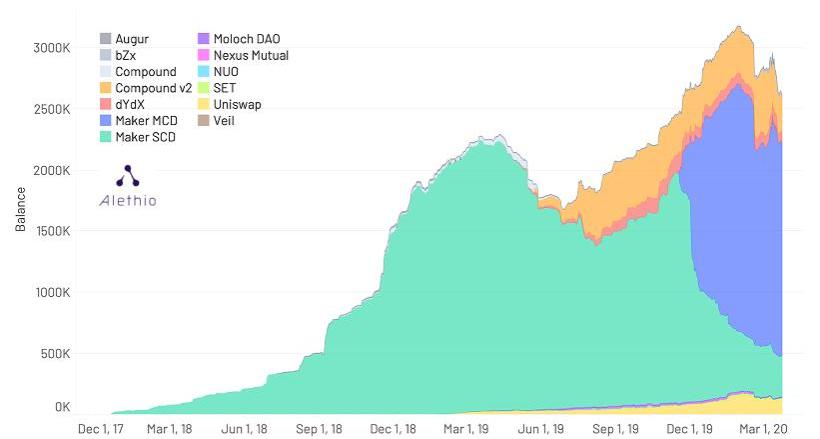

自2019年年初以來,DeFi的ETH鎖倉量便一直在增長,這主要歸功于Maker和Compound。在DeFi的ETH鎖倉量中,Maker的ETH鎖倉量一直占據主要地位,因為Maker早在2018年DeFi興起之初就成為了重要參與者。

Maker及其發行的去中心化穩定幣SAI是DeFi這一場金融協議新浪潮的賦能者。發行SAI時,Maker實際上是DeFi領域唯一一個使用該穩定幣特殊功能的參與者。因此,在當時的DeFi領域,絕大多數ETH都被鎖入智能合約來生成SAI。2019年年中開始涌現出了一批新的DeFi協議,其中有很多協議都使用了穩定幣SAI。Maker的ETH鎖倉量依然占據主要地位,但是新協議已經推出了新的方式來利用SAI,逐步動搖Maker的市場主體地位。在第一季度的1月30日,以太坊社區DeFi協議中ETH鎖倉量達到頂峰:317.86萬個。ETH鎖倉量有81%來自Maker,12%來自Compound。

美聯儲埃文斯:利率很可能在2023年及之后保持接近零的水平:美聯儲埃文斯表示,利率很可能在2023年甚至之后保持在接近零的水平。(金十)[2020/12/2 22:48:08]

-圖1.2018至2020年的ETH鎖倉量-

-圖2.2020年第一季度的ETH鎖倉量達到了以太坊上線以來的最高點)-

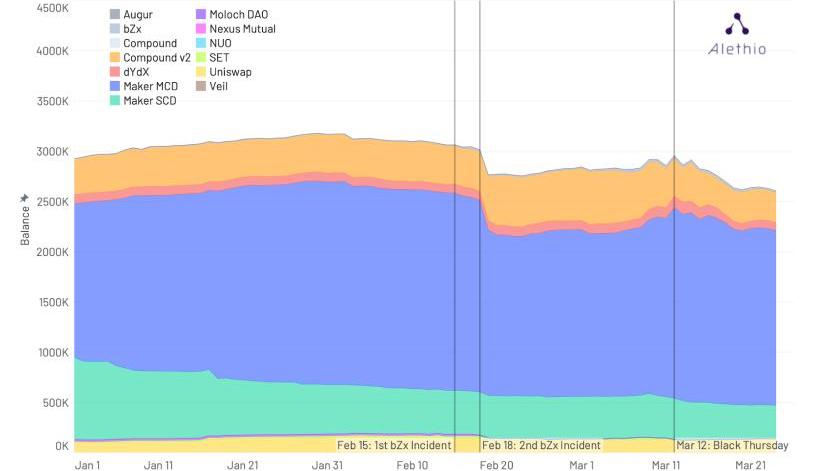

在第一季度,DeFi的ETH鎖倉量主要受到兩個事件的影響:bZx閃電貸事件和黑色星期四。2月18日的bZx閃電貸事件對ETH鎖倉量的影響大于黑色星期四。從2月18日至2月19日,DeFi的ETH鎖倉量減少了17.5萬左右,大約為5.8%。

這場由bZx協議被黑而導致的ETH鎖倉量下降表明,有很大一部分DeFi用戶對DeFi協議的安全性依然心存疑慮。從閃電貸出現,到旨在維護安全性的經濟激勵機制遭受惡意利用,這些都打擊了DeFi領域內一些市場參與者的信心——除了bZx之外,其他DeFi協議的ETH鎖倉量也有所下降。

黑色星期四是全球市場崩盤,幾乎波及到了所有資產類別的市值。密碼學貨幣也未能幸免——在24小時之內,ETH和BTC的價格暴跌了40%以上。雖然密碼學貨幣市場和傳統市場之間的關聯性并非一直存在,但是密碼學貨幣的暴跌與股市崩盤似乎是由相同的原因導致的:新冠疫情所引起的恐慌和油價暴跌。

黑色星期四對于ETH鎖倉量的瞬時負面影響小于bZx閃電貸事件——3月12日至13日,ETH鎖倉量減少了2.69%,2月18日至19日,ETH鎖倉量減少了5.8%。然而,黑色星期四的影響越來越大。3月12日后一周內,ETH鎖倉量減少了12.2%——2月18日后一周內,ETH鎖倉量僅減少了7.8%。

在2月和3月,DeFi的ETH鎖倉量出現了前所未有的大幅下降。即使是在去年發生的兩次最嚴重的生態系統事件期間,DeFi在24小時內流失的鎖倉量最多也只有5.8%。在第一季度末,ETH鎖倉量依然處于上一個季度之前的水平。一個可能的結論是,在過去兩個季度的某一時刻,整個DeFi生態系統可能已經產生了質變。雖然有個別協議遭到了攻擊,還有一些消費者喪失了信心,但是整個生態系統在面對危機時具有很強的抵御力。

2020年持有ETH的余額地址總數增加了1000多萬:8月8日早間,加密貨幣情報公司IntoTheBlock發推稱,以太坊網絡在2020年經歷了爆炸式的增長。在2020年,持有ETH的余額地址總數增加了1000多萬。其中,8月5日,有4408萬個地址目前持有ETH,創下新紀錄。[2020/8/8]

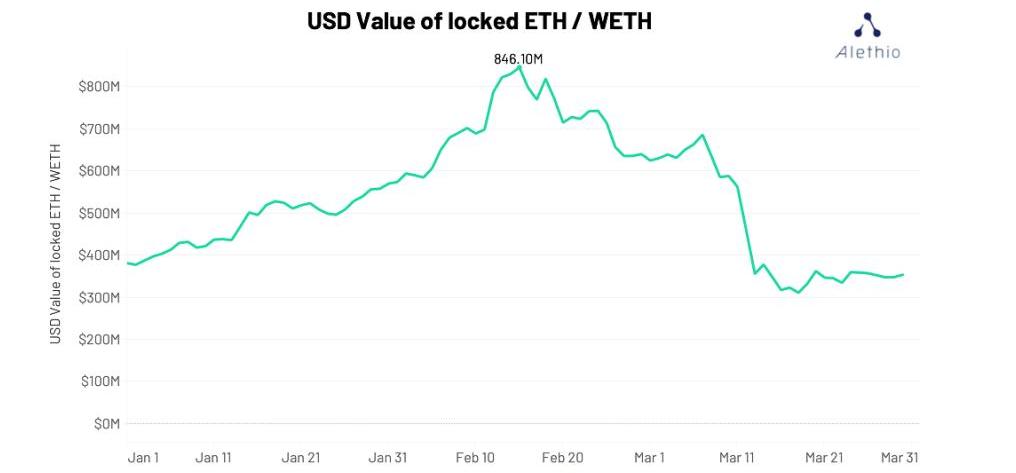

DeFi的美元鎖倉量

在第一季度,DeFi再度登上頭條,因為以太坊開放式金融協議的美元鎖倉量在2月6日達到了10億。10億美元是ETH和ERC-20代幣的美元價值總和。在2月6日,64%左右的美元價值來自ETH或WETH,剩下36%左右的美元價值來自ERC-20代幣。

關于計算ETH和ERC-20代幣的美元價值總和,一個潛在問題是可能會出現重復計算情況。如果有用戶將ETH鎖入Maker,然后又將生成的DAI鎖入Compound,在計算ETH和ERC-20的美元價值總和時,ETH和DAI鎖倉量都會被計入在內,但是真正被鎖倉只有最初的ETH。

在2月6日,僅WETH和ETH的美元價值就將近6.5億美元。不過,在2月15日,這一數據就猛增至接近8.5億美元。無論計入ERC-20代幣與否,美元鎖倉量在2月創下了史無前例的新高,這時ETH的價格在300美元不到。

-圖3.在2月15日,DeFi中的美元鎖倉量達8.5億美元左右,創下了歷史新高-

協議演化

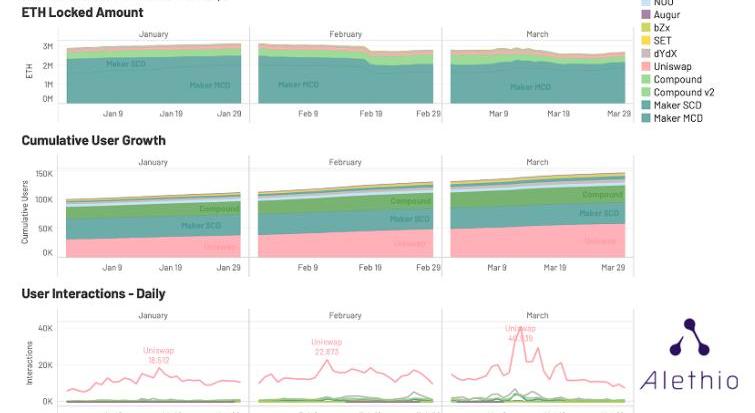

DeFi協議的演化可以通過三個數據點來衡量:ETH鎖倉量、地址數量以及交互量。透過這三個數據點,我們可以看出不同的DeFi協議在第一季度的發展和停滯情況。如圖4所示,從1月下旬至3月底,ETH鎖倉量略微下降,無疑是由大范圍的ETH清算導致的。在整個第一季度,即使是在3月市場崩盤前夕,用戶交互量都呈穩定增長趨勢,每兩周增加大約2萬,直至3月中旬出現高峰為止。

Bakkt平臺2020年BTC期貨交易量很低,但未平倉量一直在增長:金色財經報道,根據skew markets提供的數據,自2020年初以來,Bakkt平臺上的BTC期貨交易量一直很低。但是,未平倉量一直在增長。BTC價格的影響在2月底開始顯現,自那以來,投資者的未平倉量隨著交易量的下降而下降。2月14日,Bakkt未平倉合約(OI)達到今年峰值的1900萬美元,但與此同時,BTC價格下跌,導致未平倉量降至1000萬美元。截至發稿時,這一數字約為500萬美元,急劇下降了74%。盡管未平倉合約有所下降,但最近幾天平臺上的交易量仍顯著增加。截至發稿時,Bakkt上的BTC期貨交易量約為1820萬美元。[2020/3/14]

-圖4.在2020年第一季度期間,DeFi協議2.0版本的ETH鎖倉量、用戶增長和用戶交互量情況-

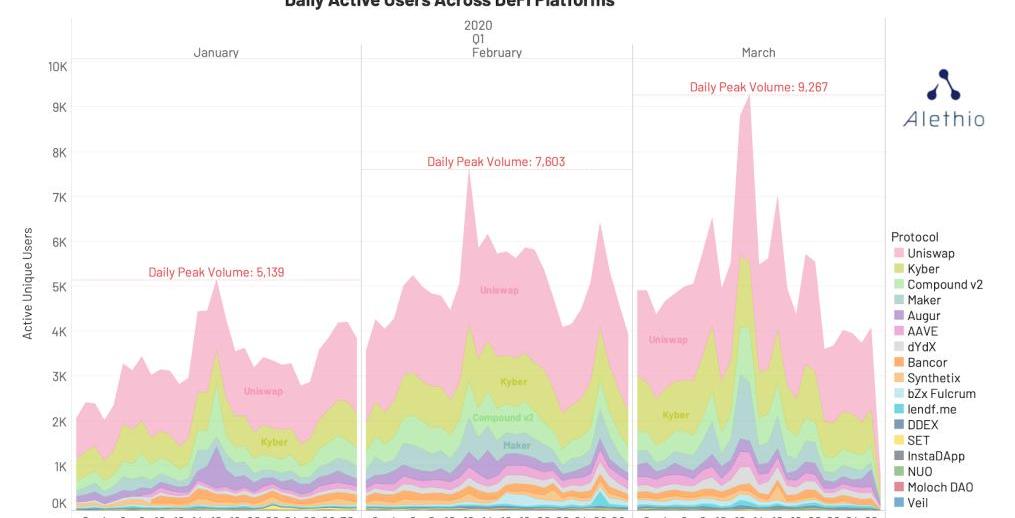

DeFi的用戶交互和行為

在2020年第一季度期間,與以太坊DeFi協議交互的地址數量達8萬以上。在這一季度,DeFi協議的日活用戶人數大體穩定,在3月的“黑色星期四”前后出現激增。在3月13日,DeFi協議的日活用戶人數達到頂峰,24小時內的活躍用戶人數達9267,其中,來自Uniswap的用戶占比高達40%(圖5)。

-圖5.在2020年第一季度DeFi的每日活躍用戶數量-

用戶總人數和活躍用戶人數是衡量DeFi發展情況的重要指標。不過,DeFi的可實現價值很大程度上是因為DeFi能夠在具有互操作性的去中心化應用之間構建用戶網絡。而現有金融應用通常需要第三方來促進金融工具之間的交互,其“流暢性”是艱難實現的成果,雖然在終端用戶看來好似輕而易舉,但這通常是以高成本和高負債為代價的。為此,用戶需要承受的代價是手續費、較長的到賬時間,以及缺乏自主權。

通過基于以太坊這樣的共享技術協議構建的去中心化金融應用,用戶可以在無需依賴第三方的情況下,與不同的金融工具進行交互。這樣一來,金融生態系統的開銷會變得更小,也更為平等。隨著越來越多的用戶與不同的協議進行交互,就會產生巨大的網絡效應,進而強化整個生態系統。

強大的DeFi用戶網絡的價值主張極具吸引力——但是,單就用戶總人數這一指標并不能反映用戶活動。不過,得益于以太坊區塊鏈的透明性,我們可以回答這一問題:DeFi用戶真的在利用基于以太坊的DeFi協議的互操作性嗎?

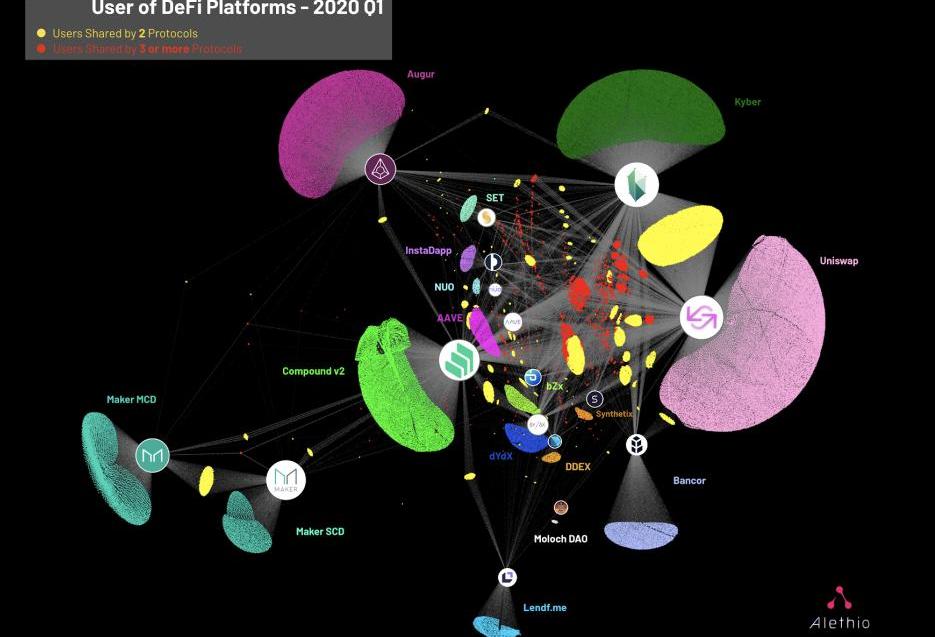

Alethio的DeFi用戶交互圖顯示了DeFi協議和用戶之間的關系。圖中的每個點都代表一名用戶,而每個用戶都被連接到了特定時間段內與之交互的DeFi協議上。每個協議logo旁邊的“云團”代表只與該協議交互的用戶集。云團大小代表該協議的專屬用戶人數多寡。此外,黃點和紅點代表的是與一個以上DeFi協議交互的用戶。

圖6是2020年第一季度DeFi用戶行為的一覽圖,顯示了這一季度與DeFi協議交互過至少一次的用戶。圖中顯示了Augur、Kyber、Uniswap和Compound的巨大用戶基礎。MakerSCD和MCD之間的關系是意料之中的,前者的用戶在這一季度繼續向后者遷移。Kyber和Uniswap之間重疊的用戶反映了用戶與這兩個協議之間關聯性很強。如圖所示,在第一季度,Kyber和Uniswap之間的重疊用戶逐月增長。與3個以上協議交互的用戶中,Kyber、AAVE和Uniswap之間的重疊用戶最多。

-圖6.DeFi用戶在2020年第一季度與DeFi協議的交互情況。一個散點表示一個在第一季度與DeFi協議交互過至少一次的地址-

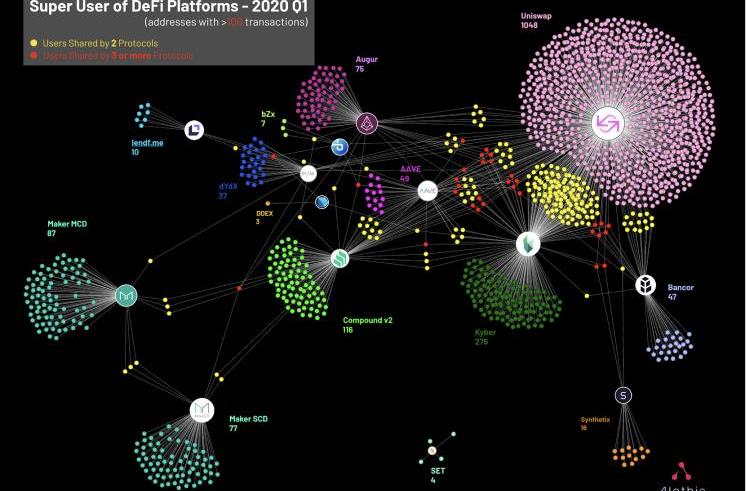

“超級用戶”指的是那些使用DeFi生態系統的頻率跟強度都很高的人。圖7顯示了超級DeFi用戶在第一季度的交互情況——超級用戶指的是第一季度期間在DeFi協議上達成至少100個交易的用戶。圖中顯示了1585名超級用戶,突出了DeFi上最活躍用戶的交易活動。其中,大多數交易活動都是在Uniswap上進行的——過去3個月來,有超過1000個人在Uniswap上進行了100多個交易。如圖7所示,在這些超級用戶中,同時與Uniswap和Kyber交互的人依然很多。從總體使用量來看,Kyber是Uniswap的64%,從超級用戶使用量來看,Kyber是Uniswap的26%。

-圖7.在2020年第一季度與DeFi協議交互超過100次的超級用戶分布情況-

從圖7中,我們可以明顯看出,對于以太坊上的超級用戶來說,Uniswap在DeFi領域處于中心地位。再結合我們通過圖6得出的結論,我們可以看出,即使是對于交易頻率較低的用戶來說,Uniswap也是DeFi生態系統中最常用的平臺。

通過追蹤DeFi網絡的情況,我們可以洞悉生態系統中發生的事件會對用戶行為產生什么影響。圖8顯示了DeFi用戶在1月、2月和3月的交互情況。Uniswap旁邊的云團越來越稠密,這表明去中心化交易所上的用戶基礎越來越大。此外,隨著時間的推進,Kyber和Uniswap之間的黃色云團越來越稠密,最后在3月達到頂峰,很可能是受到了黑色星期四的影響。用戶與DeFi協議的交互雖然在1月和2月較為分散,但是在3月明顯偏向了去中心化交易所,反映了在市場崩盤的刺激下,主網交易活動激增。

-圖8.從左到右分別為2020年1月、2月、3月的用戶交互情況-

附錄

A.Alethio分析了以下幾個DeFi協議的ETH鎖倉量:Augur、bZx、Compound、Compoundv2、dYdX、MakerSCD、MakerMCD、MolochDAO、NUO、SET、Uniswap、Veil和NexusMutual。

B.Alethio分析了以下幾個DeFi協議的地址交互量:Uniswap、Kyber、Compoundv2、Maker、Augur、dYdX、AAVE、Bancor、bZxFulcrum、Synthetix、lendf.me、DDEX、NUO、SET、InstaDApp、MolochDAO和Veil。

C.只有在逐個分析DeFi協議時,累計用戶數量才是100%可靠的。累計用戶人數會重復計入與兩個協議都有交互的地址。透過圖6至8,我們可以更好地看出不同協議之間用戶地址的重疊情況。

原文鏈接:https://cdn2.hubspot.net/hubfs/4795067/Alethio%20Defi%20Report%20-%202020.pdf

加密貨幣投資者和交易者已經開始入席,等待著定于5月中旬發生的備受期待的比特幣減半。 自從2009年比特幣問世以來,減半事件大約每四年發生一次.

1900/1/1 0:00:00編者注:原標題為《改善原有交通系統,索尼推出基于區塊鏈的出行解決方案》。據BTCManager4月24日報道,專門開發消費和專業級電子產品的日本索尼公司宣布推出區塊鏈通用數據庫平臺.

1900/1/1 0:00:00翻譯:劉斌 來源:點滴科技資訊國際清算銀行:大部分散戶投資者在比特幣2萬美元時入場:11月16日消息,據國際清算銀行(BIS)發布的最新工作文件顯示.

1900/1/1 0:00:00以太坊在4月份繼續取得了一系列積極的進展。 圖片來源:pixabayArcane最近的一份報告顯示,3月份部署在以太坊上的智能合約數量為該行業過去12個月以來最高.

1900/1/1 0:00:00USDT在最近幾個月發行量激增,截止到2020年4月16日截稿時,當前的USDT總量超過69億美元,而在一年前才20多億美元,大約一年的時間增長了3倍多.

1900/1/1 0:00:00作者:照生、雨林 來源:零壹智庫&數字資產研究院4月16日,據《科創板日報》報道,蘇州相城區是央行數字貨幣的重要試點地區.

1900/1/1 0:00:00