BTC/HKD-9.09%

BTC/HKD-9.09% ETH/HKD-17.66%

ETH/HKD-17.66% LTC/HKD-17.75%

LTC/HKD-17.75% ADA/HKD-16.31%

ADA/HKD-16.31% SOL/HKD-14.74%

SOL/HKD-14.74% XRP/HKD-18.34%

XRP/HKD-18.34%原文作者:RichardKLyons&GaneshViswanath-Natraj

譯者:念銀思唐

來源:星球日報

摘要

穩定幣的發行是否會對比特幣等加密貨幣的價格產生通脹影響?本文認為,總體穩定幣發行并不會助推加密貨幣的價格上漲,這與之前的其他研究形成了對比。相反,根據如下研究,發行行為可以被解釋為維持一個去中心化系統的匯率錨定,并在數字資產經濟中充當安全港。后者可以通過2020年3月新冠疫情造成恐慌期間,穩定幣出現的顯著溢價來證明。

正文如下:

穩定幣發行總量在多大程度上推動了比特幣和其他加密貨幣的價格?本專欄討論基于Lyons和ViswanathNatraj研究結果之上Griffin和Shams的共同假設。我們最終沒有發現穩定幣發行推動加密貨幣價格的系統證據。然而,我們確實發現了發行驅動因素的替代假設相關證據。具體而言,穩定幣發行是對二級市場匯率偏離錨定匯率的內在反應,穩定幣在數字資產經濟中扮演著重要的避風港角色。例如,2020年3月,由于新冠病在全球爆發造成恐慌,彼時穩定幣出現了顯著溢價。

研究顯示新加坡是全球對NFT最感興趣的國家:金色財經報道,Cashnetusa.com的一項新的研究顯示,新加坡對“NFT”的搜索量比其他任何國家或地區都多,每百萬居民每月搜索量為18,717次。研究人員解釋說,目前,黑山被認為是全球最支持NFT的國家,而歐洲國家波蘭是反NFT的。波蘭每1000條以NFT為主題的推文中有227條被發現是有負面的情緒。(Bitcoin.com)[2022/7/6 1:54:02]

從長遠來看,在過去兩年中,穩定幣使用量急劇上升,據估計,比特幣和最大穩定幣Tether之間的總交易量超過了2019年比特幣/美元的交易量。穩定幣使用量如此迅速增長,這與其“存在理由”是一致的,即通過將其價值與美元錨定來解決價值存儲問題。

如果一種穩定幣是由一個集中發行人管理的,那么原則上,其供應量可以自行增加,從而對加密資產定價產生潛在的通脹影響。這個問題很重要,因為市值最大的穩定貨幣Tether公司正面臨訴訟。截至2019年10月,有一宗針對Tether的集體訴訟聲稱:Tether沒有與由美元儲備提供1:1支持,以及Bitfinex在2017年增加了Tether發行量,以操縱比特幣市場。該指控聲稱TetherInc.和Bitfinex串通,通過增加穩定幣發行量來推動2017年末發生的比特幣價格暴漲。關于兩者共謀的觀點在最近的GriffinandShams論文中得到了支持,該論文提供的證據顯示,Bitfinex在2017年末擴大了Tether供應來推動比特幣增長。另外,如果穩定幣純粹用于滿足投資者的交易需求,我們預計,穩定幣發行不會對比特幣價格產生系統性影響。

動態 | 研究顯示:以太坊名稱服務降低了用戶交易的隱私性:2月18日消息,以太坊名稱服務使用戶可以使發送和接收加密貨幣變得容易,但用戶設計方面的進步意味著隱私方面的倒退,這使得監視它們變得異常容易。通過追蹤和分析了13.3萬個以太坊名稱及地址余額,結果顯示,即使沒有使用真實姓名,也能識別出幾名知名人士。只要使用區塊鏈,就能看到人們的業務交易和交易動向。(Decrypt)[2020/2/19]

Tether如何產生

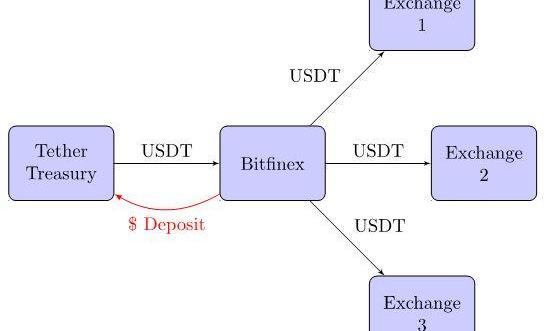

為了理解Tether在潛在地推動加密資產價格通脹中的作用,我們首先記錄了Tether是如何產生的。圖1概述了Tether通過以美元存款為抵押的創造過程。

圖1:截至2018年Tether的創造過程:

與貨幣發行局類似,發行的每一枚Tether原則上都有100%的美元存款作為擔保,這樣在其出現擠兌的情況下,所有投資者都可以用等值的美元贖回Tether。當投資者將美元存入Tether賬戶時,就產生了Tether,創造了在流通中引入的等量的Tether供應。在2018年之前,幾乎所有通過贈款創建的Tether都立即分發給Bitfinex,并轉到其他交易所,在二級市場進行交易。

動態 | 研究顯示:量子霸權沖擊比特幣很大程度仍只是理論上的:研究者表示,量子計算面臨的障礙比許多人意識到的要多,特別是在破解加密技術方面。俄克拉荷馬州立大學(Oklahoma State University)電子與計算機工程系教授Subhash Kak博士在最近的一份報告中指出,在比特幣問題上,“噪音(noise)”和錯誤修正等問題使得量子霸權論在很大程度上仍停留在理論層面。(Bitcoin.com)[2019/12/22]

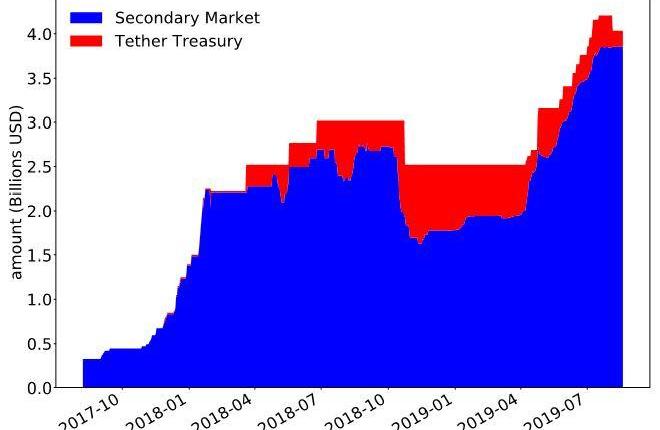

2018年發生了一個變化:TetherTreasury現在只保留了流通中Tether總量的一小部分。圖2將流通至二級市場的Tether和保存在TetherTreasury中的Tether進行了劃分,2018年的變化非常明顯。這對我們的分析很重要:為了了解Tether對比特幣的影響,我們需要將Tether流通網絡中的總量作為儲備存儲在TetherTreasury。Treasury通過其對Tether的儲備持有,有能力在二級市場的Tether價格高于平價的情況下以美元將其出售。

圖2:Treasury及二級市場的Tether供應量

動態 | 研究顯示:2019年加密貨幣交易量增長率將達50%:據Bitcoinist消息,近日一項名為數字資產市場概覽的研究報告披露,2019年加密貨幣交易量增長率將達50%,并且超過2018年美國債券市場交易量。[2018/9/25]

圖中顯示了流通中的Tether總量,并將二級市場上的流通總量和TetherTreasury持有的儲備總量進行了劃分。數據來自Omniexplorer和EtherscanAPI。

我們的第一個測試是在控制了過去的供應和比特幣價格變動后,衡量對Tether供應的沖擊對比特幣價格的影響。例如,這可以控制雙向反饋和滯后效應。通過對二級市場的Tether流量更精確的計算,我們發現這對主流非穩定幣的價格沒有顯著影響。這對于選擇樣本期以及其他主要穩定幣而言都是有力的結論。

我們的結果并不排除價格操縱發生的可能性;但是,根據發行總量數據,并不存在系統性影響。這支持了一種觀點,即穩定幣更像是一個去中心化的匯率錨定系統,而不會通過發行對價格產生一級干預效應。相反,我們在論文中認為,穩定幣作為一種工具貨幣的使用取決于其他因素。我們現在轉向這些其他因素。

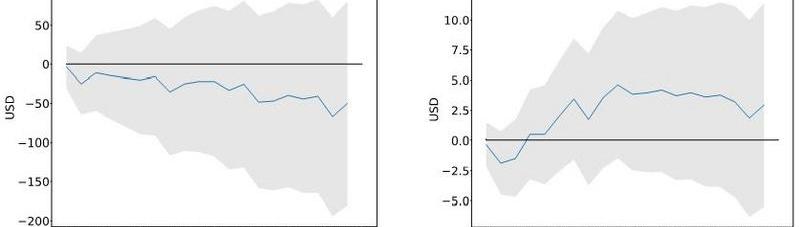

圖3比特幣和以太坊價格對Tether發行的反應

研究顯示 各大交易平臺2月總訪問量較1月減少了一半:根據市場情報工具Similarweb,交易平臺Coinbase在2月份的總訪問次數下降了49%,從1.235億降至6310萬,此前一度在2017年12月達到1.695億。Kraken平臺從總訪問量從1月的3170萬下降了56.5%至2月份的1380萬。 幣安則經歷了從1.195億的高峰至2月份的8730萬,下降了54%。 Bitfinex在2月份下降了48%,總訪問量僅為1830萬次,而1月份曾為3540萬,2017年12月為5930萬次。這是由于1月和2月加密貨幣市場令人失望的價格表現,使得許多比特幣交易者避免查看其交易賬戶。[2018/3/24]

該數據記錄了使用Jordà方法對比特幣和以太坊二級市場發行價格變化的局部預測。二級市場的數據流來自Omniexplorer和Etherscan。價格數據來自cryptocompare。根據Bhambhwani等人的研究,控制包括滯后的價格變化、加密貨幣基本面算力的變化和網絡單一地址的數量。樣本期為2017年8月至2019年11月。灰色區域表示在5%水平上統計顯著性的兩個標準誤差區間,表明在隨后的20天內沒有顯著的價格影響。

穩定幣發行基本原理

該理論認為,一個推動Tether流入二級市場的因素是致使Tether市場價格偏離錨定匯率的套利。例如,考慮市場中的美元價格高于平價的情況。在這種情況下,投資者可以1:1從Treasury購買Tether,并以現行市場價格出售以獲取利潤,導致資金流向二級市場。我們的實證分析發現了有力的證據:Tether的美元價格上漲100個基點,將導致約3億美元流向二級市場。二級市場參與者的套利為匯率穩定提供了一個去中心化解決方案。

第二個推動Tether流量的因素是穩定幣作為工具貨幣的作用。在風險時期,一些投資者會選擇換成更好的價值儲備。投資組合向Tether和其他穩定幣的再平衡提供了這個功能,且中介成本最低。例如,在一些交易所,為了遵守中介程序,美元提款的處理時間有很長的延遲。在2018年1月和2月比特幣市場崩潰期間,Tether交易價格高達1.05美元,二級市場溢價500個基點,BTC-Tether市場的交易數據表明,在這段時間內,投資組合從比特幣轉向Tether,出現了重大的再平衡。我們還發現,在2020年3月的新冠疫情引發恐慌期間,Tether和其他穩定幣的溢價在數量上是相似的。當時比特幣的價格在3月12日的一天內下跌了40%。我們對此進行了更嚴格的測試,發現Tether和其他主要穩定幣的回報率呈與一種能解釋比特幣和以太坊等加密貨幣價格波動的風險因素存在負相關性。而在比特幣市場波動加劇的時期,穩定幣回報率與風險因素之間的負相關更為明顯,Baur和Hoang也指出了這一事實。

結論

本文回答了一系列有關穩定幣是否對加密資產價格產生通脹影響的問題。結論是:我們沒有發現任何系統證據表明穩定幣發行會影響加密貨幣的價格。相反,我們的證據支持另一種觀點,即穩定幣的發行是對二級市場匯率與錨定匯率偏離的內生反應,而穩定幣在數字經濟中始終發揮著避險作用。

參考文獻:

Baur,DGandLTHoang(2019),“ACryptoSafeHavenAgainstBitcoin”,AvailableatSSRN.

Bhambhwani,S,SDelikourasandGMKorniotis(2019),“DoFundamentalsDriveCryptocurrencyPrices?”,AvailableatSSRN.

Griffin,JandAShams(2018),“IsBitcoinReallyUntethered?”,AvailableatSSRN.

Jordà,ò(2005),“Estimationandinferenceofimpulseresponsesbylocalprojections”,?AmericanEconomicReview?95(1):161–182.

Lyons,RKandGViswanath-Natraj(2019),“WhatKeepsStableCoinsStable?”,AvailableatSSRN.

Yermack,D(2015),“IsBitcoinarealcurrency?Aneconomicappraisal”,InDLKChuen(ed.),?Handbookofdigitalcurrency?(pp.31-43),Elsevier.

注:本文來自經濟政策研究中心CEPR的政策門戶網站,CEPR?是一個獨立研究所,成立于1983年,主要促進對公開經濟及其相關問題的獨立、目標分析與公共討論。

本文翻譯自https://voxeu.org/article/stable-coins-dont-inflate-crypto-markets

作者|哈希派分析團隊 行情丨BCH在2分鐘內跌幅超過1.00%:據火幣全球站數據顯示,BCH/USDT在2分鐘內出現劇烈波動,跌超1.00%,達到-1.10%.

1900/1/1 0:00:00編者注:原標題為《CBDC崛起的時代,加密貨幣的理想正在被遺忘?》。本文作了不改變譯者原意的修改。近來,很多政府宣布制定并快速部署自己的中央銀行數字貨幣計劃.

1900/1/1 0:00:00互聯網世界風起云涌,區塊鏈世界,每天迭代。中央發表區塊鏈重要講話,區塊鏈被列入新基建名單,央行數字貨幣即將落地,數據成為第七大生產要素.

1900/1/1 0:00:00STO是伴隨著區塊鏈的發展,一個非常自然的金融產品。當傳統的金融機構特別是證券行業遇到區塊鏈技術,就積極的擁抱了這個技術,并且嘗試利用DLT技術重構發行和交易網絡,并提高清算和結算以及轉移登記的.

1900/1/1 0:00:00作者:NEST愛好者_DW1987最近有人因為312DeFi事件開始批判去中心化,有點像吃了帶毛豬就罵豬肉垃圾。這些人不去想想事情的根源,是屠夫沒有剃好毛呢,還是豬肉本身就不值一試.

1900/1/1 0:00:00本文來源:21財經 記者:辛繼召 央行數字貨幣,正在內部測試支付等領域的應用場景。4月16日,數位銀行業內人士對21世紀經濟報道記者表示,數字貨幣由央行牽頭進行,各家銀行內部正在就落地場景等進行.

1900/1/1 0:00:00