BTC/HKD-3.58%

BTC/HKD-3.58% ETH/HKD-4.4%

ETH/HKD-4.4% LTC/HKD-1.8%

LTC/HKD-1.8% ADA/HKD-5.85%

ADA/HKD-5.85% SOL/HKD-9.04%

SOL/HKD-9.04% XRP/HKD-5.7%

XRP/HKD-5.7%文:凱爾

來源:蜂巢財經

比特幣的價格增長促進了穩定幣市場的進一步壯大。海外機構一項報告指出,近三個月,全球穩定幣總供應量從56.8億美元增至96.2億美元,增加近70%。包括USDT、USDC在內的穩定幣發行方,以密集增發來滿足市場的交易需求。

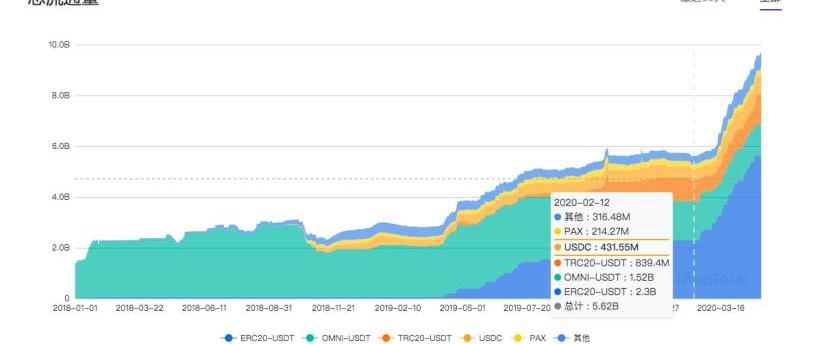

從DAppTotal的統計圖表來看,今年以來穩定幣的增發速度遠超往年。OKEx高級分析師William認為,由于穩定幣發行方不是非盈利的慈善組織,為了項目的可持續運營,必須要超發一定數量的穩定幣,這是穩定幣設計的內在缺陷。

此前,USDT曾因美元儲備金不透明等問題廣受質疑。考慮到存在無法兌付的系統性風險和洗錢等問題,歐洲央行及二十國集團都在近期呼吁對穩定幣進行全面監管。

當穩定幣隨著加密貨幣市場“激流勇進”之時,投資者不得不合理評估所持穩定幣的風險。

美CFTC前主席;PayPal穩定幣具有加密以外的價值:8月9日消息,PayPal 推出用于轉賬和支付的美元穩定幣 PayPal USD(PYUSD)。該穩定幣由 Paxos 發行,由美元、短期國債和現金等價物支持,將逐步向 PayPal 在美國的客戶開放。美國商品期貨交易委員會(CFTC)前主席 Timothy Massad 對此表示,這是傳統金融公司首次推出自己的穩定幣,PayPal 的穩定幣首次亮相表明該技術具有加密以外的價值。[2023/8/10 16:16:24]

3個月增加近70%供應量

在比特幣產量減半前夕,加密貨幣市場開啟了一波上漲潮。近一個月里,比特幣漲超30%,重返9000美元關口。

幣價上漲讓交易市場再度活躍起來,投資者交易需求增加,用于入金或出金的穩定幣也在這輪上漲行情里“激流勇進”。

DEP/USDT和LEV/USDC兩個資金池被盜取10.58萬枚穩定幣:金色財經報道,據CertiK監測,DEPUSDT和LEVUSDC項目遭到漏洞攻擊,損失約10.5萬美元。攻擊者通過調用兩次“transferFrom”函數,將約3.6萬枚USDC和6.99萬枚USDT轉入攻擊者的EOA地址。目前被盜資金已被轉換成約65.3枚ETH。[2023/6/15 21:40:01]

根據TheBlock的統計數據,自今年2月5日以來,穩定幣總供應量從56.8億美元增至96.2億美元,增加了69.4%。目前,Tether公司發行的USDT仍獨占穩定幣市場鰲頭,供應量占比84%以上,排在二、三位的USDC和PAX分別占據7.4%和2.6%的份額。

增加的穩定幣供應量中,USDT占了大頭。根據非小號的數據,自2月4日至5月4日,USDT市值從46.6億美元激增至64億美元,3個月內增加了17.4億美元的供應量。同一周期內,USDC的供應量從4.34億美元增至7.13億美元,PAX的供應量從2.2億美元增至2.5億美元。

Bitfury CEO:穩定幣發行方沒有最低余額要求、每月賬戶維護費等要求:12月9日消息,美國國會加密聽證會正在進行中。Bitfury首席執行官Brian Brooks指出,最低余額要求、每月賬戶維護費以及類似的要求,是導致個人銀行存款不足的問題。他告訴眾議員Bryan Steil,穩定幣發行方沒有這些要求。(CoinDesk)[2021/12/9 12:59:55]

其他穩定幣在近3個月內也有所增發。3月31日,幣安與Paxos信托公司合作發行的BinanceUSD在以太坊網絡增加了超778萬枚的供給量。TUSD、sUSD、GUSD、DAI等穩定幣發行方也做出了增發動作。

DAppTotal的統計數據顯示,自今年2月份開始,全球穩定幣總流通量幾乎直線上升,增發速度遠超往年。

穩定幣總市值突破1000億美元:金色財經報道,數據顯示,目前穩定幣總市值已突破1000億美元,達1022.17億美元,續刷歷史新高。[2021/5/23 22:33:07]

近3個月穩定幣總流通量高速增長

在比特幣價格高歌猛進之時,穩定幣市場也高速擴張,成為加密貨幣領域不容忽視的主力幣隊。

大肆增發不僅源于市場需求

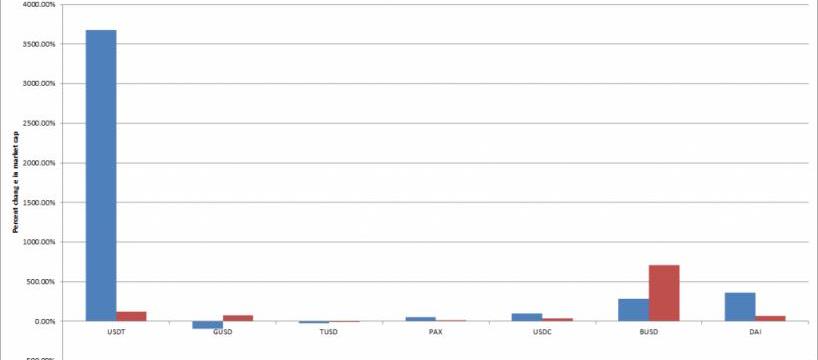

穩定幣的增發已成常態。根據海外媒體的統計數據,2019年和2020年中,多數主流穩定幣都在大規模增發,其中以USDT、BUSD和DAI為主。

2019和2020年穩定幣增發情況

分析 | 行情反彈走勢下多數穩定幣總量負增長:據第三方大數據機構RatingToken監測數據顯示,最近加密貨幣整體呈現震蕩反彈走勢,四大基于以太坊的穩定幣USDC、TUSD、PAX和GUSD,目前總量最大的穩定幣USDC是233561153枚;總量最少的穩定幣GUSD是73317646枚。相比一周前,除PAX外,USDC、TUSD和GUSD的總量都在減少:7日總量減少比例最大的穩定幣是USDC,總量減少了4.63%。詳情見原文鏈接。[2019/2/25]

穩定幣發行方不斷增加供應量看上去與日益增長的市場需求有關。作為投資者進入加密世界的主要介質,穩定幣充當了入金或出金渠道,在比特幣市場呈現下跌趨勢時,投資者往往會將手中的資產換成穩定幣來避險;而當上漲行情開啟,便會有投資者通過購入穩定幣來兌換其他加密資產。

據CoinMetrics披露,穩定幣交易量在今年3月創下歷史新高,這恰是穩定幣大規模增發的時間節點。每當市場行情來臨時,穩定幣的供應量會出現明顯增加。

不過,市場需求或許并非是穩定幣供應量增加的單一因素。OKEx高級分析師William認為,增發或超發穩定幣是穩定幣發行方不得已而為之的行為,“其背后是穩定幣設計的內在缺陷。”

William表示,目前大多數穩定幣的設計都是以現實世界中的美元資產作為抵押,從經濟學角度看,必須滿足經濟學家克魯格曼的“不可能三角”:即穩定幣在貨幣超發、價格固定和自由流動三者之間只能選擇兩個,而舍棄另一個。

如果穩定幣必須滿足價格穩定和自由兌換兩個條件,就必須舍棄貨幣超發這一選項。在William看來,目前的穩定幣勢必要超發,因為穩定幣發行方不是非盈利的慈善組織,為了項目的可持續運營和盈利,必須要超發一定數量的穩定幣,而這批穩定幣背后并沒有足夠數量的美元作為抵押,“這就是當前穩定幣設計存在的最大矛盾缺陷。”

除此之外,還有市場分析認為,由于新冠病疫情給全球經濟帶來沖擊,美聯儲大量印鈔并接連降息,導致投資者持有美元的意愿下降,而“穩定幣提供了比傳統投資更好的回報”,也因此受到市場歡迎。

歐洲央行呼吁監管穩定幣

盡管穩定幣市場不斷壯大,但自其誕生以來,始終伴隨爭議。尤以市場龍頭USDT為甚,其曾多次因美元保證金和抵押物不透明遭受質疑和批評。

5月5日,歐洲中央銀行發布報告稱,目前穩定幣在法規上存在空白,需要建立一個健全的監管框架,以便應對風險。歐洲央行特別提到,穩定幣可能存在系統性風險,如果資產失去了固定的價值支撐或偏離預期水平,用戶將無法以其確切的“穩定”價值兌現。

一個多月前,二十國集團金融穩定委員會也在研究報告中強調了穩定幣的風險性。FSB認為,穩定幣對全球經濟的金融穩定構成了相關風險,因此需要細致入微地進行監管。FSB建議二十國集團成員,對各自國家的穩定幣保持謹慎態度,尤其防范穩定幣被用于洗錢和恐怖主義融資。

監管對穩定幣風險的關注無疑將給穩定幣市場帶來影響。近兩年來,TUSD、BUSD、USDK等在監管框架下運行、可審計的穩定幣接連誕生,盡管短時間內無法撼動USDT的地位,但已展現出擁抱監管和和規范運行的趨勢。

William介紹,目前市場中的穩定幣可以分為兩類,一類是已經通過監管審批,并由相關機構定期審計,滿足合規要求的穩定幣;另一類是不滿足監管要求,不透明的穩定幣。“前者是安全的,后者未來注定會被淘汰。”

他認為,目前USDT的資產規模太小,還沒引起監管重視,等它繼續增發到一定規模,風險暴露足夠大,就會愈發引起監管的注意。

此前,美國紐約州檢方曾將Tether及其母公司iFinex訴諸法庭,調查不僅指向儲備金,相關的集體訴訟還指出USDT操控市場的問題。

當監管部門對穩定幣的發展呈現出關注態勢時,用戶也不得不注意其中蘊藏的風險。

在業內人士看來,合規穩定幣市場規模的擴大,對整個加密貨幣市場來說是利好;而不合規的穩定幣未來很難生存,“不是因為監管層的打擊,就是因為自身缺陷而崩盤問題。”對于投資者來說,在穩定幣大肆增發之際,顯然需要合理評估所持穩定幣的風險。

互動時間

你認為USDT會暴雷嗎?

作者:Joyce 來源: 區塊鏈前哨 馬化騰在騰訊最新出版的《產業區塊鏈》一書中的序言部分寫道:“過去一年,我們看到,除了更多的人上網,越來越多的企業開始“上云”.

1900/1/1 0:00:00吳說區塊鏈劃重點:此次上海法院判決,經過二審,內容非常豐富,是對加密貨幣法律/政策意義的再次更新,有以下幾點啟示,1:個人持有比特幣合法合規,并且其商品屬性受到法律保護.

1900/1/1 0:00:00312暴跌和最近的暴漲,發現一個奇怪的現象,踏空遠比套牢的挫敗感更強烈。套牢后,心理上反而更輕松,大不了再熬一熬。踏空則完全不一樣,好比你餓了三天三夜,突然在你面前擺一桌滿漢全席,只準看不準吃.

1900/1/1 0:00:00編者注:本文作了不改變作者原意的刪減。還有67個小時,比特幣就要迎來史上的第三次區塊獎勵減半了.

1900/1/1 0:00:00在前一篇文章中,我和大家分享了傳統投資領域價值投資者對價值的判斷:是有價值的東西一定要能產生我們看得見、摸得著的需求。這種判斷方法對成熟的行業領域適用,對新的領域我認為不太適用.

1900/1/1 0:00:00據Decrypt5月2日報道,總部位于舊金山的LightningLabs發布了LND軟件的0.10測試版本,這是比特幣閃電網絡的主要版本之一.

1900/1/1 0:00:00