BTC/HKD+1.06%

BTC/HKD+1.06% ETH/HKD+0.73%

ETH/HKD+0.73% LTC/HKD-0.19%

LTC/HKD-0.19% ADA/HKD+0.19%

ADA/HKD+0.19% SOL/HKD+2.57%

SOL/HKD+2.57% XRP/HKD+0.06%

XRP/HKD+0.06%長期以來,加密貨幣投資者一直認為機構投資者會導致下一次比特幣暴漲,但這只是一個建立在希望之上的錯誤想法。

在過去的兩年中,加密領域的媒體和比特幣的支持者一直在強調機構投資者擁抱加密貨幣行業的必要性。人們常說的是,機構資金的流入會導致加密資產的大規模采用,并且加密資產的整體價值會出現難以置信的飆升。

快進到現在,加密貨幣的總市值尚未達到2017年底的7500億美元的歷史最高水平。

加密貨幣價格的緩慢復蘇引發了一些難以回答的問題。如果機構資金已經流入加密貨幣市場,為什么在過去三年中比特幣價格沒有出現明顯的大幅上漲?

要么存在幾乎無限的拋售壓力,要么機構投資將推動加密貨幣價格上漲的理論不成立。以下是機構投資者尚未進入加密貨幣市場的五個原因。

加密市場入口仍然太窄

比特幣是CoinMarketCap上排名第一的加密資產,投資比特幣對于大型共同基金經理來說,仍然是一大障礙,尤其是考慮到他們所認為的比特幣風險時。

觀點:Google身份驗證器云同步功能將風險轉移到郵箱:金色財經報道,慢霧首席信息安全官23pds發推表示,Google 身份驗證器 iOS 端推出了支持云同步功能的 4.0 版本,但需注意存在的風險:如果使用這種備份方式,風險就轉移到郵箱,一旦郵箱權限丟失可能導致 2FA 驗證碼一并被竊取,(如果)再配合已獲取的郵箱權限,將帶來巨大風險。所以便捷的同時可能存在風險,加密用戶請注意使用風險。

此前報道,Google 身份驗證器的 iOS 端應用推出 4.0 版本,新增支持云同步功能,用戶可將驗證器生成的驗證碼同步至所有的 Google 賬號和設備,即便丟失設備也可隨時獲取驗證碼。[2023/4/25 14:25:08]

除此之外,與傳統資產相比,購買加密貨幣還需要額外的步驟,并且購買加密貨幣的過程令人不快。有些基金的內部監管制度也不允許投資特定產品,而另一些基金則因監管和批準場所的低流動性而被驅逐。

機構投資者的進入并不能保證牛市

機構投資者的到來或存在必定會轉化為買壓。文藝復興科技公司旗下的大獎章基金最近進入芝加哥商品交易所(CME)的比特幣期貨市場就是一個很好的例子。

觀點:以太坊合并升級不會降低以太坊的Gas費:金色財經消息,加密貨幣領域的獨立研究員Andrey Sergeenkov在文章中表示,與大多數人的想法相反,TheMerge不會改變以太坊的 Gas費。它沒有擴展網絡容量,也沒有提供更高效的交易結構。這是共識機制的改變,將為未來的交易費用改進鋪平道路,但降低Gas費用不會來自合并。此外,投資司Sky Bridge Capital的創始人Anthony Scaramucci也表示,以太坊合并升級將降低該網絡的Gas費用是謠言。(Cryptoglobe)[2022/8/16 12:27:59]

此外,需要注意的是,由于CME期貨是以現金結算的,因此它們不一定涉及任何比特幣交易活動。更重要的是,對沖基金也可以建立空頭頭寸。

投資者應該想知道:他們為什么要慶祝一個100億美元的基金可能進入加密領域,希望押注比特幣的價格?

是的,加密衍生品市場已經有了顯著的增長,這些是機構規模投資者的首選工具,但對于普通散戶投資者而言,它們仍然非常復雜。

由于合約每兩個月到期,因此通過期貨建立頭寸的成本可能很高。此外,這意味著投資者將承擔相對現貨市場負溢價交易的風險,因為轉換到下一個到期日通常會產生成本。

觀點:美國SEC對加密市場的過度審查是不公平的:一些基金經理稱,美國證券交易委員會 (SEC) 在加密貨幣市場方面表現出雙重標準。Businessinsider發布了一份報告,其中指出基金經理和加密貨幣內部人士對美國SEC對加密交易所交易基金 (ETF) 的處理表示懷疑。這些基金經理和內部人士表示,對市場波動和操縱的擔憂也適用于其他資產類別,對加密市場的過度審查是不公平的。(Beincrypto)[2021/7/8 0:37:00]

簡而言之,期貨合約不是為長期持有而設計的。

與傳統市場相比,加密貨幣行業規模太小

盡管比特幣確實能帶來驚人的回報,但還有其他原因可以解釋為什么一個94萬億美元的行業不會在短期內盲目購買加密貨幣。

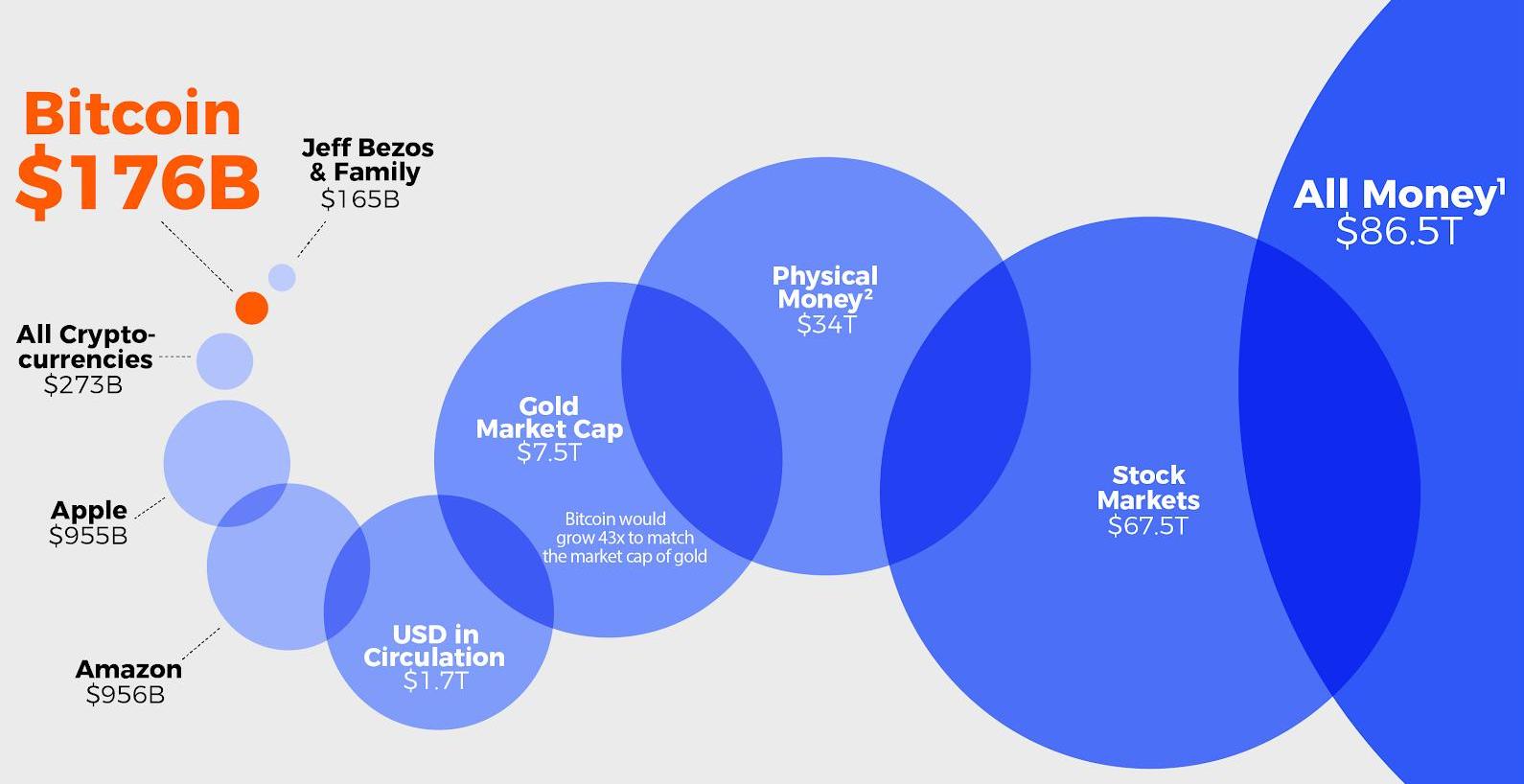

加密貨幣市值。?來源:BitcoinIRA

不管看了上面圖表多少次,它都仍然令人印象深刻。加密行業的2480億美元市值只是資本市場中的一小部分。目前,流通中的日元紙幣總計達1萬億美元,其中不包括銀行存款和國債。

觀點:IEO本身并不壞,但必須制定適當的規則:SMC.Capital合伙人Mik Mironov在接受采訪時表示:“我不認為IEO已經死了,也不認為IEO本身很壞。眾籌在大多數主要經濟體仍然活躍,所以這種融資方式應該對投資者開放。然而,我們認為需要有公平的做法,行業必須制定適當的規則,以確保不會出現任何像我們以前在這么多IEO中看到的那種瘋狂的傾銷行為。我們確實需要這種融資方式,我希望這種方式能夠繼續下去,希望交易所能夠對項目提供公平的對待,確保只有最好的項目才有機會通過這種方式籌集資金。”(BeInCrypto)[2020/4/28]

全球20家最大的資產管理公司總共管理著42.3萬億美元。僅0.5%的資金投資加密貨幣最終就將達到2,110億美元,相當于加密市場總市值的84%。

盡管過去幾年的情況表明,加密技術可以帶來無限的好處,但必須承認,加密貨幣市場甚至無法與傳統市場相提并論。灰度投資管理著30億美元,這是機構投資加密貨幣的最大的公開交易工具。

盡管資金規模如此之大,但在全球最大的基金管理公司看來,這仍然微不足道。

聲音 | Telegram首席執行官反駁SEC觀點 稱代幣銷售并非出于籌資需要:Telegram首席執行官Pavel Durov反駁了美國證券交易委員會(SEC)律師Jorge Tenreiro的說法,即Telegram 2018年的代幣出售是為了補充現金儲備。這一指控也是SEC在Telegram出售未注冊證券一案中論點的核心部分。在長達18個小時的證人陳述中,Durov反駁稱:“通常情況下,我不會把我的個人儲蓄與Telegram的需求分開。如果我看到Telegram需要更多資源,我會很樂意加大投資,因為我是一個不愿擁有任何地產的人。”Durov聲稱,向投資者出售Gram代幣并不是為了給公司籌集資金,而是要確保足夠多的代幣被質押,從而保證TON這一PoS區塊鏈網絡的穩定。(CoinDesk)[2020/1/23]

摩根大通和美國銀行股票的前7名所有者。?來源:CNN商業

對于幾乎所有大型資產管理公司而言,銀行,信用卡,保險和經紀公司都占據了投資組合中相當大的比例。貝萊德,道富,先鋒,富達和惠靈頓一直是金融股票的前20名持有者。

銀行是這一領域的重要參與者,匯豐,摩根大通,高盛,德意志銀行,法國巴黎銀行,瑞銀和富國銀行都是全球最大的共同基金管理公司。

由于銀行是此類獨立共同基金的相關投資者和分銷商,因此這種關系將變得更加深入。隨著大型金融機構主導股票和債券發行,協調投資基金在此類交易中的分配,這種關系甚至進一步加深。

當主題是傳統金融行業時,任何共同基金經理都沒有太大的余地犯錯。

目前,加密貨幣絕不會對Visa,富國銀行,丘博或嘉信理財構成威脅。不管去中心化金融表現得有多好,也不管比特幣交易的規模有多大。

因此,投資者應該問的問題是:是什么阻止機構都進入,以及如何才能讓他們投資加密貨幣?

監管壓力仍然是一個障礙

美國商品期貨交易委員會前主席J·克里斯托弗·吉安卡洛在2019年10月承認,CFTC、財政部、SEC和國家經濟委員會進行了討論,以抑制比特幣2017年令人難以置信的上漲。

這項由政府支持的計劃在2017年12月達到頂峰,因為CME和芝加哥期權交易所都推出了比特幣期貨合約,而就在前一天,比特幣創下了19,700美元的歷史最高紀錄。

2019年5月,美國國會議員布拉德·謝爾曼呼吁同事取締加密貨幣。唐納德·特朗普總統在2019年7月發布推文:

“我不喜歡比特幣和其他加密貨幣,它們不是貨幣,其價值極度不穩定,而且是憑空捏造的。”

最近,美國財政部長史蒂芬·姆努欽承諾對加密貨幣實施“重大新要求”。

2019年10月,美國參議員甚至致函支持Facebook的Libra加密貨幣項目的三家公司,稱“該項目對消費者,受監管的金融機構和全球金融體系構成風險。”

盡管比特幣并未被廣泛認為是法定貨幣的競爭者,但幾乎可以肯定的是,這種加密貨幣的市值將達到一萬億美元。

流動性和便利性

BAKKT的產品旨在緩解共同基金對比特幣投資的重大障礙。以實物交割的比特幣期貨合約允許在一個完全受監管的場所進行購買,包括托管過程。

據Cointelegraph報道,BAKKT由洲際交易所控制。想要交易此類產品的客戶必須通過用于股票和期貨的常規經紀人進行交易。

BAKKT的比特幣月度期貨合約交易量。??來源:Twitter@BakktBot

長期以來,散戶投資者一直在等待BAKKT的推出,因為它的到來預示著加密行業已經得到機構投資者的支持。有關2018年和2019年將創下歷史新高的估計是不間斷的,而且大多數是錯誤的。

BAKKT推出后,看似完美的解決方案產生了平均每日交易量,到目前為止,這仍然無關緊要。發生這種情況的原因有很多:

目前很少有經紀人提供BAKKT的產品。

許多基金的內部法規不允許擁有基于比特幣的實物投資。

需要額外的控制機構資金才能獲得BAKKT批準。

不接受實物比特幣作為杠桿交易的保證金。

交易時間僅限周日至周五的上午8:00到下午6:00。

盡管可以更改內部基金規定,以適應比特幣投資,但對于數十億美元的投資基金而言,現在可能沒有多大意義。

分析師和投資組合經理建議,在長期共同基金經理中增加一種新的資產類別,這將承擔巨大的個人風險。

加密市場無需機構就可以擴展

本文的目的不是要讓投資者遠離比特幣和加密貨幣。缺乏實際市場經驗的專家和分析師承諾,不可能的情況已經持續了太久。如果比特幣市值仍低于1萬億美元,請放心,你已經早早地加入了這場加密盛宴,這未必是一件好事。

這種資產類別可能有無限的上漲空間,機構投資者的進入肯定是漸進的,然后是突然的。現在,必須意識到,一個數萬億美元規模的共同基金行業還沒有足夠的充分理由來投資這種新興的資產類別。

加密市場不需要共同基金行業。相反,比特幣是普通人的錢,本身就是一種投資。

原文鏈接:https://cointelegraph.cn.com/news/5-reasons-why-institutional-investors-refuse-to-join-the-crypto-sector

更多資訊:CointelegraphChina/登錄?https://cointelegraph.cn.com

Tags:加密貨幣比特幣LEGELE加密貨幣市場最新消息新聞比特幣中國官網登錄入口網址World of Legendsextendelem

北京時間今日凌晨,Telegram的創始人PavelDurov在Telegram的官方頻道發文,宣布Telegram推進了兩年半的區塊鏈項目TON正式終止,本文是Durov的原稿全文.

1900/1/1 0:00:00撰文:SoonaAmhaz,VoltCapital合伙人、TokenDaily創始人翻譯:盧江飛新冠疫情這樣的流行病大爆發,通常被視為會帶來通貨緊縮造沖擊.

1900/1/1 0:00:00再過幾個小時,比特幣減半時刻就正式到來了。看到不少微信上的朋友開始建群,準備一起圍觀這一時刻的到來.

1900/1/1 0:00:00文:李丹陽 來源:上海一中法院 編者注:原標題為《被強行轉走的18.88個比特幣|現場直擊》比特幣是以區塊鏈技術為基礎的加密型“貨幣”。它沒有集中發行方,系通過特定計算機程序計算生成.

1900/1/1 0:00:00四方精創對于關注區塊鏈概念股的人來說,是一只很常見的股票。每次有利好區塊鏈或央行數字貨幣的消息傳出,四方精創基本上都會出現在漲停.

1900/1/1 0:00:00注:EIP1559被認為是以太坊的下一個大手術,對此,以太坊聯合創始人VitalikButerin整理了一份FAQ,其首先介紹了以太坊當前使用的交易費用機制存在的三大問題.

1900/1/1 0:00:00