BTC/HKD+4.25%

BTC/HKD+4.25% ETH/HKD+3.94%

ETH/HKD+3.94% LTC/HKD+6.52%

LTC/HKD+6.52% ADA/HKD+5.18%

ADA/HKD+5.18% SOL/HKD+9.23%

SOL/HKD+9.23% XRP/HKD+3.29%

XRP/HKD+3.29%撰文:AndrewKang,加密資產風險投資家、市場分析師

翻譯:盧江飛

來源:鏈聞

由于加密貨幣市場存在基于代幣的自動化做市商,他們設計的業務運營模式可能會造成流動性「黑洞」,這個「黑洞」能從四面八方吸收資產,比如中心化交易所、去中心化交易所、冷存儲庫等等,最終讓AMM賺得盆滿缽滿。下面,就讓我來給大家談談這個問題。

首先,我們需要了解加密貨幣市場流動性有一個反饋回路:

交易量?做市商利潤?專用于做市商的資本?流動性?點差收窄?重復

鏈聞注:點差是買入價與賣出價之間的差價。買入價和賣出價的價差越小,對于投資者來說意味著成本越小。

安全團隊:Defrost Finance被攻擊事件簡析:金色財經報道,據區塊鏈安全審計公司Beosin旗下Beosin EagleEye安全風險監控、預警與阻斷平臺監測顯示,Defrost Finance預言機被惡意修改,并且添加了假的抵押token清算當前用戶,損失超1300萬美元。攻擊者通過setOracleAddress函數修改了預言機的地址,隨后使用joinAndMint函數鑄造了100,000,000個H20代幣給0x6f31地址,最后調用liquidate函數通過虛假的價格預言機獲取了大量的USDT。后續攻擊者通過跨鏈的方式將被盜資金轉移到了以太坊的0x4e22上,目前有490萬美元的DAI在0x4e22地址上,有500萬美元的DAI在0xfe71地址上,剩余300萬美元的ETH被轉移到了0x3517地址上。[2022/12/25 22:06:35]

從這個反饋回路中,我們發現:流動性自己產生流動性。對于任何一個市場,這個反饋回路都是如此,包括中央限價訂單簿交易和集合流動性模型:

安全團隊:Rubic被攻擊事件簡析:金色財經報道,據區塊鏈安全審計公司Beosin旗下Beosin EagleEye安全風險監控、預警與阻斷平臺監測顯示,Rubic項目被攻擊,Beosin安全團隊分析發現RubicProxy合約的routerCallNative函數由于缺乏參數校驗,_params可以指定任意的參數,攻擊者可以使用特定的integrator來讓RubicProxy合約可以幾乎零成本的調用自己傳入的函數data。攻擊者通過調用routerCallNative函數,把所有授權給RubicProxy合約的USDC全部通過transferFrom轉入了0x001B地址,被盜資金近1100個以太坊,通過Beosin Trace追蹤發現被盜資金已經全部轉入了Tornado cash。[2022/12/25 22:06:32]

安全公司:AurumNodePool合約遭受漏洞攻擊簡析:金色財經報道,據區塊鏈安全審計公司Beosin EagleEye監測顯示,2022年11月23日,AurumNodePool合約遭受漏洞攻擊。

Beosin分析發現由于漏洞合約的changeRewardPerNode函數未進行驗證,導致攻擊者可以調用該函數進行任意值設置。

攻擊者首先調用changeRewardPerNode函數將每日獎勵值設置成一個極大數,接下來調用claimNodeReward函數提取節點獎勵,而節點獎勵的計算取決于攻擊者設置的rewardPerDay值,導致計算的節點獎勵非常高。而在這一筆交易之前,攻擊者便通過一筆交易(0xb3bc6ca257387eae1cea3b997eb489c1a9c208d09ec4d117198029277468e25d)向合約存入了1000AUR,創建了攻擊者的節點記錄,從而使得攻擊者能夠提取出該節點獎勵。最終攻擊者通過該漏洞獲得約50個BNB($14,538.04)。[2022/11/23 8:01:04]

反饋回路:更多交易量?做市商獲得更多利潤?提供更多流動性?點差收窄?為交易者提供更好的定價?交易量會變得更多

Beosin:sDAO項目遭受攻擊事件簡析:金色財經報道,根據區塊鏈安全審計公司Beosin旗下Beosin?EagleEye 安全風險監控、預警與阻斷平臺監測顯示,BNB鏈上的sDAO項目遭受漏洞攻擊,Beosin分析發現由于sDAO合約的業務邏輯錯誤導致,getReward函數是根據合約擁有的LP代幣和用戶添加的LP代幣作為參數來計算的,計算的獎勵與用戶添加LP代幣數量正相關,與合約擁有總LP代幣數量負相關,但合約提供了一個withdrawTeam的方法,可以將合約擁有的BNB以及指定代幣全部發送給合約指定地址,該函數任何人都可調用。而本次攻擊者向其中添加了LP代幣之后,調用withdrawTeam函數將LP代幣全部發送給了指定地址,并立刻又向合約轉了一個極小數量的LP代幣,導致攻擊者在隨后調用getReward獲取獎勵的時候,使用的合約擁有總LP代幣數量是一個極小的值,使得獎勵異常放大。最終攻擊者通過該漏洞獲得的獎勵兌換為13662枚BUSD離場。Beosin Trace追蹤發現被盜金額仍在攻擊者賬戶,將持續關注資金走向。[2022/11/21 7:53:09]

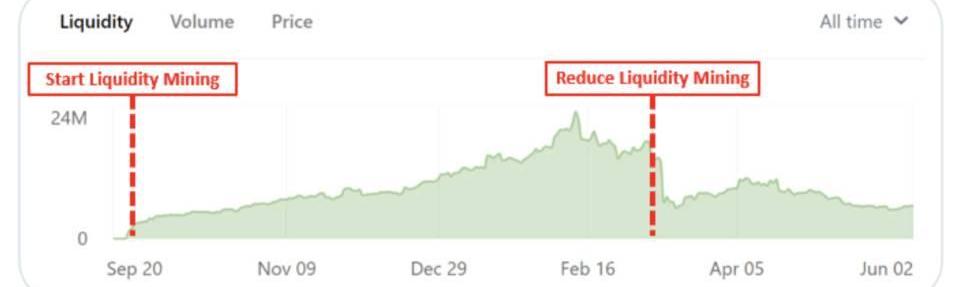

然而,對于那些剛剛創立的加密貨幣交易所而言,可能需要面臨一個「雞和蛋」的問題,因為交易所成立初期交易量和流動性都比較低。在起步階段,不少加密貨幣交易所都不得不面臨一段「反饋回路」艱難時期。不過,流動性挖礦提出了一種引導網絡效應的新穎機制。

簡單來說,流動性挖礦通過代幣獎勵刺激流動性供應,這種方式可以促使流動性蓬勃發展并吸引更大交易量。這里我們列舉兩個成功實施流動性挖礦的例子,一個是Synthetix,他們在實施流動性挖礦之后sETHPool的流動性達到了Uniswap總流動性三分之一的水平;另一個例子是Balancer,在實施流動性挖礦一周之后,其網絡總鎖定價值達到了3000萬美元。

現在我們再分析另一個情況下自動化做市商設計的流動性「黑洞」模式,即:如果在流動性池內的中心資產是網絡原生代幣,又會發生什么情況?

舉個例子,ETH是所有Uniswap交易市場的中心資產,想象一下,如果Uniswap推出自己的網絡代幣并取代ETH,會發生什么情況?

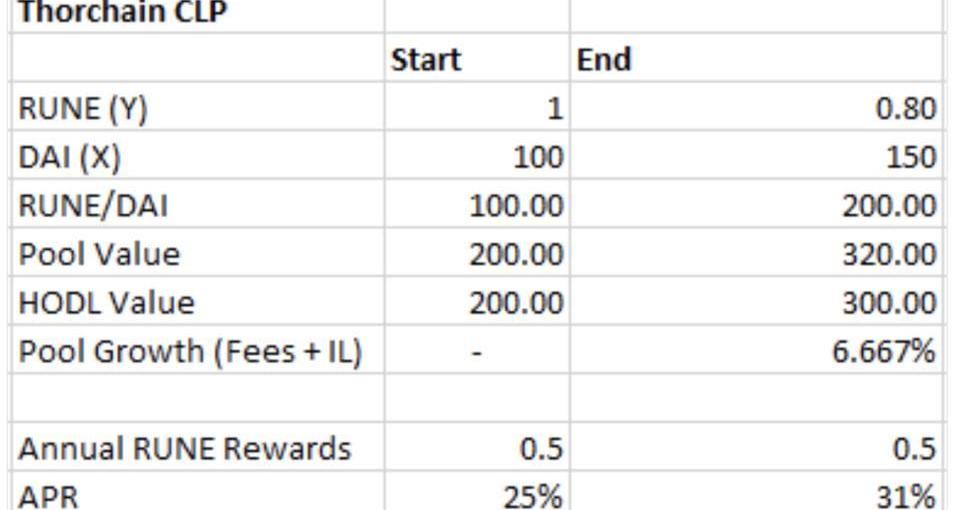

事實上,Bancor和Thorchain已經開始采用這種運作模式了:在Bancor,每個流動性池內的資產都是ERC-20代幣,但是需要擁有或抵押網絡原生代幣BNT才能獲得;在Torchain,每個流動性池內的資產包括了比特幣、以太坊、以太坊經典、ERC-20代幣,但同樣需要擁有或抵押網絡原生代幣RUNE才能獲得。

在這種情況下,如果我們繼續套用流動性挖礦模式,事情可能會變得很瘋狂。因為如果對這些流動性池實施流動性挖礦策略,就必須首先擁有或抵押網絡原生代幣,而這些代幣價值占到每個流動性池資產規模的50%。

一旦購入RUNE或BNT,這些代幣的價格就會上漲,也意味著網絡資金池也會越來越深,流動性自然就變得越來越強,也會吸引更多交易者。

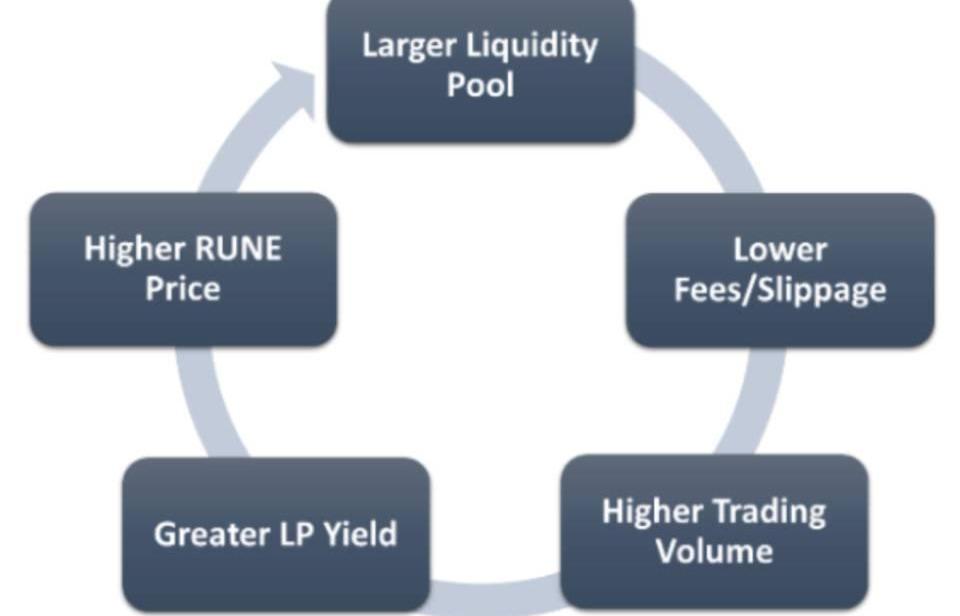

上圖是一個以RUNE代幣為例的反饋回路:流動性池越大?手續費用就會越低?交易量變得更高?流動性挖礦收益更大?推動網絡原生代幣RUNE價格更高?流動性池價值變得更大

需要說明一點的是,我所描述的是極端情況下的流動性反饋回路,那么隨著價格上漲,流動性挖礦還會帶來些什么呢?答案是:流動性挖礦收益。

當價格上漲、流動性池更深、收益率推高這種良性反饋回路形成之后,就會讓所有加密資產陷入到這個「黑洞」里。

現在,如果我們考慮市場反身性特點,就會發現這個「黑洞效應」影響巨大。因為只要人們希望原生代幣的流動性挖礦收益更大,就會購買更多原生代幣,繼而推動代幣價格上漲,就像創造了一個能「自我實現」的預言。而這,就是為什么SNX代幣在短短九個月時間價格上漲50倍的原因。

大多數人沒有意識到的是,Uniswap和Balancer的大部分交易額都來自于套利交易,而不是流動性池,然而套利交易不會讓流動性池受益,只會讓礦工獲利。當然,由于費用較高,持續流動性池也會使得流動性池從套利交易中獲得更多價值。

最后要說一點的是,市場反身性會在另一個方向上反轉,但其最終目標還是要讓流動性黑洞創造一個池,充當不可滲透的流動性護城河。

來源鏈接:twitter.com

Tags:SINEOSANCREWARDrisingsun幣是什么幣EOS CrashPokelon.FinanceZeLoop Eco Reward

7月5日,由杭州市余杭區政府指導,杭州未來科技城管委會、巴比特主辦的“2020杭州區塊鏈國際周”正式開幕.

1900/1/1 0:00:00世界頂級密碼學家之一認為,中本聰選擇比特幣橢圓曲線是因為其效率高或因為它可能會提供一個秘密的后門。 橢圓曲線價值數十億 比特幣公鑰是通過私鑰應用橢圓曲線密碼學來創建.

1900/1/1 0:00:00撰文:小毛哥 來源:鏈聞 據DeBank數據顯示,去中心化交易協議Uniswap昨日總交易量增長超過14倍,至1.03億美元.

1900/1/1 0:00:00作者|三黎 出品|白話區塊鏈 2009年,比特幣騰空出世,隨后人們發現了它強大的底層技術:區塊鏈.

1900/1/1 0:00:00前兩天在巴比特上看到了一篇文章,作者在文章中表達了對Defi金融的看好,認為它會取代現在的中心化金融,成為金融的核心組成部分.

1900/1/1 0:00:002020年4月20日,國家發改委明確了新型基礎設施的范圍,首次把區塊鏈與5G、物聯網、人工智能、云計算并列為新型信息基礎設施,同時,國家發改委將聯合相關部門.

1900/1/1 0:00:00