BTC/HKD+1.08%

BTC/HKD+1.08% ETH/HKD+0.99%

ETH/HKD+0.99% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD+1.82%

ADA/HKD+1.82% SOL/HKD+4.67%

SOL/HKD+4.67% XRP/HKD+1.17%

XRP/HKD+1.17%各類穩定幣使用場景分析

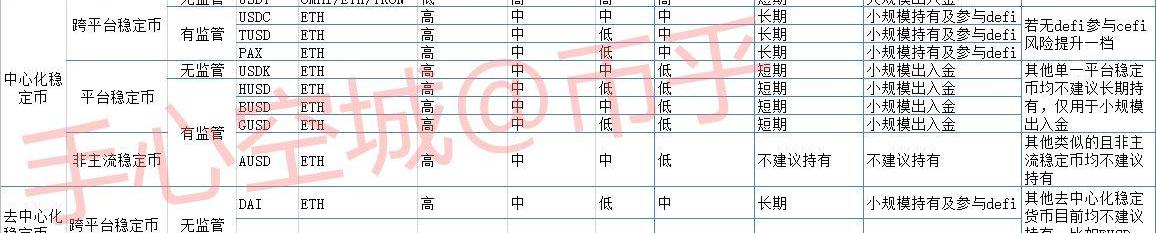

本章空城會總結一下當前市面上所見到的各個穩定幣種類的特點,并根據這些特點來分析各種穩定幣所適合的場景,最終為大家提供一些使用上的建議,依然先上一張我自己總結的表:

1、跨平臺中心化穩定幣的使用場景分析

我們目前見到的跨平臺中心化穩定幣的種類其實非常的有限,其難點就在于,可以讓多個主流平臺同時支持是個很牛X的事情,這類幣種的優勢在于具有較高的使用廣泛性,可以在各大主流平臺之間進行資產的轉移,非常方便,USDT、USDC、TUSD、PAX這四種是本類別里面最強大的,其他的比如USDS和SUSD這種雖然勉強稱作為跨平臺的,但實際上一線平臺都不支持,所以知道他們的存在即可不需要去使用。

這四類穩定幣全部支持三大交易所,所以使用起來很方便,其中USDT是其中更具有統治性的幣種,目前看沒有交易所敢不支持,可以說作為一個交易所不支持USDT的一定做不大。

除了使用廣泛性,就是流動性,除了USDT這個超級流動王以外,其他三個幣種都中規中矩,在所有的穩定幣中處于中等水平,所以對于絕大多數幣民來說,中小額度的出入金是完全可以應對的,但對于大幾十萬上百萬的資金來說就只能用USDT出入金了,否則會出現折價買賣的尷尬景象。

通過使用廣泛性和流動性來看的話,USDT一定是最適合的選擇,也就是說如果短時間持有出入金的話用USDT尤其是大額度的要優于其他三種穩定幣。

然后就是穩定幣底層公鏈安全性問題,USDT同時運行在Omni、ETH、TRON三條公鏈上,Omni前文講過就是Mastercoin之前的叫法,中文也叫萬事達幣,這個幣種在空城剛剛入行的2013年在全球排名是前五名的幣種,技術是很牛x的但是由于種種原因作為前浪被拍在沙灘上了,USDT出現的2014年還沒有上線ETH,當時即使上線了估計也不敢用畢竟還不完善,所以USDT就是用了Mastercoin這條當時來說比較牛x的公鏈作為底層公鏈。

后來ETH逐漸完善了,就把大部分新發行的USDT挪到ETH上了,而從2019年3月開始USDT開通了第三條鏈也就是TRON。

這樣以來USDT比其他中心化穩定幣在底層會更加的冗余,具有無縫切換的三條公鏈可以使用。

但是其他三條公鏈的安全性體現在已經被政府監管,空城覺得這個會更重要一些,下一章我會重點講這一點,這里不再贅述。

綜合以上的安全性、使用廣泛性、流動性的分析,空城認為USDT最適合的就是資金的出入金,基本不會折價買賣,市場容量足夠大,各種優點于一身,堪稱短期持有的最佳選擇,但是尤其致命弱點未被監管,所以不建議長期持有,更不建議大量持有參與defi和cefi。

其他三種特點基本一致具有較高的安全性、有一定流動性、很好的使用廣泛性,只不過USDC相對于TUSD、PAX流動性會更好一些,所以他們更適合于小規模的出入金或小規模長期的持有參與defi和cefi。

2、獨立平臺穩定幣的使用場景分析

獨立平臺穩定幣最大的特點就是只被1個平臺支持,說白了就是平臺自己內部發行用于充值的幣種,這些幣種往往是大型平臺發行的,比如三大交易所都有自己的問題幣,獨立平臺穩定幣是有可能發展成跨平臺幣種的,比如USDT實際上也是從Bitfinex的平臺幣發展起來的,但說實話現在如果要發展起來與USDT競爭真的很難,比如GUSD,GUSD這幾年發展基本被USDT吊打,USDT先發優勢太明顯。

過去30天美元穩定幣USDC市值蒸發超25億美元:金色財經報道,據最新數據顯示,美元穩定幣USDC市值已跌破520億美元,本文撰寫時約為518.7億美元,相較于過去三十天544.4億美元高點已縮水25.7億美元。截至目前,以太坊鏈上USDC發行量最高,約為431.5億美元,其次是Solana和TRON區塊鏈,分別是39.1億美元和34.25億美元。[2022/9/5 13:08:43]

獨立平臺穩定幣使用的廣泛性很單一流動性也不好,雖然絕大多數被監管,但使用起來太受牽制,所以只能作為出入金時候USDT的備用選項,同時也不建議長期囤積或參與defi及cefi。

3、非主流穩定幣的使用場景分析

大家會發現市面上一些小平臺都在搞自己的穩定幣,這些幣種不管是否接受監管,都不需要任何持有和使用,哪怕是短期持有也不需要,直接用USDT就可以了,如果平臺連USDT都不支持的話建議就別用這平臺了,這種穩定幣其實完全取決于平臺能活多久,平臺是完全背書的監管不監管意義已經不大了,像我們表中的AUSD就是這類穩定幣

4、去中心化穩定幣的使用場景分析

去中心化穩定幣當前,除了DAI的流動性和使用廣泛性還可以接受,底層資產ETH波動性可以接受,其他的完全不需要去碰,我說的是其他所有的去中心化穩定幣!即使是DAI也只可以小規模參與下,不要被時代的浪潮落下即可,我判斷未來defi是有可能帶領去中心化穩定幣崛起的方式,由于當前大面處于右側交易區了,長期持有穩定幣的意義并不大,另外孫大圣近期在搞的USDJ也屬于去中心化穩定幣,保持關注即可不要參與,USDJ未來我覺得可能會挑戰DAI在去中心化穩定幣中的C位,但目前還不行,其底層資產TRX與ETH還有很大的差距,波動幅度高于ETH幾個級別。

5、強權穩定幣的使用場景分析

這里的強權穩定幣不止我們所知未來幾年會上市的DCEP和Libra,也包括今后各個國家自己搞的各種加密貨幣。

所有這些強權穩定幣之間的關系就像是我們當前使用的紙幣環境是一樣的,比如在我們現在的紙幣世界中,美元和歐元使用最廣泛屬于全球通用貨幣,人民幣、英鎊、日元次之屬于區域級貨幣,其他國家的幣種基本都只有本國內能流通,還有的你就是想用人家也不給你用,比如朝鮮元KPW。

空城2017年去朝鮮的時候,在朝鮮買東西,人家只收美元、人民幣、歐元,其他一律不準用,包括他們自己家的朝鮮元,朝鮮元只能他們自己國家老百姓用。

當所有的國家都把貨幣上鏈加密話,就跟當前紙幣環境一樣了,說直白點貨幣上鏈是一種形式,并不能改變強權貨幣的使用范圍。

強權貨幣使用有多廣泛看的是貨幣背后的經濟實力和軍事實力。所以可以比較確定的是Libra或其他新貨幣如果被美聯儲背書為美國版的國家加密貨幣,其使用廣泛性將會是所有強權背書的穩定幣中廣的。當然空城自己由于對天朝發展很有信心未來DCEP超越美元是時間問題,但在我們的經濟實力和軍事還沒有全面超越老美之前這種事情是不會發生的。

如果有了Libra和DCEP,在幣圈會對USDT產生什么影響么,比如替代掉USDT.當然我們講這個話題的前提是美聯儲沒有把USDT給干掉,他們處于公平競爭的狀態。

Cashio出現無限鑄造漏洞,穩定幣價格近乎歸零:金色財經消息,Solana生態上的算法穩定幣項目Cashio發推表示,用戶不要鑄造任何現金,盡快從池中提取資金,協議有一個無限鑄造漏洞,團隊正在調查這個問題,將盡快發布報告。此外DeFiLlama數據顯示,該協議TVL已從逾2800萬美元驟降至56萬美元,CoinGecko數據顯示穩定幣的價格從1美元降至幾乎為0。注:CashioDollar是一種由USDT-USDCLP代幣支持的算法穩定幣。[2022/3/23 14:13:51]

我認為這種情況下Libra和DCEP依然很難替換掉USDT,有因有二:

A、USDT在幣圈的進出金屬于壟斷性的,用戶粘性太強了,想要撼動不是一年兩年可以辦到的,除非USDT收到極度打壓,大家開始改變思維模式嘗試其他方式出入金

B、不管是DCEP還是Libra受到的監管將會是最高級別的,資金的流向太容易查明了,這會給絕大多數幣民有不安全感,而USDT這種幣種哪怕今后被監管了,至少混幣這種技術還是可以用的,當前BTC混幣已經很成熟了,未來USDT很容易可以實現,但是DCEP和Libra你覺得可能允許混幣么?絕對不會的。

未來大陸這邊各大交易所如果被正規化極有可能接入DCEP支付,如果同時有DCEP和USDT兩種支付方式,我們該如何選擇呢?兩害相權取其輕:

A、USDT若被監管了,我選擇用USDT,兩種都安全的方式我更愿意不被確定監控

B、USDT若依然未被監管,我選擇DCEP,相對于被監控我更討厭USDT被暴雷

穩定幣安全性分析

本章想跟大家討論下穩定幣的安全性問題,所以還是要把上一章的那張表貼出來:

我們知道安全這個事情,并沒有完美的,沒有絕對的安全,所以空城不認為去中心化穩定幣安全性就一定高于中心化安全性,只是兩者碰到的是不同安全層面的問題,中心化穩定幣主要問題在政策安全性上;而去中心化穩定幣主要在抵押基準貨幣的層面。

1、中心化穩定幣安全性分析

中心化穩定幣的安全性主要是在政府層面的,但還有個小的安全項目大家也可以關注下,就是底層公鏈的問題。上一章我們也說過目前除了USDT以外其他的中心化穩定幣全部都是只運行在ETH的ERC20協議之上,所以這個層面上他們的安全性是一致的。

而USDT則同時運行在Omni、ETH、TRON三條公鏈之上,所以從安全性上來講USDT底層公鏈安全方面是要高于其他中心化穩定幣的,畢竟如果ETH出現問題,可以隨時有替代鏈可以使用。

接下來就是中心化穩定幣的主要安全問題,也就是說政府層面是否會對穩定幣進行干預,目前看最有可能第一個受到干預就是USDT,為啥?

目前穩定幣基本都是基于美刀,少數基于RMB或其他,而在基于美刀的穩定幣中USDT顯然一家獨大,并且市場份額長期在90%以上,可以預見的是USDT發行量很快將會超過100E刀,對于美聯儲來說,這個體量雖然不算高,但卻是幣圈最接近被美聯儲關注的體量,有且只有這一家,其他的太小美聯儲管了丟份。

數據:穩定幣UST流通總量逾30億美元,近30日增長11%:11月10日消息,CoinGecko數據顯示,穩定幣UST流通總量逾30億美元(30.4億美元),近30日增長超11%,位列穩定幣市場第五,排在USDT(751億美元)、USDC(347億美元)、BUSD(132億美元)、DAI(85億美元)之后。

此前報道,“銷毀8867.5萬枚LUNA以鑄造至少30億UST”的提案獲得通過,將在未來兩周執行完畢。[2021/11/10 6:44:37]

另外目前主流的跨交易所美刀穩定幣里面除了USDT以外其他都是既有監管又有審計,只是監管的類型不一樣,但不管怎樣都是通過老美某個州認可的進行金融機構監管;而去中心化穩定幣不光是體量太小而且是基于代碼抵押發行的美聯儲想管也沒招。

USDT之所以還沒有被美聯儲關注是因為體量還不夠大,根據空城對未來的分析,如果我們有幸看得到下一輪行情,USDT的發行量增加10倍將會是一個很容易的事情,1000E刀的體量我相信極有可能引起美聯儲的不適,泰達公司相當于繞過美聯儲做了一次數字美元的發行工作,重要的是從中賺取了應該由美聯儲賺取的鑄幣稅,既不接受監管也不給美聯儲一分錢保護費,美聯儲上哪說理去?

按照目前的狀態,其他穩定幣根本就沒有與USDT相抗衡的實力,并且出入金這個領域一旦形成了壟斷,用戶養成了習慣,粘性是超級的、特別的、非常的強,隨著USDT越來越大,未來會發生兩種事情:

A、未來接受監管,接受透明的準備金制度

空城個人認為的之所以USDT沒有接受監管主要問題就在于他們準備金不是100%,當然我沒有證據,在我看來準備金只有0和100%的兩種可能,沒有監管沒有出事準備金就會越來越少,直到擠兌引爆那天,這也是我之前在其他系列里面講過的。

說到底還是因為信息不透明,沒有準確信息告訴兌換人發行USDT收到的資金到底在做什么,如果我們可以知道這些錢穩穩當當的躺在全球各大銀行里,泰達公司每年只收利息而已,別無他求,我們就真的也就放心了,他賺多少利息我們也都不眼紅,但很可惜現在非常不透明。

如果USDT實現監管審計,保持100%準備金,那么我真的很看好USDT的未來,因為USDT先入為主的狀態很難撼動。

B、繼續不接受監管,等美聯儲出手封殺

總之USDT只要未來不接受監管,從我認知來看,早晚是要出事的,只是時間我不知道,所以大家可以看到,我一貫的建議大家USDT只是作為出入金工具而已不建議大量囤積更不建議拿USDT去參與defi和cefi什么的,如果非要參與也只是占你個人投資資本很少的一部分,那么不管是第①還是第②條發生了,對幣圈的未來有什么影響么?

這個是我之前沒講過的地方,因為USDT現在對BTC等一攬子加密貨幣具有強大的粘性,如果美聯儲封殺USDT,那么極有可能USDT就無法順利的出金,那么大家就會拼了命的把USDT換成BTC等加密貨幣,會帶來一輪曇花一現的牛市,為啥我說是曇花一現的牛市呢?

出金這個需求是一個剛性需求,持有USDT的人發現手里的這玩意是一張廢紙的時候首先考慮的一定是如何去找另一個出金口,而USDT出事之后之所以換成BTC等加密貨幣大面是為了重新找到出金口,而不是為了拉升BTC等加密貨幣,恐慌的被動拉升只能是曇花一現,等他們找到合適的出金口我相信依然還是會持有穩定幣,這些出金口就是其他穩定幣。

LBANK藍貝殼“算法穩定幣”交易區于3月23日20:00上線 BANK:據官方公告,3月23日20:00,LBANK藍貝殼“算法穩定幣”交易區上線BANK(Float protocol),開放USDT交易,3月23日18:00開放充值,3月25日16:00開放提現。

資料顯示,Float的最大供應量為42,000 BANK,是一個基于 web3 的浮動、低波動性貨幣,團隊為匿名團隊。Float Protocol 將由一個「保險庫」支撐,該保險庫最初將存入 ETH。FlOAT是穩定幣, BANK承擔著 FLOAT 價值穩定以及治理的功能。

為慶祝BANK上線,LBANK藍貝殼于3月23日20:00開啟充值BANK瓜分8000 USDT活動。活動期間,用戶凈充值量不低于0.01 BANK,即可根據凈充值量占比瓜分3000 USDT;用戶凈充值量不低于0.2 BANK,即可根據凈充值量占比瓜分5000 USDT,單個用戶最高獎勵500USDT。詳情請點擊官方公告。[2021/3/23 19:10:34]

在那種情況下,大家會去選擇哪一種穩定幣去替代USDT呢,很顯然會使用廣泛性及流動性在USDT以外相最好的,也就是USDC、TUSD、PAX這三個,所以這三個幣種將會是最大的受益者,也就極有可能取代USDT的位置,而其他的中心化穩定幣由于大型交易所支持的少會有限受益,去中心化穩定幣也會受益但由于其機制導致體量增加緩慢也是有限受益者。

所以嘛,我是不同意寶二爺說的如果USDT被美聯儲封堵就會出現大牛市這種看法,小牛市會出現,但僅僅是曇花一現,大家是為了去尋找新的出金口而已,而那時候我相信就不會是現在的一家獨大的格局,而會是USDC、TUSD、PAX三分天下的時候。

2、去中心化穩定幣安全性分析

我們講過安全只有相對的沒有絕對的,大多數人認為去中心化的東西就比中心化的安全的原因是,他們只看到了去中心化優勢的地方而忽略了中心化優勢的地方。

那去中心化的優勢其實很簡單,就是完全通過代碼來實現穩定幣的發行,不存在跑路的問題,也就是不存在類似USDT中泰達幣這么一個發行角色,但你想過不跑路也會趨近于歸零了么?

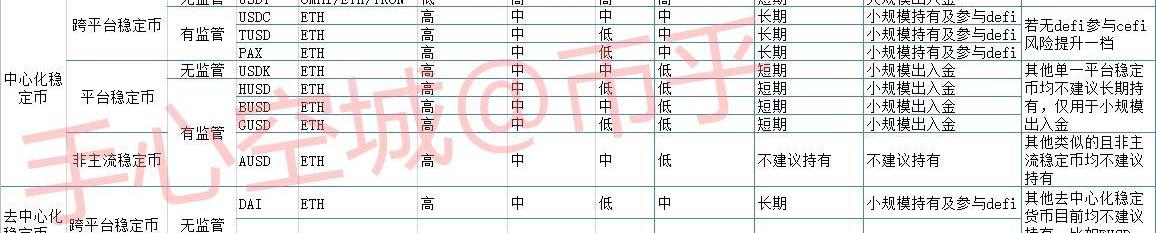

前方高能!讓我們來欣賞一下穩定幣趨近于歸零,我們選擇的可不是什么小品牌,選擇的是全球首家去中心化系統Bitshares中市值及成交最大的Bitcny。

下圖是近一年來,Bitcny從1Bitcny=1元錢人民幣,到今天1Bitcny只能換0.6元人民幣的走勢,這中間最低的時候是在2019.12.18,這一天1Bitcny最低的時候只能換0.12元人民幣,就是你一年前拿1塊錢買了個Bitcny在2019.12.18這天很悲慘的只能換回1毛2分錢,這波動性幣BTC大多了是嘛!

大家注意Bitcny完全脫離與cny1:1兌換現在已經是長期的事情了,不是偶爾幾天,半年來一直都是如此,當前依然1Bitcny=0.6CNY。

那為什么會發生這種事情呢?其實說來也簡單,大家只要理解去中心化穩定幣的基本形成邏輯就知道為啥了,市面上所有去中心化形成的方式都是一樣的,知道了一個其他也就知道了。

聲音 | 央行副行長:穩定幣會給央行和貨幣當局的監管帶來挑戰:12月21日,央行副行長陳雨露在“2019中國金融學會學術年會暨中國金融論壇年會”上表示,越來越多的中央銀行和貨幣當局開始關注穩定幣對貨幣主權、資本管制、支付體系監管等公共政策的挑戰。穩定幣的使用可能對支付體系帶來兩個挑戰。一方面是其交易和支付的信息獨立于現有支付體系之外,會給央行和貨幣當局的監管帶來挑戰;另一方面是穩定幣發行機制與央行貨幣發行機制不同,在現行資產負債表機制下,能否完全承擔支付結算的功能還不確定。一般來講,在清算量非常大的支付體系,央行的準備金難以應對支付所需時,會通過透支來滿足。穩定幣發行受資產負債表限制,缺乏靈活性,在清算量較大時可能難以發揮好支付結算功能。[2019/12/23]

同樣給大家簡單舉個例子,以BTS抵押生成Bitcny為例,其他的DAI/ETH、EUSD/EOS、USDJ/TRX請自行腦補:

假設在一個去中心化市場中,BTS的價格當前為1CNY,而1CNY=1Bitcny,我手上有3個BTS,而我現在缺錢急用,但是呢,我覺得未來BTS會漲,所以我不想賣掉BTS,于是我打聽到可以通過BTS抵押形成Bitcny,然后去BTS網關兌換成法幣,拿到生活中用。

在BTS抵押系統內我想獲得1Bitcny必須要抵押3倍等值的BTS才可以,于是接下來我在系統內把3個BTS抵押給系統,因為當前3個BTS恰好值3CNY,這樣我就獲得了1Bitcny,我把這1個Bitcny通過BTS網關賣給收的人,這樣我銀行卡上就會收到0.99塊人民幣。

我什么時候有錢了想還錢或者到了系統規定的時間,我再去網關用1元法幣兌換1Bitcny,在BTS系統中把1Bitcny還上,如果有借款利息還要還借款利息,利息是根據實際借到的Bitcny的數量來計算,我為什么這么乖會去還錢呢?因為如果我不還上這1Bitcny的話,他們就會把我抵押的3個BTS以當前價格賣掉來還上這1Bitcny,我也很無奈,被系統拿著把柄而已,并不是我道德多么高尚。

整個市場的Bitcny是由我這種需要法幣但又不想賣BTS的人生成的,而這個市場中也有人會囤積Bitcny,他們為啥會囤積呢?是因為他們想通過囤積Bitcny來獲得他們認為的穩定的借貸利息收益。,我們目前在市場上見到的DAI、EUSD、USDJ也是這么出來的,只不過DAI抵押的是ETH,EUSD抵押的是EOS,USDJ抵押的是TRX,而Bitcny抵押的是BTS,這就是主要不同,機制完全一樣。

那有人要問了,為啥是3倍的資產抵押,為啥不是1倍、2倍、10倍或者其他?

其實無論是幾倍抵押都是可以的,僅僅是在合約中改個數字就可以,3倍抵押的設置是對當前加密貨幣市場波動的風險對沖,只是目前來看3倍是一個相對合適的值,根據幣種的不同和整個市場的不同抵押的設置其實應該是不一樣的,抵押的資產倍數越高安全性也就越高與法幣的脫軌概率越低,抵押倍數越低安全性就越低與法幣的脫軌率也就越高。

為了說明這個問題,這里我舉2個栗子來說明為什么3倍是目前相對合適的,1個栗子是1倍抵押,另一個栗子是10倍抵押。

栗子一:1倍資產抵押

假設當前市場情況:1BTS=1CNY;1CNY=1Bitcny

我手里有1個BTS,我把這1BTS抵押給市場,我獲得了1Bitcny,從網關換取法幣,結果第二天,大盤暴跌1BTS=0.5CNY.由于我只抵押了1個BTS,所以現在這1個BTS的價值就是當初我借的Bitcny的價格,也就是1Bitcny=0.5cny,為啥呢?因為我昨天借來的Bitcny已經變成1cny的法幣,現在市場上我這1cny的法幣可以買2個BTS,我完全可以毀約不去贖回1BTS,而是拿著個昨天我借的1cny買2個BTS,而只有借貸市場保持1cny=2Bitcny或更高比例的時候我才愿意去履行合約對吧,所以0.5cny=1Bitcny

那怎么樣防止這種情況下我毀約呢?就是增加抵押資產嘛,以上這種情況如果我當時抵押了2個BTS,我就可能去履行合約,因為我手上的1cny在抵押市場贖回的是2BTS,在當前市場買入的也是2BTS,對我來說都一樣。

換句話說在2倍抵押資產的時候,我愿意履行合約的下限是1BTS=0.5cny,也就是BTS在我當時借款的價格基礎上跌50%的時候。

同理3倍抵押資產下限是1BTS=0.3333cny,4倍抵押資產下限是1BTS=0.25cny,以此類推....

栗子二:10倍資產抵押

依據栗子一的推算,在10倍抵押資產的時候,1BTS=0.1cny以上我都是愿意履行合約,也就是BTS暴跌90%,這種安全性確實是高了很多,但是另一個問題又出來了,我抵押了10塊錢才能借到1塊錢,我作為借款人我是要考慮流動性和借款額度平衡的問題的。

我們知道在我們法幣市場的民間借貸中,一般來說可以借到抵押資產評估價的50%~80%的資金,就是說我抵押的汽車如果評估價值100萬人民幣,那么通常可以根據我的資質借到50w~80w。

大家看下我們這個去中心化P2P系統的情況是什么呢,3倍抵押意味著借款額度是1/3的借款額度,10倍抵押借款意味著1/10的借款額度,這與法幣市場差距太大了,如果借款率太低我是不會去借的,流動性對我依然很重要,所以最終市場選擇了3倍抵押,但即使這樣33.3%的借款率也依然遠低于法幣借款市場。

以上我們聊了這么多,最終聚焦的點就是底層抵押資產的波動性,更具體一些就是底層抵押資產暴跌的幅度。

因為所有的去中心化穩定幣在底層資產暴漲的時候沒啥收益,如果只是小幅度跌的話也沒有設么損失,只有暴跌才會引起系統崩潰。

你可能會說:你舉的例子都是BTS抵押Bitcny的嘛,我們DAI不可能發生,ETH牛X著呢。

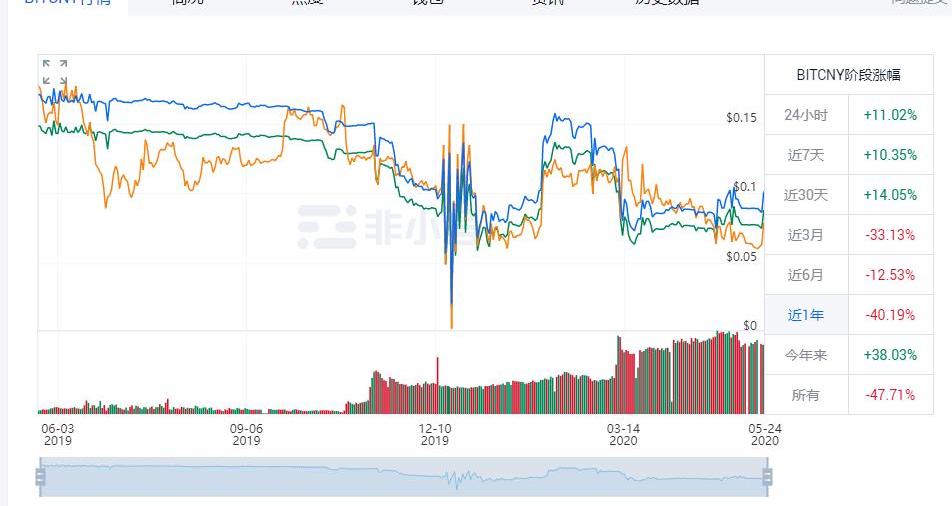

這事就比較巧了,大家都知道今年2月4號,MAKERDAO中國社區負責人潘老板在幣乎做了個節目推銷DAI是吧,我當天沒有趕上直播,忙完之后從新聽了一遍潘老板的講解,之后就有了我下面這張截圖幣乎的隔空提問。

潘老板不知道為什么沒有給我回過,只有田七老板回了一下,一個多月之后的312大家也都經歷過,DAI短時間與USD脫鉤,之后很快又恢復了。

所以對比DAI和Bitcny,DAI的最大優勢就是其底層資產ETH的暴跌幅度小于BTS,DAI選擇的底層資產ETH是相對于BTS的穩定性高幾個級別的,但這也不能保證完全沒有可能脫鉤,只是說概率要遠低于Bitcny。

目前市場上能見到的去中心化穩定幣是基于ETH平臺的DAI、基于EOS平臺的EUSD、基于TRX平臺的USDJ、基于BTS平臺的BitUSD/Bitcny、基于UDAO平臺的UNDT等,對他們的安全性可以簡單地用底層抵押資產的價格穩定性,價格長時間越穩定其安全性也就越高,另一種更簡單的方式就是看直接看底層抵押資產的總市值,根據空城的經驗市值越大且能保持住的安全性也就越高。所以我們可以得出如下安全性排名:

因為總市值:

ETH>EOS>TRX>BTS

所以安全性:

DAI>EUSD>USDJ>BitUSD=Bitcny

如果未來基于BTC的穩定幣出現了,將會排名在DAI之前。

綜上所述,選擇去中心化穩定幣就是直接看其底層資產的長期總市值排名,去找排名越高且穩定的就對了!

3、多鏈發行對穩定幣安全性的影響

多鏈發行也就是多平臺發行,比如說我們之前提到的USDT是目前唯一一個多鏈發行的中心化穩定幣也是唯一一個多鏈發行的穩定幣,對于中心化穩定幣來說多鏈發行是一種有效提升安全性的方式,因為無論是基于什么公鏈發行,不能抵押資產導致資不抵債的問題。假設有一天ETH公鏈出現問題,可以快速的使用TRON或Omni進行替代。

而對于去中心化穩定幣就完全不是這么回事,因為去中心化穩定幣最大的安全性隱患就是之前講的抵押資產暴跌引起的資不抵債,所以選擇一條幣價更加穩定的公鏈才是王道。做冗余這種安全機制有意義但意義不大,這點并不是主要矛盾。

所以之前聽Maker團隊官方的人說,未來準備支持除ETH以外發行的抵押品發行DAI,比如支持EOS發行DAI,大家也都知道ETH的價格穩定性一定是高于EOS的嘛,所以如果引入了EOS發行DAI,大家可千萬不要去用,因為完全一樣的DAI,會因為ETH抵押出的DAI安全性遠高于EOS抵押出的DAI;同樣的如果Maker團隊能搞出BTC抵押的DAI大家就要放棄使用ETH抵押出的DAI,因為BTC抵押出的DAI的安全性要遠高于ETH抵押出的DAI。

所以多鏈發行對于中心化穩定幣是有安全性提升的作用,而對于去中心化穩定幣來說是否提高安全性要看新的抵押資產比當前的抵押資產是不是價格幅度更小,如果幅度更小則會提高安全性,如果幅度更大則降低了安全性。

4、空城對目前去中心化穩定幣參與的理解

A、空城認為當前市場中唯一值得去小規模玩一玩的去中心化穩定幣也就是DAI了,原因就是DAI是基于ETH底層資產的,ETH在真個加密市場中穩定性是除了BTC最高的,另外未來同樣基于ETH的穩定幣也會有,但是如果市場規模小于DAI的話,就沒啥意義了,因為進出金真的不方便,當前DAI的交易規模也很小,交易規模小就意味著,大資金進出要折價買賣,很吃虧的。

B、總的來看,空城目前不會大規模參與去中心化穩定幣的理由如下:

①、市場容量小,進出不方便,容易折價買賣

②、發行效率極低

③、相對于中心化穩定幣安全性并沒有想象的那么突出,目前看半斤八兩

④、底層資產漲了你沒賺錢,底層資產跌了卻有可能賠錢

⑤、P2P借貸收益低的可憐

C、什么情況下我會有可能選擇大規模參與?

①如果基于BTC為底層資產的去中心化穩定幣出現我會考慮

②基于BTC的資產的穩定幣有一定規模,比如交易量是現在USDT的1/10我覺得就可以接受

③空城判斷已經進入大周期的右側交易區

④有更多的不愿意轉換為法幣的剩余資產

D、什么時候去中心化穩定幣更容易脫軌法幣價格?

我們之前討論過去中心化穩定幣的安全性取決于幣種的暴跌幅度,那什么時候暴跌幅度是概率最大的呢?答案是大周期的左側交易區間,在大周期的左側交易區間是盡量不持有去中心化穩定幣的,只有在右側交易區間也就是整個市場緩慢向好的時候才適合持有,我認為未來很長時間都是這種狀況,10年+。

但是大家發現問題么,按照市場周期操作邏輯,其實在市場左側交易區間我們更應該持有穩定幣因為持續暴跌陰跌概率高;而按照我對去中心化穩定幣的邏輯在這個時間也盡量不能持有去中心化穩定幣穩定幣;而如果我能夠判斷出市場已經處于右側交易區間我難道不應該持有非穩定幣么?這時候我為什么要持有穩定幣?

所以從我的邏輯來看去中心化穩定幣其實有點雞肋,在我想持有穩定幣的時候它風險太高;當我不想持有穩定幣的時候,它的風險卻降低了。

如果按照這個邏輯走下去的話,在市場上左側交易區間,如果我有大資金存放的話,且只能選擇USDT和DAI的話,選擇USDT雖然有安全性問題,但是至少流動性好很多;而我持有DAI安全性不高的情況下流動性也不好,我該如何選擇?我感覺我是會選USDT,雖然我極不情愿。

當然現實市場上很幸運的是,還有USDC和TUSD這種選擇幣種,可以兼顧安全性和部分流動性。

5、強權穩定幣的安全性理解

說實話,這個話題已經脫離我們幣圈了,強權穩定幣之前也講過跟咱現在手上用的紙幣或電子記賬幣完全一樣,還是那句話看的是背書國家的經濟實力及軍事實力,貨幣上鏈僅僅是一種方式而已。

7月5日上午9點,由杭州市余杭區政府指導,杭州未來科技城管委會、巴比特主辦的“2020杭州區塊鏈國際周”正式開幕。WBF交易所創始人BellaFang做了精彩的主題演講.

1900/1/1 0:00:00租房合約,勞動合同... 簽過了那么多合約, 你知道什么是期貨合約嗎?徐明星新書《趣說金融史》正式發布 科普金融發展之道:金色財經現場報道,9月23日.

1900/1/1 0:00:00近日,DeFi項目好不熱鬧,前有Compound治理代幣COMP上線暴漲,后有交易所“強上”dForce代幣DF,而且這兩個項目上線都最高暴漲近400%.

1900/1/1 0:00:00最近Compound的代幣COMP成為幣圈很多投資者熱捧的代幣。它的代幣價格從最低的65美元上漲到了340多美元,漲幅達5倍多。其價格已經超過了以太坊.

1900/1/1 0:00:00如今,DeFi類項目以迅如破竹之勢連破總市值20億、30億美元大關,在眾多區塊鏈美好故事停更之后,老牌公鏈以太坊老瓶新裝地描繪了一個新故事:全球去中心化金融結算層.

1900/1/1 0:00:007月4日,由新加坡新躍社科大學、萬向區塊鏈實驗室及巴比特聯合發起的頂級區塊鏈線上峰會———2020中新區塊鏈領袖高峰論壇正式開幕.

1900/1/1 0:00:00