BTC/HKD+0.34%

BTC/HKD+0.34% ETH/HKD-0.17%

ETH/HKD-0.17% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD+0.4%

ADA/HKD+0.4% SOL/HKD+1.44%

SOL/HKD+1.44% XRP/HKD-0.27%

XRP/HKD-0.27%作者:JackyLHH

自從?5?月份比特幣區塊獎勵減半塵埃落定之后,我們可以看到整個加密行業的目光焦點轉移到了?ETH?2.0、IPFS?以及?DeFi?上。

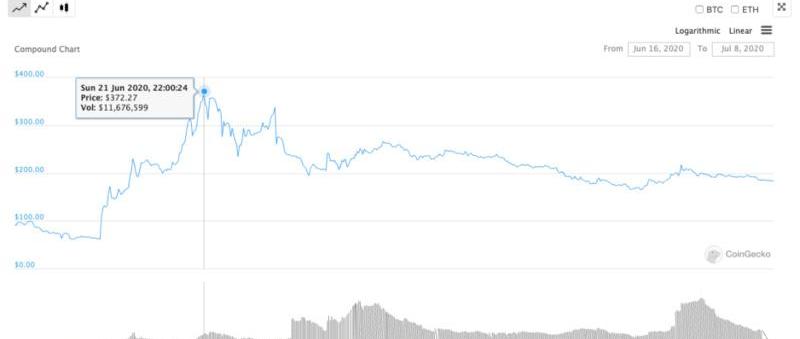

在加密貨幣行情整體處于“毫無波瀾”的情況下,很多?DeFi?項目的Token表現得異常耀眼——出現了?2~4?倍的價格漲幅。去中心化借代平臺?Compound?更是成為了近期的明星,通過“借代即挖礦”的方式,短短幾周內將出借的加密資產總價值增加了約?8.5?億美元,其Token?COMP?的價格更是在?6?月?21?日觸及?372.27?美元的高點。

圖:Compound?Token?COMP?的價格走勢,來源:CoinGecko

與此同時,據?DeFi?Market?Cap?的統計,當前?DeFi?項目的總市值已經突破?74?億美元,而在兩個月之前,總市值還不足?10?億美元。也就是說,短短?2?個多月,DeFi?項目的總市值暴漲了?700%?以上。此外,DeFi?項目上的鎖倉資金也呈現出爆發式的增長,目前已經突破了?20.8?億美元。

4月14日,DeFi?總市值10億美元;

DeFi 概念板塊今日平均漲幅為0.92%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為0.92%。47個幣種中26個上漲,21個下跌,其中領漲幣種為:YFI(+7.93%)、JST(+7.10%)、AKRO(+6.27%)。領跌幣種為:LBA(-7.00%)、NMR(-3.18%)、REN(-3.14%)。[2021/10/9 20:15:49]

6月9日,DeFi?總市值達到20億美元;

6月16日,COMP?開啟借代即挖礦,掀起?DeFi?熱潮;

6月25日,DeFi?總市值超過了60億美元;

7月4日,DeFi?總共市值66?億美元;

7月5日,DeFi?總共市值70?億美元。

無論是總市值、鎖倉的資金規模,還是Token價格,DeFi?項目都呈現出了井噴式的發展。難道?DeFi?的春天來臨了嗎?未來將會如何發展,又會如何影響我們的生活?今天,我們就來聊一聊這些話題。

DeFi?VS?CeFi

在深入探討?DeFi?之前,我們有必要先了解一下什么是?DeFi?以及它的主要優缺點。

DeFi?是相對于?CeFi?而言的,CeFi?是?Centralized?Finance的縮寫。雖然?CeFi?這個詞語最近幾年才被創造出來,但它絕對不是什么新鮮事物,現有的傳統金融體系都可以稱為?CeFi,比如傳統的銀行、證券交易所、各種金融機構等等。

Circle CEO:整個DeFi格局將呈現爆炸性增長:Circle CEO Jeremy Allaire剛剛發推表示,ETH歷史新高,整個DeFi格局將呈現爆炸性增長。[2021/1/25 13:24:05]

DeFi?是?Decentralized?Finance的縮寫,也被稱為?Open?Finance。DeFi?利用區塊鏈技術和智能合約技術,用去中心化的協議取代傳統的基于人或第三方機構的信任,來構建透明、開放的金融體系。

如果簡單理解,CeFi?需要你去信任中介,DeFi?需要你去信任協議。

CeFi?經過了上百年的發展,產品成熟,用戶體驗好,但缺陷是比較封閉,且需要許可才能使用。像非洲的很多欠發達地區,還有很大一批人無法享受銀行等金融機構所提供的服務。

DeFi?的一大優勢是公開透明、無需許可,世界上的任何一個人都可以使用,沒有限制門檻。比如說,任何人都可以抵押?ETH?資產到?DeFi?項目?MakerDAO?或者?Compound?上,借出和美元?1:1?錨定的加密資產?DAI。當然,DeFi?目前還有很多缺陷,比如用戶體驗不好、學習門檻高、產品不夠成熟等等。

受Yam事件影響,DeFi代幣出現短時暴跌:CoinGecko數據顯示,疑似受到Yam漏洞事件影響,DeFi代幣出現短時暴跌,其中跌幅明顯的熱門項目包括:

YFI現報4557.05美元,24小時跌幅19%;

AMPL現報0.764美元,24小時跌幅14.6%;

YFII現報199.35美元,24小時跌幅18.2%;

COMP現報199.61美元,24小時跌幅7.8%。[2020/8/13]

DeFi?的發展現狀和主要代表項目

從市值上看,當前?DeFi?項目的總市值已經突破了?74?億美元,鎖倉的加密資產規模突破了?20.8?億美元,呈現出井噴式的發展。可以說,DeFi?已經成為了區塊鏈行業里一股不容小覷的力量。

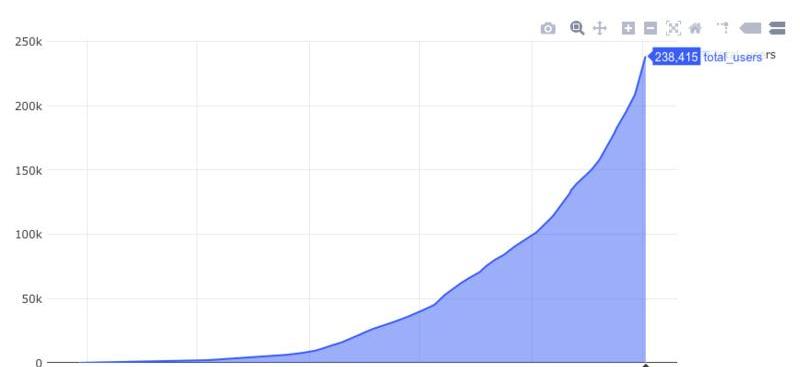

我們再從用戶增長數看目前的?DeFi。根據?Dune?Analytics?統計,截至今年?7?月?8?日,DeFi?的用戶總數約為24萬,而在?2018?年年初,這個數據還沒破百。從下圖中,我們也可以看到?DeFi?用戶數量增長之快。

?圖:DeFi?的用戶增長情況,來源:Dune?Analytics

KavaDeFi借貸平臺現已上線:金色財經報道,6月10日,Kava的DeFi借貸平臺現已上線,支持的主要功能包括抵押BNB、USDX貸款和鑄幣獎勵。隨著借貸功能的推出,Kava的去中心化穩定幣USDX也開始同步鑄造,并實現了鑄幣者的協議內激勵機制。據了解,Kava是一個多資產DeFi平臺,為包括BTC、XRP、BNB和ATOM在內的主要加密貨幣資產用戶提供穩定幣、貸款等金融服務。Kava平臺有兩種類型的代幣,分別是KAVA代幣和USDX穩定幣,其中KAVA代幣是Kava區塊鏈的原生代幣。[2020/6/11]

DeFi?誕生于可編程的以太坊區塊鏈出現之后,從分布上看,目前大部分?DeFi?項目集中在以太坊區塊鏈上,其次才是?EOS、TRON?等公鏈。

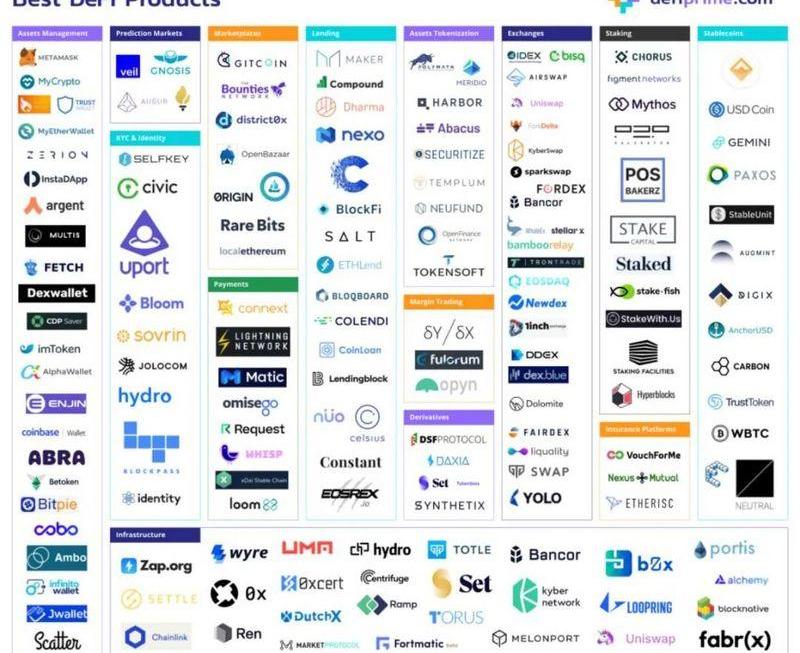

從產品形態上看,目前的?DeFi?已經含括了去中心化錢包、KYC?和身份認證、去中心化交易平臺、去中心化借代、Staking、穩定幣以及其他基礎設施,整個生態在不斷完善。

圖:DeFi?的生態產品,來源:defiprime

下面,我們介紹幾個具有代表性的?DeFi?產品:

火幣大學校長于佳寧:行情波動加速DeFi生態走向成熟:3月25日16:00,火幣大學校長于佳寧在主題為“開放金融能否成為未來”的AMA中。在談到近期全球金融市場暴跌,給DeFi生態帶來的沖擊時,于佳寧表示,3月12日的數字資產市場黑天鵝事件中DeFi也受到了很大的沖擊,但是本次極端行情波動也成為了一次DeFi的壓力測試,暴露出了包括基礎設施不完善、機制設計不夠合理、技術上不足,以及整體經濟結構的一些重大缺陷,但正是由于現在還處在DeFi生態的早期,看似負面的事件反而能夠推動DeFi生態加速成熟。[2020/3/25]

1.DeFi?黑馬:Compound

Compound?是以太坊上的去中心化借代平臺,憑借著“借代即挖礦”的Token分發原則,在短短幾周內吸引了大量的投資者用它進行抵押和借代。

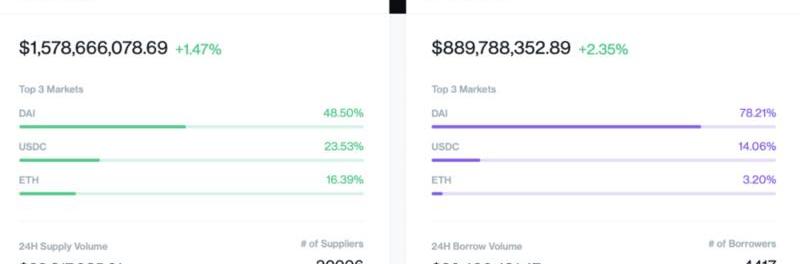

截至目前,Compound?用戶規模突破了?3?萬人,可供借代的加密資產總額已經超過了?15.7?億美元,出借的加密資產將近?9?億美元,是去中心化借代平臺中借款總額最高的?DeFi。在?Compound?上抵押和出借最多的加密資產前三甲分別是?DAI、USDC、ETH,前兩者都是和美元?1:1?錨定的穩定幣。

圖:Compound?上的借代數據,來源:Compond?官網

圖:DeFi?項目的借款總額構成,來源:DeBank

2.穩定幣杠把子:MakerDAO

MakerDAO?是以太坊區塊鏈上的老牌去中心化借代平臺,市值曾長期占據?DeFi?排行榜榜首,其穩定幣?DAI?一直被視為中心化穩定幣?USDT?的最大競爭對手。

根據其官網的介紹,目前已經有超過?400?個?DApp?內嵌了?MakerDAO,鎖倉的加密資產總價值超過了?6.23?億美元,在去中心化借代平臺類別中排名第二。MakerDAO?支持的抵押資產已經從之前單一的?ETH?轉變為支持多種加密資產,包括?BAT、USDC、WBTC、TUSD、KNC?、ZRX,其中?USDC、WBTC、TUSD?均屬于穩定幣資產。

3.用戶數最多的?DeFi:Uniswap

Uniswap?是以太坊區塊鏈上的一個去中心化交易平臺,主要為?ETH?和?ERC-20?Token提供流動性服務,也是目前用戶數量最多的?DeFi?應用。

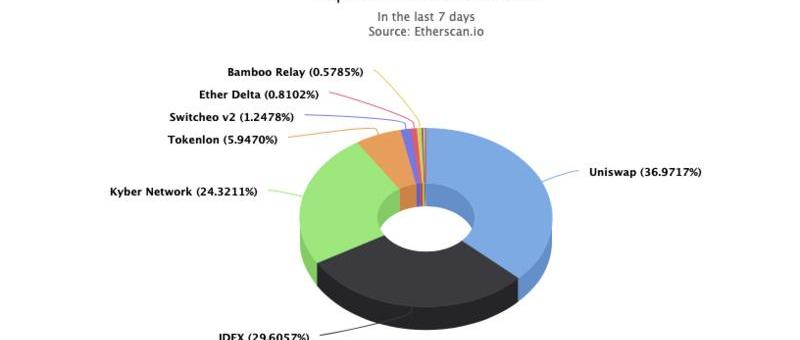

Dune?Analytics?的數據顯示,Uniswap?的用戶數量高達?9.2?萬名,占?DeFi?總用戶數量的?38.61%;以太坊瀏覽器顯示,Uniswap?的交易數量占以太坊上?DEX?交易數量的?36.971%。

4.Token使用量最多的?DeFi:Brave?瀏覽器

Brave?瀏覽器由?JavaScript?之父?Brendan?Eich?創立,主打隱私保護,最大的特色是引入了Token經濟激勵機制。Brave?瀏覽器的原生Token名為?BAT,是今年第二季度?DeFi?中使用最多的Token,交易額達到了?9.31?億美元,超過了?ETH?和?DAI?的總和。

以上僅僅是?DeFi?生態中的冰山一角,還有很多大家所熟悉的應用,比如網頁版的小狐貍錢包,專注預測市場的?Veil,做?Staking?的?StakeWith.US,穩定幣?WBTC,基礎設施?Bancor、0x?等等,受限于文章篇幅,不做過多介紹。

DeFi?的影響與未來展望

今年?7?月?1?日,以太坊創始人?V?神連發了?8?條推文討論?DeFi。V?神稱,很多浮華的東西非常令人興奮,但這是短期的;從長期來看,現實情況是?DeFi?的利率不可能比傳統金融的最佳利率還要高出一個百分點以上。

在上文中,我們有提到傳統的中心化金融需要準入許可,因此將很多人拒之門外,世界上有大量的人無法享受到金融機構提供的服務,而?DeFi?正好可以彌補這一缺陷。DeFi?具有去中心化應用的所有優點,沒有準入門檻,世界上的任何人在任何時間都可以使用鏈上的?DeFi?應用,完全打破了地域、時間的限制。現在的?DeFi?已經慢慢發展為一個完整的金融生態系統,可以執行多種操作,包括支付、借代、借款、儲蓄、交易、投資、收益、管理、對沖和保證金交易等等。

DeFi?的優點還有很多,但我們也不能忽略當前階段還存在很多缺陷,比如用戶的使用體驗沒有傳統的中心化金融好,再比如學習門檻高,產品還不夠成熟,時常發生一些黑客攻擊的安全事件。

在可預見的未來,DeFi?和?CeFi?會相互借鑒,兩者之間的界限會越來越模糊。DeFi?的應用在使用體驗上會越來越像?CeFi?一樣便捷,CeFi?的某些底層業務也會慢慢接入區塊鏈,利用區塊鏈技術提升其服務的透明性、便捷性。對于用戶而言,安全、能滿足需求的產品,就是好的產品,而不會特別在意它是?CeFi?還是?DeFi。

DeFi?和?CeFi?存在著競爭關系,但不是非黑即白,而是兩者會長期共存,共同支撐起一個更廣闊的金融市場。

結語

DeFi?是一個極具潛力的發展方向,也是未來整個世界金融體系的重要組成部分,DeFi?的春天已經來臨,但也有不少人認為DeFi目前被過度炒作,此次介入很可能有“接盤”風險,等回歸理性后再考慮不遲。或許DeFi還需要走過一段曲折的路之后,才會進入高光時刻?

在以太坊礦工投票贊成把燃氣上限提高25%后,最近以太坊鏈上使用的總燃氣值創出了新高。由于波思路的BDN網絡已被許多以太坊礦池和服務提供商采用,這為波思路的以太坊網絡活動分析提供了獨特視角.

1900/1/1 0:00:00要點: 印度科技巨頭塔塔咨詢服務公司為金融機構推出了一種加密交易解決方案;TCS發言人表示,已經有一位客戶簽約采用該解決方案,更多客戶即將簽約.

1900/1/1 0:00:00根據7月22日與Cointelegraph分享的一份聲明,美國貨幣監理署正在授予聯邦特許銀行托管加密貨幣的權限.

1900/1/1 0:00:00在7月21日新加坡區塊鏈周的演講中,在業內被稱為“?加密媽媽”的美國證券交易委員會專員HesterPeirce公開表達了她對SEC最近針對Telegram結束的訴訟持反對意見.

1900/1/1 0:00:00轉自:以太坊愛好者 作者:曾汨 本文為?Geth客戶端有問必答系列的第一篇文章,大家可以就Geth客戶端的問題踴躍提問,我會每周用一篇小文章回答得票最高的問題.

1900/1/1 0:00:00美國最大的加密貨幣交易所之一Coinbase很可能正在準備發行自己的加密貨幣。 在《Unchained》播客的最新采訪中,《財富》雜志高級記者杰夫·羅伯茨透露,有消息稱,備受矚目的加密貨幣交易所.

1900/1/1 0:00:00