BTC/HKD+1.63%

BTC/HKD+1.63% ETH/HKD+1.65%

ETH/HKD+1.65% LTC/HKD+2.81%

LTC/HKD+2.81% ADA/HKD+5.86%

ADA/HKD+5.86% SOL/HKD+5.5%

SOL/HKD+5.5% XRP/HKD+6.6%

XRP/HKD+6.6%寫在前面:

我們可以在比特幣之上建立DeFi應用嗎?對于這一問題,每個人都有自己不同的看法,而原文作者MatthewBlack是AtomicLoans的首席技術官,其團隊旨在為比特幣建立無需信任的DeFi基礎設施,在他看來,基于比特幣建立DeFi,在當前是困難的,但未來也是充滿希望的。

?以下是譯文:

電子現金、廉價的P2P電子支付方式,或者抗審查的數字黃金。

無論你采用哪種敘述,比特幣都是作為一種現有金融系統的替代品而設計的。它旨在創建一種舊系統的替代品,從而消除對機構和中介的依賴。

然而,關于比特幣的金融工具卻走上了完全不同的道路。時至今日,比特幣生態的大多數活動都依賴于大型“加密貨幣銀行”,如中心化的交易所和中心化的借貸平臺,這些銀行在很大程度上主導了各自的垂直市場。

這些加密貨幣銀行要求將你的比特幣存入到他們的錢包當中,通常,很少人知道這些資金存入后會發生什么。正如一些人敏銳地推斷和注意到的那樣,中心化借貸平臺可以利用比特幣用戶提供的抵押品進行再抵押、交易和其他盈利活動。

這些產品的用戶,既面臨托管風險,也面臨不透明的內部風險管理系統失敗的風險。由于監管的要求,中心化平臺在“誰可以訪問這些平臺”方面也會受到限制,他們通常需要“申請”流程才能獲得貸款。

DeFi的崛起

Web3支付解決方案BoomFi完成380萬美元種子輪融資:6月13日消息,Web3支付解決方案BoomFi完成380萬美元種子輪融資,White Star Capital領投,Passion Capital、Blockchain Founders Fund、Kraken Ventures、GSR、Aquanow等參投。[2023/6/13 21:34:34]

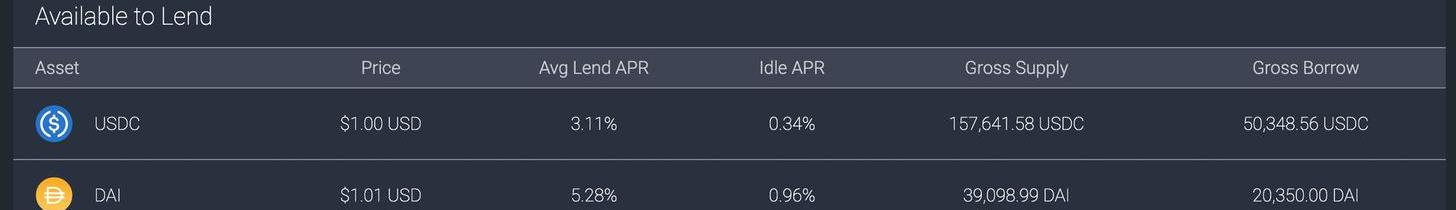

當比特幣愛好者只能使用中心化的加密銀行來滿足他們的金融需求時,MakerDAO、Compound等項目正忙于為以太坊社區的參與者構建透明、開放和非托管的解決方案,創造出防審查和透明貨幣市場的方方面面。

來源:DeFiPulse

那為什么這類應用,不能建立在比特幣上面呢?

這其中的一部分原因,可能來自于比特幣基礎設施上存在的挑戰。比特幣腳本是一種簡單、原始且安全的基于棧的語言,它并非是圖靈完備的,也沒有狀態的概念。這使得用它安全地鎖定你的比特幣變得非常容易,而不用去擔心我們在以太坊平臺上經常看到的“智能合約黑客”事件,但同時,這也使得構建變得相當困難。

而另一個存在的挑戰,在于比特幣上面構建的金融應用生態系統還非常匱乏,如果沒有MetaMask或Web3生態系統,構建基于比特幣的DeFi就要困難得多。

原子互換

比特幣最早的DeFi嘗試主要集中在交易,特別是原子互換,像Summa、Liquality、SparkSwap以及SwapOnline等團隊在2017/2018年就開始嘗試實現跨鏈交易的方法。

Arbitrum獲得GMX等衍生品協議的廣泛采用:金色財經報道,Messari發推特稱,盡管存在潛在的挖礦活動,但Arbitrum在 DeFi 中找到了一席之地,獲得了GMX_IO等衍生品協議的廣泛采用。此外,在承諾的代幣激勵結束后,用戶采用率也增加了兩倍多。[2023/5/21 15:16:29]

其中一些原子互換解決方案已部署在比特幣主網上,并獲得了關注。然而,它們中的大多數都已消失,或者被迫轉向了。

那原因是什么呢?

為比特幣做貢獻是困難的,而建立跨鏈則要更加困難。在達成協議之前,你需要知道參與者的比特幣地址,你也無法在比特幣上建立流動性池。這意味著沒有AMM,流動性提供者需要全天候在線,以允許參與者與任何類型的比特幣DeFi進行互動。

盡管如此,Liquality一直在努力克服這些UI/UX挑戰,并且其最近在交換BTC、ETH、USDC方面受到越來越多的關注。

Liquality今年的交易量情況

交易的替代類型

其中一個更為獨特的項目來自Summa的跨鏈競拍,他們通過使用SPV證明來證明在以太坊上發生了一筆BTC交易。

這允許用戶下載桌面應用,并使用比特幣在拍賣中購買以太坊資產。

雖然這是一個非常優雅和獨特的解決方案,但它并沒有得到大規模的采用。這可能是因為它要求用戶下載一個桌面應用,或者拍賣的流動性,從來沒有獲得很大的吸引力。

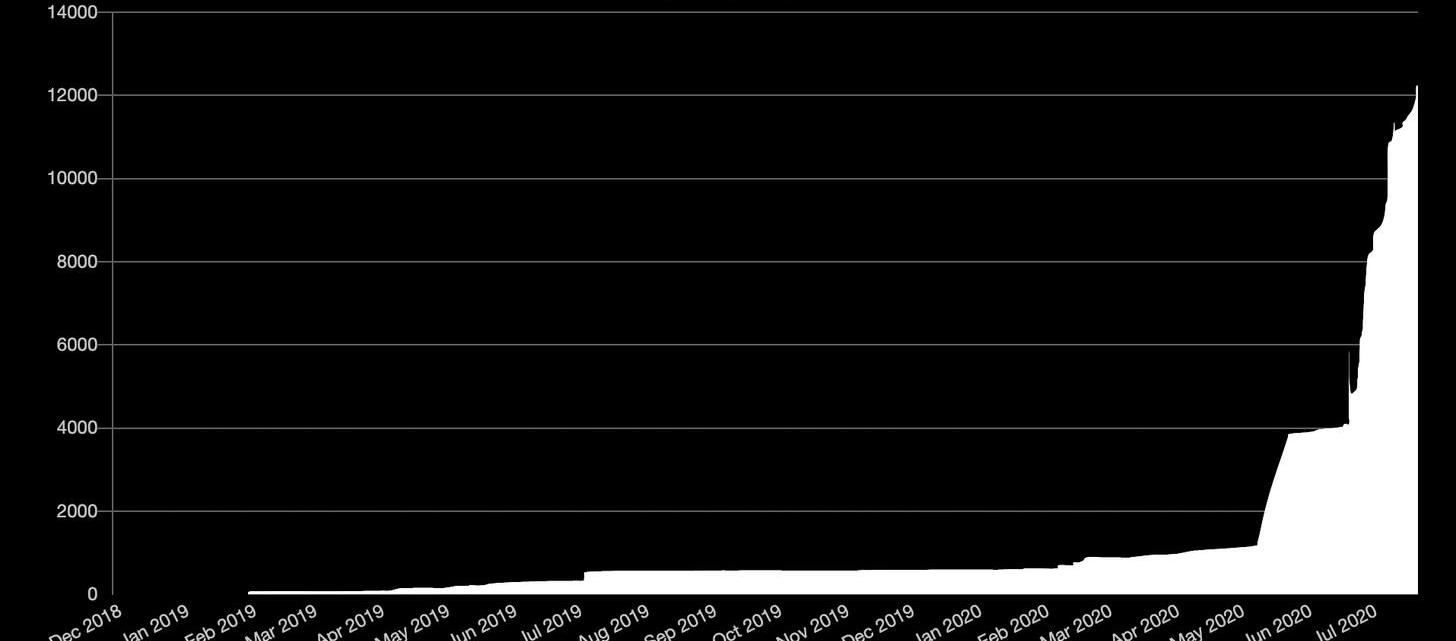

代幣化比特幣

那如果你有一種代表BTC的ERC20代幣,它可以和所有現有的DeFi協議一起使用,那不是很好嗎?

比特幣上的BRC-20代幣Ordi突破1美元:金色財經報道,數據顯示,比特幣銘文代幣 Ordi 已突破 1 美元,暫報1.2美元,24 小時漲幅 16.5%,當前總市值已達 2520 萬美元。此外,BRC-20 相關代幣目前約為 4635 種,總市值為 46,071,391 美元,Ordi 當前市值占 BRC-20 總市值 50% 以上。

據悉,BRC-20 協議是直接寫到比特幣網絡上,以聰為載體,用 Ordinal Inscriptions 的 JSON 數據部署、鑄造和轉移代幣。Ordi 是第一個比特幣銘文代幣,總供應量為 2100 萬枚。[2023/4/27 14:30:55]

這不需要定制比特幣錢包,也不需要流動性提供商經常在線。

從表面上看,這聽起來似乎是完美的解決方案,但其實,每一種代幣化的BTC都是存在權衡的。

1、WBTC

首先是WBTC,或者說“封裝比特幣”,這個解決方案允許用戶將自己的BTC存在托管方那,作為回報,他們就可以1:1獲得ERC20版本的WBTC,當然,這與CeFi其實是很類似的,因為用戶需要通過KYC流程,并信任第三方托管人。

好的一面是,每個WBTC都有1:1的BTC作為支持,所以它是很容易擴展的。

來源:btconethereum.com

2、tBTC

流媒體服務Napster 收購 Mint Songs以擴大Web3業務:金色財經報道,流媒體服務 Napster 宣布收購 Mint Songs 以擴大其 Web3 業務,但具體收購金額暫未披露。Napster 在周三的一份新聞稿中表示,這將是其為加快 Web3 功能而計劃進行的一系列收購中的第一家公司。Mint Songs 開發了允許藝術家創作歌曲并為粉絲構建 NFT 項目的技術,此前從 Freestyle Capital 和 Castle Island Ventures 等投資者那里籌集了 430 萬美元。(The Block)[2023/2/15 12:09:08]

下一個是tBTC,或稱為“無需信任的BTC”,它允許用戶將自己的BTC存到托管人那,而托管人則需要質押ETH,然后用戶就可以獲得ERC20版本的tBTC。托管人質押的ETH價值大于鎖定的BTC價值,如果托管人行為不端,那么他們質押的ETH就會被遭到罰沒。

這種代幣具有無需信任的特性,使其更具抗審查性,也是DeFi更好的選擇。然而,超額的ETH質押使其很難規模化,因為每個想要鎖定1BTC并鑄造1tBTC的人,都必須有一個托管人/質押者,而其鎖定的ETH價值是BTC的1.5倍。

注:tBTC曾在今年4月份時短暫推出過,但由于舊版比特幣交易存在的SPV驗證漏洞,tBTC在推出后幾天就暫停了。目前他們正計劃重啟。

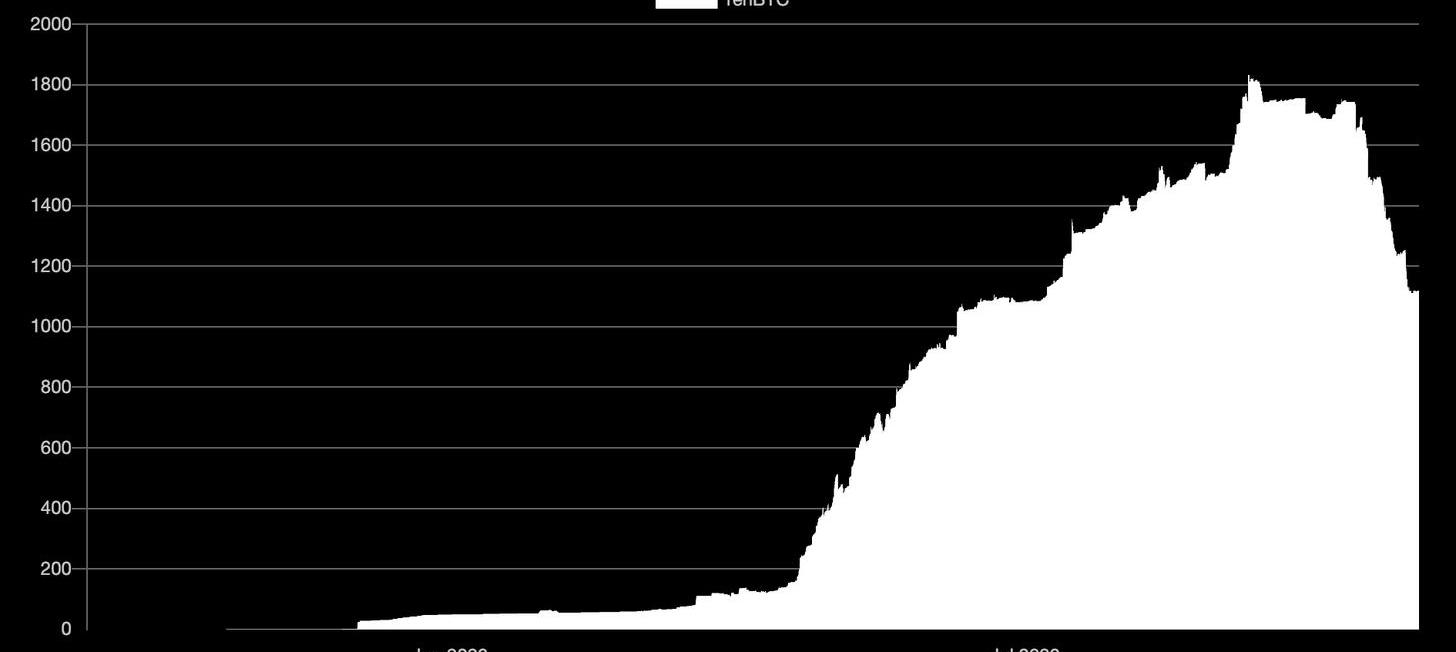

3、renBTC

最后是renBTC,它是一個類似tBTC的協議,允許用戶存入BTC,同樣這也是由托管人持有的,然而,這里托管人是用REN作為抵押品的。

這種無需信任的特性,使得renBTC具有抗審查的性質,而且它的設計假設是,隨著更多的資產被鎖定在系統中,REN的價值會增長,這使得它比tBTC更具可擴展性。

數據:持有超過1萬枚ETH的地址數量創1個月新高:金色財經報道,Glassnode數據顯示,持有超過1萬枚ETH的地址數量為1210個,創1個月新高。[2023/2/11 12:00:34]

然而,由于REN是一種較新的資產,如果用戶對協議失去信心,將其用作抵押品會增加對資不抵債的擔憂。

資料來源:btconethereum.com網站

4、比特幣側鏈

RSK等比特幣側鏈為在比特幣上面構建DeFi提供了一個底層平臺。事實上,MoneyonChain一直致力于在這個平臺上構建一個穩定幣解決方案。

RSK的工作原理是允許用戶將BTC鎖定在聯邦側鏈中,該側鏈運行EVM并接收RBTC。這意味著RSK上的應用可以用BTC創建智能合約。

然而,這需要用戶信任這個聯盟,以及建立RSK的適當“橋梁”。截至目前,這種方法的吸引力有限,最可能的原因是缺少適當的“橋梁”,以及上面還缺少應用。

我們建立AtomicLoansV1的經驗

對于2018年之前,社區只能通過“加密銀行”獲得BTC擔保貸款的情況感到沮喪之后,我們的團隊著手構建一個協議,它允許比特幣持有者獲得流動性,而不必以中心化的方式清算比特幣。

我們的目標是允許用戶鎖定BTC作為抵押品,并獲得以太坊穩定幣貸款。

為什么不使用代幣化的BTC?

在構建這個協議時,當時以太坊平臺上還沒有代幣化的BTC,我們有考慮過走這條路,但意識到它要么不可擴展,因為托管人/質押者的抵押要求很高,要么需要托管,這樣才能鑄造ERC20版本的BTC。

鎖定BTC

我們選擇了一種P2P借貸模式,它允許用戶將BTC鎖定在自定義的比特幣合約中,在償還或清算頭寸的情況下可以解鎖。

在還款方面,這是通過使用原子互換技術中使用的類似機制實現的。對于清算,使用2-of-3多簽,這允許貸款人和仲裁者在債務頭寸低于最低擔保比率的情況下清算抵押品。

信任模型

使用仲裁人,與使用預言機具有不同的信任屬性。在一個典型的DeFi協議中,如果預言機行為不當,那么協議中的所有債務頭寸都可以被清算。而仲裁人,很容易和某個特定的貸款人或借款人串通,但它很難讓整個系統崩潰。

放款人

然而,使用這樣的模式意味著放貸人需要全天候在線,才能披露秘密并幫助清算。為了解決這個問題,我們建立了代理人機制,允許放款人設定和忘記他們的資金。但是,即使使用這些代理人,它與Compound等協議相比,過程還是相當麻煩的。

資本效率

此外,我們很快就了解到,P2P借貸模式的資本效率是非常低的,在比特幣網絡中,資產聚池化是很困難的。我們的V1模型,意味著你可以讓放款人向多位借款人放貸,但不能反過來,這自然會導致資本效率不高的問題。

錢包兼容性

除此之外,使用自定義比特幣合約,意味著大多數比特幣錢包不支持解鎖BTC。

我們最初選擇使用LedgerNano來允許借款人解鎖BTC,因為Ledger支持我們需要的特定解鎖功能。令人驚訝的是,很多早期的客戶并沒有Ledger錢包,即使是那些有Ledger錢包的客戶,也會感到不舒服,因為他們擔心web界面會掃描他們的交易歷史。

牽引力

盡管存在著以上的這些限制,但在samczsun披露一個漏洞之后,我們在2020年6月21日暫停協議之前,成功實現了大約50萬美元的鎖定值,構建和發布V1是一個很好的學習體驗,它教會了我們,用戶真正關心的是什么。

最大的收獲

為比特幣做建設是艱難的;

只有在用戶體驗簡單的情況下,用戶才會更喜歡非托管;

要求用戶建立基礎設施,降低了他們提供流動性的可能性;

資產聚池化是更具資本效率的;

關于比特幣DeFi的未來

截至目前提到的大多數解決方案,在某種意義上都涉及到了EVM。很難說這種情況是否會繼續下去,盡管有一些項目正在進行當中,它們的目標是使“DeFi”能夠使用比特幣的原生功能。

1、Simplicity

Blockstream一直致力于開發一種名為Simplicity的區塊鏈智能合約編程語言,該語言旨在使代碼執行能夠輕松地進行形式化驗證。

目前這是一項正在進行當中的工作,預計在今年年底完成。而這種語言,它很有可能被部屬在Liquid側鏈上,目前開發者們似乎并沒有計劃在短期內將其納入BitcoinCore。

2、DLC's

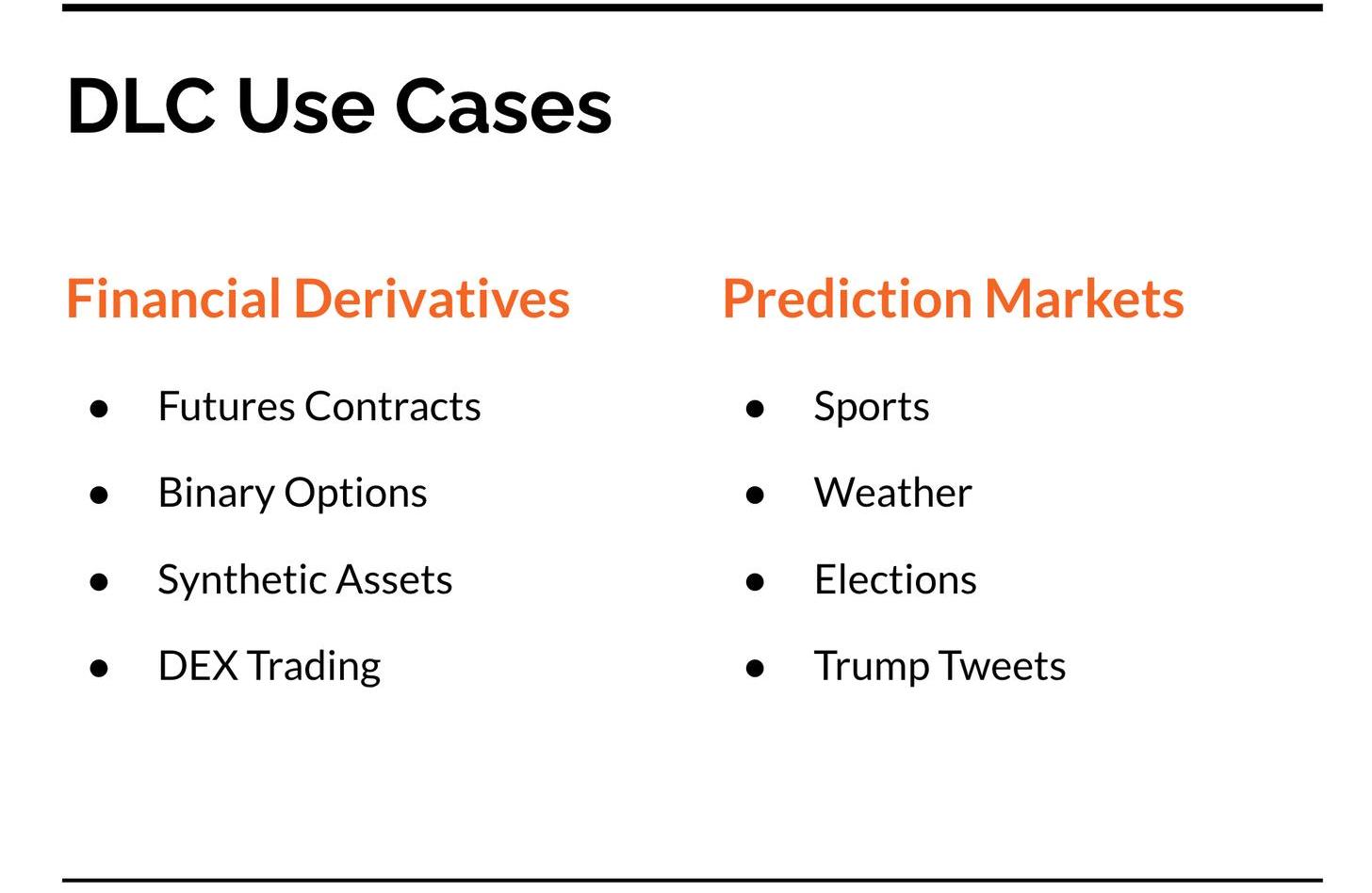

離散對數合約基本上相當于比特幣預言機合約,它們使用戶能夠簽訂由“現實生活”事件強制執行,并以BTC結算的協議。

這是通過讓參與者將他們的資金鎖定在一個2-of-2多重簽名中,并遵循類似于閃電網絡的退出方式。

這些合約使得金融衍生品和預測市場能夠在比特幣的基礎上進行構建。

DLC's也可以通過閃電網絡傳輸,允許用戶在鏈下進入和退出。然而,DLC's在閃電網絡上遇到了與路由支付相同的資本效率低下問題。

如果你有興趣了解更多關于DLC's的信息,Suredbits博客可能是最好的資源。

3、RGB

RGB是一個智能合約系統,它允許用戶在閃電網絡上發行資產。

這是通過將資產錨定到特定的比特幣UTXO和地址,并通過使用一次性印記來防止雙花。

Tether計劃在今年年底之前發行RGB版本的USDT。

將RGB的功能與DLC的工作相結合,可以實現更多的金融衍生品和預測市場用例。

此外,RGB還計劃整合Simplicity語言,以便在年底實現更高級的智能合約功能。

要了解更多關于RGB的信息,你可以加入RGB的telegram社區。

結論

比特幣是數字黃金,但這并不意味著它需要表現地像一塊閃亮的石頭。

從DLC's到代幣化BTC,越來越多的基礎設施正在建設當中,以允許比特幣持有者將其BTC用于新的金融應用。

而這些應用,會是通過跨鏈橋的方式建立在以太坊上,還是建立在側鏈,抑或是閃電網絡上,只有時間才能告訴我們答案。

在之前挖礦防坑指南的文章里,主要介紹了比特幣挖礦相關的坑。今天我們來介紹一下小礦幣挖礦的坑。入坑小礦幣挖礦的大多數礦工都是被小礦幣的高收益所吸引.

1900/1/1 0:00:00*本文轉載自《國際金融雜志》,原作者:◎郭為民?朱大磊?奚士佳?吳朋澔 摘要 業界普遍認為,區塊鏈可以有效提升供應鏈管理的效率以及信息交互的真實性和有效性,在供應鏈領域具有非常廣闊的應用前景.

1900/1/1 0:00:00本篇文章將剖析eth1.0存在的各項問題,并介紹EthereumFoundation提出的eth1.x升級相關改動能如何改善當前以太坊的困境.

1900/1/1 0:00:00MillerValuePartners董事長兼首席投資官比爾·米勒分享了他的加密貨幣投資策略以及他為何看好比特幣.

1900/1/1 0:00:00作者|哈希派分析團隊 灰度宣布旗下基金將被分配約310萬ETH PoW代幣:9月16日消息,灰度(Grayscale)宣布,其ETHE信托和GDLC基金獲得分叉的ETH PoW代幣的權利.

1900/1/1 0:00:00一、BSN與公鏈強強聯合中國區塊鏈服務網絡BSN?將于8月10日向全球的dApp開發者開放其服務。此舉是中國成為目前唯一全球區塊鏈企業基礎設施提供商計劃的一部分.

1900/1/1 0:00:00