BTC/HKD+1.19%

BTC/HKD+1.19% ETH/HKD+2.56%

ETH/HKD+2.56% LTC/HKD+1.19%

LTC/HKD+1.19% ADA/HKD+1.1%

ADA/HKD+1.1% SOL/HKD+1.95%

SOL/HKD+1.95% XRP/HKD+2.01%

XRP/HKD+2.01%本文作者JacobEliosoff為加密貨幣基金CalibratedMarkets的管理負責人,CalibratedMarkets是TreviDigitalAssetsFund的GP,該基金研究比特幣和相關加密貨幣,并進行長期投資。

Calibrated由JacobEliosoff進行管理,JacobEliosoff是一位計算機程序員,自2013年秋季以來一直從事該基金的工作。

文章經白計劃Yaoyao編譯整理,內容有所刪減。

一段時間以來,這個問題一直縈繞在我的腦海中。直到上周,受到MakerDAO和Uniswap等項目的啟發,我茅塞頓開,在這篇文章中,我將回顧以下部分:

1.計劃的穩定幣設計,這里稱為USM(“極簡美元”);

2.它極簡的四種操作:mint/burn(創建/兌換USM穩定幣)和fund/defund(創建/兌換相關的“投資代幣”FUM);

3.我遇到的最大設計障礙,以及我提出的解決方案;

4.一個大約200行Python的概念證明實現。

這只是為了做個有趣的嘗試,只要它不會無辜損失用戶的錢,成為一個真實實現的話會很酷。

(注:本文仍為草稿,可能會有所修改。)

A.基本理念:無風險的USM+高風險的FUM

最簡單的可行的穩定幣是依靠ETH池創建/贖回代幣。將價值n美元的ETH(在鑄造時)存入池中,鑄造出n個新的“USM”穩定幣,或者從池中燒掉m個USM換取價值m美元的ETH(在燃燒時)。

(為了方便,將使用Ethereum,但設計是與平臺無關的。)

為什么這個方案行不通呢?

首先,要想知道x個ETH值n美元,你需要一個或多個價格預言機。這一點我們稍后再談,幾乎所有的穩定幣都需要這個,所以即使是最簡單的設計也需要它。而更大的問題是ETH的價格波動。

假設ETH是200美元,在池中存入10ETH就能鑄造出2000USM。假設ETH跌至150美元,燒掉你的2000USM,但是,池中已經沒有足夠的ETH(你應該得到2000/150=13.33ETH,但池中只有10ETH)。

抵押品池的價值下降,以至于無法清算未償付的債權(代幣)。這對穩定幣投資者和金融業來說是一個非常熟悉的問題。當你的傘不斷地收縮和膨脹時,你如何保持干燥?

Peter Schiff:無論其他風險資產走向如何,比特幣都會下跌:7月21日消息,黃金支持者、比特幣反對人士Peter Schiff在最近的一條推文中表示,30000美元現在已經變成了比特幣的阻力。周一,其他風險資產被拋售,比特幣被拋售得更多;周二,隨著風險資產反彈,比特幣再次下跌。無論其他風險資產走向如何,比特幣都會下跌。(U.today)[2021/7/21 1:07:17]

最簡單的解決方案也很常見:對池進行超額抵押—給它一個安全緩沖,用更多的ETH贖回未償還的USM。

這樣做,我們的系統需要一種方式,讓其他參與者—“投資者”—把ETH加入到池中(以換取第二個代幣FUM),并激勵他們這么做。

讓我們嘗試兩種激勵方式:

手續費:對鑄幣/燒錢操作收取少量費用,并分紅給投資者。杠桿:可以建立一個有市場風險的ETH池(它的價值隨ETH的價格漲跌),支持一堆USM代幣,這些代幣的唯一目的就是避免這種風險(價格保持在1美元)。

所以我們將把所有的市場風險都拋給投資者:

穩定幣用戶存入有風險的ETH,收回無風險的USM;投資者存入風險較大的ETH,收回風險更大的FUM。

這又是一個熟悉的金融技巧——“分級”風險。

現在,在創建/贖回USM代幣的mint(ETH->USM)和burn(USM->ETH)操作之上,我們添加了fund(ETH->FUM)和defund(FUM->ETH)操作來創建/贖回FUM。

B.一個簡單的例子

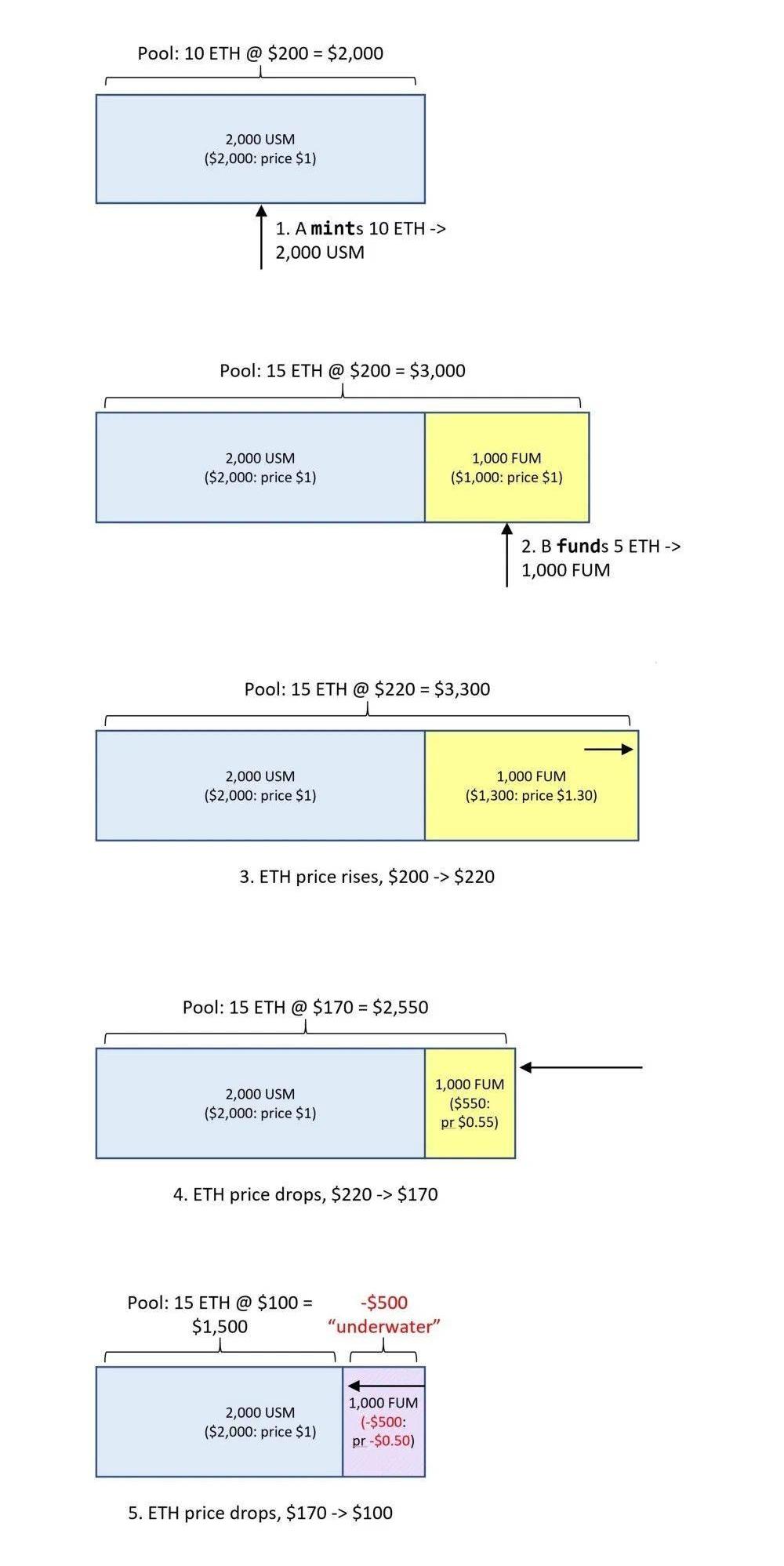

ETH價格200美元:

A將10ETH存入池中,鑄成2000USM。(我們暫時不計算手續費)B進行投資操作,存入另外5個ETH以換取1000個FUM,初始定價為1美元。

-池包含15個ETH(10個和5個加在一起),價值3000美元-A擁有價值2000美元的2000USM-B有價值1000美元的1000FUM

ETH漲到220美元:

-15ETH的池現在價值3300美元-A的2000USM仍然值2000美元-B的1000FUM值1300元

聲音 | 陳純:除了研究區塊鏈技術本身外 還需要研究如何監管:1月12日,中國工程院院士陳純在CCF通訊刊文《聯盟區塊鏈關鍵技術與區塊鏈的監管挑戰》,文中提到,區塊鏈作為重要的底層基礎設施,在其快速發展的過程中,我們要高度重視安全問題。因此,我們除了研究區塊鏈技術本身外,還需要研究區塊鏈如何監管。公有鏈已經成為新媒體的傳播媒介,因為公有鏈本身具有去中心化、不可篡改、不可刪除、低成本的特點。利用區塊鏈去傳播有害信息、網絡謠言、煽動性與攻擊性信息,會給區塊鏈技術的產業布局和發展帶來不利影響,同時給監管部門帶來很大的挑戰。[2020/1/13]

ETH跌至170美元:

-15ETH值2550美元-A的2000USM值2000美元-B的1000FUM值550美元

ETH跌至100美元:

-15ETH值1500美元-A的2000USM值2000美元-B的1000FUM值-500美元

面對ETH價格的大幅下跌,B的資金被證明是不足的:

無論如何池都縮水了(pool_value<usm_outstanding),不再有足夠的ETH來贖回A的所有USM,加上B也損耗了。

C.為什么縮水是不好的

這意味著并不是所有的USM持有者都可以贖回他們的USM來為ETH兌換:

穩定幣不再是“完全支持的”。只要用戶不同時全部撤出(“銀行準備金業務”),那就沒問題,但是…

實際上延遲兌換者最終可能會兩手空空,這一事實激勵持有人更早的兌換——導致潛在的銀行擠兌。

FUM投資者B的損失,同樣也可能會促成一個糟糕的反饋循環,一旦出現下跌跡象,他們就會選擇退出。

由于FUM的價格已如此之低,甚至是負值,新投資者可能會以極低的價格購買FUM,這會嚴重地削減了早期投資者的資金。

這篇文章剩下的大部分內容都是關于如何避免這些情況,這是有意義的,因為除了“保持1美元”外,防止/處理抵押品貶值和基金投資人出局是穩定幣設計中最基本的挑戰。

D.更多關于mint/burn/fund/defund的細節

這個系統有三個動態部分:

ETH價格上下變化,改變池的價值。mint/burn操作,創建/銷毀USM(同時向池中添加/從池中刪除ETH)。fund/defund操作,創建/銷毀FUM(同時添加/移除ETH)。

聲音 | 韋氏評級:無論比特幣盈利能力如何 投資者都更傾向于存幣而非賣幣:韋氏評級今日稱,超過60%的比特幣一年多都存儲于錢包中而非在市場流通。在此期間,比特幣兌美元的價格從去年12月的3100美元上漲到僅6個月后2019年的13800美元高點。無論盈利能力如何,投資者都希望存幣而不是賣幣。[2019/12/3]

有關這些操作的更多詳情:

錨定美元:注意在正常運行的情況下(特別是:不低于1美元,價格預言機準確),mintand和burn應該保持USM與美元掛鉤,讓用戶在任何時候可以立刻用1美元兌換價值1美元的ETH,除了少量手續費。這個過程挑戰在于如何保持系統資本化。

債務比率是這方面的關鍵度量:usm_outstanding/pool_value。

當這個比率超過100%(或者超過我們指定的MAX_DEBT_RATIO,比如80%)時,系統可以通過禁用撤資和燒幣操作來限制它,直到它下降,例如因新的投資者進入。

但以這種方式取消贖回,無論是頻繁的還是偶爾短期的,都將損害用戶對金融體系和價值錨定的信任。USM在交易所的交易價格可能開始低于1美元……可能會有所緩解,但也可能不會。沒有人會把賭注押在一個實驗系統上。

鑄幣/燒幣的具體機制很簡單:投入n美元的ETH,收回nUSM(減去手續費),反之亦然。投資/撤資的機制更為巧妙。

基本模型是,這些操作會改變FUM的數量,但不會改變它的單價,它只是池的多余緩沖區的美元價值:

buffer_value=pool_value-usm_outstanding/fum_outstanding。

例如(還是不計算手續費):

假設池中有15個ETH,ETH價格為220美元,池的總價值為3300美元,未償付的USM為2000枚,FUM為1000枚。

然后:

-負債比率=$2000/$3300=60.61%-緩沖值=$3300-$2000=$1300-FUM單價=$1300/1000=$1.30

C將另外13個ETH(價值2860美元)投入池中,得到2860美元/1.30美元=2200個新鑄造的FUM。現在:

-池中有28ETH,價值6160美元-仍有2000USM未償付-3200個FUM未償還-負債比率=$2000/$6160=32.47%-緩沖值=$6160-$2000=$4160-FUM單價=$4160/3200=$130

聲音 | V神:如何公平有效地分配資源取決于機制設計的可信度:據prnewswire消息,V神表示,好的機制應該能夠給需求方分配最佳資源,無論需求方是項目、政府還是公司。如何公平、有效地分配資源取決于機制設計的可信度。雖然中心化機制仍然是常態,但這要求所有參與方都相信中心化機制能夠正確運作。[2018/9/15]

當ETH價格降到200美元:

-28ETH價值5600美元-2000USM未償還,3200FUM未償還-負債比率=$2000/$5600=35.71%-緩沖值=$5600-$2000=$3600-FUM單價=$3600/3200=$1.125(下跌)

C取走其2200個FUM中的1000個(價值:1000*$1.125=$1125),收回$1125/$200=5.625ETH:

-22.375ETH價值4475美元-2000USM未償還,2200FUM未償還-負債比率=$2000/$4475=44.69%-緩沖值=$4475-$2000=$2475-FUM單價=$2475/2200=$1.125(不變)

E.FUM的價格

當池的資金縮水時,在第一個例子中,FUM的單價暴跌到-0.50美元。我們不能以負的價格或接近0美元的價格投資/撤資。

在這種情況(例如,當債務比率>MAX_DEBT_RATIO)下最簡單的處理方式是:

1禁用撤資(池需要資金)2為了基金運營的目的,在資金價格上加一個溢價,保持資金價格>$0。

但思考良久后會發現,有很多不同的方式來定義這種溢價,我在整個系統工作的7天里有5天是用來探索它們的。細節不在這篇文章的討論范圍之內,但簡而言之,到目前為止我最喜歡的規則是:

當債務比率>MAX_DEBT_RATIO時,投資操作(投入ETH換取新的FUM)需要至少按min_fum_buy_price計算支付,即在債務比率超過MAX_DEBT_RATIO時對應的以ETH計算的FUM單價。

一旦債務比率回落到低于MAX_DEBT_RATIO,min_fum_buy_price將被清除,基金操作將再次以正常的FUM價格進行(buffer_value/fum_outstanding)。

如果你想知道所有細節,可以了解這個例子(如果不是,你可以跳過它):

郭宇航談區塊鏈和數字貨幣項目如何規避政策風險:做到三個點:日前在“2018洪泰春分大會”上,談及到區塊鏈未來到底能做什么,星合資本董事長、點融創始人郭宇航,作為業內知名區塊鏈專家,他表示:“區塊鏈在金融、存證、版權、游戲、未來萬物上鏈等方面容易落地,最終是要讓全世界的機器走向共識。以及關于區塊鏈和數字貨幣項目如何規避政策風險?郭宇航認為就三點,一是不要渉眾,二是服務實體,三是擁抱監管。”[2018/3/22]

再從15個ETH計算,ETH價格$220,價值:$3300,包含2000USM,1000FUM:

-負債比率=$2000/$3300=60.61%-緩沖值=$3300-$2000=$1300-FUM單價=$1300/1000=$1.30

ETH價格跌至100美元:

-15ETH價值1500美元-2000USM未償還,1000FUM未償還-負債比率=$2000/$1500=133.33%-緩沖值=$1500-$2000=-$500-FUM理論單價=-$500/1000=-$0.50

因為債務比率已經上升到MAX_DEBT_RATIO=80%以上,我們設置min_fum_buy_price為ETH下跌至80%時。

在這個例子中,當ETH價格達到$166.67時,當buffer_value是(15*$166.67)-$2000=$500,因此FUM價格是$500/1000=$0.50=0.003ETH。

此時D投入$600的ETH。因為min_fum_buy_price=0.003,D支付0.003ETH(0.30美元)每FUM的單價,而不是負理論價格-0.50美元。所以D得到6/0.003=2000枚新鑄造的FUM:

-此時ETH價格$100,21ETH價值$2100-2000USM未償還,3000FUM未償還-負債比率=$2000/$2100=95.24%-緩沖值=$2100-$2000=$100-理論上的FUM價格=$100/3000=$0.0333-min_fum_buy_price=0.003ETH(計算約為$0.30)

如果ETH進一步下跌至60美元:

-21ETH價值$1260-2000USM未償還,3000FUM未償還-負債比率=$2000/$1260=158.73%-緩沖值=$1260-$2000=-$740-FUM理論價格=-$740/3000=-$0.2467-min_fum_buy_price=0.003ETH($0.18)

D再次投入6ETH=$360,同樣得到6/0.003=2000FUM。

以ETH計算,D的融資利率與以前相同(即min_fum_buy_price=0.003ETH),但當ETH降至60美元時,以美元計算的利率更便宜(0.003ETH=0.18美元,之前是0.30美元):

-此時27ETH價值$1620-2000USM未償還,5000FUM未償還-負債比率=$2000/$1620=123.46%-緩沖值=$1620-$2000=-$380-理論上的FUM價格=-$380/$5000=-$0.076-min_fum_buy_price=0.003ETH($0.18)

無論如何,最簡潔、最安全的確保投資者投入合理的(主動的)資金的方式,還有進一步研究的空間。目前大致的方式是,當系統資金不足時,FUM的價格應該低到足以吸引新的投資者進入,但又不能低到徹底折損老的投資者。

(ElliotOlds的一個偉大建議:在這些情況下,債務比率>MAX_DEBT_RATIO,即系統需要資金時,使FUM購買價格隨時間下降。

這樣就避免了min_fum_buy_price高于投資者的預期系統因缺乏資金而消亡。隨著價格的不斷下降,投資最終會到位,即使其價格會大大削減現有FUM持有者的風險/回報。新資金到位后,USM的燒幣將會恢復,這應該會讓USM持有者安心,并對錨定美元的匯率抱有信心。)

F.系統其他部分

預言機使用什么價格(ETH/USD,系統依賴的唯一外部數據),這是一個其他人可能更想了解的問題。在我的思考中,我建議使用Uniswap的其他幾個穩定幣價格的平均值:USDT,USDC,PAX,DAI,TUSD。

投資USM->FUM:讓投資支持USM作為一種投資方式(因此,USM->FUM),連同ETH(ETH->FUM),可能是個好主意。特別是當ETH的價格下降時,也就是當投資者花費USM可能比ETH更好的時候。

(請注意,USM->FUM投資操作對ETH池中的金額沒有影響,即使扣除了手續費。它只是銷毀了一些用戶的USM,并給予他們新鑄造的FUM作為回報,而不動ETH池。)

限價購買訂單:該設計的一個有前景的補充是一個投資選項,用戶可以以“6ETH鑄造2000FUM”或“600USM鑄造2000FUM”的選項下限價購買,如果價格下降到指定的比率就會觸發。

這相當于在投資op中添加了一個可選參數:

max_price_in_eth/max_price_in_usm。

這樣的設計可以在資金池的緩沖區之上,提供第二道防線。而且,由于ETH和FUM的價格很可能是密切相關的,以美元計價的投標應該比較穩定。

按照我們這里的目標(以及Uniswap)的精神,治理應該是最小化的:“部署后就忘記”。

設計中沒有包含凍結/撤回功能:如果需要修復這個部分,應該啟動一個新的智能合同,用戶可以選擇遷移到新版本。我能想到的唯一受管理員限制的操作是指定一個“自愿升級”合同,這樣用戶就可以選擇將他們的財產自動轉移。

其他非美元掛鉤的幣種應該比較容易:唯一的挑戰是找到一個好的價格來源,例如,ETH/EUR。事實上,比特幣比歐元硬幣更容易使用,因為ETH/BTC很容易從Uniswap獲得。存入ETH時需要選擇:

a)造幣廠:0.025(或當時ETH/BTC的匯率)“BTC-pegcoins”,與BTC掛鉤,就像USM與美元掛鉤一樣;

b)基金:1ETH的“比特幣基金”——押注ETH/比特幣,就像FUM是押注ETH/美元一樣。

G.面對攻擊

只是一些初步想法:

預言機操縱價格。如果攻擊者可以操縱價格來源,他們可以打破錨定,低買高賣,抽干資金池。

預言機是該系統最明顯的弱點,隨著ETH在池中的增長,它將成為更大的目標。對我們有利的是,這是許多其他系統/智能合同的共同弱點,所以我們可以利用這一點。

一個明顯的處理方式是使這四種操作中的一部分或全部延遲:例如burn的邏輯可以是“給USM,等一個小時,拿回ETH”,而不是“給USM,拿回ETH”。這雖然影響用戶體驗,但可以對抗價格操縱,值得一試。

USM系統對實時價格非常敏感。一些可能的方法可以降低這種靈敏度:

a)啟動和執行之間的延遲,如上所述。b)隨機分配這個延遲,例如,“你的鑄幣將在下一個小時的隨機時間以ETH/USD的價格進行加工。”c)取較大數量的源價格的平均數:例如,多個平臺上的多個穩定幣。d)更高的手續費。下面示例代碼中的往返買賣手續費為0.6%,但這只是一個概念證明。e)一般來說,在某種程度上,是許多連鎖系統共同面臨的挑戰,值得遵循它們的最佳實踐。

當ETH的價格下降。抵押品擔保體系崩潰最明顯的方式就是抵押品貶值。然而,在這個系統中,貶值似乎在一定程度上得到了控制。在超過MAX_DEBT_RATIO的情況下,贖回被禁止,如果ETH暴跌,系統就會停止,直到注入新的資金。

FUM持有者當然會損失大部分資金,但這是一種補償風險,就像借款人拖欠貸款一樣,而不是像大型保險公司破產那樣的系統性失敗。

特別是,只要1預言機的價格仍然準確,2新的投資者總持續出現,USM的錨定美元的會應該可以抵御ETH的價格下跌。所以預言機的價格似乎更脆弱。

H.概念驗證實施

我編寫了一個簡單的Python命令行實現,雖然會有bug,還需要進一步的修改,但它已經足夠讓您了解系統是如何工作的。下面是一個來自上面例子的副本鏡像操作示例:

原文鏈接:https://medium.com/@jacob.eliosoff/whats-the-simplest-possible-decentralized-stablecoin-4a25262cf5e8

Tags:ETH300MIN比特幣Nether杭州女子花300萬買比特幣暴漲MintMe.com Coin比特幣最新市值多少億

轉自: 仙人Jump D站老板因為涉及侵權被批準逮捕這個二次元網站走到了盡頭。 有趣的是,老板被抓,員工卻出來幸災樂禍。 D站員工Diss因為侵犯著作權而被Dai捕的D站老板.

1900/1/1 0:00:00作者|任萬盛 出品|零壹智庫&數字資產研究院據零壹智庫數據顯示,截至2019年末,全球累計有47個國家和地區、5926家公司申請了38064件區塊鏈專利;其中,有3218家公司來自中國.

1900/1/1 0:00:00來源:彩云區塊鏈,作者:三只松鼠國際信用卡巨頭萬事達正在與加密貨幣公司接觸,并鼓勵他們申請成為其合作伙伴,作為其新擴展的加密貨幣支付計劃的一部分.

1900/1/1 0:00:00金融行動特別工作組周二在一份給G20集團財長和央行行長的報告中建議建立更加強大的全球虛擬資產監管框架.

1900/1/1 0:00:00據比推數據,在剛剛增發了1.2億美元之后,最為流行的穩定幣Tether的市值已經突破100億美元大關.

1900/1/1 0:00:00摘要: 加密貨幣做市商Wintermute在A輪融資中籌集了280萬美元這輪融資由LightspeedVenturePartners領導.

1900/1/1 0:00:00