BTC/HKD+2.32%

BTC/HKD+2.32% ETH/HKD+1.96%

ETH/HKD+1.96% LTC/HKD+3.57%

LTC/HKD+3.57% ADA/HKD+5.47%

ADA/HKD+5.47% SOL/HKD+3.45%

SOL/HKD+3.45% XRP/HKD+4.19%

XRP/HKD+4.19%DeFi的發展與創新

"讓我看到激勵,我會讓你看到結果"--查理-芒格。

巴菲特的長期商業伙伴查理-芒格用這句話精辟地評論了當前激勵和未來結果之間的關系。這句話背后的信息在多個領域產生了共鳴,包括行為經濟學、博弈論,以及--也許不太明顯但同樣有效的--在去中心化金融領域中。

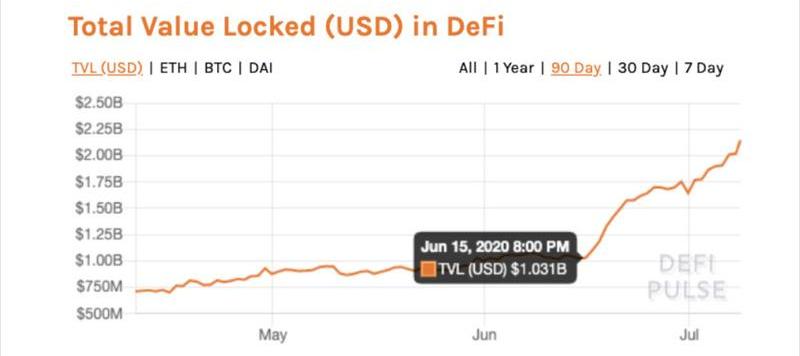

DeFi協議在采用率、代幣價格和鎖定的總價值方面都有顯著增長。雖然依靠第三方廣告的網站和社交媒體平臺需要大量的日(月)活躍用戶來獲取價值,但去中心化協議一般來講不需要依靠用戶的頻繁使用來創造價值。相反,為去中心化金融服務提供動力的智能合約所持有的美元金額更能反映這些dapp所創造的價值。因此鎖定的總價值已經成為DeFi領域廣泛關注的晴雨表,因為這些協議大多需要先鎖定抵押品才能使用其服務。

非常受歡迎的DeFi聚合器DeFiPulse自2017年秋季以來一直在跟蹤記錄這一指標。如下圖所示,鎖定的總價值達到10億美元大關大約需要兩年半的時間。盡管在被稱為"黑色星期四"整個市場大跌的期間,DeFi鎖定的總價值在整個2020年第二季度依然持續增長,在首次突破十位數后僅6個月就超過了20億美元。

律師觀點:美國稅收新規在實踐中存在多個問題:7月31日消息,美國兩黨此前提出一項基礎設施法案,計劃通過在交易所和其他各方應用新的信息報告要求,通過加密貨幣稅收籌集約280億美元。根據一份法案草案副本,轉讓任何數字資產的經紀人都需要根據修改后的信息報告制度提交申報表。在實踐中,這意味著加密礦工、權益證明網絡的驗證者,甚至可能是那些活躍于去中心化金融市場的人(比如清算人或治理代幣持有人)必須滿足IRS報告要求,并提交1099表格。這些表格包括客戶數據,如姓名、地址和稅務識別號(對于自營職業者,可以是社會保險號)。

DeFi借貸協議Compound的總法律顧問Jake Chervinsky在推特上對此評論稱:“對于礦工等非托管方來說,他們根本不可能獲得填寫1099表格所需的信息。實際上,這可能意味著美國(事實上)禁止挖礦。”加密貨幣和公民自由律師Marta Belcher則表示:“該法案可能使人們無法通過開源代碼(如智能合約和去中心化交易所)直接與他人進行加密貨幣交易的同時保持匿名。”Chervinsky補充說:“采納一項根本無法遵守的法規是不合邏輯的,除非其目標是扼殺整個行業。”了解該法案談判的消息人士表示,Chervinsky對形勢的解讀是正確的。然而,這一條款是否會被納入很可能會通過的最終法案尚不確定。Belcher補充稱:“盡管該法案的措辭正在迅速演變,但其定義足夠廣泛,可能也會納入加密領域的礦工和其他人。”(Decrypt)[2021/8/1 1:27:04]

截至美國東部時間2020年7月8日上午10點。來源:DeFiPulse

觀點:螞蟻被列入美國“黑名單”傳聞不會阻止在其區塊鏈等領域投資:有分析認為,螞蟻被列入美國“黑名單”的傳聞很大程度上是象征性的,不會阻止螞蟻上市或在關鍵領域(如區塊鏈)進行投資,對螞蟻的業務和IPO計劃的影響都微乎其微。(財聯社)[2020/10/16]

在上圖中,讀者可能已經注意到最近鎖定的總價值出現了一個拐點。通過放大我們可以確定,這是發生在6月中旬,恰逢6月15日Compound的COMP代幣發布。在不到一個月的時間里,DeFi協議鎖定的總價值翻了一番。這主要是因為用戶通過所謂的流動性挖礦獲得了獎勵。

截至美國東部時間2020年7月8日上午10點。來源:DeFiPulse

簡而言之,流動性挖礦是通過為DeFi協議提供流動性,然后以代幣和/或利息的形式賺取獎勵的過程。這個概念自去年夏天開始出現,當時Synthetix(一個去中心化的衍生品交易所)首次嘗試獎勵用戶在Uniswap上為它的衍生品sETH提供流動性,通過用他們的原生SNX代幣支付給用戶。然而直到Compound的原生代幣COMP的推出,流動性挖礦才成為加密領域內的普遍做法和流行語。

觀點:研究表明中本聰是一個人而非一個團隊的假設更加可信:研究表明,中本聰是一個人而不是一個團隊的假設更有說服力。Patoshi挖礦模式研究者Sergio Demain Lerner的最新研究表明,中本聰逐漸降低了隨機數(Nonce)的價值。重新挖掘揭示了Patoshi挖掘算法在掃描內部隨機數時,傾向于選擇較高的隨機數。這種趨勢表明隨機數正在減少,這與Satochi客戶端0.1版本相反。也就是說,當一起分析兩個子范圍時,隨機數失衡減少,這表明Patoshi是在并行掃描5個子范圍,但每個子范圍都是內部順序掃描。這與Patoshi部署第一個由50臺獨立計算機組成礦場的理論相矛盾,并支持了Patoshi只是在高端CPU上執行多線程的理論。如果Lerner理論正確,將使中本聰是一個人而不是一個團隊的假設更加可信。同時這也是對澳本聰(Craig Wright)的一次有力打擊,因為他曾多次表示,他使用數十臺計算機來挖掘早期區塊。(Cointelegraph)[2020/8/23]

在Compound中,用戶能夠通過借用或出借代幣到協議中進行流動性挖礦,并獲得COMP代幣作為回報。即使用戶需要支付貸款利息,用戶也可以通過借錢獲利,因為COMP目前的價格約為180美元,代幣獲得的獎勵對于需要支付的利息而言大得多。因此用戶紛紛涌入Compound,自此次發布以來,協議鎖定的總價值增加了6倍多,超過6.5億美元。

觀點:以太坊1.0正面臨負面網絡效應 急需解決擴展問題:近日,對沖基金Multicoin Capital執行合伙人Tushar Jain發推稱,以太坊1.0現在正面臨著“負面”網絡效應。每個新用戶都會增加其他用戶的交易成本。以太坊現在需要擴展解決方案,否則負面的網絡效應將會趕走許多開發者和用戶。[2020/7/30]

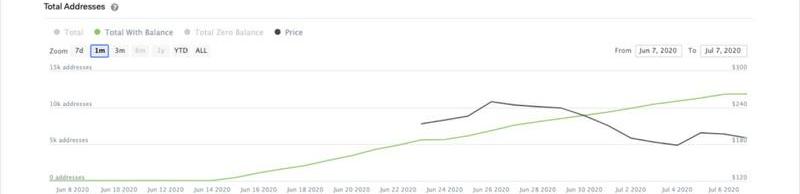

有業內人士稱贊這種做法是DeFi的一種“增長黑客手段"。分析關鍵的鏈上數據,我們可以評估流動性挖礦在提高COMP采用率方面的效果。例如,讓我們觀察一下自代幣推出以來,持有人的數量是如何變化的。

截至2020年7月8日上午10點,使用IntoTheBlock最新添加的COMP分析方法

從上圖可以看出,在不到一個月的時間里,擁有余額的COMP地址數量從近乎零迅速上升到超過1萬個,從一開始就有效地獲取了一個規模可觀的社區,并將代幣所有權去中心化。要說起來,BitFinex的代幣LEO全年累計持有者才不到2000人,而MakerDAO的MKR盡管在2017年11月才推出,卻有著22000個持有者。

觀點:BitClave很難拿出需要支付給SEC的2900萬美元:昨日消息,美國SEC下令去中心化搜索引擎BitClave返還2500萬美元的ICO收益。納斯達克前副總裁Manny Alicandro就此表示:“盡管BitClave同意支付大約2900萬美元(2550萬美元的退款,350萬美元的利息和40萬美元的罰金),但這并不意味著BitClave目前擁有這多么資金。在此類和解中,通常公司只會支付其所擁有的最高金額。”

注:美國SEC于5月28日發布公告稱,去中心化搜索引擎BitClave違反了聯邦證券法的注冊規定,現已同意將2017年通過出售其CAT代幣籌集的2500萬美元返還給9500名投資者。此外,BitClave還需支付300萬美元的判決前利息以及40萬美元的罰款。[2020/5/30]

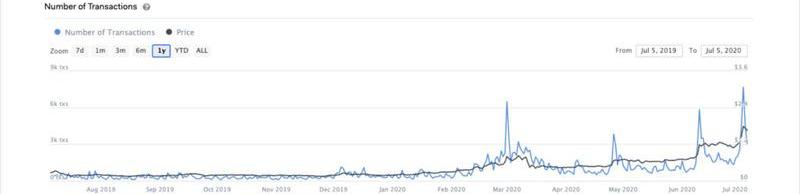

除了流動性挖礦,DeFi協議一直在利用其他策略來促進增長和社區采用程度。許多項目已經實施或正在尋求實施的一種常見方法是質押。例如,受歡迎的去中心化交易所Kyber在7月7日推出了Katalyst的升級版,從而使Kyber原生KNC代幣的持有者能夠用他們的代幣進行質押,以便在改進提案中參與投票。

與此同時,它還"重組“成為一個去中心化的自治組織KyberDAO,授予其社區成員決策的能力。為了激勵持有者參與,他們通過投票或委托投票來獲得ETH的質押獎勵。去中心化交易所65%的網絡費用會通過這個過程重新分配給質押進行投票的持有人,激勵更積極和活躍的去中心化治理。

此外,作為一家交易所,Kyber還意識到,為了建立一個健全的交易基礎設施,激勵流動性也是至關重要的。因此作為Katalyst升級的一部分,現在Kyber網絡費用的30%將用于向流動性提供者提供回扣,這一部分稱為Kyber生態系統內的儲備。通過這些,Kyber能有效地降低在交易所進行做市活動的成本,激勵創造更多、更高質量的儲備,加強平臺的流動性。

在期望Katalyst升級到來的情況下,加密市場紛紛看好KNC代幣。年初至今,KNC的價格已經上漲了700%以上,引領了一波DeFi代幣的反彈。不過分析鏈上活動,我們可以確保,KNC代幣的交易量的確是有實際增長的,在整個2020年,KNC代幣的交易量增長了約9倍。雖然Katalyst升級中的質押和其他更新很顯然在預期發布的背景下助導了鏈上增長,但Katalyst升級對Kyber生態系統整體健康產生的長期影響將決定這些附加的激勵措施是否有效。

截至2020年7月8日上午10點,使用IntoTheBlock的Kyber交易統計數據。

所有這些創新都得益于DeFi無需許可(permissionless)性質。鑒于以太坊的透明和開源動態,建立在上面的DeFi項目能夠快速和自由地獲取信息。在Compound創始人RobertLeshner的一條信息中,他強調了COMP的治理是基于之前MakerDAO建立的,COMP的流動性挖礦是如何受到Synthetix之前的激勵設計實驗的啟發。由于是開源的,Compound和其他DeFi協議能夠自由復制和改進現有的解決方案,從而加速構建和部署過程。

雖然DeFi激勵快速采用和去中心化代幣的能力導致了DeFi最近的增長,但它并非沒有風險。一般來說,流動性挖礦和DeFi需要考慮的一些風險包括潛在的黑客、貸款清算、穩定幣的解掛和作為獎勵獲得的代幣的貶值。

與DeFi相關的風險

讀者可能聽說過最近DeFi領域的黑客事件,比如對dForce的攻擊,黑客利用智能合約漏洞盜取了2500萬美元,然后歸還了大部分被盜資產。最近,一名黑客攻擊了自動做市商平臺Balancer,利用閃電貸耗盡了一個小型代幣STA的流動性,操縱其價格,并將其換成價值50萬美元的其他代幣。雖然這些黑客并不是DeFi領域獨有的,但鑒于主要協議持有的智能合約中鎖定了超過20億美元的資金,它們肯定是一個需要考慮的重要風險。在這種威脅中帶來一線曙光的是去中心化保險協議的興起,如NexusMutual,保護用戶免受智能合約失敗的風險。

除了黑客竊取資金的明顯風險外,DeFi用戶還可能面臨清算風險。為了從Aave這樣的借貸協議中借到資金,用戶必須存入大于其希望借到的金額的抵押物。這種超額抵押在波動導致提供的擔保物貶值的情況下形成了一個緩沖區。然而,在極端波動的時期,如黑色星期四,過度抵押也不足以保護借款人和貸款人。在"黑色星期四"期間,MakerDAO中超過800萬美元的資金以0DAI的價格被清算。最后導致許多用戶損失了大量資金,引發了針對該協議的訴訟。

另一個相關風險是穩定幣的解掛。讀者可能知道,大多數穩定幣與美元1:1掛鉤。但當它匯率差異很大的情況下,對于那些通過DeFi協議借用或出借穩定幣的人來說,就會有意外的負面后果。例如,如果你使用穩定幣作為抵押品獲得貸款,而它掛鉤的價值跌破1美元,那么貸款可能會變得抵押不足,導致清算。相反,如果你借的是穩定幣,而掛鉤的價值超過了1美元,那么這筆債務可能會導致你支付比預期更多的利息,如果超過了作為抵押品持有的金額,也有可能最終被清算。后一種情況在Compound生態系統內已經成為一種嚴重的可能性,因為Compound的DAI數量已經超過了流通總量。

最后,如同農業一樣,DeFi也存在收成不好的風險。由于流動性挖礦啟動了這個新的加密“挖掘耕種”時代,”礦工(農民)"依靠優質的產品用他們的努力獲利。換句話說,如果通過這些激勵系統賺取的代幣價值大幅下降,用戶可能會開始選擇退出為協議提供流動性。此外,如果這些代幣的價格突然大幅下跌,可能會導致一個對流動性的沖擊,這將進一步加劇協議問題。

最后的感想

總的來說,在DeFi領域并不缺乏創新或風險。領先的DeFi協議已經成功地設法創建了多個利益相關者參與的激勵系統,這也許是我們以前從未見過的。利用區塊鏈的透明性,這些項目已經能夠無權限地相互改進,并加速創新的步伐。

雖然最近關于DeFi及其代幣的狂熱可能會讓一些人想起2017年的ICO熱潮,但重要的是要注意到,這些協議實際上已經運送了創造了價值的產品,這一點從它們的鏈上活動中就可以看出。另一個區別是,ICO在大多數情況下控制了代幣的大部分供應,相反,DeFi協議正在走去中心化治理的道路,這減少了對創始人的依賴和創始人可能將項目作為一場退出騙局的風險。最后,雖然ICO促進了一種金融服務,但DeFi協議正在追求更廣泛和全面的機會,如處理支付、借貸、交易所和衍生品等。由于ICO的需求將許多人引入了以太坊領域,DeFi與其激勵機制可能會真正幫助用戶從區塊鏈中受益。

DeFi的創新領域如此之廣,也就不難理解為什么加密領域對它如此熱衷了。不過,這樣的增長并非沒有風險。如果用戶真的決定使用DeFi服務,那么他們必須意識到這些風險并加以考慮。

這大概是推特有史以來最大的安全事故了。美國當地時間7月15日,在美國社交網站推特上,一則關于“虛擬貨幣交易”的推文如病般被多人轉發。發推的賬號,皆為政界商界名人及知名加密貨幣公司.

1900/1/1 0:00:00來源:Unitimes,作者:Jhonny在過去的三個月里,10種DeFi代幣的漲幅超過了比特幣和更廣泛的加密貨幣市場,但這是可持續的嗎?在過去的三個月里.

1900/1/1 0:00:007月17日,“新生?澳門產業區塊鏈協會成立大會”在橫琴召開。通證思維實驗室發起人、數字資產研究院副院長孟巖帶來以《數字資產為產業區塊鏈畫龍點睛》為主題的演講.

1900/1/1 0:00:00要點: WeissCryptoRatings的區塊鏈分析師表示,比特幣可以治愈持續不斷的經濟危機。該分析師稱,比特幣持有人可以控制自己的貨幣政策,從而顛覆了美聯儲的法定貨幣操縱.

1900/1/1 0:00:00推出流動性挖礦激勵計劃后,Ampleforth市值在20天內激增18倍,這項流動性挖礦計劃是什么?有哪些套利機會?社區和用戶怎么看?穩定幣AMPL的價格還會回到最初的1美元基準水平嗎? 撰文:日.

1900/1/1 0:00:00免責聲明:本專欄內容概不構成任何投資意見,內容亦并非就任何個別投資者的特定投資目標、財務狀況及個別需要而編制。投資者不應只按本專欄內容進行投資.

1900/1/1 0:00:00