BTC/HKD+0.89%

BTC/HKD+0.89% ETH/HKD+0.09%

ETH/HKD+0.09% LTC/HKD+1.31%

LTC/HKD+1.31% ADA/HKD+1.6%

ADA/HKD+1.6% SOL/HKD+0.91%

SOL/HKD+0.91% XRP/HKD+2.85%

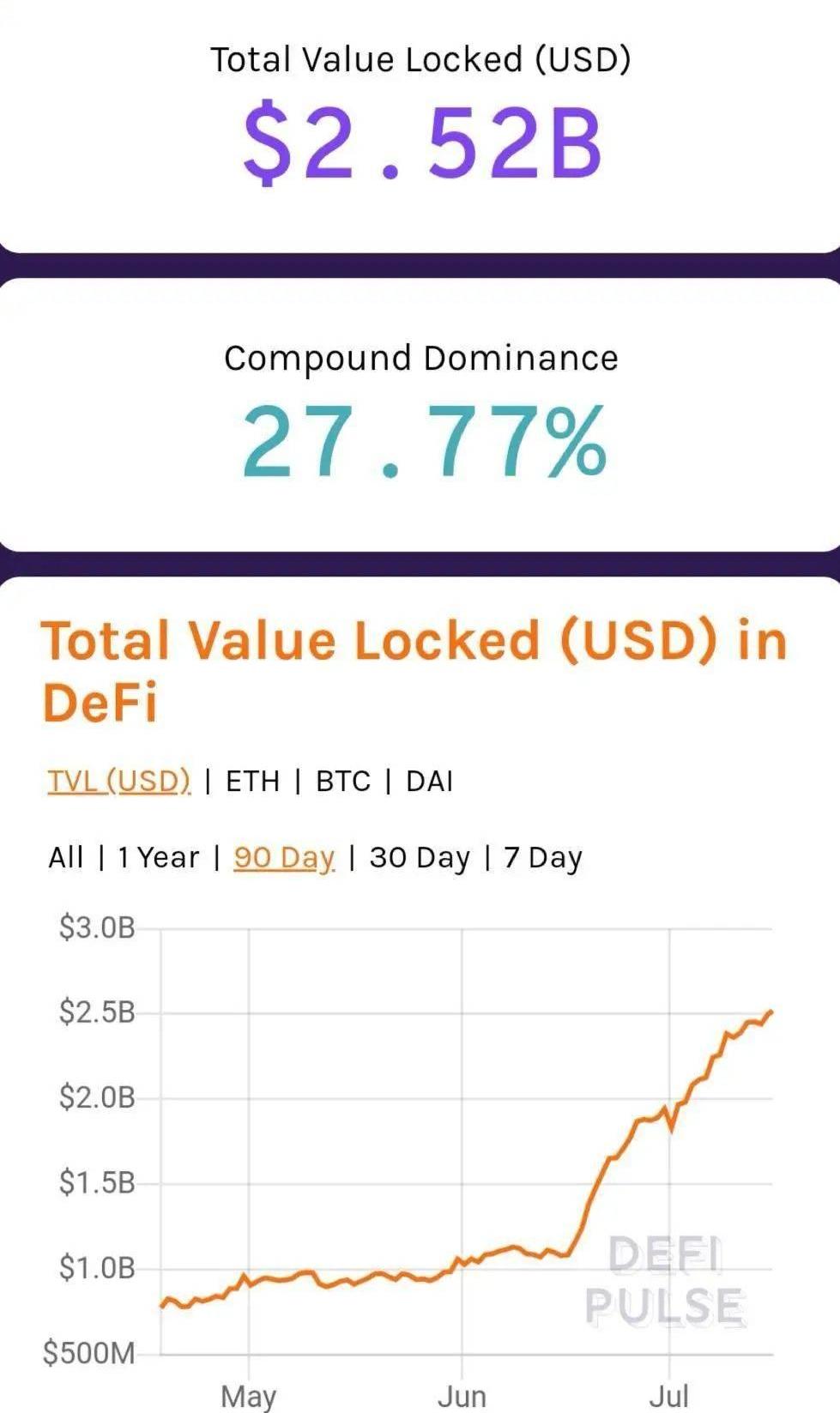

XRP/HKD+2.85%隨著流動性挖礦的火熱,以太坊的DeFi生態系統中鎖定的資金量達到了25億美元的資金。

有人說,DeFi的增長正在將以太坊變成一種“金錢漩渦”,吞噬資金。

這里主要說三點:

1、DeFi金錢漩渦

2、DeFi滾雪球式,吸引資金

3、吸金能力與市值增長同頻

安全團隊:DeFi 借貸協議 Sentiment 大部分被盜資金仍在攻擊者地址:金色財經報道,據區塊鏈安全審計公司Beosin旗下Beosin EagleEye安全風險監控、預警與阻斷平臺監測顯示,2023年4月5日,

DeFi借貸協議sentiment協議遭到攻擊,損失約1百萬美元,Beosin Trace追蹤發現已有0.5WBTC、30個WETH、538,399USDC和360,000USDT被盜,目前,大部分被盜資金還在攻擊者地址。其攻擊的原因在于重入導致的價格錯誤。

攻擊交易:https://arbiscan.io/tx/0xa9ff2b587e2741575daf893864710a5cbb44bb64ccdc487a100fa20741e0f74d

Beosin安全團隊現將分析結果分享如下:

1.攻擊者首先調用Balancer Vault的“joinPool”函數進行質押。

2.然后再調用“exitPool”取回質押,在這個過程中,Balancer Vault會向攻擊者發送eth從而調用攻擊合約的fallback函數。在該函數中,攻擊者調用0x62c5合約的borrow函數,該過程需要根據Balancer Vault.getPoolTokens()的返回數據進行價格計算。而當前正在攻擊者的\"exitPool\"過程中,pool中總供應量已經減少而數據還沒有更新,攻擊者利用這個數據錯誤從而多借出資產達成獲利。

攻擊者收到消息,如果在4月6日8點(UTC)前歸還資產,會獲得95000美元獎勵,并不會被追究。[2023/4/5 13:45:50]

一、DeFi金錢漩渦

數據:當前DeFi協議總鎖倉量為2219.6億美元:金色財經消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2219.6億美元,24小時減少2.88%。鎖倉資產排名前五分別為Curve(204.7億美元)、Lido(194.2億美元)、Anchor(155.6億美元)、MakerDAO(147.9億美元)、AAVE(136.3億美元)。[2022/4/8 14:11:29]

金錢漩渦,這就要說到流動性挖礦。流動性挖礦是DeFi協議用來吸引流動性而設置的激勵機制。

CoinList公布新一期種子項目名單,DeFi和NFT占主導類別:10月13日消息,代幣發行及融資平臺CoinList公布新一期種子項目名單,包括去中心化人才市場協議TalentProtocol、數據所有權協議Swash、NFT平臺Creaticles、去中心化借貸協議Pawnfi、NFT平臺BurntFinance、數字錢包tiiik、CIDgravity、去中心化信用協議Masa。DeFi和NFT仍然是這批項目中的主導類別,8個項目中有5個來自這些類別,此外,社交代幣和數據基礎設施也占有一席之地。值得一提的是,這一期還首次出現構建在Solana、Terra和Polygon上的協議。[2021/10/13 20:25:26]

DeFi協議獎勵為網絡提供流動性的資產,給予其代表協議管理權的代幣,比如comp、bal。Compound因為comp代幣,市值飆升至DeFi第一。

可以說,2020年DeFi代幣已成為加密市場中表現最好的資產之一。

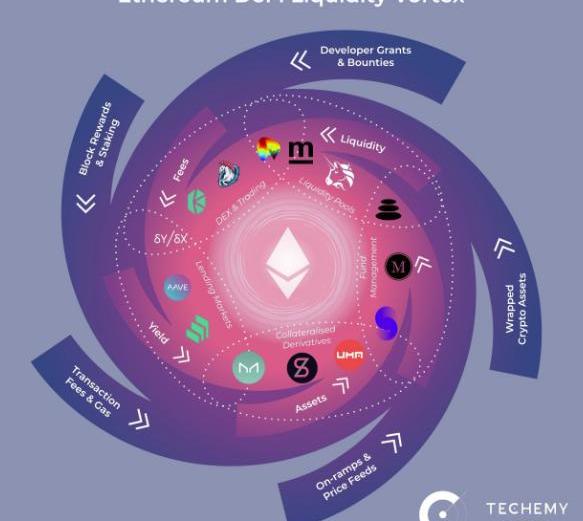

對于DeFi與日俱增的流動性挖礦現象,TechemyCapital團隊稱其為“以太坊DeFi流動性漩渦”,如下圖。

渦旋圖對于傳達DeFi的互連特性具有獨特的作用,視覺效果說明了推動DeFi生態系統以及DeFi中五個重疊類別增長的加密經濟輸入。

始于以太坊外部漩渦,由協議開發者提供動力,協議激勵措施與過去五年的生態系統增長相結合。

而一旦建立抵押衍生品、借貸市場、DEX、基金管理和流動資金池之間的聯系,那么DeFi的內在漩渦就開始加速。

目前已有一些協議,依附于其他協議進行流動性挖礦,從而提高挖礦收益。

二、DeFi滾雪球式,吸引資金

隨著DeFi流動性漩渦加速發展,以太坊有望逐步吸收加密貨幣內部和外部的所有資產,無論是金融資產還是其他資產。

在金融界,有一種說法是'流動性導致流動性'。這意味著隨著DeFi上的流動性的增加,將吸引了更多流動性,而更好的流動性又將吸引了更多流動性的增加。這樣如滾雪球般,成為一個循環。

資金進來,DeFi的市值也在快速增長,DeFi的估值怎么算呢?

三、吸金能力與市值增長同頻

DeFi已在吸引資金入場的路上奔跑,從鎖倉10億美元到20億美元,再到現在25億美元。

鎖倉的增加,也帶來了DeFi總體市值的增加,從20億美元到如今80億美元,這些都發生在過去2個月不到的時間內。

在互聯網時代,能獲得用戶增長,就能獲得高估值。

那么在DeFi上,更注重捕獲資金的能力,誰能捕獲的鎖倉資金越多,那么對應的市值增長性越好。

比如,LEND、SNX、BNT三個項目的市值和鎖倉量都在一個月內翻了一倍到兩倍,市值鎖倉比幾乎保持不變。

DeFi在慢慢形成一個吸金的黑洞,更多的流動性,意味著更繁榮的生態系統,誰捕獲流動性資產,誰獲得更多的增長。

Tags:EFIDEFIDEFENTCOREFI價格DefiskeletonsDEFI100Farm TokenPLENTY

2020年,DeFi成為區塊鏈最大的風口,不斷增長的資金池很快就成為黑客眼中的寶藏。5個月,7次被盜,3500萬美元,DeFi成為了黑客提款機.

1900/1/1 0:00:00來自|Decrypto,編譯|PANews最近,中心化穩定幣USDC發行方將某個地址列入黑名單,這種做法對于加密貨幣、尤其是目前蓬勃發展的DeFi行業意味著什么?2020年3月中旬.

1900/1/1 0:00:00數字貨幣市場繼續萎靡,昨天的市場再次普跌,盡管下跌的幅度不大,但波及面卻非常廣,市場像現在這樣不上不下已經持續了很久.

1900/1/1 0:00:00市值最高的加密貨幣比特幣同標準普爾500指數的相關性本周繼續攀升。來自CoinMetrics的數據顯示,比特幣正在繼續同傳統金融市場保持同步,其在過去一年中與標準普爾500指數的相關性創下歷史新.

1900/1/1 0:00:00本期主題為「DeFi向左,Staking向右」,分享嘉賓為區塊鏈創業者和技術專家劉青焱教授。由于本次分享內容較多,為方便小伙伴學習回顧,本期AMA的內容整理分為上下部分,請伙伴們保持關注.

1900/1/1 0:00:00據浙江發布消息,7月10日上午,浙江省政府新聞辦舉行“浙江省新型基礎設施建設三年行動計劃”新聞發布會.

1900/1/1 0:00:00