BTC/HKD+2.78%

BTC/HKD+2.78% ETH/HKD+3.7%

ETH/HKD+3.7% LTC/HKD+4.87%

LTC/HKD+4.87% ADA/HKD+5.95%

ADA/HKD+5.95% SOL/HKD+5.6%

SOL/HKD+5.6% XRP/HKD+3.88%

XRP/HKD+3.88%摘要

DeFi行業高速發展并未帶動ETH的真實需求,以太坊生態格局的死結待解。根據DappTotal的統計數據,截止7月26日各鏈DeFi項目以質押等形式鎖倉的代幣總值為36.8億美元,7日內增長9.51億美元,增長率達34.9%。其中,以太坊系的DeFi項目是行業的主流玩家,包括MakerDAO、Aave和Compound三個以太坊生態DeFi項目的鎖倉量之和超過了市場鎖倉總值的50%。但較長時間以來,ETH價格并沒有各類DeFi項目代幣那樣驚艷的表現,這是由于以太坊上的?DeFi項目抵押品開始越來越少地依賴?ETH,使得火爆的DeFi項目與ETH真實需求出現脫鉤。顯然ETH并非必須的抵押品選項,而隨著DeFi市場的蓬勃發展,越來越多的代幣成為原生資產。為改變這種尷尬的生態局面,除了繼續推進以太坊2.0之外,以太坊創始人Vitalik近日提出了EIP-1559方案——將以太坊手續費調整為基本費用和小費的結構,且平臺項目的每筆交易的BASEFEE部分都以ETH計算,并且會被銷毀。此方案的核心就是縮減ETH存量和增強ETH的需求,支付交易費用)。借此,以太坊希望能夠將ETH需求與平臺生態項目發展以更優的方式進行市場調節。以太坊生態出現了以太坊平臺與項目方的博弈現象。我們認為,在生態項目發展與ETH需求之間的博弈中,還存在著“分叉”和系統安全的風險。EIP-1559方案可能會導致一些資源強大的DeFi項目產生“分叉”的想法,同時,較低的ETH價格以及PoS機制的轉換勢必為系統帶來外部安全隱患,畢竟從經濟角度考慮,ETH價格就是其平臺生態價值的安全壁壘。以太坊,甚至包括所有區塊鏈代幣項目都繞不開一個窘迫的事實——自洽的平臺生態經濟模型。公鏈/代幣的需求能否真正落地演化為用戶對項目提供服務的需求,是整個行業無法繞開的市場障礙。

CME“美聯儲觀察”:11月加息75個基點的概率為68.7%:10月7日消息,據CME“美聯儲觀察”,美聯儲11月加息50個基點至3.50%-3.75%區間的概率為31.3%,加息75個基點的概率為68.7%,加息100個基點的概率為0%;到12月累計加息100個基點的概率為24.5%,累計加息125個基點的概率為60.6%,累計加息150個基點的概率為15%。[2022/10/7 18:41:20]

證監會同意區域性股權市場開展區塊鏈建設工作,區塊鏈繼續助力數字新基建。據證券日報消息,北京市地方金融監督管理局7月21日消息,7月7日,中國證監會發布《關于原則同意北京、上海、江蘇、浙江、深圳等5家區域性股權市場開展區塊鏈建設工作的函》,原則同意了北京、上海、浙江、江蘇、深圳等區域性股權市場參與區塊鏈建設試點工作。此次工作函將進一步鼓勵推動區域性股權市場深入區塊鏈基礎設施建設步伐。

上周行情回顧:Chainext?CSI100上漲9.76%,細分板塊中基礎鏈表現最優。從細分板塊來看,基礎鏈、AI優于ChainextCSI100平均水平,為24.07%、14.68%;支付交易、物聯網&溯源、文娛社交、商業金融、基礎增強、存儲&計算、純幣類表現遜于ChainextCSI100平均水平,為7.24%、-1.66%、3.07%、-0.75%、-3.90%、-2.50%、8.29%。

風險提示:監管政策不確定性、區塊鏈基礎設施開發不達預期。

BMEX:行情目前處在轉換期,近期需多觀察大級別的頂部結構變化。:BMEX合約研究院研究員:昨天行情先漲后跌,起漲之前帶了小級別結構,符合昨天預判,并且昨天提醒了多單獲利之后要積極減倉,之后的下跌,讓1小時頂部形成,也符合昨天的低倍杠桿做空要求,目前空單已經保本,因為杠桿低倉位小,就沒必要再減倉了,持有就好。

行情目前處在轉換期,上漲勢頭很強,市場利好不斷,但是大級別的頂部跡象一直都在,而且昨天也同步到了小時級別,最起碼在小時級別的頂消失,或者至少30分鐘級別見底之前,多單要等一等,不著急出手,目前依然要走一步看一步,就今天白天而言,手上沒有空單持倉的,可以觀望了,最近交易頻率低一些不是壞事。[2021/4/15 20:22:37]

一、DeFi高速發展拉動ETH需求了嗎

DeFi行業高速發展并未帶動ETH的真實需求,以太坊生態格局的死結待解。根據DappTotal的統計數據,截止7月26日各鏈DeFi項目以質押等形式鎖倉的代幣總值為36.8億美元,7日內增長9.51億美元,增長率達34.9%。其中,以太坊系的DeFi項目是行業的主流玩家,包括MakerDAO、Aave和Compound三個以太坊生態DeFi項目的鎖倉量之和超過了市場鎖倉總值的50%。但較長時間以來,ETH價格并沒有各類DeFi項目代幣那樣驚艷的表現,近一周ETH幣價上漲32.86%顯然是與以太坊自身項目進展相關的獨立行情。

由于以太坊上的DeFi項目抵押品開始越來越少地依賴ETH,使得火爆的DeFi項目與ETH真實需求出現脫鉤——這與2015年火爆的ICO項目帶動的ETH需求高漲的現象對比非常明顯。MakerDAO作為最早期的主流借貸協議,只接受ETH作為抵押品生成Dai,包括Compound和Aave問世后,ETH在相當于一段時間內,充當了DeFi市場的原始抵押品——但顯然ETH并非必須的抵押品選項,而隨著DeFi市場的蓬勃發展,越來越多的代幣成為原生資產。如2019年11月18日,MakerDAO正式發布多抵押Dai,除了ETH,還允許BAT、USDC、WBTC、KNC和ZRX等代幣在該網絡上用作抵押品發行穩定幣。

火幣全球站“全球觀察區”將于4月21日上線APN:據官方公告,火幣全球站“全球觀察區”將于2021年4月21日上線APN (Apron),安排如下:1.4月21日10:00 開放 APN的充幣業務;2.4月21日15:00 開放 APN幣幣交易(APN/USDT,APN/BTC,APN/ETH);3.4月22日10:00 開放 APN的提幣業務。[2021/4/14 20:18:42]

此外,無抵押的對等貸款服務、Synthetix、流動性挖礦等金融創新都助推DeFi與ETH需求脫鉤。一言以蔽之,DeFi的核心需求是智能合約等平臺協議,而非ETH代幣。流動性挖礦的龍頭Compound的存貸資金池中,ETH只占到了總存款的19.15%,總借貸的2.45%。為改變這種尷尬的生態局面,除了繼續推進以太坊2.0之外,以太坊創始人Vitalik近日提出了EIP-1559方案——將以太坊手續費調整為基本費用和小費的結構,且平臺項目的每筆交易的BASEFEE部分都以ETH計算,并且會被銷毀。此方案的核心就是縮減ETH存量和增強ETH的需求,支付交易費用)。借此,以太坊希望能夠將ETH需求與平臺生態項目發展以更優的方式進行市場調節。以太坊生態出現了以太坊平臺與項目方的博弈現象。

我們認為,在生態項目發展與ETH需求之間的博弈中,還存在著“分叉”和系統安全的風險。EIP-1559方案可能會導致一些資源強大的DeFi項目產生“分叉”的想法,同時,較低的ETH價格以及PoS機制的轉換勢必為系統帶來外部安全隱患,畢竟從經濟角度考慮,ETH價格就是其平臺生態價值的安全壁壘。以太坊,甚至包括所有區塊鏈代幣項目都繞不開一個窘迫的事實——自洽的平臺生態經濟模型。公鏈/代幣的需求能否真正落地演化為用戶對項目提供服務的需求,是整個行業無法繞開的市場障礙。

金色財經合約行情分析 | BTC受支撐重新向上,待觀察是否面臨變盤:據火幣BTC永續合約行情顯示,截至今日16:00(GMT+8),BTC價格暫報9565美元(-2.25%),20:00(GMT+8)結算資金費率為0.010000%。

昨晚至今,BTC在9500美元-9800美元區間震蕩。根據火幣交割合約數據,BTC季度合約成交額減少,持倉量降低,精英多頭占比穩定,季度合約升水減少。自5月10日以來,BTC走出低點不斷抬高的走勢,上方阻力在1萬美元,整體接近形態末端。是否將面臨變盤有待觀察。[2020/5/19]

證監會同意區域性股權市場開展區塊鏈建設工作。據證券日報消息,北京市地方金融監督管理局7月21日消息,7月7日,中國證監會發布《關于原則同意北京、上海、江蘇、浙江、深圳等5家區域性股權市場開展區塊鏈建設工作的函》,原則同意了北京、上海、浙江、江蘇、深圳等區域性股權市場參與區塊鏈建設試點工作。2017年11月,北京股權交易中心聯合深圳證券交易所及其他家區域性股權市場運營機構共同推出了區域性股權市場中介機構征信鏈,著力建設標準統一、無法篡改的中介機構執業信息共享征信區塊鏈,是行業內第一個正式上線的區塊鏈應用項目。此次工作函將進一步鼓勵推動區域性股權市場深入區塊鏈基礎設施建設步伐。

全球金融科技領域早已開始探索區塊鏈應用。早在2016年,澳大利亞就開始評估采用區塊鏈技術來開發它的下一代的清算結算系統,2017年底,制定了將清算結算系統遷移到基于區塊鏈技術的解決方案。SDX是瑞士證券交易所的子公司,SDX的目標是基于區塊鏈技術,建設一個數字資產交易所,用以交易新型的資產,這些資產類型不會同其母公司交易的資產類型相沖突。全球范圍內,區塊鏈在金融科技領域的應用不斷深入,從系統構建到資產交易開展了全面的應用探索。區塊鏈安全、透明及不可篡改的特性將重構金融體系的成本與業務靈活性。信任是金融服務體系的重要核心因素,資產的流轉與交易的靈活性也是金融服務所追求的目標。

歐盟成立“世界最全面”區塊鏈觀察站和論壇:歐盟委員會今天宣布成立歐盟區塊鏈觀察站和論壇,旨在“團結”區塊鏈上的經濟。歐洲數字經濟與社會專員Mariya Ivanova Gabriel說,該項目將成為“世界上最全面的區塊鏈經驗和專業知識庫之一”。這將建立一個開放的論壇,Blockchain技術專家,創新者,市民,行業利益相關者,政府部門,監管機構將共同探討和制定新的思路和方向。與此同時,歐盟對于數字貨幣的態度仍然要謹慎得多。[2018/2/2]

在傳統金融機構重視并不斷布局金融科技以獲取未來行業發展的過程中,區塊鏈技術一定是不可忽視的。以區塊鏈為重要技術的金融科技,將為金融服務體系帶來更短的信任鏈條,重塑參與節點的資信,以及帶來更靈活、全新的金融業務邏輯。這一點以及成為行業的共識,無論是金融巨頭、互聯網巨頭還是政府機構都十分重視新的金融科技開辟的新業務邏輯,諸多像摩根大通的摩根幣、Facebook主導的Libra、甚至央行數字貨幣這樣的金融科技應用,將深刻影響未來的金融服務業。國內浙商銀行、易見股份、京東數科等公司亦在金融科技/金融服務領域積極探索應用場景。

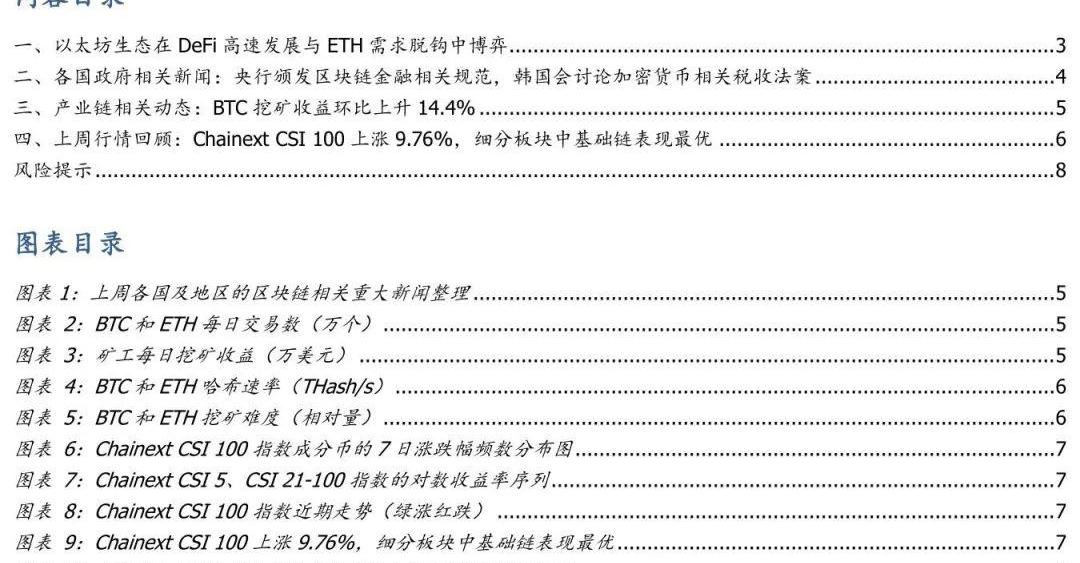

二、各國政府相關新聞:央行頒發區塊鏈金融相關規范,韓國會討論加密貨幣相關稅收法案

中國:央行推動區塊鏈技術在金融領域的規范應用,國家各部加強對新型權益的保護。22日,央行下發《推動區塊鏈技術規范應用的通知》及《區塊鏈技術金融應用評估規則》,要求金融行業與機構建立健全區塊鏈技術應用風險防范機制。22日,最高人民法院聯合國家發改委發布《關于為新時代加快完善社會主義市場經濟體制提供司法服務和保障的意見》,加強對數字貨幣等新型權益的保護。24日,工信部、國家發改委、財政部等十七部門發布關于健全支持中小企業發展制度的若干意見,支持中小企業發展區塊鏈等新一代信息技術。

美國:美眾議院在年度國防支出法案中增加兩個區塊鏈修正案;美監管方允許持聯邦政府牌照的銀行提供加密貨幣托管。21日,眾議院在《國防授權法》中增加兩項與區塊鏈相關的修正案,將分布式賬本技術添加到新興技術的定義中,并要求國防研究與工程防御副部長完成一項針對國防目的的DLT潛力研究,向國會報告研究結果。23日,貨幣監理署宣布允許得到美國聯邦政府牌照的銀行開展加密貨幣托管業務,該許可適用于美國全國性的銀行和各種規模的聯邦儲蓄機構。

韓國:韓國將對年交易額在250韓元以上的數字貨幣交易征收20%的資本利得稅。此前,韓國國會討論了一項與加密相關的稅收法案,旨在為加密貨幣征收資本利得稅。議員們表示對加密貨幣征收的資本利得稅可能提高至20%。對現有法律的擬議修正案也計劃將加密貨幣歸類為“商品”,而不是貨幣。議員已經確定虛擬資產可以被視為具有經濟價值的電子證書,可以通過電子方式進行交易,當交易目的是銷售時,它可以被視為一種資產。此外,對于不在韓國居住的人,其加密貨幣交易將預扣資本利得稅。

三、產業鏈相關動態:BTC挖礦收益環比上升14.4%

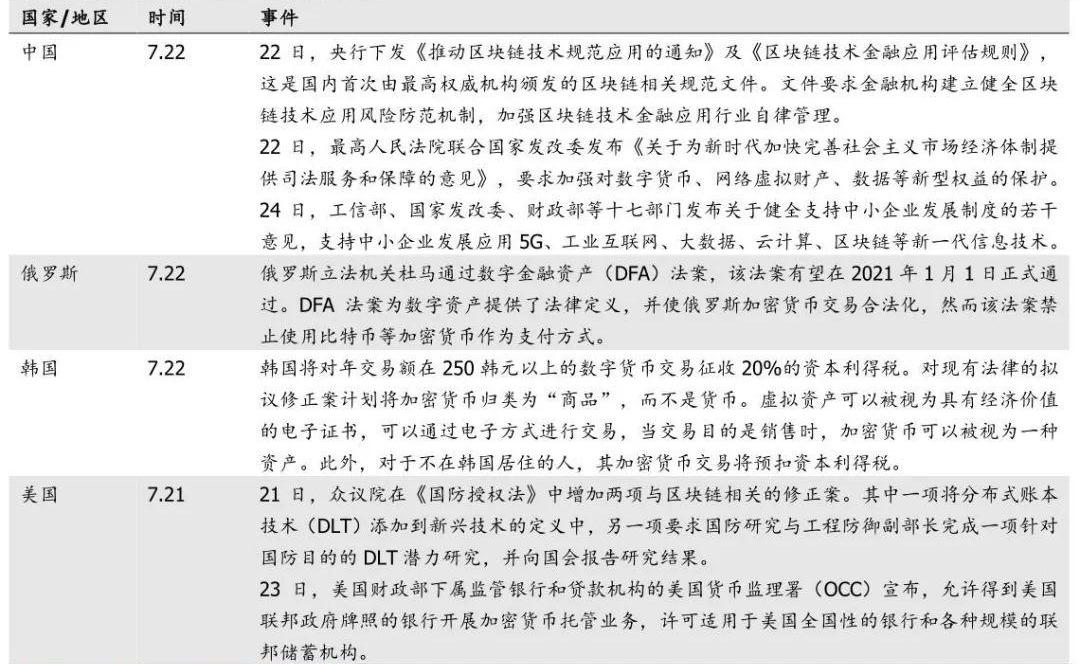

上周BTC新增交易229萬個,環比上升3.2%;ETH新增交易801萬個,環比上升4.5%。

上周BTC礦工的日均收益為959美元,環比上升14.4%;ETH礦工的日均收益為306萬美元,環比上升15.7%。

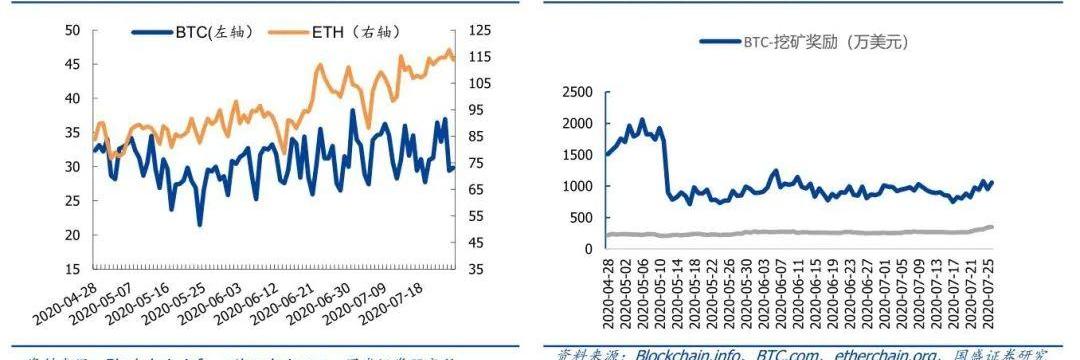

上周BTC日均算力達到124EH/s,環比上升7.4%;ETH全網日均算力達到188.3TH/s,環比下降1.5%。

上周BTC全網挖礦難度為17.35T,環比上升0.6%;下次難度調整日在7月28日,預計難度值為16.98T(-2.11%);上周ETH全網平均挖礦難度為2.37T,環比下降1.6%。

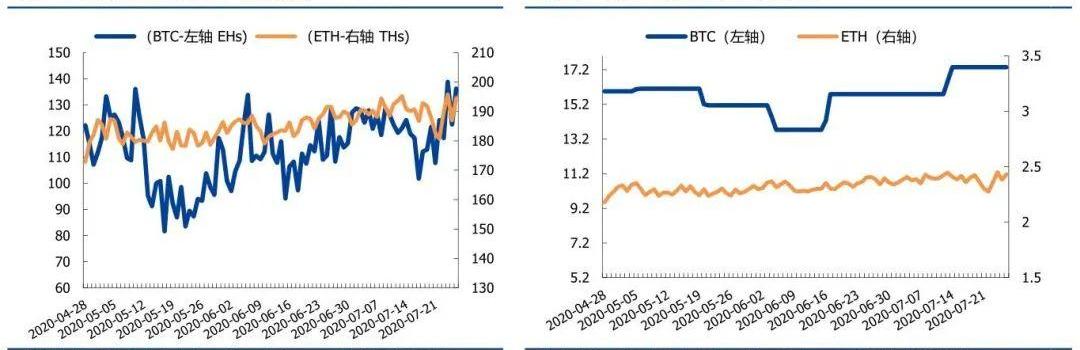

四、上周行情回顧:ChainextCSI100上漲9.76%,細分板塊中基礎鏈表現最優

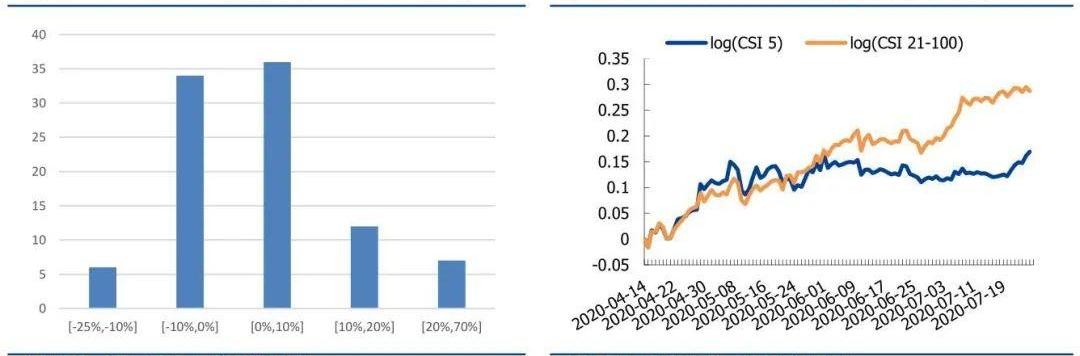

我們引入代幣市場的專業指數產品——ChainextCSI系列指數,其中CSI100指數代表市場整體走勢;CSI5指數代表市場超大盤幣種走勢;CSI21-100指數代表市場中小盤走勢。過去一周市場持續震蕩調整。截至上周日,ChainextCSI100指數為941.52,環比上周上漲9.76%,周日24小時總成交量為474.25億美元;這其中,BTC全球均價為9905.17美元,環比上漲8.12%;ETH全球均價為309.64,環比上漲30.66%。

從細分板塊來看,基礎鏈、AI優于ChainextCSI100平均水平,為24.07%、14.68%;支付交易、物聯網&溯源、文娛社交、商業金融、基礎增強、存儲&計算、純幣類表現遜于ChainextCSI100平均水平,為7.24%、-1.66%、3.07%、-0.75%、-3.90%、-2.50%、8.29%。

風險提示

監管政策不確定性。目前區塊鏈處于發展初期,全球各國對區塊鏈技術、項目融資和代幣的監管都存在一定不確定性,因此行業公司項目發展存在不確定性。

區塊鏈基礎設施開發不達預期。區塊鏈是解決供應鏈金融和數字身份中核心技術,目前區塊鏈基礎設施尚不能支撐高性能網絡部署,去中心化程度和安全都會對高性能存在一定的牽制,區塊鏈基礎設施存在開發不達預期的風險。

Tags:區塊鏈ETH以太坊DEF以下哪個不是區塊鏈區塊的結構Rocket Pool ETH以太坊最新價格行情HyperDeflate

雖然俄羅斯的數字金融資產法案本月在國家杜馬通過,但俄羅斯中央銀行仍然認為購買加密貨幣不應被視為投資.

1900/1/1 0:00:00價值數十億美元的去中心化金融產業構建于即時加密貨幣貸款之上,但是它似乎被賦予了過多的責任。目前的去中心化借貸協議確定信貸風險的方式意味著,貸款需要大量前期資金或收取高利率.

1900/1/1 0:00:00DeFi熱浪不僅在區塊鏈圈子涌動,還蔓延到了外部世界。近日,澎湃新聞以《DeFi會給金融行業帶來什么?》為題,探討區塊鏈與傳統金融結合的想象邊界.

1900/1/1 0:00:00本文來源:區塊鏈前哨 作者:MichielMulders 譯者:核子可樂 以太坊2.0的推出將成為以太坊發展歷程中的重大轉折點.

1900/1/1 0:00:00上周,礦礦在微博上分享了“虧了又虧,虧上加虧”是什么樣的體驗,講述用ETH兌換時下非常熱門的DeFi代幣AMPL后,遇上ETH上漲、AMPL價格腰斬并數量通縮的“戴維斯三殺”故事.

1900/1/1 0:00:00與其他加密資產相比,越來越多的采用、相對的稀缺性和良好的宏觀經濟背景支撐了比特幣獨立的價格上升趨勢。由于價格屢創新高,7月份突破1萬美元大關,比特幣從阻力位轉向支撐位.

1900/1/1 0:00:00