BTC/HKD+1.05%

BTC/HKD+1.05% ETH/HKD+0.81%

ETH/HKD+0.81% LTC/HKD-0.46%

LTC/HKD-0.46% ADA/HKD+0.38%

ADA/HKD+0.38% SOL/HKD+3.1%

SOL/HKD+3.1% XRP/HKD+0.1%

XRP/HKD+0.1%DeFi代幣質押池、「98%/2%」流動性池、傾銷池,猜猜哪個最致命?

撰文:TokenBrice,以太坊錢包Monolith社區負責人,法國DeFi聯合發起人

翻譯:盧江飛

本文是一篇快速入門,可以讓那些想要進入「食物」DeFi財富游戲的玩家了解業務基本模式,同時也會幫助他們評估風險,讓他們能平安留住自己寶貴的代幣。

快來吧,我覺得你肯定餓了

在去中心化金融行業里,以「食物」為基礎的DeFi財富游戲越來越風靡——比如壽司、意面、蝦、玉米卷等等。現在,我想寫一篇提供部分背景知識的文章,為那些渴望進入這一領域的人提供一些幫助,但我不會對此類項目給出道德判斷,這個問題需要由您自己決定。

上個月推出的YearnFinance可能是2020年DeFi行業里最重要的一件事,如果您對這個項目一點都不熟悉,其實可以先閱讀一下這篇文章:《YearnFinance–是一個部署在自動駕駛儀上的DeFi項目嗎?》。看完之后,可能會有助于更好地理解本文。

DeGods發布“Facebook懷舊風格”新版項目路線圖:金色財經報道,據DeGods NFT創始人Frank在社交媒體宣布,DeGods的下一個路線圖發布將采用“Facebook懷舊風格”,這個受 Facebook 啟發的路線圖將隨著時間的推移而更新,充滿線索的路線圖中將融入項目未來發展信息,包括DeGods第三季、y00ts2、Points、DUST等方面的進展。DeGods此前的項目路線圖選擇了一個無文字版本的圖片,但在加密社區引起了不少爭議,據悉新版路線圖旨在探索品牌重塑,同時又能讓用戶了解項目里程碑的最新情況。[2023/7/1 22:11:22]

事實上,YearnFinance極具創新性:他們將所有代幣供應都分配給了用戶,目標是為所有與該協議相關的資金池提供流動性。如今,Yearn的啟動框架已經成為許多類似項目的「復制模板」,這些項目在看到Yearn獲得巨大成功之后也紛紛相仿,比如:YFII、YFL、YAM、SHRIMP、PASTA、BASED等。

在Yearn提供的「合作耕作」基本組成部分之上,許多DeFi項目還會為自己的基礎資產添加其他經濟元素,以便更具粘性、更加吸引用戶,這些「經濟元素」包括:

美國阿肯色州通過比特幣挖礦權法案:金色財經報道,美國阿肯色州通過比特幣挖礦權法案,法案為該州“虛擬貨幣挖礦權”的所有權和轉讓建立了法律框架,為參與加密貨幣挖礦的個人和企業提供了明確的法律保護。[2023/4/11 13:55:31]

采用代幣通縮模式,比如:PASTA。2.Rebase機制,在該機制下,最重要的是要找到相關價格目標,并確保重組代碼沒有錯誤/不會導致協議其他部分出現問題。但令人遺憾的是,Rebase機制會將DeFi協議變成龐然大物,最終變成「農民」瘋狂掠奪投資者——盡管他們都沒什么經驗,而Rebase機制讓收益計算變得更加復雜棘手。

基于社交的機制,比如對排名靠前的抵押代幣持有人給予每日/每周獎勵,以TACO為例,他們會在每個星期二提供雙倍獎勵,因為「TacoTuesdays最實在!」

對于某些DeFi項目來說,核心價值其實來自社區角度而不是經濟角度,例如Shrimp,他們更傾向于構建一個社區驅動的項目,而不是像其他項目。

提示:如果你希望找到一個通用解決方案來過濾噪音,那么治理代幣可能是一個不錯的選擇,也是大多數DeFi項目成功的必要條件和最終關鍵要素,不過你需要確定治理類型、治理過程、以及確定誰負責優化項目,等等。

美聯儲利率掉期完全排除5月加息25個基點的可能:金色財經報道,美聯儲利率掉期完全排除5月加息25個基點的可能。[2023/3/24 13:24:54]

讀到這里,相信你已經有了一個基本概念,DeFi這個財富游戲看上去非常簡單且支持即插即用。因此,不如讓我們創造一個「食物幣」來找些樂趣:

首先,我們假設這個虛構的代幣叫做「紅酒幣」,允許用戶在第一周通過鎖定其他DeFi代幣來耕作「紅酒幣」,然后我們可以構建一個WINE/ETH流動性池提供長期激勵。

接下來,「紅酒幣」會逐漸成為一個社區meme,甚至還會擁有專屬的emoji表情符號,這是個不錯的起點!但是,我們還需要做更多,并找到一些樂趣和粘性,所以我們再來設計這樣一套策略:

持有「紅酒幣」最多的那個人每天有20%的機會獲得「醉酒幣」,如果發生這種情況,而且碰巧這個酒鬼也非常慷慨,他可能會把持有的20%「紅酒幣」隨機捐贈給100個日均活躍地址;

微醺最好,但不要沉醉:每筆「紅酒幣」交易都有1%的機會將50%的價值轉移到獎勵合約之中,旨在為「耕作農民」增加激勵。

事實上,你會發現上面這些策略并沒有什么啟發性,但是卻能讓你知道可以輕松理解那些看似復雜的DeFi概念。不僅如此,由于從標準分叉出的代碼區塊,這些策略其實可以很快實現。

Helix CEO的兄弟承認盜竊了美國國稅局713枚BTC:金色財經報道,根據美國司法部官方公告,暗網加密混合服務Helix首席執行官Larry Harmon的兄弟Gary Harmon承認了一項電匯欺詐和妨礙司法公正的罪名,罪名是從美國國稅局(IRS)竊取了超過713枚比特幣,當時價值540萬美元。

根據檢察官的備忘錄,Larry Harmon在2020年被捕后,IRS沒收了這些比特幣。Gary Harmon使用恢復種子詞重新創建了屬于Larry Harmon的多個錢包,2020年4月,他將Larry錢包中的代幣轉移到他自己的錢包。Gary將面臨最高40年的監禁,作為認罪協議的一部分,Gary Harmon還同意上繳其他欺詐所得財產,包括超過647.41枚BTC、2.14枚ETH和17,404,400.64枚DOGE,這些可沒收財產的總價值超過1200萬美元。[2023/1/7 10:59:21]

特別警告:上文中提及的「紅酒幣」并不存在,只是為了舉個例子,不要買「紅酒幣」,但可以買紅酒。

現在,你的行業背景和理論知識已經掌握的差不多了。對于DeFi社區維度問題,我會在下一篇文章中深入探討,就目前而言,我希望先分享一些關于DeFi財富游戲的實用知識:

美國10年期和30年期國債收益率日內均上漲10個基點:行情顯示,美國10年期和30年期國債收益率日內均上漲10個基點。[2022/6/7 4:06:55]

如果你已經走進那些「食物」DeFi財富游戲,這里有一些實用技巧

首先,也是最重要的,注意gas費用!因為耕作那些「食物」DeFi代幣的時候通常會要求你抵押ETH,不管你下單還是退出,每筆交易都可能會被收取手續費。根據所耕作的流動性池,你有時還不得不要到去中心化交易所添加流動性,這些做法都會導致頭寸更加復雜、成本也會變得更高。

其次,永遠不要購買那些「食物」DeFi代幣——耕作這些代幣即可。購買此類DeFi代幣需要承擔巨大風險,因為你可能需要對抗一大群收益耕作的「農民」,而他們隨時隨地會拋售這些代幣。

最后有一個更實際的方法,即:通過查看實際示例來了解每個耕作流動性池類型的風險場景,下面就讓我們開始吧。

風險等級=1:ERC20代幣質押池,如果代碼能夠確保資金安全就可以

在ERC20代幣流動性池里,你可以質押一個DeFi代幣來換取「食物」DeFi代幣,比如YAM。

如果你想把風險降到最低,可以將抵押代碼和現有代碼進行比較,以確保其中沒有「鬼把戲」,由于你只是在抵押而不是提供流動性,因此不會承擔任何經濟風險,只要確保協議安全性,那么你的收益耕作資本就不會受到威脅。

當資金安全得以確認之后,此時你需要承擔的主要風險是:隨著時間的流失,你所耕作的DeFi代幣價值可能變得一文不值。所以此時你需要做的,就是要選擇一個最合理的項目,避免最終陷入到「死亡螺旋」之中,下面這張圖展示了一個meme幣進入生存最后階段的樣子:

PASTA的結局真的非常突然

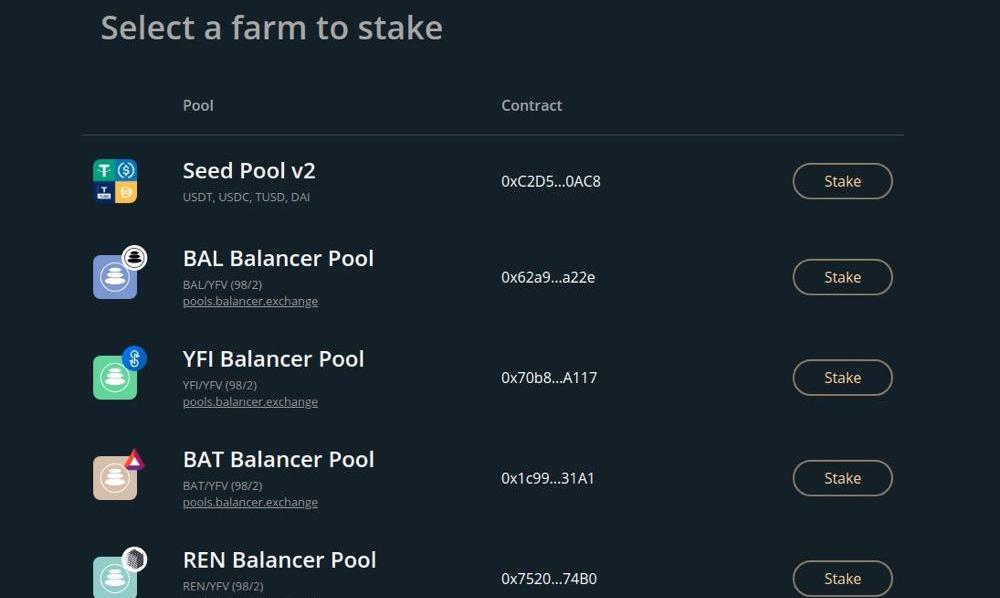

風險等級=2:98%/2%流動性池

這類所謂「98%/2%」流動性池通常比較「狡猾」,畢竟他們主要為去中心化交易所提供流動性,因此很自然地會偏向于選擇具有良好信譽的代幣,舉個例子:98%YFLink/2%YFL流動性池。

這里你可能會遇到一種新型風險:無常損失。當指定流動性池內的兩個資產價格朝反方向快速移動的時候,無常損失將會達到最高點。這里需要指出的是,98%/2%比例的流動性池會相對好些,雖然這種類型的流動性池對無常損失并非完全免疫,但相對更安全一些。

在98%/2%流動性池模式之后,YFV變成了另一個財富游戲

風險等級=災難級:傾銷池

這類流動性池是最危險的!我建議這一領域里的投資者和交易者都應該避免使用它們——游戲風險太大,玩不起。PASTAyyCRV/PASTAUniswap池就是一個很好的例子。

這么說吧:如果有些人可以鎖定一些DeFi代幣來免費耕作PASTA代幣——他們為什么不直接拋售這些代幣兌換yyCRV呢?畢竟yyCRV已經是目前行業里最賺錢的代幣之一。事實上,人們就是這么干的。

PASTA激勵池一啟動,大批PASTA農民就開始傾銷,每個人都想要兌換更珍貴的yyCRV代幣,結果顯而易見,PASTA代幣價格瞬間從1美元跌至0.04美元,讓那些對PASTA流動性池寄予厚望的人全部傻眼。

那么,我們該如何區別哪些流動性池會是潛在的傾銷池呢?在此,我們將列出一些傾銷池的重點特征,幫助你避免把更有價值的DeFi代幣投放到這些池中:

傾銷池代幣流動性比例通常為50/50,一半是垃圾幣,另一半則是較為優質的資產,比如ETH、wETH、或是yyCRV。

傾銷池通常會提供高額預算激勵——畢竟這些流動性池沒有任何實際價值,除了利用這種高額收益的誘因,他們沒有其他任何手段來吸引流動性提供者。當然,一旦這些傾銷池崩盤,那么流動性提供者將會損失大部分資金,而那些「食品」DeFi代幣收益也會進入「死亡螺旋」,無法獲得好的回報。

傾銷池通常不會一下子「拋售」,而是會持續一段時間,畢竟你需要花幾天時間讓農民積累流動性。

當然,你也可以不要相信我,我只是一個簡單的「農民」,跟著@DegenSpartan這樣的傳奇人物混混。

在了解到這一領域的風險之后,我能說的就是祝你們好運啦。請記住,如果你們最近剛剛進入這一領域,必須銘記一件事:和你共享這場「美食」游戲的都是擁有多年加密行業經驗的「老炮交易員」。

最后的最后,你還需要明白加密貨幣市場中大多數都是「零和游戲」:沒有任何價值被創造,不過是一個復雜的「3-4層」價值轉移機制而已。你對自己的行業經驗有足夠的信心嗎?你有沖進獅子窩的膽量嗎?如果沒有,最好遠離質押池。

澄清信息:本人不是財務顧問,所有投資決策需要你自行決定。關于投資,我沒有經過正式培訓或認證。我只是在分享自己在去中心化金融服務領域里的一些個人經驗,目的是幫助我的同齡人更好地了解此類服務所提供的價值。

我對您的投資決定不承擔任何責任,任何決定都可能會給您帶來麻煩,甚至會讓你破產。

原文鏈接:tokenbrice.xyz

Tags:DEFIEFIDEFASTDeFiChainSquidGameDeFiDefend Animals FoundationAvastars

記錄:NickTomaino,加密風投1confirmation創始合伙人編譯:LeoYoung以太坊上線五年以來,鏈上資金流動出現過多種形式:數億美元流向風險基金.

1900/1/1 0:00:00傳奇交易員SamBankman-Fried帶領的AlamedaResearch和FTX大軍成為DeFi世界不容忽視的力量。 撰文: 小毛哥 波瀾壯闊,日行千里.

1900/1/1 0:00:00本文來源:證券日報,原題《半年報探營262只區塊鏈概念股成色:集體避談區塊鏈收入應用落地者不足一成》記者?邢?萌?見習記者?張博透過已披露完畢的半年報,上市公司布局區塊鏈的情況也逐漸浮出水面.

1900/1/1 0:00:00原文標題:《公平發行從不缺乏好解釋》撰文:胖車庫之喵比ter最近市場好玩的地方在于,DeFi正在通過設計另一種工作量證明機制來實現公平發行.

1900/1/1 0:00:00文?|冰棒編輯|畢彤彤出品|PANews摘要:中國首個金融區塊鏈國際標準通過立項;Sushi創始人套現引發項目代幣暴跌;灰度GDLC基金恢復私募發行;Coinbase暗示要推出IEO平臺;Bit.

1900/1/1 0:00:00熱門DeFi項目Sushi于昨晚10點左右完成了遷移,用戶抵押在Sushi上面的Uniswap做市資金LP遷移到了SushiSwap上面.

1900/1/1 0:00:00