BTC/HKD+0.93%

BTC/HKD+0.93% ETH/HKD+0.09%

ETH/HKD+0.09% LTC/HKD+1.32%

LTC/HKD+1.32% ADA/HKD+1.69%

ADA/HKD+1.69% SOL/HKD+1.01%

SOL/HKD+1.01% XRP/HKD+2.84%

XRP/HKD+2.84%熱門DeFi項目Sushi于昨晚10點左右完成了遷移,用戶抵押在Sushi上面的Uniswap做市資金LP遷移到了SushiSwap上面。對Uniswap來說,簡直是被薅走了一層皮——鎖倉資金量減少了66%,等于少了11億多美金。

SBF本人在遷移過程中推特直播

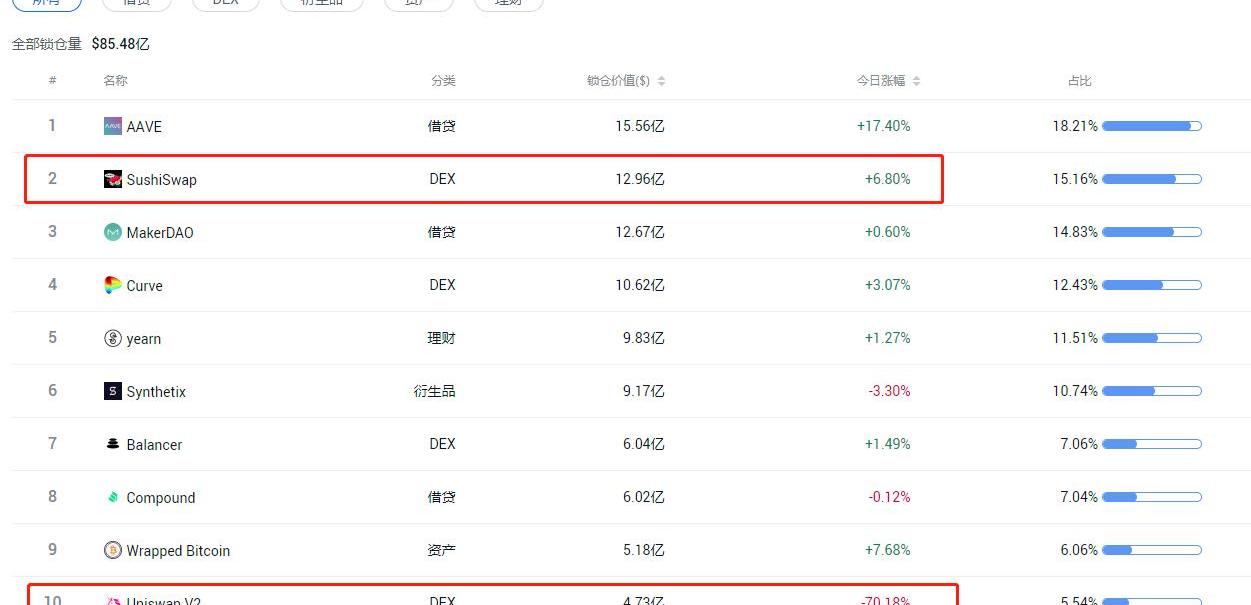

在非小號的DeFi數據頁面可以看到,SushiSwap鎖倉量反超了Uniswap甚至MkaerDAO,排名第2。

新提案減產和增加鎖定期

除了遷移順利帶來的幣價上漲,還有個SuShi社區的新提案值得關注:從每區塊獎勵100Sushi轉變為第1年和第2年每區塊50SUSHI;第3年和第4年每區塊25SUSHI;第5年每區塊10SUSHI。

此外,新發行的SUSHI有2/3的鎖定期為一年。鎖定的SUSHI仍可賺取費用,但在未解鎖前不能出售或用于投票。

按照提案的模式,到第五年內將擁有6億代幣,而不是目前計劃的15億。

也就是說五年內的增發量直接砍去一半多,拋盤壓力也減少了很多,的確非常利好當前Sushi持有者。該提案將于今晚8點結束,目前來看支持者票數占89.4%,減產提案通過基本上是板上釘釘了。

分析 | 以太坊在進行“繆爾冰川”硬分叉計劃后 通脹將上升逾20%:以太坊基金會的開發者確認預計于1月1日進行的硬分叉升級會增加ETH的通貨膨脹,由于供應增加約20%,這將形成強大的拋售局面。供應沖擊預計將使1月初的日拋壓增加約30萬美元。比特幣編程人員Udi Werthemier對此進行了批判并強調了以太坊網絡令人不安的狀態。更糟糕的是,以太坊核心開發人員只是“忘記”或“錯誤計算”了項目日程安排。以太坊的一個項目負責人Peter Szilagyi在推特上表示:“沒有人會忘記冰河時代。有人做了一些粗略的計算,認為有足夠的時間,但計算是錯誤的。比起重復檢查,開發者顯然還有更重要的事情要做。當有人意識到冰川時代真的已經來臨,我們就會盡快采取行動。”Werthemier的批判受到了以太坊社區的回擊。該項目的一名程序員Iuri Matis回復Werthemier稱:“聽你這么說,就好像硬分叉增加通貨膨脹是我們既定目標似的,而實際上它只是把出塊時間恢復到‘正常’。是的,從技術上講,更快的出塊時間(當恢復正常時)意味著更高的通脹,但這不是硬分叉的目標。”(CoinGape)[2019/12/24]

本期非小號研究將從嚴謹的數據分析角度,分析Sushi流動性挖礦的收益與成本,旨在幫助大家判斷Sushi是否值得長期投資,項目可能會存在哪些隱蔽的風險點。

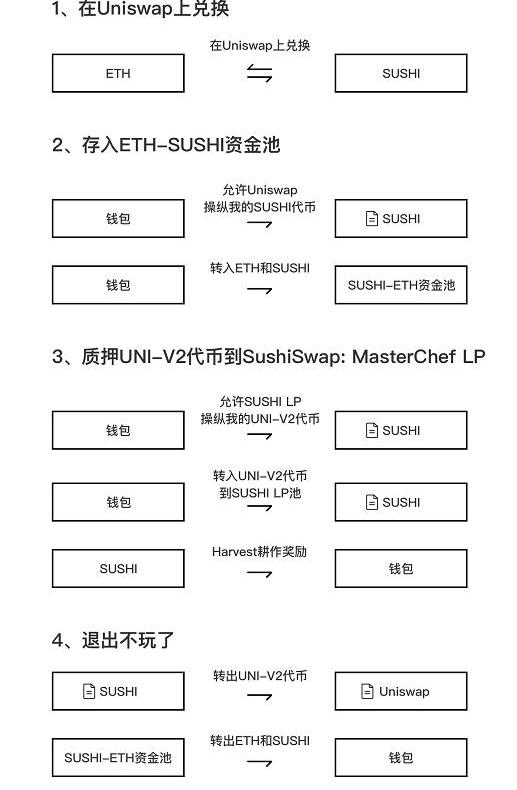

SushiSwap上流動性挖礦流程

為了幫助大家更好地理解所謂的“流動性挖礦”,我們將參與步驟畫了一個流程圖。

分析 | ONT短時突破長期頸線壓制 站穩后續空間繼續拉大:分析師Potter表示,ONT今日在利好驅動下短時放量從1.58美元拉升至最高1.71美元高點,目前又回落至下方長期頸線支撐1.66美元附近,下方為ONT從去年11月至目前形成的長期杯柄形態,我們知道頸線位置是一個長期積累的壓力與支撐位置,頸線位的突破將會帶來大量的前期獲利籌碼,后續如果有效突破一般還有個回踩頸線的動作,目的就是讓獲利盤回吐以及抄底散戶充分換手,達到提高散戶持倉成本的目的,便于后市的進一步拉升。目前看近期量能在緩步增強并連續收出堆量陽柱,日線MACD與RSI指標底部均在不斷抬升,ONT目前處于多頭市場并有逐漸走強趨勢,后續若能站穩下方關鍵頸線支撐,后面上漲空間繼續拉大,中期目標2.1美元。[2019/6/25]

以上是舉例了其中ETH/Sushi池子的挖礦過程,該池子的Sushi獎勵是眾多支持挖礦Sushi資金池的佼佼者。流動性挖礦簡單來說,你需要存入該資金池代幣和Sushi,1:1的比例,給池子輸入流動性后,生成LP憑證,就會產生Sushi代幣獎勵給你。

存幣進池子——獎勵你存幣的行為,給你發幣——提走幣

挖礦的成本構成

由上述挖礦流程可知,礦并不是白挖的,你的存幣提幣都是鏈上轉賬行為,所以產生的成本就是多筆ETH手續費。

分析 | 大餅頭肩底若形成 目標位可看漲至4800-5000:金色財經分析師分析,如下圖所示,我們可以看出大餅日線可能走出一個頭肩底的形態,目前右肩正在逐步形成。同時從圖形左側也可以看出,大餅每次反彈至4200均被打下來,說明此處是強阻力位拋壓較大,如果要想形成頭肩底的右肩形態,大餅必須再次上攻此壓力位。右肩底部支撐位在3650,突破點是4200,在此區間內的日線50均線也起到了強支撐,如果大餅強勢突破并站穩4200,下一看漲目標為4800-5000。[2019/3/13]

而單筆手續費的構成有Gas數量與Gas價格兩部分構成,這兩個因素都是變量,具體關系如下公式:操作費=Gas數量*Gas價格,為了方便測算,我們取了最近10次單筆交易費的均值,大概為0.007273457eth。

注意,Gas的數量和價格都受到是否可以交易的影響,這也是我們常說的當交易擁堵時,交易成本較高。

挖礦的收益構成

目前流動性挖礦的收益由以下兩部分構成:每個區塊的獎勵、SushiSwap里交易的0.3%手續費獎勵。

區塊鏈獎勵

每個區塊獎勵100個Sushi代幣。區塊鏈獎勵受到以下因素影響:

1.區塊產生的時間,假設其他條件不變,產生一個區塊花費的時間越短,那么單位時間產生的價值就越多;

2.每個區塊鏈獎勵的Sushi代幣數量,通過每個區塊產生的Sushi代幣越來越少,這部分收益也會越來越少;

分析 | CoinDesk分析:BTC價格有望突破4000美元:據CoinDesk分析,最近幾天BTC價格有所回調,交易量也在下降,縮量下跌意味著弱勢買家在退出市場。BTC最近以來的小幅下跌是是暫時的修正,目前仍在突破4000美元的過程中。然而,如果不能盡快突破,50日均線就將成為上漲的壓力。如果跌破12月27日的低點(3566美元),將有可能重新測試12月低點(3122美元)這一支撐位。[2019/1/4]

3.Sushi代幣價值,當Sushi代幣價值上漲時,收益增加;

手續費獎勵

提供流動性參與者將獲得0.25%的手續費獎勵,0.05%手續費獎勵給Sushi代幣持有者,獎勵的多少受到以下幾個因素影響:

1.持有期長短,收益是按照時間計算的,持有時間越長收益提高;

2.提供流動性占流動池權重,在整個流動池中占比獲得的獎勵比例逐步提升;

3.手續費水平;

4.Sushi代幣價值,當Sushi代幣價值上漲時,收益增加;

提煉后風險收益影響因素

公式的提煉

凈收益(Netincome)=收益(income)-成本(cost)

收益=區塊獎勵+流動池交易手續費獎勵+Sushi持有者交易手續費獎勵

將代入可以得到

凈收益(Netincome)=區塊獎勵+流動池交易手續費獎勵+Sushi持有者交易手續費獎勵-成本(cost)

分析 | 金色盤面:VET在24小時內上漲2.15%:VET在24小時內漲幅達1.52%,目前還沒有突破前期下行趨勢線0.16美元附近的阻力,注意關注突破情況,有效向上突破才能結束之前的極弱下跌行情。[2018/8/4]

將拆分可以得到

某用戶凈收益=*投資天數*Sushi幣價漲跌幅-以太坊轉賬手續費

上面的公式似乎比較復雜,不容易掌握規律,我們需要對進行簡化,簡化推算過程如下:

首先將變形為某用戶凈收益=*在資金池中占比+每天0.05%交易手續費*持有Sushi代幣占比)*投資天數*Sushi幣價漲跌幅-以太坊轉賬手續費

-1.假設在資金池中占比與持有Sushi代幣占比近似相等;

-2.假設一定時間內以太坊轉賬手續費相對穩定

可以得到簡化公式:

某用戶凈收益=*占比*投資天數*Sushi幣價漲跌幅-類似常量的轉賬手續費

由于平均每天區塊獎勵幣數和每天手續費都是交易量直接影響的,而以太坊轉賬手續費可以視為常量,所以收益公式最后簡化為,如下所示:

收益=f

由于比重對收益率不敏感,所以得到如下所示:

收益率=f

主要要素的相關性

由上可知:

1.交易量越大,收益率提高;

2.持有期限越長,收益率提高;

3.幣價越高,收益率提高。

以上三個因素,挖礦者只能控制第二個因素,即持有期限;而交易量和幣價都體現在市場對壽司的認可程度,對壽司越認可則交易量與幣價都會不斷上升。

下面我們著重分析一下,核心因素是怎樣受供需影響的。

供應量急劇增加對Sushi的傷害

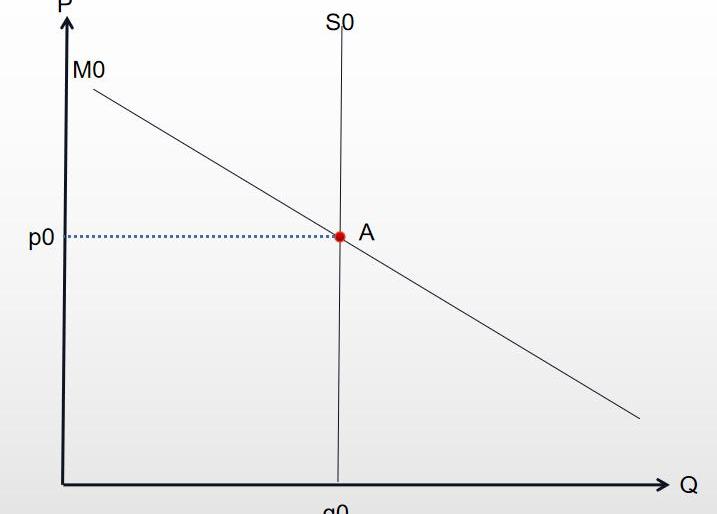

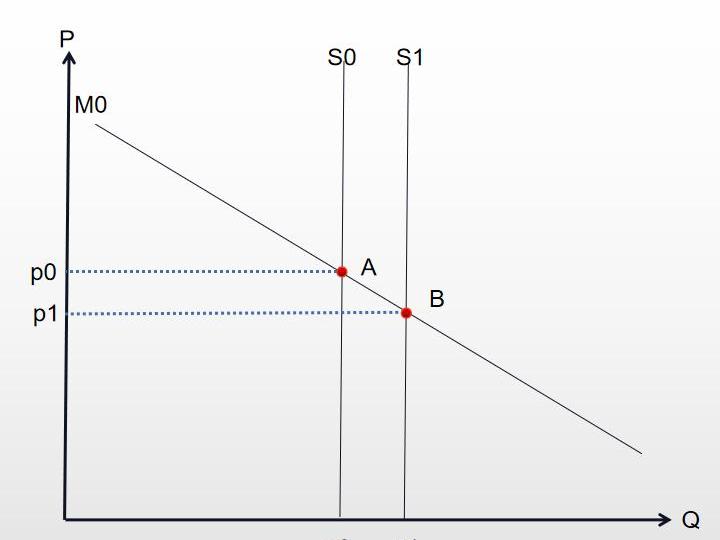

上文提到幣價受供求關系的影響,雖然Sushi代幣的供應量是無限的,但是某一個時間點,流通中代幣供應量是一定的。所以我們可以得到Sushi代幣的供求曲線如下圖所示:

上圖為微觀經濟學中常用的供給與需求分析,橫軸為數量用Q表示,縱軸為價格用P表示,S0表示供給曲線,M0表示需求曲線,A點為Sushi幣供給與需求平衡時的均衡點。

雖然總量是無限增發的,但是我們認為短期連續供給量是一定的,所以圖中垂直線S0代表供給

由于數量不斷增加,需求一定時幣價價格會減少,所以需求曲線的斜率為負。

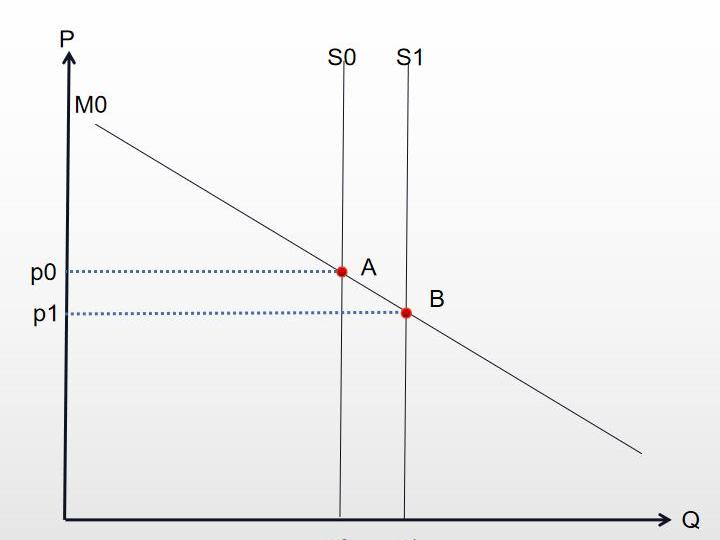

此前Sushi前創始人ChefNomi拋售套現了1.8萬枚ETH,導致幣價最低跌到$1.138,對比Sushi的最高價幾乎跌去了90%。

這種行為是提高Sushi供給的行為,這時供給曲線會右移,如下圖所示:

這時新的供給曲線為S1,此時在需求不變的情況下市面上流通的Sushi幣從q0增加到q1,價格由p0將為p1,新的均衡點由A變為B。

1.8萬枚ETH就可以移動供給曲線,使Sushi下跌90%,這也從側面說明流動性挖礦池并沒有很大的規模,散戶交易者提供的深度也不大,似乎一時風頭無兩的Sushi實際上并沒有我們看的那么繁榮。

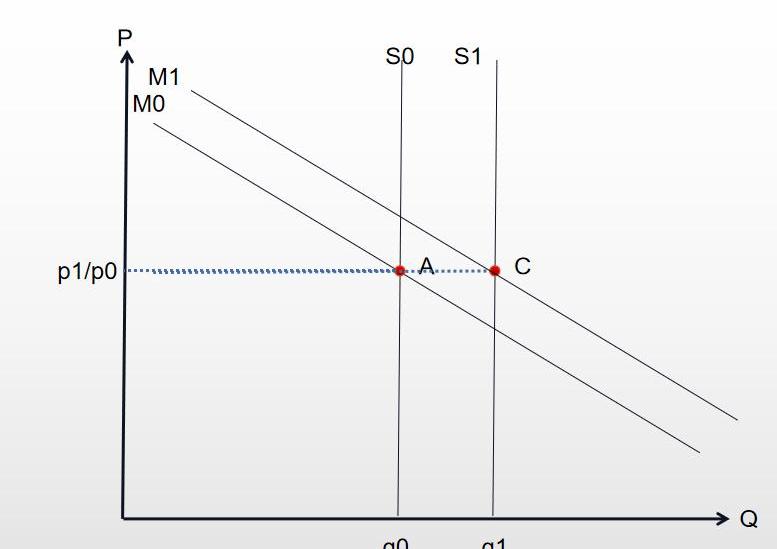

實際上正常健康、需求旺盛的市場中,1.8萬枚ETH的影響或許應該是下圖這樣的:

圖中顯示,隨著需求的上升,適當的提高供給,這時供需在C點達到了均衡,均衡后市場的Sushi幣數量從q0變為q1,擴大了代幣使用范圍,但是均衡后的價格p1與p0大致相同,保障了幣價穩定。

明顯是創始人套現太著急了,拋盤產生的新供給太多了,而實際需求根本沒有炒作的那么旺盛,總之這次打破供需平衡的套現,對Sushi項目是一次非常失敗的套現。

不過,自Sushi被FTX創始人SBF接手后,社區熱衷投票種種減少通脹的分配策略,是否能真的穩住Sushi的供求,還是靠通縮利好拉高幣價后,再來一次高位套現呢,無法現在下定論,但需要大家警惕。

對Sushi流動性挖礦作為投資品種的評價

如果將Sushi挖礦作為一個投資項目,讓我們描述一下這是怎樣的一種投資。

-1.Sushi挖礦是一個長期投資品種,因每次進場與出場時付出成本,按持有時長計算收益,持有時間越久收益越高越能覆蓋成本獲得凈收益。

-2.考慮到手續費問題,收益多為撤出流動性挖礦本金時才一起轉入到錢包,所以流動性挖礦是單利模式,不能像期貨或現貨交易一樣在盯日結算后,拿昨日的收益產生新的復利收益。

-3.無限增發和前期創始人瘋狂套現,讓人看不到想做好Sushi的意愿。。另外更別說搶在Uniswap之前惡性引流就是不正當的競爭行為,不利于幣圈健康良性發展,也影響了DeFi在散戶心中的形象。

收益與風險估計

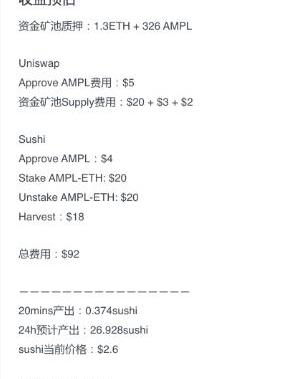

下圖是我們引用網上某個用戶一次Sushi挖礦收益的費用清單

由上圖可以看出,一般需要持有Sushi超過1天才能獲得正的凈收益,但是,誰能保證這一天以內Sushi價格不會暴跌呢?現在一個DeFi挖礦項目存活超過3天,都能被圈內人笑稱是“老項目”了。

此外,遷移后的Sushi區塊獎勵從此前的1000枚減少到100,甚至50、25枚,一旦失去高額挖礦獎勵,流動性提供者還會愿意繼續質押Sushi進去嗎?如果出現了新的更優質挖礦項目,毫無疑問被替代可能是Sushi難逃的命運,比如被Sushi無情“蹭流量”的Uniswap,后續可能發行自己的平臺幣......

另外所有的流動性挖礦都存在著無償損失風險等因素,投資類似的項目猶如火中取栗。

:采用AMM機制的Uniswap,是按照各交易對池子中的匯率變化來呈現價格的。對于流動性提供者而言,如果流動性池中的兩種資產匯率發生較大變化,就會產生損失。為價格波動越大的幣種提供流動性,出現無常損失的風險越高,這導致很多用戶發現,挖礦帶來的收益還不足以覆蓋掉無常損失的虧損。

以上就是我們對Sushi流動性挖礦的分析,我們了解到收益率主要影響因素是交易量、持有期限和代幣幣價波動三個因素,大家也可以用類似的思路對其他Defi幣種的流動性挖礦風險和收益進行評估,也祝愿投資者都能通過非小號提供的數據或是分析思路,找到適合自己的優質幣種。

DeFi代幣質押池、「98%/2%」流動性池、傾銷池,猜猜哪個最致命?撰文:TokenBrice,以太坊錢包Monolith社區負責人,法國DeFi聯合發起人 翻譯:盧江飛 本文是一篇快速入門.

1900/1/1 0:00:00原文標題:《公平發行從不缺乏好解釋》撰文:胖車庫之喵比ter最近市場好玩的地方在于,DeFi正在通過設計另一種工作量證明機制來實現公平發行.

1900/1/1 0:00:00文?|冰棒編輯|畢彤彤出品|PANews摘要:中國首個金融區塊鏈國際標準通過立項;Sushi創始人套現引發項目代幣暴跌;灰度GDLC基金恢復私募發行;Coinbase暗示要推出IEO平臺;Bit.

1900/1/1 0:00:00最近,全球著名的游戲開發商Fortnite開始同蘋果應用商店和谷歌應用商店產生了直接的面對面的對抗。蘋果商店和谷歌應用商店都要求游戲開發商通過它的支付系統來進行游戲充值.

1900/1/1 0:00:00如果你拷問數據,它會坦白一切,很好的解讀數據往往比要什么數據更加重要。先前就“幸運值”這一挖礦關鍵指標,在前文已作簡要邏輯計算,文內提到“幸運值”和“單T收益”的直接關聯,并闡述為何單T收益是礦.

1900/1/1 0:00:00Uniswap長期穩坐DEX第一的寶座,然而Sushiswap的橫空出世一度帶走了Uniswap70%的流動性.

1900/1/1 0:00:00