BTC/HKD+4.82%

BTC/HKD+4.82% ETH/HKD+4.53%

ETH/HKD+4.53% LTC/HKD+7.81%

LTC/HKD+7.81% ADA/HKD+7.11%

ADA/HKD+7.11% SOL/HKD+7.96%

SOL/HKD+7.96% XRP/HKD+4.25%

XRP/HKD+4.25%

風險提醒:本內容僅供廣大加密愛好者科普學習和交流,不構成投資意見或建議,請理性看待。

上篇介紹了YFI開創性的“多池”流動性挖礦,完成分發代幣,以及價格發現的屬性。這個屬性直接引發了后續諸多項目對這種方式的模仿以及追捧。比如YFI+AMPL模式的YAM,YFI+Uniswap模式的Sushiswap,YFI+Curve模式的Swerve……后續可以預見,會有更多的知名項目,會被分叉,以YFI的形式分發代幣,做出一種“更加公平和去中心”的社區版本……

然而這只是YFI的一半,YFI的另一半,即他的核心業務,才是支撐其代幣價格從3美金萬倍攀升至3萬美金的核心支柱,理解這些業務,你才能知道DeFi得到這個“后半場”,應該怎么玩。

最核心業務-Valut

英文直譯應該是叫保險庫,不過國內大家都喜歡把它稱作機槍池。

機槍池其實非常的形象生動,用戶往里面投放彈藥,機槍自動給你找收益最高的“靶子”去突突,且堅決執行挖提賣策略,毫不留情。

CME比特幣期貨9月合約收報43385美元:金色財經報道,成交量最高的CME比特幣期貨2021年9月合約今日收漲1355美元,收報43385美元。2021年10月、11月及12月合約分別收報43520美元、43660美元和43830美元。[2021/9/23 16:59:25]

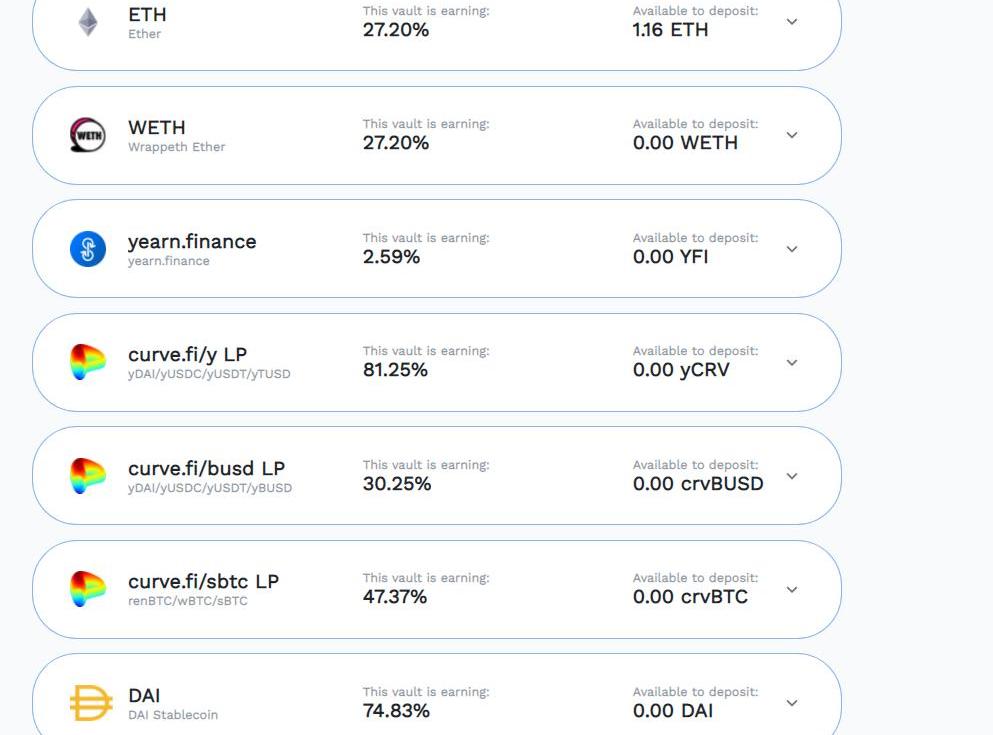

比如現在你去Yearn.finance,現在的機槍池就有下面十幾個。

每個池告訴你要存放的幣種,當前的平均年化收益等等,像是第一個池,就是直接存ETH,第4個池,則是要提供去Curve做流動性的LP證明Token……

那么機槍池如何盈利呢?簡單來說,機槍池會有不同的策略風格,有的是給Uniswap、Balancer、Curve提供流動性,獲得手續費分成,或是類似CRV這種代幣獎勵,有的是參與流動性挖礦,比如最早YFII分叉的時候,部署YFII的1池策略,資金去YFII那里挖YFII出來,然后挖提賣。

這里拿前不久剛剛引起轟動的YETH機槍池舉個例子,你可能就明白了。

YETH很簡單,用戶存ETH進去就行了,能夠獲得目前平均27.2%的年化收益,這可比存銀行以及幣圈許多CEX提供的理財產品吸引人多了。那么你的ETH進去之后,YFI拿這些ETH都干了些什么,來賺到這27.2%的收益呢?

BTC再度突破14300美元關口:火幣全球站數據顯示,BTC短線上漲,再度突破14300美元關口,現報14306.08美元,日內漲幅達到2.83%,行情波動較大,請做好風險控制。[2020/11/5 11:42:20]

整個流程是這樣的:

1.YFI把這些ETH存入Maker獲得穩定幣Dai;

2.把這些DAI放到yDAI的池子里(yearn.financeDAI機槍池);

3.YDAI池子的策略是——這些DAI提供給curve.fi/y,獲得Curve的流動性證明LPToken,繼而獲取CRV代幣。

所以最簡單直觀的理解,你可以把YFI的機槍池,理解成一個區塊鏈上的理財基金,你往里扔池子指定的“錢”就好,然后他會給你自動尋找最高收益的地兒給你賺錢。后續分叉的YFII,YFV,YFlink之類的各個“姨夫”系列,基本上也是在模仿YFI的這套機槍池策略,只不過分叉之后,各家有各家的不同池不同策略,就好像不同銀行有不同銀行的理財或是基金產品一樣。

你可能會問下面三個問題:

1.為什么我要用YFI的機槍池,這些操作我自己做不了么?

當然可以!對于高級玩家而言,所有YFI機槍池做的事情,他自己手動都可以完成。但是自己操作,有這么幾個問題。

一是門檻過高,絕大多數玩家無法完成操作,機槍池完美解決了門檻問題;

1430枚BTC從Coinbase轉出:金色財經報道,Whale Alert數據顯示,北京時間07月28日01:14, 1430枚BTC從Coinbase交易所轉入3H8G3u開頭地址,目前價值約1525萬美元,交易哈希為:66efabeb96d1eea65e68333999bb4534c7968d3d4f43eeb32b0960a263865363。[2020/7/28]

二是自己操作,調用這些合約所花費的Gas費用往往極高——YETH策略中的每一步,都牽扯1-2次的合約調用,每次費用在十幾到幾十美金不等,ETH堵得時候上百美金也是常態。而機槍池大資金集中操作,相當于大家分攤了這些Gas費用,都能節省不少;

三是安全問題,許多新的流動性挖礦,無論是否惡意,代碼有問題時對你存入的本金是個風險,機槍池部署的策略通常都是代碼審計過的,基本確保本金無憂才會開策略池,安全性得到了極大提高。

2.現在各大交易平臺和錢包也都上了DeFi的流動性挖礦產品,年化也都不低,為什么還要用YFI?

沒錯,現在許多CEX和錢包軟件在看到YFI以及后續的各個姨夫系列之后,也都紛紛推出了自己的“機槍池”,操作甚至比YFI等機槍池更加簡便,往往用戶直接在里面存USDT即可。但有利有弊,YFI的機槍池,所有操作和資金去向鏈上可見,完全透明。CEX不可能做到這一點,再者CEX的年化收益,自己一定會抽成,至于抽多少,你肯定也沒辦法知道,YFI等去中心化的機槍池,規則也是完全透明的。

行情 | BTC 24小時內訪問量為37843:據TokenClub數據顯示,目前BTC在幣熱度榜上排名第一,24小時內訪問量為37843;ETH排名第二,24小時內訪問量為26402;TCT排名第三,24小時內訪問量為23845;SHE排名第四,24小時內訪問量為18471;EOS排名第五,24小時內訪問量為17157。[2019/4/8]

3.機槍池這么牛逼,跟YFI代幣有什么關系?這不就是個治理代幣么?

話是這么說,然而YFI機槍池是有收益的,對投資者收取的費用為本金的0.5%,收益的5%。收入直接發送到多簽資金庫。超過50萬美元的部分以獎勵形式定向并分配給在治理池中抵押的YFI。

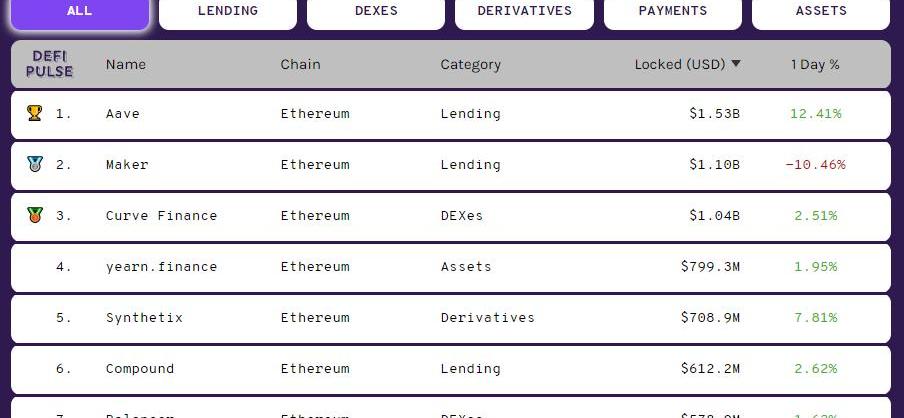

YFI代幣的價格,直接跟機槍池的收入掛鉤,而機槍池的收入,直接與TLV相關,今天的數據,所有DeFi項目里,YFI的TLV穩居第4,8億資產僅次于Aave,Maker與Curve,已然超越Compound,SNX這種老牌DeFi項目。

理解了YFI的機槍池,你就理解了YFI的大半,然而YFI的業務拓展速度超乎想象,這也是為什么YFI價格和TLV遠超各個分叉的姨夫系列,畢竟,AndreCronje只有一個,這個人,沒辦法被分叉……下面介紹下YFI的其他業務。

GAS漲幅達10.43%:根據火幣交易平臺數據顯示,GAS最新成交價格為人民350.35元,24小時最高價達人民幣357.83元,最低價格為人民幣300.18元,24小時成交量為230047GAS,漲幅達10.43%。GAS伴隨著每個NEO新區塊的生成而產生,并免費分發給NEO持股人,總量1億,約在22年內依照既定的緩慢衰減的發行速度發行完畢,目前一萬個NEO每天可以獲得約3個GAS。[2018/1/29]

EARN&ZAP

Earn像是一個“放貸基金”,用戶把各種穩定幣或wbtc存入這里,智能合約會搜索和研究最佳協議到Aave、Compound和dYdX等DeFi協議中搜索最高的回報率,并借給該協議。

Zap是精簡的協議,可在不同的DeFi資產之間進行轉換。可以簡單理解為一個YFI般的Uniswap,只不過交易對只有YFI里面的那幾種資產,ZAP就是來做那幾種資產互換的。

保險

這可能是YFI下一階段的一個重點項目,前段時間一直在測試,這幾天正式上線了。

前段時間大火特火的DeFi項目里,NXM一定算是一個。金融嘛,是個人都知道,除了借代,衍生品之外,最大的業務應該就是保險。而作為區塊鏈上的金融——DeFi,在交易和借貸逐漸成型之后,人們的目光也終于投向了保險。

由于太過早期,NXM保險幾乎就是獨苗,導致代幣價格在大家意識到保險的重要性之后,一路突飛猛漲,然而NXM有那么一點“不區塊鏈”的是,他有KYC,還異常嚴格,代幣NXM更是只有內部流通。目前所有交易平臺上面的WNXM,只是一個NXM的映射代幣。

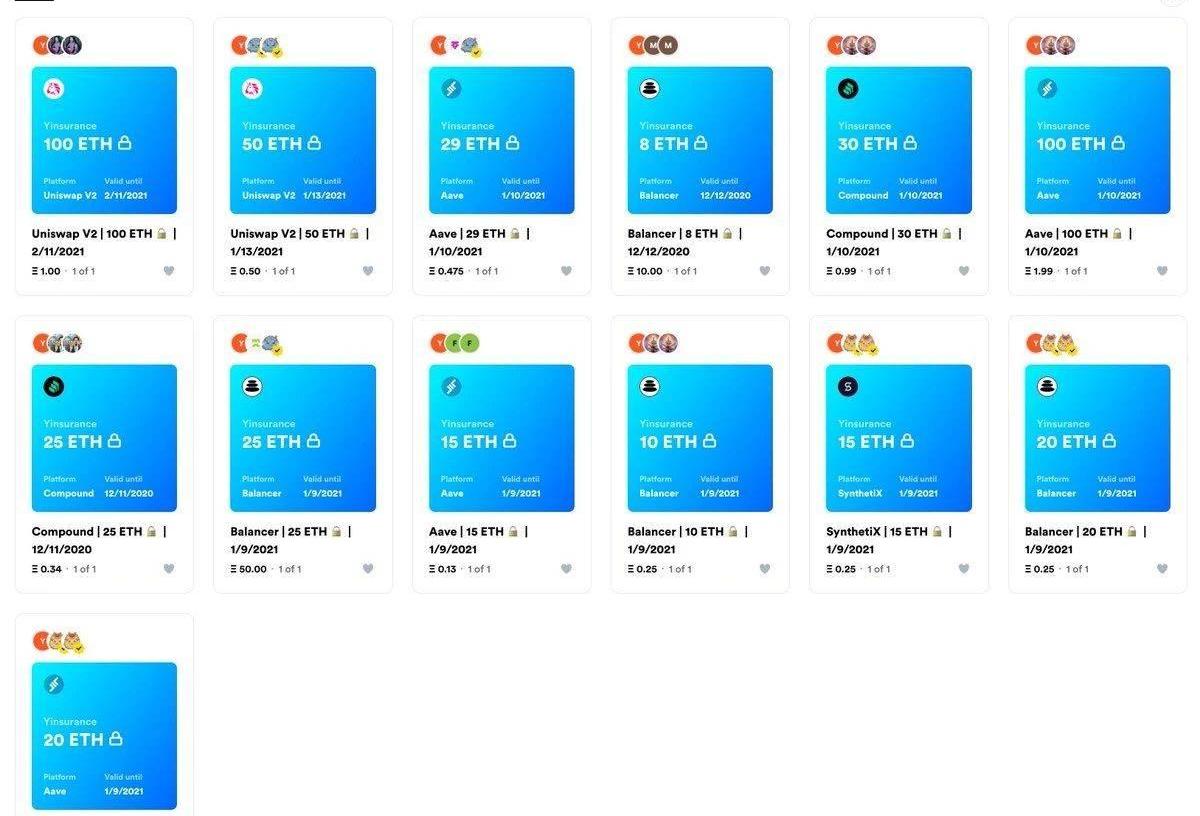

于是乎,無KYC版本的Yinsurance來了,包含三個核心組件——承保金庫,投保金庫,理賠治理,首批支持項目為Aave、Balancer、Compound、Curve、Synthetix,以及YFI。

具體保險規則篇幅關系在這里不做過多介紹了,有興趣的朋友可以自行搜索,在這說一個Yinsure最令人拍案叫絕的,那就是——保單以NFT的形式被代幣化!

這也就意味著,你在保險之后,可以轉讓,銷售,你的NFT保單,還可以晚些時候再買回,甚至購買“一籃子保單”。

RARI作為承載保險功能NFT代幣的平臺,這幾天直接幣價被拉上了天。

還有人說這會不會和NXM形成直接競爭關系?其實不然,Yinsure的推出,反倒正好和NXM形成了互補,將來極有可能變成你中有我,我中有你的關系。傳統金融圈,有個詞叫做“互保”,說不定我們不久在區塊鏈上就會看到。

信用委托,清算,VC……

Yborrow是一個信用委托服務,基于Aave構建,流動性提供者可以創建保險庫并分配信用,借款人可以給出自己的信用額度。信用委托支持跨智能合約,用戶可以借入自己喜歡的資產,然后“委托”到yVault中進行收益耕作。

Yliquidate是一個針對YFI產品的清算工具,可以使用閃電貸來自動清算,不過這個相當高級的工具,不是針對用戶的產品,沒有清算經驗,還是不要使用。

VC-這個并不存在。但很多人推測,在不久的將來,YFI要是出了一個yVCVault,用來資助DeFi領域里面最好或是最有潛力的一些項目,他們將對此毫不感到意外。畢竟YFI本質是一個DAO,只要有人提案,大家投票通過,開發也做得出來,這東西就會有。所以哪天你要是看到了yVCVault,或者什么更加天馬行空的創意,也別覺得不可思議。

DeFi的下半場

DeFi的上半場,其實從去年便開始了,只是在今年掀起大幕,迎來高潮。

這個上半場,以交易和借代為主,Uniswap,AAVE,無疑是上半場最為耀眼的兩顆明珠。

而YFI,可以說是一己之力把DeFi,推進到了下半場。

在下半場,流動性,治理,聚合,游戲化,將會是幾個經常出現的關鍵字。

1.當前爆火的流動性挖礦;

2.對YFI治理和機槍池資金聚合模式的諸多仿盤——現在還有關于治理代幣的聚合項目了,很有意思,為了避免廣告嫌疑,就不說名字了;

3.新的一批DeFi項目有些開始把代幣分發的過程做成游戲任務類似的過程,就連YFI的創始人AndreCronje這兩天也在推特提出Gamefi概念,說未來DeFi貨幣政策或將更游戲化,用戶的資金將成為DeFi游戲使用的裝備。同時,到目前為止行業仍是「圍繞交易的TraDeFi」,未來或將進入偏向游戲化的Gamefi。

只能說,DeFi的下半場,對于投資者的要求,越來越高了,無論是時間,還是知識儲備。當年公鏈的上半場,你可能懂個PoW,DPoS,TPS這些基本概念就行,現在公鏈下半場,你得懂通道,側鏈,Rollup,平行鏈,分片,跨鏈,各種層出不窮的新共識機制……

同樣,DeFi上半場,你知道DEX,去中心化交易,借代就差不多。下半場,你得懂流動性,AMM公式,衍生品設計,穩定幣設計,清算,聚合……再加上公鏈下半場的知識結合起來,因為許多新的DeFi產品,即將在ETH的Layer2上,或是說波卡,Solana這種新的公鏈上推出……

總之,當前的區塊鏈DeFi世界,既需要你懂區塊鏈,還需要你懂金融。

這可能是一個認知變現,最為快速和迅捷的地方了。

你說這倆我都沒那么懂怎么辦?無他,多學耳,比如,多來白話看點兒文吧:)

Comunion是一個去中心化的(DAO)組織協作網絡,提供面向數字時代的全新商業基礎設施和價值轉化機制,致力于讓勞動價值像資本一樣自由流通、交易和積累.

1900/1/1 0:00:00撰文:MohamedFouda,加密貨幣投資機構VoltCapital合伙人,TokenDaily研究團隊成員DeFi爆炸式增長的核心在于DeFi的治理代幣。COMP、LEND等都是治理代幣.

1900/1/1 0:00:00DeFi熱仍在繼續。 截至發稿時,根據Debank數據顯示,DeFi總鎖倉量達128.08億美元,上線僅7天的Sushiswap鎖倉量已達15.14億美元.

1900/1/1 0:00:00近日,全國首批“區塊鏈技術軟件開發師”崗位職業技能證書正式發放,證書由全國職業人才認證管理中心頒發,是官方認證的區塊鏈技術職業技能等級證書.

1900/1/1 0:00:0018日下午,在鏈聞、Winkrypto主辦的世礦會-廈門站上,MIX集團董事長韓衛平表示,將分叉Filecoin。18日中午韓衛平也向吳說區塊鏈證實了這一消息.

1900/1/1 0:00:00過去的幾十年,計算機代碼已讓各類設備變得更智能、更先進,無數任務可被自動化執行,徹底改變了人們開展業務的方式。“智能合約”作為一種數字化契約,不需要外加人為干預,即可實現自我執行和自我驗證.

1900/1/1 0:00:00