BTC/HKD+1.02%

BTC/HKD+1.02% ETH/HKD+0.43%

ETH/HKD+0.43% LTC/HKD+1.97%

LTC/HKD+1.97% ADA/HKD+2.69%

ADA/HKD+2.69% SOL/HKD+1.57%

SOL/HKD+1.57% XRP/HKD+4.96%

XRP/HKD+4.96%被投資者稱為「壽司」的SushiSwap莫名傳遍了炒幣群,緊接著,在HBO三大所上快速出現,上線不到一周,鎖倉13億美元。這個類Uniswap項目發行治理代幣SUSHI后,將「DeFi速度」拉滿。

在此之前,Compound、Yam、YFI等流動性挖礦項目接連調動起市場的FOMO情緒,一些錯失了挖礦機會、感受到DeFi財富密碼的投資者,開始涌入SushiSwap。

9月2日,SushiSwap多個流動性挖礦池仍有超過2000%的年化收益率,但很多沖進來的新玩家并不了解高收益背后的風險。

「各種挖礦的本質還是去做市,做市的交易對出現匯率變化會帶來本金折損,」PrimitiveVentures創始合伙人萬卉提醒「新韭菜」,如果不會算做市的無常損失,還是囤幣更好一些。此外,由于SUSHI代幣的價格波動較大,二級市場買入的投資者面臨的風險也更大。

在SushiSwap之后,市場又快速出現YUNo、KIMCHI兩個仿盤,前者已被安全公司提醒存在增發后門。DeFi泡沫被一點點吹大,市場繁榮表象背后,危機往往緊隨其后。

「壽司」同時登三大所??Uniswap嗅到威脅

1kx創始合伙人:1kx自去年第三季度以來一直以瘋狂的速度進行部署:金色財經報道,投資公司 1kx 創始合伙人 Lasse Clausen 稱,在 2021 年和 2022 年初的牛市狂熱期間處于觀望狀態后,1kx 自去年第三季度以來一直以“瘋狂”的速度進行部署。Clausen表示,我們真的很喜歡熊市,我們知道現在是非常好的投資時機。1kx的政策是持有其加密貨幣投資至少三年,鑒于該行業的快速發展,Clausen認為這是一個很好的準則。[2023/2/22 12:22:49]

SushiSwap的一夜躥紅再度詮釋了「DeFi一日,幣圈一年」的瘋狂,幣圈投資者還沒從「大姨夫」YFI的暴漲中回過神來,「壽司」SUSHI又劈頭蓋臉地來了。

9月1日,HBO三大頭部交易所齊刷刷上架了SushiSwap的治理代幣SUSHI。OKEx上架時間為下午4點,火幣緊隨其后在5點多上線,幣安則在晚上7點開放了SUSHI/USDT等多個交易對,市場熱度可見一斑。

三大所3個小時內集中上架SUSHI,也顯露出他們搶占市場爆點的緊迫感。一名交易所從業者直言,DeFi熱點輪動太快,一個還沒看懂,下一個就出來了,「上幣上得焦頭爛額。」

馬斯克:過去幾個月比特幣能源使用趨勢異常瘋狂:5月13日消息,特斯拉CEO埃隆·馬斯克(談及比特幣)表示:過去幾個月能源使用趨勢異常瘋狂。[2021/5/13 21:59:07]

SushiSwap可能創造了一個記錄,作為一個此前藉藉無名的新項目,它僅在上線5天后就登陸了幣圈頂流交易所。

SushiSwap由化名為ChefNomi的開發者在以太坊上構建。官方介紹稱,它的定位是「增加了SUSHI代幣經濟學的Uniswap進化版」。業內人士將其看做Uniswap的激勵層,在交易的基礎上,提供了流動性挖礦,進一步獎勵參與者。模型相當于Uniswap+Yam。

在登陸三大所之前,「壽司」已經在DeFi圈躥紅。它開設了十余個流動性挖礦池,用戶通過在Uniswap給指定的交易對提供流動性,并將流動性憑證質押在SushiSwap后,便可「制作壽司」,即挖SUSHI。這幾日,SushiSwap收益最高的池子,年化收益率在2000%以上。

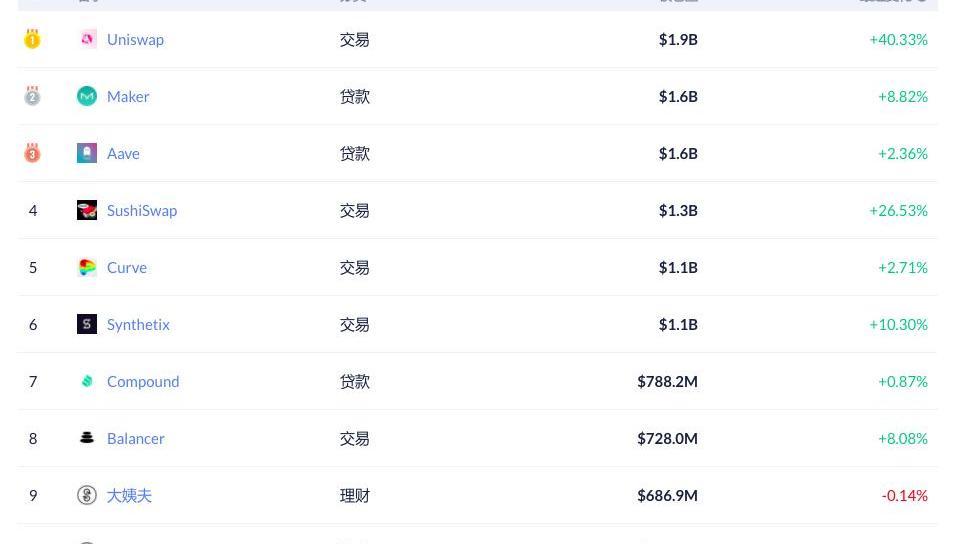

財富效應讓SushiSwap成為了DeFi浪潮襲來后吸金最快的項目。根據DeBank的數據,9月2日,SushiSwap鎖倉量超過13億美元,位列所有DeFi項目第四位,超過了Curve、Synthetix和Compound這三個知名協議。排名第一的是SushiSwap的借力跳板Uniswap,鎖倉量為19億美元。

Tuur Demeester:比特幣價格超過5萬美元“一點也不瘋狂”:比特幣投資者和研究分析師Tuur Demeester推測獎勵減半后,比特幣比不會跌破6,000美元,甚至未來可能達到至少50,000美元的價格。

在5月18日發布給加密貨幣研究公司Messari的YouTube頻道的視頻中,Demeester表示,比特幣(BTC)減半后已“重返牛市”,過去的3,000-4,000美元觸底反彈,指的是3月加密市場崩盤。(Cointelegraph)[2020/5/19]

SushiSwap鎖倉量達到13億美元

由于SushiSwap目前還沒上線交易業務,而是借Uniswap的「場地」來進行流動性挖礦。也就是說,Uniswap上19億美元的鎖倉資金中,有13億美元都屬于SushiSwap。不久后,SushiSwap將進行流動性遷移,把暫時「存在」Uniswap的流動性遷至自身,并正式開啟交易業務。

SushiSwap趕在Uniswap之前率先發了「平臺幣」,還采用了最流行的流動性挖礦來吸引流量。盡管它現在還沒有交易業務,但幾乎鎖定了去中心化交易所「一哥」。

動態 | 浙江省金華市百余名嫌疑人涉嫌虛擬幣詐騙 20余天瘋狂吸金7000余萬元:據金華新聞網消息,剛剛,浙江省金華市發布通報:金東分局揭露一虛擬貨幣交易騙局,搗毀7個詐騙窩點。在西安、武漢、廣州、江西、內蒙古、甘肅等地抓獲犯罪嫌疑人百余人,凍結資金5000余萬元,查獲贓車十余輛、作案手機百余部。目前,案件正在進一步辦理中,截至3月25日,88名犯罪嫌疑人因涉嫌利用虛擬幣詐騙被金東分局和永康市局刑事拘留,26人被兩地檢察院依法批捕。該詐騙團伙注冊的其中一個平臺不到一個月的時間已經詐騙7000余萬。[2019/3/25]

這似乎給Uniswap帶來了壓迫感。9月1日晚,Uniswap創始人HaydenAdams在推特稱,SushiSwap是高風險項目,任何有能力的開發人員一天之內就能創造出來,其中大部分是巨鯨用戶,巨鯨們試圖利用炒作和Uniswap創造的價值來獲利。

高收益背后存在無常損失風險

對挖礦的「農民」來說,他們不關心Swap之間的競爭,也不在意「壽司」的代碼是不是一天就能完成,高收益率才是最大的誘惑,尤其在YFI、YFII等項目已經締造了財富神話后,錯過機會的投資者迫切地想要趕上這班車。

安聯瘋狂唱空比特幣:一文不值,泡沫即將破滅:近日歐洲最大保險機構安聯集團選擇站在了空方,認為比特幣將“一文不值”。安聯集團旗下投資部門,掌管著近5000億歐元資金的安聯全球投資(Allianz Global Investors)主管霍夫里希特(Stefan Hofrichter)認為即使區塊鏈技術可以為投資者帶來收益,但比特幣本身沒有任何內在價值。他還表示,比特幣的消亡不會對“現實世界”產生溢出效應,因為它的市場規模仍然很小。因此,我們認為比特幣帶來的金融穩定風險是可以忽略不計的,至少目前如此。[2018/3/15]

一時間,各個幣圈社群學挖SUSHI的教程頻出。哪怕再遲鈍,一些錯過了幾輪賺錢機會的「古典韭菜」也不得不研究一下。

SushiSwap界面

在DeFi老玩家眼中,參與SushiSwap挖礦并不算復雜。例如,想要進入其中的「TetherTurtle」池子挖礦,用戶需要在Uniswap為USDT-ETH交易對提供流動性,并把流動性憑證質押進池子,就可以「制作壽司」了。如果想進入其他收益率更高的池子,就需要給不那么主流的交易對提供流動性,比如SUSHI-ETH、UMA-ETH等。

這些池子看起來收益率更為可觀,但很多挖礦教程中沒注明的是,流動性挖礦具有較大的無常損失風險。

采用AMM機制的Uniswap,是按照各交易對池子中的匯率變化來呈現價格的。對于流動性提供者而言,如果流動性池中的兩種資產匯率發生較大變化,就會產生損失。

舉例來說,當流動性提供者為USDT-ETH提供流動性時,匯率為400:1,就需要按此匯率比例放入兩種資產,如800個USDT和2個ETH;假如ETH價格跌50%,USDT價格不變,那么匯率就會變為200:1,此時流動性提供者如果想要撤出,就會發現,返還的USDT變少了,ETH增多了,此時ETH價格已經跌了50%,投資者就會承受不小的損失。

不只是幣價下跌,幣價上漲也會帶來匯率變化,導致流動性挖礦者承受無常損失。

這意味著,為價格波動越大的幣種提供流動性,出現無常損失的風險越高,這導致很多用戶發現,挖礦帶來的收益還不足以覆蓋掉無常損失的虧損。

看到大量投資者跑步進場,PrimitiveVentures創始合伙人萬卉也在微博提醒,如果不會算做市時匯率變化帶來的本金折損,還是更適合囤幣。另外,參與挖礦前還需要審視協議的智能合約,一旦有漏洞,會有損失全部本金的風險。

在二級市場接盤SUSHI的風險或許更高。一般來說,礦工挖礦的成本較低,而且SUSHI的產出并不限量,盡管后期會執行回購銷毀機制,但也要看通縮力度。在這之前,二級市場的拋壓會一直存在。

在三大所上,高開低走的K線已經釋放出風險信號。火幣全球站行情頁面顯示,SUSHI在開盤后由5.71美元快速漲至最高13.4美元,而后下跌至10美元左右,經歷幾個小時橫盤后又繼續下行,截至9月2日下午4點,SUSHI報價7.47美元,距離最高點已跌去44%。

平臺幣模式DeFi化「壽司」疑有大資本運作

DeFi流動性挖礦的造富效應,不斷將市場情緒推高。「FOMO起來了,」幣圈KOL星主看到SushiSwap的瘋狂表現后如此評價。

他認為,SushiSwap代碼雖然簡單,但概念比較吸引人。除了流動性挖礦外,SushiSwap還支持投票上線新的挖礦池,且平臺未來產生的交易手續費0.25%分配給流動性提供者,0.05%用于回購SUSHI。所以,SUSHI可以捕獲0.05%的交易費用,交易量越大,SUSHI就有更多的價值支撐。

SushiSwap會讓人想到過去中心化交易所運營平臺幣的思路,但這只裝著舊酒的新甁,吸引市場目光的速度令不少圈內人感到吃驚。星主懷疑,SushiSwap背后有大資本運作。

萬卉也在試圖挖掘SushiSwap背后的團隊,她推斷這個「當紅炸子雞」和合約交易所BitMexCEOHayes有千絲萬縷的聯系,「但無法證明,只能說是邏輯推斷」。

有DeFi玩家認為,SushiSwap是被「硬炒」起來的,因為挖礦的無常損失風險很大,卻還能這么快的吸引資金,顯然是有人在炒作。「太多用戶擔心錯過DeFi想要進場,但又不知道玩什么,壽司就恰逢其時出現了。」

FOMO情緒積聚起風險。鎖倉13億美元資產的SushiSwap甚至還沒有通過代碼審計。而在SushiSwap紅了之后,又不斷有仿盤誕生,直奔割韭菜而來。

9月2日,區塊鏈安全公司PeckShield發文稱,SushiSwap新仿盤項目YUNo存在巨大安全隱患,該項目修改了代幣發行邏輯,存在惡意后門方便管理員無限增發代幣的權限,一旦代幣價格被拉高,管理員可通過增發砸盤獲利。

除此之外,幣圈又開始流行挖KIMCHI,它是新的流動性挖礦項目,盡管很多人不知道它要做什么,但最高30000%的年化收益率吸引了很多人。根據歐科云鏈9月2日的數據,「泡菜」24小時消耗了882.17ETH的手續費,在以太坊全網Gas消耗排名中位列第四。

新項目層出不窮,萬卉直言有些審美疲勞了。她表示,現在的記憶好像只有三天,COMP流動性挖礦感覺過去了一年,「大姨夫」、「二姨夫」感覺過去了六個月,YAM好像是三個月前的事情,大家只記得三天前開挖SUSHI。

「韭菜沖得太猛了,」一些經歷過上輪牛市的玩家感覺,市場變得過于瘋狂,泡沫就會越吹越大,繁榮的市場背后,危險可能已經逐漸逼近。

Tags:SHIUSHIUSHSUSHIBitShibaLUSHI價格ushark AI tokenSUSHIBEAR價格

本文來源:中國金融新聞網,作者:中國人民銀行黨委委員、副行長?范一飛人民銀行正在穩步推進數字人民幣的研發試點工作。數字人民幣是由人民銀行發行的數字形式的法定貨幣.

1900/1/1 0:00:009月12日,由巴比特、鏈節點以及時戳資本主辦的Chainge技術沙龍·波卡生態全國行首站活動在杭州舉行。時戳資本CEO李宗乘發表主題演講《波卡生態的邏輯和機會》.

1900/1/1 0:00:00隨著「Swap系」數量越來越多,DeFi項目「暴雷」、「跑路」的事件也在增多。面對社區對于DeFi項目風險的擔憂,很多項目方都選擇了進行合約審計,或是為了自證清白,或是為了取信于投資人,有時,D.

1900/1/1 0:00:00在八月份突破1.2萬美元之后,圍繞比特幣的情緒已經變得明顯積極起來。如果這種勢頭在中期持續增強,并且比特幣的價格達到1.65萬美元,那么比特幣的市值就相當于摩根大通的市值.

1900/1/1 0:00:00據TheBlockCrypto9月22日報道,正在為YieldFarming建立一個去中心化金融聚合器的APY.Finance,已經籌集了360萬美元的新資金.

1900/1/1 0:00:00前不久,微博有個幣圈博主發了一個互動問題,問大家玩DeFi這么久,哪個項目最讓你興奮,評論區里AMPL的票數最高,甚至有人說AMPL就是一種宗教.

1900/1/1 0:00:00