BTC/HKD+0.6%

BTC/HKD+0.6% ETH/HKD+0.48%

ETH/HKD+0.48% LTC/HKD-0.39%

LTC/HKD-0.39% ADA/HKD+0.32%

ADA/HKD+0.32% SOL/HKD-0.07%

SOL/HKD-0.07% XRP/HKD+0.01%

XRP/HKD+0.01%9月14日,比原鏈官方宣布,其MOV超導協議將發布治理代幣SUP。這消息就像炸彈,激起了中文社區的廣泛議論。有人力挺支持,也有人吐槽嘲諷,但借著流動性挖礦的熱度,多個SUP挖礦微信群被快速組建起來,Bibox等平臺也很快開放了SUP挖礦申購頁面。

雖然,比原鏈開啟SUP流動性挖礦略晚于多條國產公鏈,但MOV超導協議其實已穩定運行3個多月,早于諸多全球知名的DEX。但在今天這個時間點,國內外已有多個流動性挖礦項目崩盤,其治理代幣歸零或接近歸零。比原鏈推出SUP流動性挖礦猶如火中取栗,值得玩味。

但不能否認,DeFi已進入下半場,有產品,有用戶,有共識的協議推出流動性挖礦或許是提高協議護城河,DeFi賽道去蕪存菁的必然選擇,比如被SushiSwap吸血的Uniswap,治理代幣也在17日宣告推出。

因而,如果把MOV超導協議和治理代幣SUP放到DeFi的歷史長河里研究非常有價值,它不僅是觀察國產DeFi項目含金量的試金石,也是DeFi到底能不能成功的一個側影。

那么,比原鏈MOV超導協議和SUP到底是什么?SUP如何在MOV生態里捕獲價值?它對MOV的價值又在哪里?SUP是不是財富密碼?一起來看看吧。

1、新幣SUP,它到底是什么?

SUP就是MOV超導協議的治理代幣,因為MOV超導協議是比原鏈官方團隊開發的一個DEX,某種程度上,SUP就是MOV超導協議的開發團隊把控制權和相關利益雙雙下放。

跨鏈橋 SyncSwap Move 正式上線,現已支持 USDT 與 WBTC:6月5日消息,基于 zkSync 的 DEX SyncSwap 發推稱,跨鏈橋 SyncSwap Move 已正式上線,SyncSwap Move 由 zkSync 官方橋與 ZK tech 提供支持,允許在以太坊與 zkSync Era 之間轉賬。USDT 與 WBTC 是 Move 第一批原生支持的代幣,用戶可在 SyncSwap 上進行交易。

Move 允許用戶檢查提款與認領,不收取任何額外費用,與 zkSync 官方橋的 Gas 成本相同,橋接代幣是 100% zkSync 原生資產,沒有第三方風險。Move 是 zkSync Era 官方橋的前端,由 ZK tech 驅動,與官方橋具有相同的安全性。當用戶用 Move 批準或轉賬時,直接與官方 zkSync 智能合約交互。[2023/6/5 21:16:18]

從治理角度講,協議從“管理員治理模式”切換為“社區治理模式”,即由官方治理走向去中心化治理。這像極了MakerDAO,產品歷經創始團隊多年打磨后開啟去中心化治理的探索。

因而,持有SUP可以參與MOV超導協議的鏈上治理,比如,投票決定未來協議的交易手續費費率,決定儲備池的上線或下線,也可以通過提案和投票區決定MOV超導協議的未來發展方向。

從利益下放角度講,通過交易手續費回購的方式,SUP持有者可以分享協議發展帶來的收益,也激勵SUP社區做出更多正確決策。

SUP總量僅有10萬枚,做為新幣,它完全采用了流動性挖礦的分發模式,自比原鏈側鏈Vapor72576000?區塊高度起,對MOV超導協議提供流動性就可以獲得SUP。大約,1個月內即可完成10萬SUP的分發。

Move to Earn游戲STEPN Sneaker #5以99SOL價格成交,創歷史新高:12 月 29 日消息,據 NFT 市場 MagicEden 數據顯示,「Move to Earn」游戲 STEPN Sneaker #5 以 99 SOL 價格成交,創歷史新高。[2021/12/29 8:12:02]

從存粹的流動性挖礦角度看,我們總結了SUP的幾個特點。

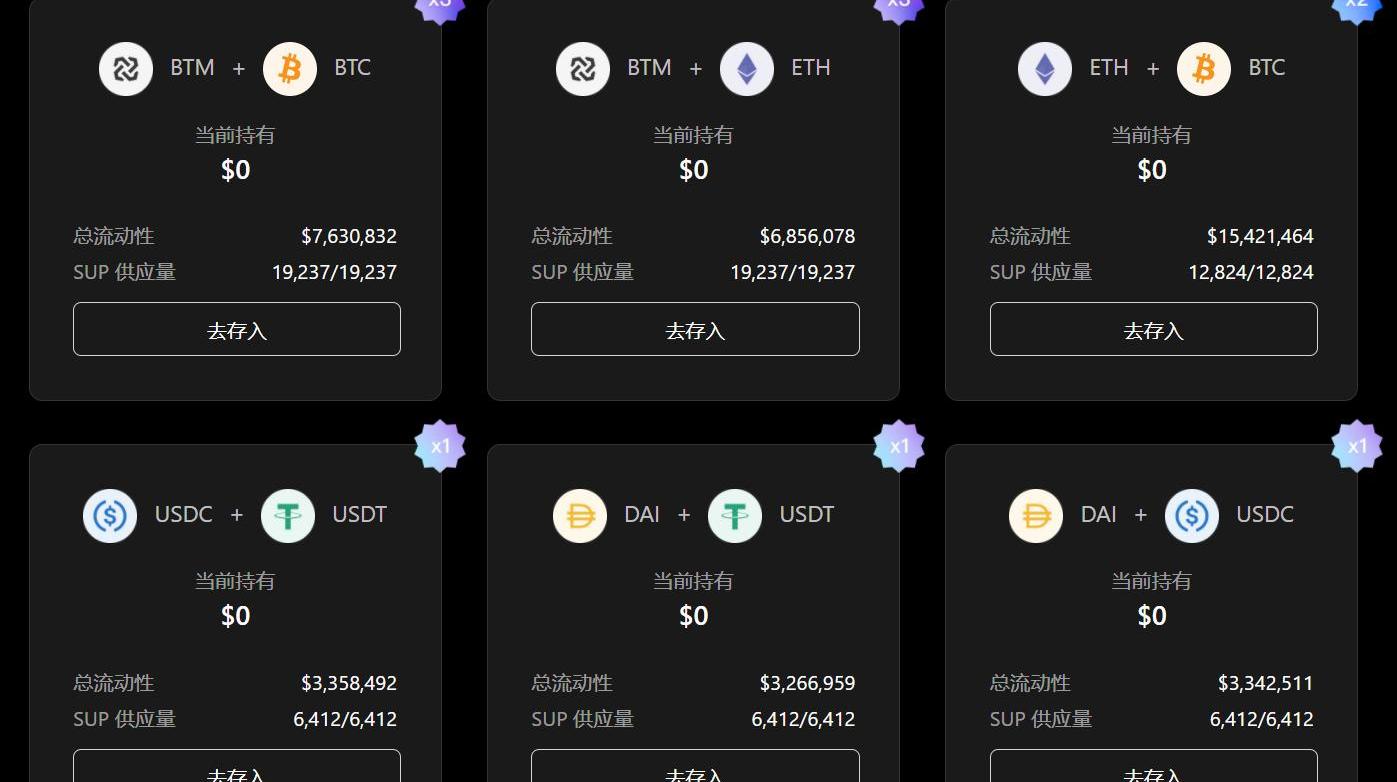

第一,BTM交易對權重更高。起初,MOV超導協議提供6個交易對,包括BTC、ETH等主流幣及USDT、DAI等穩定幣。流動性挖礦開啟后一天,增加SUP/BTM交易對。其中,SUP/BTM交易對可獲得5倍的SUP產出。這種設置無疑是為了增加市場對BTM的需求量,并且在前期鎖定SUP,減少流通。

第二,延遲滿足機制,鎖住前期代幣流動性。“農民”獲得SUP后可選擇即刻獲得或延遲滿足,前者可解鎖SUP并進行交易,后者可以把SUP用合約鎖定3個月、6個月或12個,從而獲得最高3.3倍的SUP產出,這一點也會影響10萬SUP的最終挖礦時長。

第三,越早參與收益越高。SUP發行期共分四周,每周呈線性遞減,第一周分發4萬,最后一周只有1萬。

第四,無預挖,無預留,無私募。與Sushiswap等DEX協議選擇部分私募,部分挖礦不同,SUP全部由流動性挖礦分發,對任何人都公平,也避免私募情況下大戶集中拋售風險。

第五,雙收益。開啟流動性挖礦后,LP既可獲得原來最高14.5%的年化收益,還可以額外獲得治理代幣SUP。

第六,銷毀機制。照前期MOV運營數據,超導協議會將20%的手續費用來回購銷毀SUP,且每周回購銷毀一次,從而實現場長期通縮的經濟模型。

哥倫比亞金融科技公司Movii完成1500萬美元B輪融資:金色財經報道,哥倫比亞金融科技公司 Movii 周三宣布在 B 輪融資中籌集了 1500 萬美元,用于創建比特幣購買服務并擴展其他服務。該輪融資由支付服務公司 Square 和 Hard Yaka 共同牽頭,后者是一家由前 Ripple 首席風險官 Greg Kidd 創立的投資基金。Movii 在一份聲明中表示,與新投資者的合作將使 Movii 能夠“加速其現有服務的增長并推出新服務”,并計劃在今年年底前進行 C 輪融資。\u2028自 7 月以來,Movii 與 Panda 和 Bitpoint 兩家交易所參與了哥倫比亞政府資助的試點計劃,該計劃允許金融機構提供進出加密貨幣交易所的存款和取款服務。(CoinDesk)[2021/10/8 20:12:25]

第七,MOV超導協議與很多DEX不同,其資金池的交易對隨存隨取,沒有鎖定期。

自比原鏈宣布MOV超導協議開啟SUP挖礦后,社區反饋如何?或許有一個指標可供參考,16日下午4點,SUP挖礦頁面數據顯示,等待參與挖礦的MOV超導池質押代幣價值突破了千萬美元。

2、SUP,治理代幣的價值到底在哪里?

很多人質疑治理代幣的價值,認為它很像空氣。相對于SUP價值的討論目前也是比原鏈社區最熱門的議題。畢竟,這是流動性提供者考慮是否入局挖礦的核心因素。

但對于治理代幣的價值捕獲問題,很多人都不甚明了。其實,從之前的DEX和借貸兩大類項目看,治理代幣價值捕獲主要來源于四個維度。

第一,來自項目的鎖定資產規模。DEX表現為儲備池積累的資產規模,這一指標實際上體現了DEX的好用程度,以MOV超導協議為例,雖然它從協議層面實現了低滑點等優勢,但隨著越來越多的人為儲備池提供流動性,交易磨損還將進一步下降。?另外,安全性也會越高。

比原鏈打造的Layer 2價值交換協議“MOV”正式上線:據官方消息,3月30日,比原鏈團隊打造的去中心跨鏈Layer 2價值交換協議——MOV正式上線。

MOV推出轉賬即交易的概念,用戶交易資產就是在錢包上發起一筆鏈上轉賬。同時MOV基于的側鏈Vapor,TPS峰值達1.6萬。 MOV本次上線實現了BTM、USDT、ETH的資產跨鏈和兌換功能,通過磁力合約和閃兌功能在鏈上進行交易,從而實現價值流通。[2020/3/30]

第二,業務量。DEX往往都會采取交易手續費回購的方式實現治理代幣的價值捕獲。在這一點上SUP就是如此。按照設定,流動性挖礦開始1周后,超導協議會將20%的手續費用來回購銷毀SUP,且每周回購銷毀一次。因而,SUP是通縮的經濟模型。

第三,治理博弈帶來的溢價,這是治理代幣的獨有特征。此前,《DeFi治理代幣的價值捕獲》一文就深度討論過這個問題。在DEX規模達到一定程度后,諸如手續費費率調整,流動性礦池贈加等都會引起極大關注,一旦不能形成一致看法,社區分歧就會擴大。因而,各方必然大量購入治理代幣以擴大對決策的控制,這種博弈會賦予治理代幣價值。長期看,MakerDAO治理代幣MKR主要的價值捕獲就源于對治理的巨大需求。SUP作為MOV超導協議的治理代幣,自然也是如此。

第四,MOV協議生態協同,這可能是SUP的獨有價值。很多人搞不清楚MOV到底是什么,其實,比原鏈創始人長鋏不止一次提到MOV是比原鏈的DeFi協議簇,即超導協議作為DEX僅僅是MOV協議鏃中的一個協議。未來MOV可在借貸、合成資產等賽道開發更多協議。MOV是工程思維下統一設計的DeFi協議,所以這些協議之間不會相互沖突。在未來,SUP的價值還可能來自MOV整個生態賦能,這里面的想象力有待開發。

動態 | IOST發布支持Facebook Libra的Move語言IDE:據IOST官方消息,IOST節點合伙人純白矩陣為IOST打造的ChainIDE成為全球首個接入Facebook Libra的云端IDE。該工具可以Libra上基于Move編程語言的智能合約和IOST智能合約間的一鍵轉化,也可實現項目間DApp的便捷共享。[2019/6/26]

據長鋏說,超導協議未來可能引入計息Token,這意味著LP將獲得一個計息憑證,他可以將此憑證進一步抵押進MOV未來的穩定幣協議,從而獲得無息或低息穩定幣。大大提高資產的利用效率,也吸引更多用戶加入MOV。

但治理代幣的價值并不完全等同于價格,價格還是會受到買賣的影響。此番流動性挖礦的瘋狂Coinbase等交易所居功甚偉,其為各類代幣開通了在二級市場交易的資金通路。

比原鏈社區也在廣泛討論SUP是否會上線大型交易所,對于這一點,比原鏈官方在近期的AMA中提到:“其它交易所是否支持SUP交易不是項目方所能決定了的,但對于AMM而言,哪怕只能在MOV內交易也會有充分的流動性。”

這就是有趣的地方,就像Uniswap一樣,MOV超導協議也是自成體系。在SUP的流動性挖礦中BTM扮演了重要角色,而初期MOV也僅開放了BTM/SUP交易對。這意味著,SUP的價值最終會反哺BTM,從而實現BTM的價值捕獲。這或許也是比原鏈團隊推出SUP的一個重要原因吧。

3、SUP,它可以為MOV超導協議帶來什么變化?

為DEX或者借貸協議設置流動性挖礦玩法始于6月份的Compound分發治理代幣COMP,之后,像CRV、YAM、YFI、SUSHI等項目開啟了長達3個月的流動性挖礦浪潮和DeFi代幣的小牛市。

如果僅從流動性挖礦的價值看,它的作用有目共睹。以借貸項目Compound為例,其總量1000萬枚COPM中的423萬枚通過“借貸即挖礦”的形式分發。在開啟挖礦后僅一天,其資金規模就突破2億,超越MakerDAO成為借貸項目第一名。3天后,其治理代幣市值達到15.1億美元,再次超越MakerDAO位列第一。同樣,DEX項目SushiSwap上線流動性挖礦后也快速超越了Uniswap,登頂DEX排行榜第一。

可以說,挖礦讓項DeFi目快速啟動,在業務量,資金量,用戶量,曝光度等數值上飛速成長。

SUP挖礦會對MOV超導協議業務本身有什么影響呢?這還得看屆時市場的反饋。但借此,我們有必要分析一下MOV超導協議它到底提供了怎樣的業務。

很多人知道MOV超導協議是一個DEX,采用了改進版本的AMM模式,即CFMM。它上線于2020年6月,彼時,V1版本僅支持USDT、USDC、DAI三種穩定幣之間的兌換。8月,超導協議V2版本上線,新增了BTM/ETH,BTM/BTC,ETH/BTC三個交易對。除了低滑點,低手續費的特點,它還引入了基金管理的策略,幫助LP在大行情中降低無常損失。

今天,如果為上述6個交易對提供流動性,LP可獲得最高14.5%的年化收益。在開啟流動性挖礦后,LP既可以獲得原有年化收益,還可額外獲得治理代幣SUP。

根據9月16日的QKL123數據顯示,MOV日均活躍用戶為1183,位列DEX排行榜第三,僅次于Balancer。而在昨日成交數榜單里,MOV以1.67萬筆位列第二。按昨日成交額排,MOV以3432.51萬位列第七。

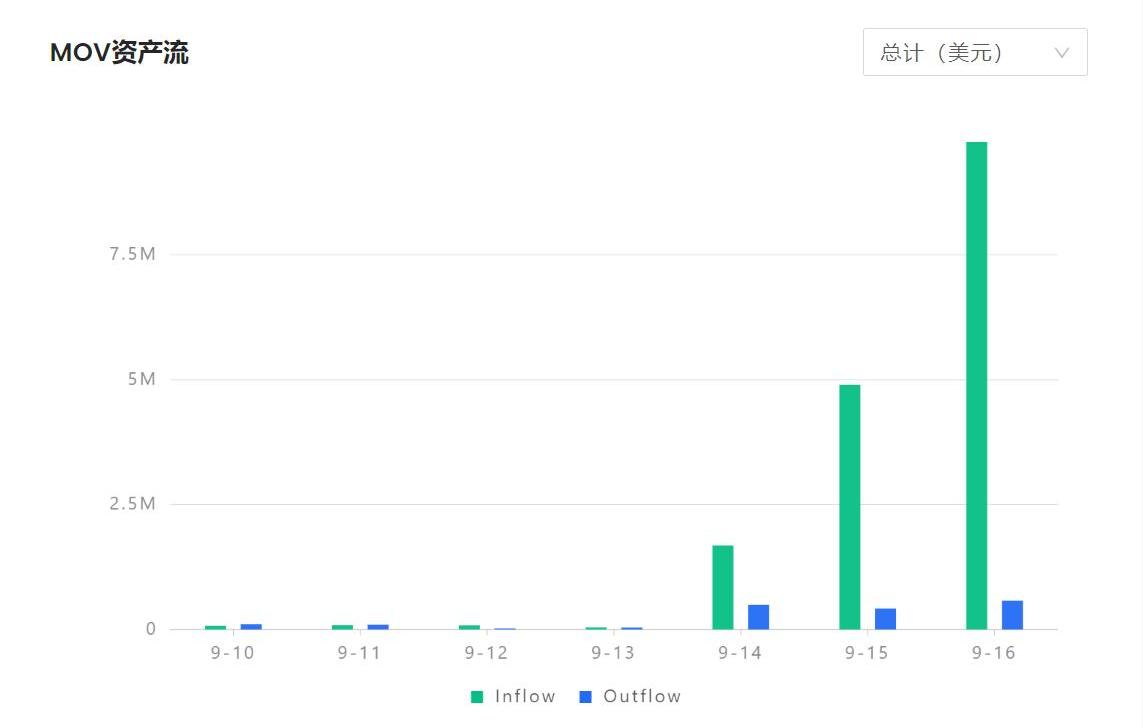

可以說,MOV超導協議在經過2個多月運行后,其實具備了一定的市場競爭力。在宣布但未正式開啟流動性時,其數據表現就說明了一切。從MOV官方頁面可以看到,14日,MOV流入資產開始暴增。15日,流入資產接近5百萬美元。16日,流入資產接近1千萬美元。而17日,超導協議流動性礦池總值接近4000萬美元。如果對比Compound此前迅速超越MakerDAO的歷史,這并不讓人意外。

進入9月,DeFi概念代幣價格開始暴跌,流動性挖礦熱度下降,這讓很多人認為DeFi和過往DAPP等熱點一樣曇花一現。但長鋏顯然不這么看,在16日針對SUP的AMA中,他的觀點非常值得從業者思考。

“產品要有粘性,關鍵是產品本身要有價值。在MOV超導兌換上進行穩定幣兌換具有低滑點和低手續費等優勢。此前因為跨鏈對于很多用戶來說存在一定操作門檻,超導兌換的價值未被市場發現。流動性挖礦有助于將產品的價值傳遞給用戶,同時又進一步提高產品的價值。”

長鋏相信,MOV超導協議上線以來,有產品,有用戶,有共識,在無流動性挖礦情況下可以入圍DEX排行榜前八。因而,DeFi的下半場到了。短期性項目將迎來末日,長期性項目將逐漸形成社區共識。協議利潤回饋給Token持有者,Token有了堅實的價值基礎,并能成為其它協議的抵押品或交易對,形成正循環。

潮水退去后,才能看到誰在裸泳。這是互聯網時代的名言,區塊鏈時代同樣適用,比原鏈MOV誕生于2019年,一年后市場進入黃金時代。SUP挖礦的經濟激勵機制建立在真實的產品之上,這或許是籌劃已久的MOV向DeFi王座發起的一場沖鋒。

4、比原鏈MOV,未來有怎樣規劃?

在DeFi領域,聚合收益協議yearn.finance創造了神話,這神話不僅僅來自YFI超越了比特幣的價格,還在于持續不斷的產品創新,引領DeFi潮流。

比原鏈后續有怎樣的規劃?從團隊近期逐漸增多的對外輸出看,主要還是在DeFi領域的基礎建設,尤其是上文提到的MOV宇宙,也就是完善MOV協議鏃。比如,DEX領域的超導協議可能會推出V3版本,而借貸協議,穩定幣及合成資產協議,衍生品協議,這些賽道似乎也會是MOV持續發力的核心。

就像上文提到的,這些協議產品之間似乎都會有協同。據說,超導協議交易對的增加也會配合MOV其它產品,像MOV借貸協議上線后,可能就會支持LTC跨鏈,并且增加超導協議相關交易對。又比如,穩定幣協議上線后,可能會支持更多抵押型Token跨鏈,像POW類型的主流礦幣,乃至平臺幣都被認為是非常好的,有價值支撐的抵押型資產。

比原鏈從誕生之初就強調資產上鏈,而一段時間里公鏈創業者其實很少再提資產上鏈,其中挑戰太多。但此輪DeFi熱潮里,大家突然發現比原鏈其實非常匹配DeFi,主側一體的架構下,主鏈負責資產發行,側鏈負責交易效率,也就是用Layer2來滿足DeFi的業務需求,非常應景。長鋏也一再提及合成資產將是DeFi的核心賽道。于是,資產上鏈概念再度走火。

如果說DeFi不是曇花一現的幣圈故事,那么,在這一賽道探索DeFi應用的項目都值得期待,它們有可能是DeFi真正的奠基者,穿越迷霧,實現DeFi應用的價值回歸,而不是單純用挖礦的短期收益去博得市場的追捧。

比原鏈和MOV是不是勝利者不好說,但至少是區塊鏈進化過程中的一種選擇,是DeFi下半場的有力競爭者。

Tags:MOVSUPDEFEFImovr幣為什么暴跌Superpower SquadDefend Animals FoundationRio DeFi

9月3日,DeFi專家和計算機科學家聚集在Cointelegraph中文的DeFi馬拉松賽上,分享了他們對高gas費潛在解決方案的看法.

1900/1/1 0:00:00根據Debank數據顯示,Uniswap鎖定價值超過20億美元,24小時漲幅44%,突破新的里程碑.

1900/1/1 0:00:00原文:21財經 在熱議和爭論中,數字人民幣在政策、場景落地上加速落地。9月21日,中國自由貿易試驗區總體方案公布,提出支持人民銀行數字貨幣研究所設立金融科技中心,建設法定數字貨幣試驗區和數字金融.

1900/1/1 0:00:00毫無征兆! 在市場情緒被Sushi、Kimchi等DegenFi點燃時,主流幣卻于今日晚間19:00左右出現大幅下跌:比特幣再度失守12000USD黃金分割點,至11200USD下方.

1900/1/1 0:00:00FX168財經報社訊?據路透社報道,四個月前,尼日利亞的AbolajiOdunjo對自己在拉各斯繁華的街頭上的手機商鋪做出了根本改變:使用用比特幣向供應商付款.

1900/1/1 0:00:00據比推數據,市值最高的加密貨幣比特幣近日接連下挫,不過在10000美元價位上下的大量買盤使得比特幣的價格始終無法真正跌破該價位.

1900/1/1 0:00:00