BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD+0.52%

ETH/HKD+0.52% LTC/HKD+0.09%

LTC/HKD+0.09% ADA/HKD-0.74%

ADA/HKD-0.74% SOL/HKD-0.6%

SOL/HKD-0.6% XRP/HKD-2.31%

XRP/HKD-2.31%

重點摘要:

·模塊化DeFi應用讓開發者能夠在開發中使用無須許可且抗審查的基礎架構,從而專注于核心商業邏輯。·可以將多個DeFi應用有機組合在一起,創造出前所未有的應用場景和金融產品。

·傳統金融系統由于需要許可才能進入,而且準入壁壘和法律成本都非常高,因此在現實應用中很難實現模塊化。

·DeFi應用如果要實現模塊化,就必須對每個協議展開盡調,以降低整個DeFi生態的系統性風險。

·以太坊發布了可編程智能合約后,催生出了無須許可和無界限的新型網絡,網絡中許多去中心化應用可以同時并行。

首個應用場景是在區塊鏈上生成數字通證并追蹤通證的所有權。然而,最近一輪dApp創新則超越了原本的通證所有權追蹤,在傳統金融產品之上進一步拓展和創新,開發出獨特的管理和轉讓模式。這個創新的金融體系也被稱為去中心化金融,價值超過3億美元,其中包括去中心化的交易所、抵押貸款、借貸平臺、杠桿交易、合成資產、預測市場、隱私混合以及支付網絡等各種功能。

加速DeFi創新和應用的關鍵要素就是為開發者提供無須許可的模塊化功能。模塊化的設計理念可以將系統中的各個模塊組合在一起,滿足具體的應用需求。DeFi的獨特之處是讓開發者可以任意組合DeFi協議,無需任何特殊的許可,這將為傳統金融行業帶來前所未有的創新動力。

本文一開始將探討目前傳統金融體系的瓶頸;之后將分享幾個實際的應用場景,并討論模塊化DeFi應用如何實現無須許可的金融基礎架構;最后我們將重點說說如何應對這種新模式所帶來的系統性風險。

Curve創始人于各借貸平臺上CRV清算價為0.38-0.4 USDT:8月1日消息,據推特用戶0xFengwuxiang統計,Curve創始人Michwill于各借貸平臺上CRV清算價為0.38-0.4 USDT。其中最大頭寸為Aave上的3.04億枚CRV,清算價0.38 USDT。當前預計最快清算的為Fraxlend上的5910萬枚。[2023/8/1 16:10:51]

傳統金融應用vsDeFi應用

模塊化的金融應用并不是什么新的概念。實際上,許多面向用戶的主流應用都采用了模塊化的設計理念。比如,PlaidandStripe這個金融服務就集成了眾多web應用,為用戶提供原生支付功能。這極大降低了開發者的工作量,并縮短了上市周期,因為開發者無需從零開始開發法幣支付基礎架構。然而,這種模式本身存在一定限制。

訪問權限需要許可才能獲得

傳統的中心化金融服務需要許可才能建立,雙方之間必須簽訂具有法律約束力的金融合約。這就提高了準入門檻,開發者很難開發出完全自動化或完全公正的金融應用,因為訪問權限可能隨時被廢除。中心化實體可以控制應用的關鍵部分,這無法為第三方開發者提供所需的高確定性。而DeFi應用采用了無須許可的模式,這完全顛覆了傳統金融模式,建立了一個開放的平臺,任何開發者都可以立即獲得權限訪問金融基礎架構,并確信金融基礎架構具有高度的防篡改性和可靠性。這將催生出真正公平且高確定性的應用,這些應用將嚴格按照代碼運行,并完全無法被關閉。應用接入DeFi基礎架構無需原始開發者的許可,這將降低創新門檻,消除一切中間瓶頸。

DeFi協議AlloyX獲得200萬美元pre-seed融資:金色財經報道,DeFi協議AlloyX在獲得200萬美元的pre-seed資金后,推出資產保險庫。該金庫將Credix Finance的代幣化信貸與代幣化的美國國庫券相結合,為DeFi投資者提供了獲得真實世界資產流動性的機會。

根據一份聲明,該輪融資還包括來自Circle Ventures、Digital Currency Group、Stratos、Lecca Ventures、MH Ventures、very early Ventures、Archblock、dao5和Credix Finance的投資。[2023/6/29 22:08:56]

信息不透明

傳統金融服務一般缺乏透明性,或容易出現信息不對稱,公眾很難看清楚后端架構的情況。這會導致未知的風險,并影響監管者的風控能力。比如,金融機構采用模塊化設計理念,結合已有的抵押貸款創造出新的抵押貸款證券。許多人覺得這些金融產品非常多元化,而且穆迪、標普和惠譽等評級機構都給了它們3A評級,因此安全性必然是非常高的。然而,2008年時大家發現許多證券其實包裹的都是有的次貸資產,這也引發了一場全球性的金融危機。如果當時信息更加透明,這場危機本來是可以避免的。相比之下,DeFi產品在本質上就是公開透明的,它們是使用開源技術開發出來的,而且用戶和dApp之間的每一筆交易和每一次交互都記錄在不可篡改的分布式開放賬本上。中心化的加密貨幣交易所如果破產可能要到幾個月甚至幾年后才會被發現,但是DeFi的運營狀況是向開源社區公開的,所有人都可以隨時觀察到任何欺詐行為和系統性風險。

監管和法律壁壘較高

如果傳統金融實體希望在某一國家推出金融產品或服務,一般都需要符合當地的合規和監管要求,其中包括KnowYourCustomer以及反洗錢法律法規等。雖然監管規范在一定程度上有助于市場的完善,但金融機構往往需要付出巨大的合規成本,而且市場準入門檻也會被提高,最后導致只有一小部分有背景而且財力雄厚的機構才能在市場中競爭。如果金融機構橫跨多個司法管轄區運營,那么合規成本甚至會更高。除此之外,合規還會涉及到更多人工流程,這會阻礙流程自動化。DeFi則采用了完全不同的模式,可以在不犧牲創新性的前提下實現合規。區塊鏈基礎架構的本質是開源和去中心化,也就是說它不聽從于任何一家盈利性企業,任何人都可以輕松驗證和審查區塊鏈上的交易。所有協議都是一個個模塊,這意味著無需從零開始打造合規工具,而是可以插入已經開發好的合規功能模塊,約束用戶或企業的合規行為。將公鏈賬本和即插即用的合規模塊結合在一起,就可以滿足終端用戶的的合規需求,并同時維持創新活力。

TUSD流通量創去年8月以來最高水平,成為第五大穩定幣:金色財經報道,在加密貨幣交易所巨頭Binance日益重要的推動下,TrueUSD(TUSD)穩定幣已成為按市值計算的第五大穩定幣。加密情報公司Nansen的區塊鏈數據顯示,全球交易量最大的加密交易所Binance在過去7天內鑄造了價值約1.3億美元的TUSD。

根據加密貨幣價格追蹤機構CoinGecko的數據,隨著近期的上漲,TrueUSD穩定幣的流通供應量超過11億美元,這是自去年8月以來的最高水平。加密數據平臺DefiLlama顯示,TUSD在上周的市值增長15%,超過去中心化金融協議Frax Finance的原生穩定幣frax(FRX),位列第五。TUSD是由加密貨幣公司ArchBlock發行的與美元掛鉤的穩定幣,以前稱為TrustToken。根據區塊鏈數據提供商ChainLink的儲備證明監控工具,其價值完全由法定資產支持。[2023/2/28 12:32:52]

總而言之,傳統金融行業通過控制基礎架構和建立監管機制來提升市場效率,而DeFi則是通過建立開源框架來提升市場效率,并通過無須許可的創新模式消除所有低效的瓶頸。

模塊化的DeFi應用

DeFi生態采用模塊化設計理念,開發者隨時可以無須許可地訪問關鍵基礎架構,因此可以專注于核心商業邏輯的開發。DeFi開發者創建新通證時不用建立自己的交易平臺,也不用花錢在某個專有的中心化平臺上交易通證。他們可以在已經建立的去中心化交易所中發布通證,而且這個交易所經過了安全審計且擁有自己的用戶群體。通證持有者可以立即交易手上的通證,并參與各個金融應用場景,這將極大豐富通證的功能。正在開發DeFi應用的去中心化基礎架構包括:

·智能合約區塊鏈

加密投資平臺Bitpanda增加大宗商品交易:9月6日消息,加密投資平臺Bitpanda在其平臺上增加了大宗商品交易,允許用戶交易石油、天然氣、鋁和小麥以及加密貨幣、股票和交易所交易基金(ETF)。用戶將能夠通過衍生品合約獲得交易所交易商品(ETC)的敞口。Bitpanda將持有ETC。與其金屬投資功能不同,用戶無法購買實物資產的股份。(The Block)[2022/9/6 13:12:06]

·防篡改的預言機網絡

·永久性的數據儲存/網頁寄存

·抗審查的域名

·可靠的數據查詢和索引

在去中心化交易所發布通證是模塊化最簡單的應用場景,但與此同時還可以在現有應用中接入新的DeFi應用,這就像“貨幣樂高積木”一樣。

DeFi領域的“貨幣樂高積木”包括:

·去中心化交易所

·自動化做市商

·DeFi聚合商

·穩定幣

·貨幣市場

·合成資產

·跨鏈資產

可以將許多模塊組合在一起,搭出各種架構,使各個模塊產生協同效應,發揮出更大的價值。這里要提醒一句,上述許多應用都無法完全被歸為某一類,也就是說同一個應用可以用不同方式組合,并產生不同的效果。

“DeFi最大的價值主張是它具有互操作性。我們的金融體系可以與更大的生態交互,這意味著任何人都可以將兩個協議組合在一起打造新產品,并創新用戶體驗。好的產品很快會產生網絡效應,因為流動性也會相互轉移,這將徹底顛覆傳統的金融行業。”

----Aave的創始人兼CEOStaniKulechov

華為、百度、高通等近200家單位加入“虛擬現實與元宇宙產業聯盟”:金色財經消息,在2022世界人工智能大會主題論壇之——探索.產業元宇宙論壇上,由中國信通院與京東探索研究院聯合撰寫的《人工智能生成內容(AIGC)白皮書》正式對外發布。論壇上,由中國信息通信研究院牽頭組建的“虛擬現實與元宇宙產業聯盟(XRMA)”籌備工作啟動,目前已吸引包括華為、百度、高通、電信研究院、商湯等近200家單位加入,涉及虛擬人、沉浸影音、關鍵器件、基礎設施、業務平臺、創新應用等多個元宇宙生態圈關鍵環節。[2022/9/2 13:05:32]

模塊化DeFi應用的一個核心功能是將各個去中心化應用連接在一起。這將提升資本效率,資產可以同時被用于多個應用,幾乎不存在任何摩擦成本,也不需要任何許可。另外,這還可以擴大網絡效應,每個新的DeFi應用都可以接入已有的DeFi應用,并增強其功能和實用性。

比如,一名用戶可以通過發放過度抵押貸款的方式打造去中心化的穩定幣,并以此獲得運營資本。然而這些穩定幣如果存入去中心化的貨幣市場,并成為非托管的附息通證,那么將會產生更大價值。換句話說,雖然貨幣市場中的底層穩定幣可以通過貸款賺取利息,但基于穩定幣所有權創建的附息通證還可以用于其他DeFi應用,或甚至用來支付產品和服務。

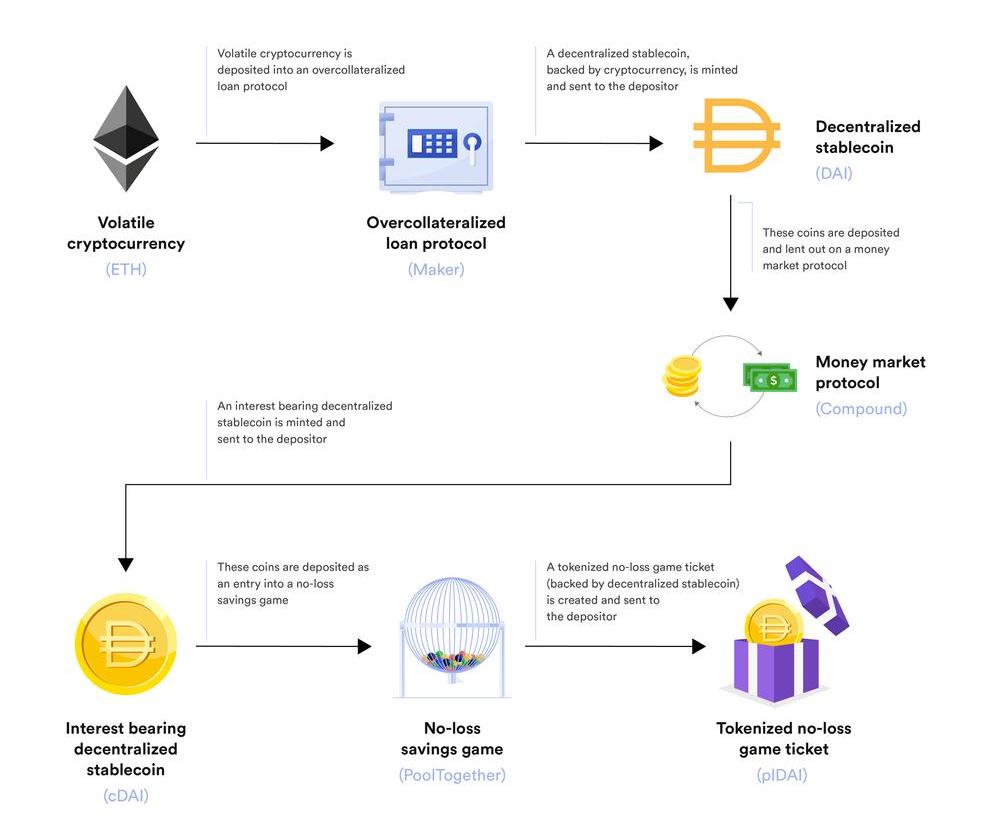

除此之外,多名用戶還可以將附息穩定幣都放在同一個資金池中,打造出無須許可的無損儲蓄游戲。在這類dApp中,資金池的穩定幣在一定時間內所產生的所有利息都會獎勵給中獎的幸運兒,而最后所有人都可以取出自己的本金。這種無損儲蓄游戲可以將用戶存款變成可以交易的通證,并不斷推動模塊化DeFi應用的發展。

上述應用已經在DeFi領域實現了,以太坊、Chainlink、MakerDAO、Compound和PoolTogether都參與了其中。PoolTogether使用了Maker的穩定幣DAI、Compound的貨幣市場cTokens以及Chainlink的VRF,打造出了創新的去中心化應用,而無須其親自創建穩定幣、開發貨幣市場協議或可驗證的鏈上隨機數。

一組貨幣樂高積木,展示了DeFi無須許可的模塊化設計理念

去中心化交易所聚合數據

另一個重視模塊化的DeFi應用就是1inch.exchange。1inch是一家去中心化的交易所聚合商,從以太坊上所有去中心化交易所獲取價格數據,將鏈上通證交易滑點降至最低。1inch將大單交易分割成多個小單,并在多個不同的去中心化交易所進行結算,以獲得最優惠的兌換匯率。1inch為用戶提供了絕佳的交易體驗,用戶無須對比各家去中心化交易所當前的匯率,只需要登錄一個平臺就可立即獲得以太坊上所有的交易價格。

閃電貸

另一個采用了模塊化理念的應用就是去中心化的貨幣市場Aave。這個平臺通過推出閃電貸極大提升了資產流動性,從而提高了資本效率和存款收益。閃電貸是臨時的無抵押貸款,必須在同一筆交易中還款,另外還需支付一小筆交易費。如果閃電貸的貸款人不及時償還貸款,那么交易會回滾,因此協議和借款人不會承擔違約風險。閃電貸的概念非常強大,不僅具有原子交易特性,而且任何人都可以臨時借到一大筆錢,這最終為DeFi領域真正實現了公平性。閃電貸的應用場景非常豐富,比如在不同的去中心化交易所之間套利、在貸款上加杠桿、或者將貸款中的抵押物或債務置換出來等等。

將“貨幣樂高”作為抵押物

除了上述內容以外,Aave還針對獨特的抵押物類型提供了支持,這類抵押物是來自其他DeFi應用的通證。比如,首個獨特的抵押物類型是Uniswap推出的流動資金池份額,Uniswap是自動化做市商去中心化交易所。Aave之所以在幾周的時間內就推出了這個功能,因為他們集成了Chainlink預言機為他們提供所需的價格數據。Aave接入Chainlink價格參考數據,可以安全無縫地插入高級模塊。在這里先介紹一下背景:當用戶在Uniswap的流動資金池存入資金時,他們會收到UNI資金池通證,這個通證就是資金所有權證明。UNI資金池通證接著被存入Aave貨幣市場,并作為貸款的抵押物。這可以極大提升做市商的資本效率,因為他們不僅可以在Uniswap上提供流動性并獲得交易費,還可以用資金作為抵押獲得貸款。然后,他們可以將貸款繼續存入Uniswap,對資金池里的Uniswap交易費和資產建立杠桿化的多頭敞口。

模塊化存在的風險

雖然模塊化擁有上述好處,但開發者在開發模塊化DeFi應用時也應小心防范風險,以免建造出“空中樓閣”。開發模塊化DeFi應用時可能遇到的風險總體可以分成四大類。一,去中心化應用所在的區塊鏈網絡在協議層面可能存在一定風險。如果基礎層無法達成共識或遭到惡意攻擊,那么在網絡中運行的所有應用都會面臨風險。這并非模塊化DeFi應用獨有的問題,而是去中心化應用普遍存在的風險。

二,每個智能合約應用在運行的過程中都存在特殊風險。每個應用為了滿足具體的需求,在設計上都會做不同的權衡取舍。比如用管理員秘鑰進行升級、用預言機獲取價格數據、建立分布式通證治理系統或其他關鍵的合約功能。另外,智能合約本身的源代碼還有可能存在bug,這會導致去中心化應用發生意外事故。為了解決這些風險漏洞,Chainlink協議經過了多輪智能合約安全審計,其中包括對每個新產品功能展開審計,發布尋找bug的賞金任務,并將代碼完全開源。這使用戶能夠完全放心地接入Chainlink預言機。

三,將多個智能合約連接在一起會擴大上述所有維度的攻擊表面。兩個去中心化應用可能各自都是安全的,但結合在一起就可能存在風險。應用中所包含的模塊數量增加會導致攻擊表面也隨之變大,而且整體的攻擊表面大于單個應用的攻擊表面。這會造成更多的edgecase,需要提前處理才能保障應用穩定運行。模塊化帶來的另一種風險是,某一DeFi應用中的抵押物可能不達標,這會直接影響整體的穩健性。

四,用戶缺乏足夠的認知和信息渠道。用戶如果不了解他們所使用的應用,就更有可能承擔更多風險而不自知。因此,用戶教育和風險披露是維持生態健康發展必不可少的要素。模塊化DeFi應用可以在短時間內變得極其復雜,因此關鍵是要將其中的每一環節都分解到用戶可以輕松理解的程度。

開源社區的各個成員必須要積極參與研究DeFi應用及模塊,這樣才能及時有效防范上述風險。模塊化的DeFi應用包括許多可移動的構建,每個構建都需要最高的質量保障。另外,還必須建立并實施行業標準,在整個生態中建立最佳實踐,通過尋找bug的賞金任務、代碼審計、黑客松等各類開發者活動不斷提升安全水平。這樣就可以建立更穩健的金融生態,并為用戶資金提供最強大的安全保障。

總結

DeFi已經發展成了一種新型金融生態,與傳統金融體系并駕齊驅。DeFi擁有無須許可的模塊化設計理念,具有抗審查性,并可以完全實現透明性。具體而言,模塊化的DeFi應用加速了開發者創新金融應用的腳步,讓開發者無需重建核心基礎架構,也無需依靠許可制的中心化金融服務。DeFi具有開源且無須許可的特性,因此可以為所有人創造一個公平的環境,參與者需要不斷創新才能保持住市場份額。如今的DeFi應用采用了模塊化的設計理念,為下一代dApp奠定了基礎,未來的dApp將包含更多更高級的功能模塊。無須許可的模塊化金融產品將會實現無數創新的應用場景,前景可謂一片光明。

作者:MichaeldelCastillo譯者:核子可樂@區塊鏈大本營對于以紙幣印刷為核心業務的機構來說,惡性通貨膨脹無疑是生意最好的時候,而數字交易則是最大的敵人.

1900/1/1 0:00:00作者:谷燕西 九月一日,新加坡證券交易所在其官網上公布了剛剛完成的一個數字債券項目。這個項目是同淡馬錫和匯豐銀行共同合作完成的。本文是對這個項目的幾點分析。第一,這個項目依然是個測試項目.

1900/1/1 0:00:00在大眾媒體話語中,一提到加密貨幣,最讓人產生的聯想之一,洗錢肯定占有一席之地。但這不是事實。全球銀行間金融電信協會最新報告顯示,加密貨幣在洗錢中的作用被沒有根據地夸大了,相反,最常用洗錢的一直是.

1900/1/1 0:00:00來源:01區塊鏈 作者:簡荻、照生 8月31日,DeBank數據顯示,DeFi協議總鎖倉量突破100億美元。從10億到100億,DeFi用了3個月。如今,DeFi熱潮仍在繼續.

1900/1/1 0:00:00文|棘輪林格 2020年,在DeFi浪潮的推動下,去中心化交易所大紅大紫。從4月開始,它的市場份額飛速增長,并不斷蠶食中心化交易所的市場.

1900/1/1 0:00:00加密銀行服務平臺Cashaa表示已從位于迪拜的區塊鏈投資和咨詢公司O1ex籌集了500萬美元,并將利用這些資金擴展到印度市場,并彌補7月份德里OTC黑客襲擊給用戶造成的損失.

1900/1/1 0:00:00