BTC/HKD-0.98%

BTC/HKD-0.98% ETH/HKD-3.12%

ETH/HKD-3.12% LTC/HKD-2.49%

LTC/HKD-2.49% ADA/HKD-2.59%

ADA/HKD-2.59% SOL/HKD-3.18%

SOL/HKD-3.18% XRP/HKD-3.96%

XRP/HKD-3.96%九月份,隨著Sushi開啟直接搶奪流動性的序幕,DEXs的競爭也日趨白熱化。如果一個項目不發幣,那么流動性就可能被更高回報率的挖礦項目直接搬走。所以,最終DEX的龍頭老大Uniswap,也「被迫」發行了自己的代幣。UNI代幣因其發幣的機制,加上在過去幾個月DeFi的鋪墊,最終達到了一種全民參與的效果。當天以太坊的gas費用一度高達900,造成了持續的擁堵。我們將從宏觀的交易數據看下整個九月份的DEX交易情況,再細說各個項目的進展。

DEX交易數據概覽

注:數據截至2020年9月26日,未統計Sushi、Swerve等交易所數據

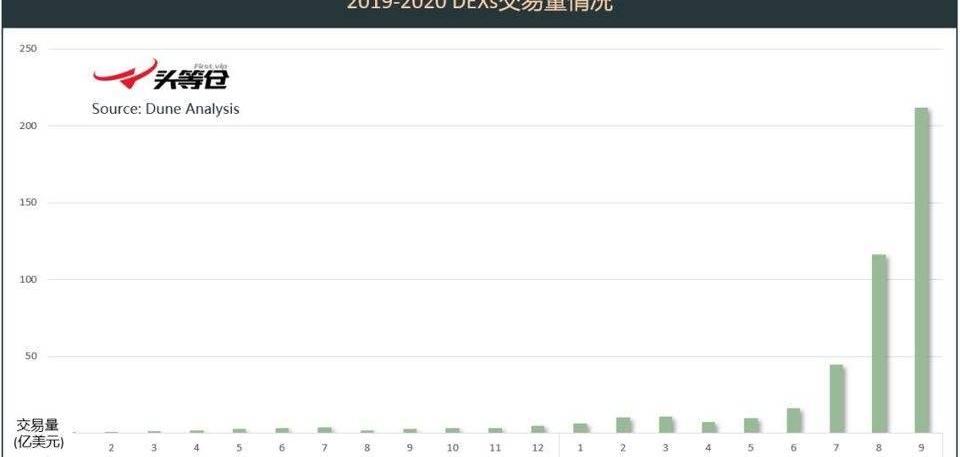

上圖顯示,DEX的整體交易額在9月份已經超過了200億美元,七八九這三個月份的環比增幅分別是175%、160%和83%。雖然增速在放緩,但就數額來看,DEX展現出了其強大的潛力。

DEX從2020年開始進入交易量爆炸式增長的階段,有幾個重要的原因:

1)Uniswap、Balancer等AMM無需審核的創建資金池和添加流動性:該模式是新項目發行代幣可以繞過中心化交易所的關鍵,是現在流動性搶奪大戰的技術基石。

2)流動性挖礦:從Compound采用存貸款獲得COMP的發幣模式,DeFi的挖礦熱情被引爆了。現在基本算是「無挖礦不DeFi」。

3)流動性搶劫:Sushi開啟了流動性挖礦明搶的時代,沒有發行代幣的Uniswap成了強盜眼中的肥肉。甚至已經發行了代幣的Curve,也被冠以社區發行,無預挖的項目直接FORK。這些新項目的代幣貢獻了非常多的交易量。

流動性挖礦造成的代幣從中心化交易所到DEX的遷移,直到后來的流動性大戰、新幣頻發,形成了上圖中交易量爆發式上漲的局面。

CertiK:Poly Network攻擊者已將部分ETH轉至EOA地址:金色財經報道,據CertiK官方推特發布消息稱,Poly Network攻擊者已將約566.4枚ETH轉至EOA地址(0x712)。1007.4枚ETH也被轉入EOA地址(0xcC2bb)。[2023/7/10 10:12:53]

注:數據截至2020年9月26日,未統計Sushi、Swerve等交易所數據,且Balancer的人數統計可能存在誤差

上圖是9月份DEX的交易情況,有一些現象值得注意:

1)Uniswap一騎絕塵,它的交易量和交易人數已經大幅領先其他所有DEX,九月份的交易額高達138億美元,相較8月份的67億美元,增幅104.5%。其九月份的交易量遠遠高于第二名Curve的48.5億美元。Uniswap的交易地址數高達19萬個,增幅32.8%,遠遠高于第二名Kyber的5千個地址。

2)排名前三的交易所都是AMM,它們各自都有突出的特點:Uniswap最簡潔,Curve穩定幣交易滑點最低,Balancer的流動性池可以設定為任意比例。Uniswap和Balancer最重要的特性是無需許可地添加流動性池,是現在所有DeFi新項目的首選交易場所。

3)排名靠后的DEX全都出現了交易人數下降的情況,而且幅度很大,這與頭部的增長形成鮮明的對比。主要的原因是,仿盤集中在Uniswap和Curve,對兩者的交易量和交易人數都有貢獻,同時稀釋了其他項目的參與度。

項目排名選取Coinmarketcap網站2020年9月28日的數據。

Uniswap(UNI),#39

9月進展

9月份Uniswap就做了一件事情,發行UNI代幣。

發行方案:UNI代幣總量10億,40%給團隊、VC、顧問,有4年解鎖期,60%給社區。4年之后,每年總量遞增2%。

·空投:社區中的1.5億UNI直接空投給所有歷史用戶,流動性貢獻者和Uniswap襪子商品購買者,其中4900萬給所有流動性提供者,從V1上線那一天開始算起;1億給所有交互過的用戶,每個地址400UNI,總計有25萬個地址;22萬給所有買過襪子的用戶。

俄羅斯上月共發行1300萬美元的數字資產:金色財經報道,俄羅斯于上月進行七次數字金融資產(DFA)的配售,總額約為10億盧布(1300萬美元)。其中,大部分DFA由俄羅斯最大的銀行機構、國有控股的Sberbank銀行出售,其次是該國最大的私人銀行Alfa-Bank。據悉,這兩家銀行均為俄羅斯銀行授權的DFA平臺運營商。[2023/5/7 14:48:27]

挖礦:目前開放了四個池子的流動性挖礦:USDT/ETH,DAI/ETH,USDC/ETH和WBTC/ETH。未來兩個月,每個池子分配500萬UNI。

治理:從10月17日開始,社區治理開始,UNI持有用戶可以投票決定43%的社區金庫如何分配,包括是否增加流動性挖礦池以及分配數量。

看法

Uniswap的代幣發行是一個里程碑式的事件。如果原來還有爭議:好項目是否需要發行代幣割韭菜,那么現在,UNI的「迫切」發行至少說明,再好的項目也需要發行自己的代幣。代幣是否在項目中是否真的「有用」不再是首要議題,它能治理,能挖礦,能增加用戶對項目的粘性似乎變得更加重要。

根據Uniswap最近24小時的交易數據,交易量排名前20的代幣中,就有8種是最近兩個月發行的DeFi項目代幣,足以見DeFi的熱度以及無需許可上幣的重要性。

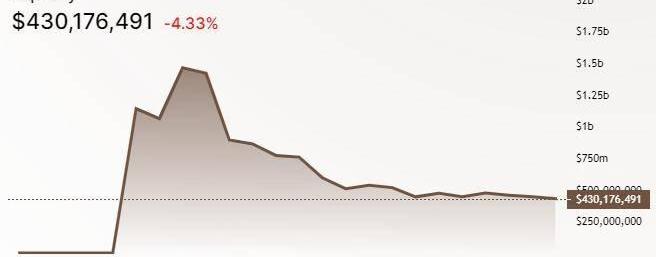

上圖是Uniswap的鎖倉量,目前22.1億美元的鎖倉量占據所有DeFi項目的頭把交椅,高于第二名Maker的19.7億美元。圖中顯示Uniswap的鎖倉量在9月份前后快速地增長、回落以及再次增長,相對應的事件分別是Sushi發幣,Sushi流動性遷移和UNI發幣。所以,Sushi真的是「搶劫」嗎?其實不然,圖中Sushi將流動性遷移后,Uniswap的鎖倉量仍然比Sushi項目啟動前多。Sushi其實是加速了Uniswap擁抱現在DeFi流動性挖礦熱潮的過程。

比特幣NFT協議Ordinals銘文鑄造總量突破200萬枚:4月28日消息,據Dune數據顯示,基于軟件工程師Casey Rodarmor推出的比特幣NFT協議Ordinals鑄造的銘文總量已達203.7萬枚,創歷史新高,迄今產生的總費用達到194.9枚BTC。[2023/4/28 14:32:55]

另外一個有意思的現象是,Uniswap的空投前三天基本就已經領完了,將近18萬個地址。可以預見,25萬個空投地址中的近7萬個地址,其中大部分,也許80%,可能因為各種原因而找不回來了,按照5美元一個UNI計算,有將近1.12億美元是丟失的。

10月計劃

Uniswap團隊幾個月前就在著手招募人員進行v3的開發了,最近主創Hayden宣布了Uniswap在以太坊2層方向的一些特性:1)可以用現有的以太坊基礎設施兼容;2)大規模擴展性;3)與其他2層DApp兼容等。

Sushiswap(SUSHI),#67

9月進展

自從8月25日Sushiswap項目成立,到現在才過去一個月的時間,但是該項目引起的波瀾可謂壯闊,我們從時間線來梳理整個事件:

發行代幣:SUSHI代幣一開始沒有總量上限,前兩周每個區塊產出1,000個SUSHI,兩周之后產出速率下降10倍,也就是每個區塊100個SUSHI。產出的SUSHI有10%會直接給開發者ChefNomi。未來Sushiswap的手續費用0.3%中,0.25%給流動性提供者,0.05%給SUSHI持有者,即質押SUSHI持有xSUSHI。

創始人拋售:Sushi匿名創始人在9月5日出售了其全部的256萬SUSHI代幣,換得1.8萬ETH,引發了社區的強烈不滿。9月6日,ChefNomi將控制權交給FTX創始人SamBankman-Friend。

債權人會議稱FTX擁有超過10億美元的現金:金色財經報道,FTX高管在周二的程序性聽證會上表示,該公司已確定有超過10億美元的資產。該公司將約7.2億美元的現金資產存放在美國司法部授權持有資金的美國金融機構中,交易所尚未對這些資產進行整合。另有近5億美元已經存放在美國金融機構。

FTX的新任首席財務官Mary Cilia在破產程序中表示,大約有1.3億美元的現金被鎖在日本。另外600萬美元被用于支付工資等運營費用,其余4.23億美元在未經授權的美國機構中,大部分主要在一個經紀商處,但她拒絕透露該經紀商的身份。(coindesk)[2022/12/21 21:57:35]

遷移:9月10日近10億美元跟隨Sushiswap完成了遷移。SBF移交權力給九位社區投票出來的多重簽名人。9月11日,SBF發放了200萬枚SUSHI,空投給支持遷移的流動性提供者們。

創始人返還代幣:9月11日,ChefNomi向該項目返還了3.8萬枚ETH,價值1,400萬美元。該筆資金經過社區投票,于9月15日在SUSHI/ETH的池子進行SUSHI的代幣回購。

社區治理:9月9日社區投票減少SUSHI產量,并將新鑄造的SUSHI中的2/3鎖定一年。9月18日社區建議添加一個輪流更換的激勵池,以增加資金池的流動性和吸引新用戶。激勵池由社區選定,一批共10個資金池,在運行7天后更換下一批。

看法

Sushiswap是一個非常具有爭議和充滿戲劇性的項目。

Sushi本質上來說,就只有流動性遷移的代碼是創始人ChefNomi所編寫的,并且它的交易費用分發方案也和Uniswap一樣,只不過它將Uniswap未來留給自己團隊的0.05%分配給了SUSHI持有者,而Sushiswap的創始人則拿走10%的SUSHI。這種分配方式似乎公平,但也是ChefNomi可以上演拋售戲碼的根本原因。

從一開始的目的來說,它就是搶奪流動性,Uniswap當時還未發幣,是所有DEX最香的肉。在Sushiswap項目啟動前和遷移完成后,Uniswap的流動性分別是3億美元和5億美元。所以就結果來說,Sushiswap實際上增加了Uniswap的流動性。

數據:近4小時ETH主力凈流入約 1.22億美元:8月29日消息,數據顯示,ETH的主力資金凈流入規模在近4小時里持續擴大,當前共計為1.22億美元。期間,ETH一度拉升近4%,現報1478.2 USDT。注:數據僅供參考,不構成任何投資建議[2022/8/29 12:56:00]

上圖是Sushi的流動性情況,可以看到9月9日遷移了10億美元后,Sushiswap經歷了短暫的增長,最高點到達14.6億美元。在Sushi的流動性挖礦降低之后,流動性迅速減少,目前只穩定在4.3億美元附近。對比Uniswap的流動性圖可以發現,Sushi在遷移之后的流動性部分又回到了Uniswap,這主要有兩個原因:1)流動性提供者是逐利的,當Sushi不能提供足夠的收益,流動性提供者就會遷移;2)項目粘性,大部分新的DeFi挖礦項目發行自己代幣的首選平臺仍然是Uniswap。這從交易量排名前20的新幣數量也可以看出,近兩個月發行的代幣,Sushiswap除了SUSHI只有兩個,而Uniswap有8個。

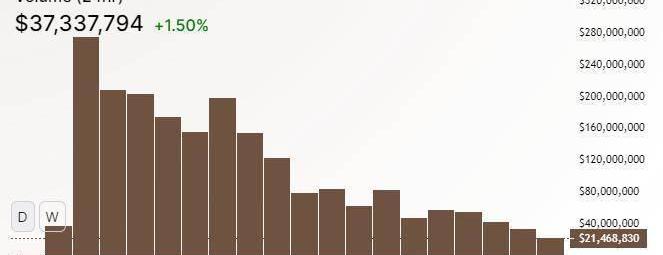

上圖是Sushiswap的交易量,從遷移之后,交易量便一路下跌。初步估算,Sushiswap在9月份有將近20.7億美元的交易量,在所有DEXs中能排第三位。但關鍵的問題是,按照這種交易量下降的趨勢,10月份Sushiswap顯然難以和Uniswap抗衡。

10月計劃

Sushi最新提案BentoBox,是用交易對來做借貸池,投入兩個幣,多一個,空另一個。特點在于,直接一步到位循環借貸,杠桿用到滿,每個交易對都是獨立的,避免了系統性風險。該項目成功則需要社區支付其總計10萬SUSHI作為代碼開發的報酬。

Balancer(BAL),#95

9月進展

FeeFactor和ratioFator:還和之前一樣。

WrapFactor:軟錨定由0.7降為0.2,硬錨定則還是0.1。

BALFactor:取消原來對BAL的1.5倍計算公式,而是將現在每周分發的14.5萬BAL,單獨拿出31%,即4.5萬BAL,給BAL/WETH、BAL/DAI、BAL/USDC和BAL/WBTC。

CapFactor:將原有的cap分成五個標準,cap1到cap5,分別是100萬美元、300萬美元、1,000萬美元、3,000萬美元和1億美元,原來在白名單上的代幣默認為cap3,即1,000萬美元,之后進入白名單的代幣初始都為cap1,即100萬美元。所有對代幣cap等級的調整,都要經過社區投票。目前已經投票通過的提案有:將MKR從cap3上調至cap4,將DZAR從白名單移除,將RPL從cap3降至cap2,將UNI和PERP從cap1上調至cap2。

白名單:Balancer將僅保證代幣與協議的基本智能合約兼容性,項目的風險則交由流動性提供者自行判斷。

多路徑訂單路由:Balancer更新了跨多個池子的訂單匹配功能,這意味著即使沒有直接的交易對,兩個代幣的交易也能在一筆訂單里完成。

看法

Balancer在其他戰區打得火熱的時候,也增加了其自身代幣BAL的分配比例,這一定程度上說明Balancer感受到了來自市場的壓力,并著力于提高人們持有BAL的動力。另一方面,各個因素的微調將是一個伴隨BAL分發的日常事件,說明團隊仍然注重其BAL分配的公平性,因為畢竟公平,是一個可以讓項目得以長期存續的基礎。

跨池子交易功能應該是AMM的一個標配,Balancer終于更新了。

10月計劃

團隊贊助了即將舉行的ETHOnline黑客松,并提出了一些對Balancer未來發展的一些想法:動態費用的池子;自啟動流動性池的曲線、UI;BPT和底層資產的兌換;忠誠池:早期LP可以獲得更多BPT,退出更晚的LP每個BPT可以獲得更多代幣。

Curve(CRV),#126

9月進展

Curve的精力集中在運營和治理上。

運營:美國交易所Gemini和Kraken上線了CRV;BitMax即將上線CRV;與Curve分叉項目S.Finance達成合作關系。

治理:通過治理,Curve添加了2個新的交易池,第一個池為hBTC/wBTC交易池,流動性為16,778,491USD,挖礦收益率為21.90%,第二個池子為3Pool,交易對為DAI/USDC/USDT,流動性為296,831,084USD,挖礦收益率為49.35%。

現各個交易池開始收取管理費,即從交易手續費中抽取50%作為管理費,目前達成的共識是使用管理費回購CRV代幣,再將這些回購的CRV代幣分配給VeCRV持有人。具體的分配方式和分配份額需要通過DAO二次投票決定。

Curve緊急事件處理委員會成立,共9名成員,社區可以通過CurveDAO增加/更改/減少CED的成員。

Swerve分叉事件:9月初出現的Curve仿盤,代幣總量為3300萬,通過流動性挖礦的方式釋放。最初2周釋放900萬枚,隨后一年釋放900萬枚,第2年至第6年每年釋放300萬枚。因此在Swerve流動性挖礦的最初兩周,Curve的部分流動性被吸引到Swerve,最低點時,Curve流動性減少約3億美元。2周后,Swerve挖礦收益率降低,Curve的流動性逐漸回升。Serve流動性搶劫失敗。

看法

Curve在8月發布Boost計劃之后,質押的CRV迅速上漲,目前已質押的CRV占現流通量的16%。當前啟動管理費以及社區探討的為其他DEX上的CRV流動性持有者提供獎勵,都旨在激勵用戶持有CRV,并進行質押,降低CRV的流通量,以緩解CRV的高釋放量。團隊在激勵用戶持有CRV這方面做得不錯。

參與9月發布的11個提案的投票人數均不超過20人,一方面,是因為參與治理的成本太高,另一方面是部分VeCRV持有者僅關心挖礦收益,并不關心項目發展進展。值得注意的是,Yearn.finance控制的地址持有VeCRV占比約為VeCRV總量的10%,Curve創始人地址VeCRV占比約為6%,這兩個地址在9月的DAO投票中起決定性作用。可以看出,現在的線上治理還只是大戶控制項目的手段,并不能實現真正的去中心化治理。

10月計劃

治理仍是Curve的主要任務。當前社區討論的治理方案包括:獎勵Uniswap上的ETH/CRV交易對流動性提供者;在3Pool添加GUSD、HUSD、USDK等流動性較差的穩定幣;以及更改交易池參數和添加交易池等。

注:0x、KyberNetwork、Bancor無重大進展。

總結

「幣圈一天,人間一年」,用這句話形容這段時間的DEX最恰當不過。從Sushi分叉Uniswap,再到分叉Sushi產生的各類Swap,我們能看到流動性挖礦能夠吸引用戶,卻不足以留存用戶,而市場在產品微小創新中不斷發展,而換湯不換藥的仿品終將被市場淘汰。

概述 某西班牙加密貨幣公司正在給立法者送比特幣。該項目與CryptoforCongress類似,這是一場教育活動,旨在向美國立法者傳授有關數字貨幣的知識。但西班牙的這場活動可能派不上什么用場.

1900/1/1 0:00:00在參與DeFi的過程中,很多朋友會遇到這樣的情況。明明看準了一個投資機會并發起交易,可交易卻遲遲得不到確認,等到最后確認了,價格早已不是下單時的價格。要么買高了,要么賣低了,總之虧錢是跑不了的.

1900/1/1 0:00:00轉自:鏈捕手 作者:王大樹 從借貸產品到DEX,再到資產聚合協議,DeFi在今年的區塊鏈行業堪稱獨領風騷,引爆階段性牛市的盛況.

1900/1/1 0:00:00上期回顧 市場技術性反彈,但力度有限,上漲空間受限制,目前市場整體還處于承壓狀態,尚未擺脫下降通道的壓制.

1900/1/1 0:00:00“接下來,我們將進入GameFi。”自9月上旬Yearn.finance創始人AndreCronje強調GameFi以來,GameFi的概念在社區被廣泛討論,新項目和新玩法層出不窮.

1900/1/1 0:00:00來源:螞蟻鏈 9月29日,作為2020中國國際區塊鏈技術與應用大會主題論壇之一,由江西省政務服務管理辦公室、江西省信息中心指導.

1900/1/1 0:00:00