BTC/HKD+1.78%

BTC/HKD+1.78% ETH/HKD+1.78%

ETH/HKD+1.78% LTC/HKD+2.86%

LTC/HKD+2.86% ADA/HKD+4.66%

ADA/HKD+4.66% SOL/HKD+2.54%

SOL/HKD+2.54% XRP/HKD+3.27%

XRP/HKD+3.27%昨天,YFI創始人AndreCronje發布了一篇新文章《加密經濟、永久流動性,以及抵消無常損失》,其中提到了一種新的代幣模型LBI,根據AC自己的介紹,該代幣的目的是通過流動治理來抵消AMM所面臨的無常損失問題。

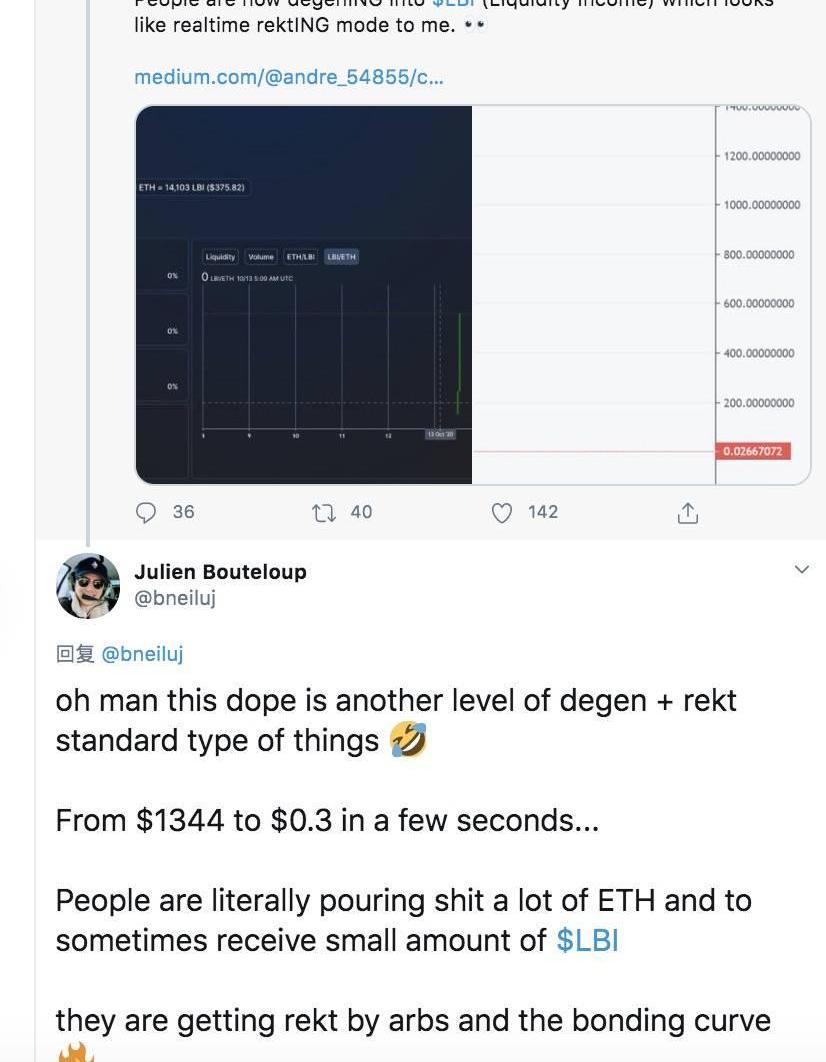

鑒于YFI獲得的成功,很多參與者便盲目地購買了這種新代幣,正如StakeCapital首席執行官JulienBouteloup表示:

YFI突破30000美元關口:歐易OKEx數據顯示,YFI短線上漲,突破30000美元關口,現報30020.0美元,日內跌幅達到8.94%,行情波動較大,請做好風險控制。[2021/3/1 18:01:53]

“人們現在正在進入LBI,在我看來,這就像即時的墜毀模式……代幣價格在幾秒鐘內從1344美元跌至0.3美元,人們實際上是在傾倒大量ETH,然后有時收到少量的LBI,他們因為聯合曲線而慘遭損失。”

而在短短14個小時之后,LBI在Uniswap上的交易價格已跌至0.0045美元,“慘”字都不足以形容。

YFI突破32500美元關口 日內漲幅為1.95%:火幣全球站數據顯示,YFI短線上漲,突破32500美元關口,現報32510.13美元,日內漲幅達到1.95%,行情波動較大,請做好風險控制。[2021/1/25 13:23:07]

1天之內暴跌超過99.9%,那這個LBI到底是怎樣的“天坑”?

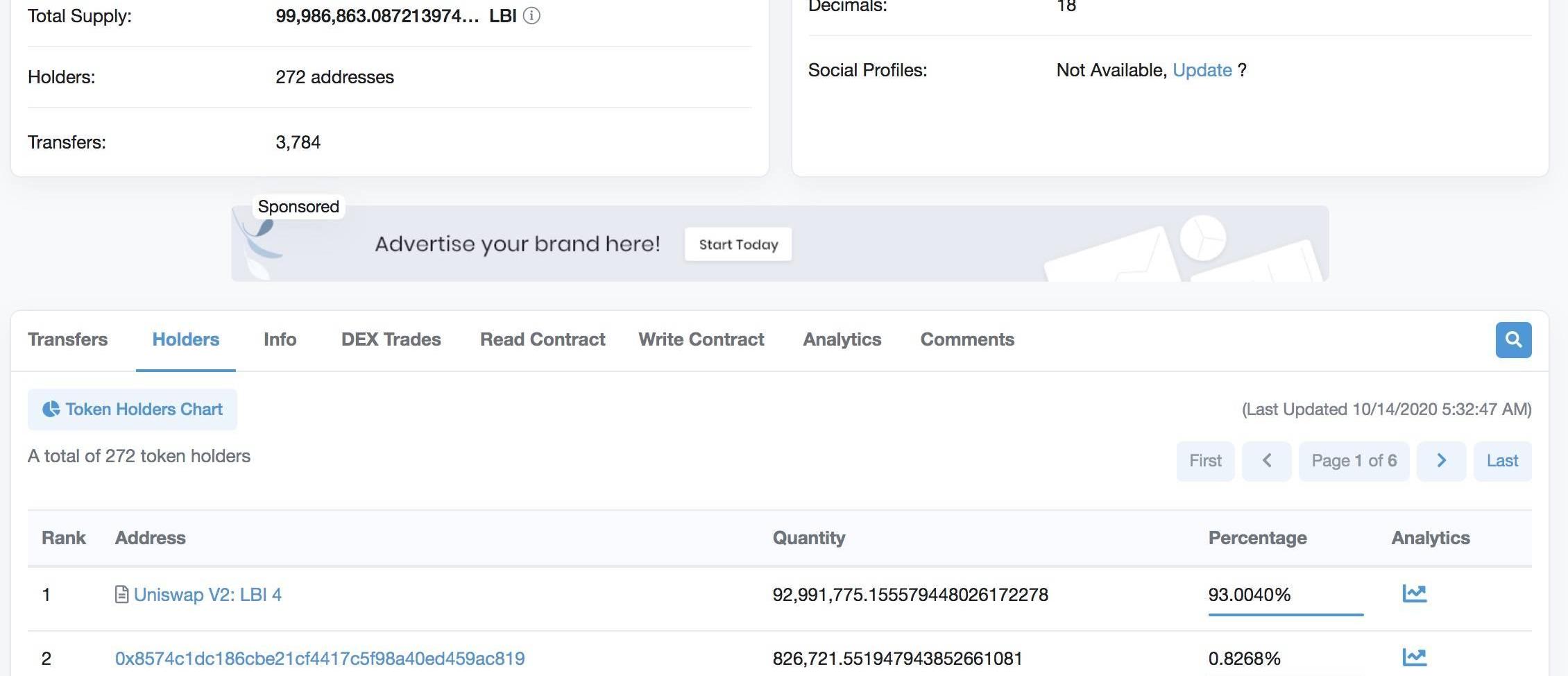

根據etherscan提供的數據顯示,當前LBI的總量大約為9998.68萬,其代幣持有地址共272個,而其中有93%的代幣集中在UniswapV2的代幣池中。

YFI 短線再次突破2萬美元:據火幣全球站數據顯示,YFI價格拉升突破2萬美元,最高漲至20087.88美元,現報19750.16美元,日內漲幅2.17%,行情波動較大,請做好風險控制。[2020/8/29]

LBI究竟是什么?

根據AndreCronje自己在文章中的介紹,LBI作為一種流動性代幣,它有兩個基本目的:

產生盡可能多的交易費;

盡可能抵消無常損失;

那第一個目的是如何實現的呢?AC這樣解釋道:

“我新設計的流動性代幣,有一個不變K值聯合曲線來鑄造代幣,但是沒有燃燒銷毀。所有用于鑄造代幣的流動性將自動提供給Uniswap交易對。這樣做的最終結果,是當有購買交易發生時,Uniswap上的代幣對價格增加,曲線的價格也增加。”

而第二個目的,則是將常規的池1和池2設計,合并到一個相同的設計結構,并為交易者創造可套利的激勵。

根據AC的代碼規則,大約每7000個區塊,就有1%總量的代幣會分配給流動性提供者。

簡單說,獲取LBI的途徑,就是在Uniswap上提供流動性做市。

看到這里,估計很多defi玩家可能會心動了,但很多人自動忽略了AC在文章中提到的最后一句話:

“

這些合約僅僅用于研究目的,不應該被用于其他目的。”

類似的提醒,之前在AC推出YFI時也有出現過,只不過這一次并沒有起到應有的警示作用。

AC的更新回應

在LBI代幣價格經歷暴跌之后,AC本人不得不在其文章開頭更新了一段說明:

“這是100%不值錢的,這不是meme意義上的,因為這是一個有待于進一步開發及合作的實驗概念。

這在將來不會被使用,除了創建一個永久的分發池之外,它不會做任何其它事情。這是分享給開發者的,以協助思考,然后找出如何創建這種新的分配機制。

不要在里面投入資金,我保證,我會創建一些可讓你使用資金的東西,但它并不是。”

你怎么看?

本文來源:中鈔區塊鏈技術研究院? 編譯:練娜 本文是德國央行行長JensWeidmann博士在2020年9月11日德國央行舉辦的“數字世界中的銀行和支付”研討會上的演講.

1900/1/1 0:00:00GauntletNetwork在由風險公司Paradigm領導的新一輪融資中籌集了430萬美元.

1900/1/1 0:00:00雙幣理財產品展現出了不亞于部分DeFi流動性挖礦項目的年化收益率,這類產品究竟如何運作?其收益真的能做到「無懼幣價漲跌」嗎? 撰文:婁月 結構性理財產品作為傳統金融衍生品市場的重要組成部分在市場.

1900/1/1 0:00:00北京時間9月26日凌晨,著名交易所庫幣發生盜幣事件,從比特幣到ERC20USDT以及其它ERC20標準代幣,甚至EOS?USDT都遭受了損失.

1900/1/1 0:00:00有的人認為流動性挖礦沒有意義,有的人認為做市沒有意義,有的人認為Dex沒有意義,甚至有的人認為defi沒有意義……有人說,Defi泡沫要碎了。 其實,泡沫碎了蠻好.

1900/1/1 0:00:00AdExNetwork已在主網上與去中心化預言機Chainlink完成集成,并推出一種新穎的DeFi模式:彈性通證發行.

1900/1/1 0:00:00