BTC/HKD-0.43%

BTC/HKD-0.43% ETH/HKD-2.18%

ETH/HKD-2.18% LTC/HKD-2.6%

LTC/HKD-2.6% ADA/HKD-0.43%

ADA/HKD-0.43% SOL/HKD-1.9%

SOL/HKD-1.9% XRP/HKD-2.76%

XRP/HKD-2.76%今年6月份Compound通過流動性挖礦分發其治理代幣COMP,引爆了這波DeFi的熱夏盛宴,也開啟了治理代幣登堂入室的濫觴,讓大家全新發現了這個未曾被人深入研究的可能。

如今時隔三個月,治理型代幣經歷了COMP、BAL、YAM等令人眼花繚亂的摸索實踐,參與協議治理的機制設計已經初步完善,開始逐漸形成全新的競爭格局,下半場的進化雛形漸漸顯現。

邁出第一步,大同小異的治理模型

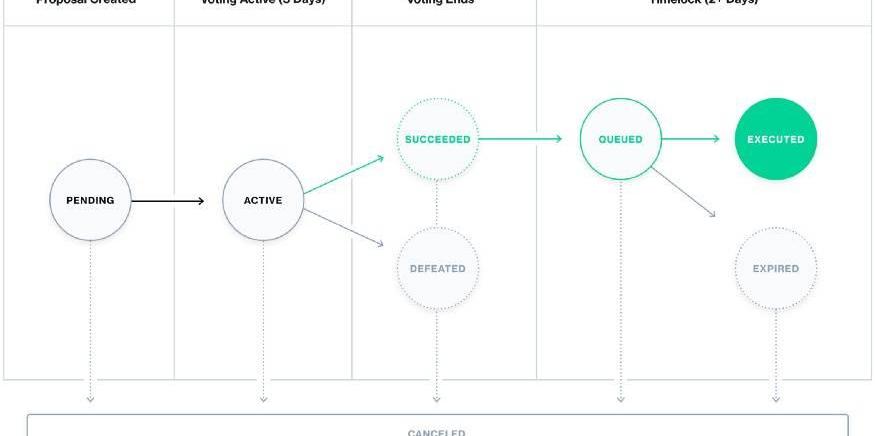

目前借助DAO架構和智能合約,治理型代幣的治理機制基本確定,形成了大同小異的治理模型。以最早邁出社區治理步伐的Compound為例,COMP持有者可以對Compound協議提出變更提案,并對提案進行投票表決,流程中的各執行環節也很清晰:

首先,任何擁有全網1%COMP代幣的持有者都可以對整個協議進行提案申請,提案將包括增加資產支持、調整質押率、調整市場利率模型、修改協議中的一些變量參數等;

GameFi&NFT項目Wolf Game根據游戲操作執行WOOL治理代幣銷毀的投票獲得通過:金色財經報道,GameFi&NFT項目Wolf Game在社交媒體宣布根據最新治理投票結果顯示,該項目將執行根據游戲內操作銷毀WOOL治理代幣的方案,涉及操作包括四項,分別是改變社區(銷毀100 WOOL)、使用農民(銷毀 200 WOOL)、企圖偷竊(銷毀 200 WOOL)、掠奪和破壞(銷毀 200 WOOL),代幣銷毀將減少WOOL代幣的整體供應量。[2023/4/11 13:57:04]

隨后提案將會進入一個三天的投票窗口,任何持有COMP治理代幣的用戶都可以參與投票表決;

最終若提案獲得了至少40萬的票數,此方案將會進入一個2天的等待鎖倉期,隨后便全網通過執行提案;

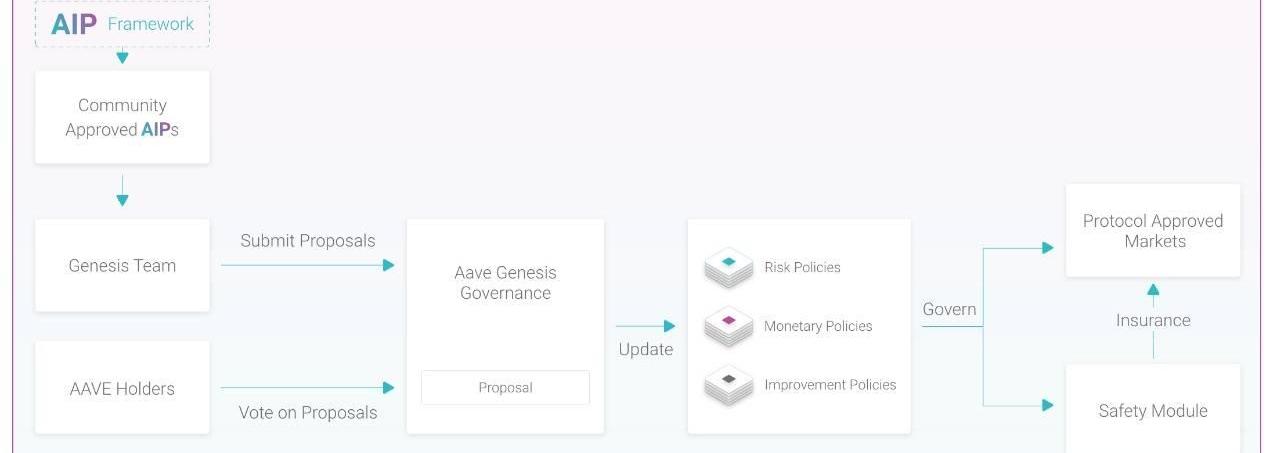

Aave協議的治理機制也大同小異,市場政策和協議政策都由社區投票決定,Aave持有者也可以通過Aave改進提案請求更改Ghost協議。

GoldenTree披露已持有價值530萬美元的SushiSwap治理代幣:金色財經報道,資產管理公司GoldenTree披露已持有價值530萬美元的SushiSwap治理代幣。GoldenTree還在SushiSwap社區論壇上發布了一篇文章,其中概述了針對SushiSwap及其治理代幣相關的戰略。該公司表示希望Sushi 取得成功并希望與 Sushi 社區互動,相信核心團隊和社區會聽取意見并得出自己的結論。此外,GoldenTree在文章中還公布了一個“0x9C2”開頭以太坊地址的鏈接,該地址包含大約300萬枚SUSHI代幣,價值約合530萬美元,鏈上數據顯示這些代幣是在22天前添加到該地址的。(The Block)[2022/10/6 18:40:29]

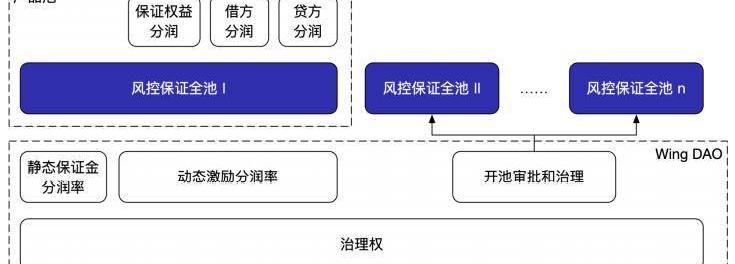

而一眾國產老牌明星公鏈的試水中,基本也都采用了類似的成熟架構。以最近TVL增長亮眼的Wing為例,WING作為Wing社區的治理代幣,其持有人可借助WingDAO參與社區治理的方方面面:

包括投票支持推出新產品、WING產品應用規則、分配社區基金以及為社區提供其它治理建議等,包括后續Wing的一系列挖礦參與方式。

以太坊二層擴容網絡Boba Network宣布主網上線,即將發布治理代幣BOBA:據官方消息,以太坊二層擴容網絡Boba Network宣布主網上線,啟動Layer 2 Optimistic Rollup,Boba希望以此降低gas費用,提高吞吐量,并拓展DeFi和NFT功能。此外,OMG Foundation還將發布新的BOBA代幣,以支持網絡去中心化治理。

此前8月消息,去中心化基礎設施解決方案Enya宣布推出Boba Network的主網Beta測試版本。據官網文檔顯示,Boba Network由原本的OMG Network更名而來,Boba團隊和Enya團隊會共同維護Boba Network。Boba Network是一個基于Optimistic Rollup概念的擴容方案,結合了Optimism的開源技術以及Enya和Boba團隊在網絡的充值、快速提現、跨鏈橋方面的努力。[2021/9/20 23:38:54]

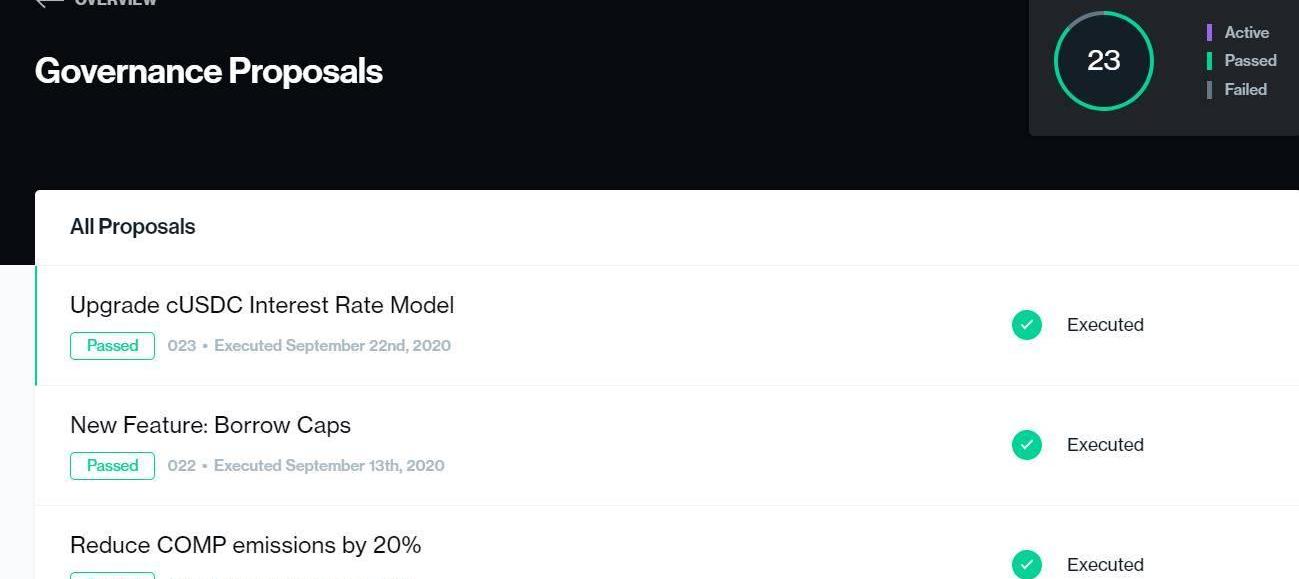

從投票結果來看,目前Compound的23次社區投票治理中,20次獲得了通過執行;Wing的3次社區投票治理中,2次獲得通過執行,社區對于投票表決治理的慣性逐步建立了起來,這也意味著治理型代幣逐漸落地生根,開始有模有樣地學會了走路,下一步就該慢慢嘗試加速跑起來了。

Coinbase Pro將上線Ampleforth治理代幣FORTH:據官方公告,Coinbase Pro將上線Ampleforth治理代幣FORTH。Coinbase Pro現已開始接受FORTH存款,待滿足流動性條件后即可開始交易。[2021/4/22 20:45:24]

如何打出TVL+APY的雙組合拳,是下半場決勝的關鍵

那在治理模型大同小異的前提下,下半場治理型代幣及其平臺間的競爭點主要聚焦在哪些方面?

從Compound的歷史或許可以一窺端倪——作為已經一歲半的“老牌借貸DeFi平臺”,Compound的“前半生”可謂不溫不火,直到今年6月COMP的推出,就像一個大石頭,扔進了沉睡的Compound資金池:

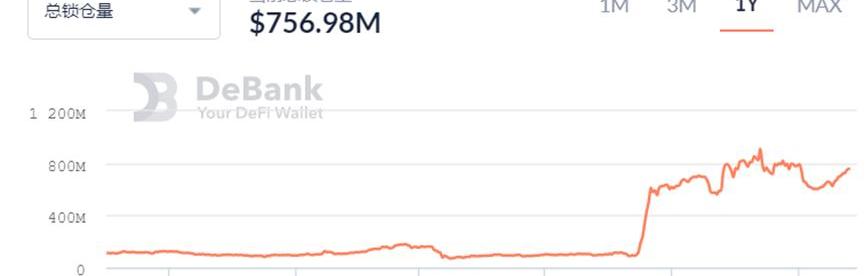

Compound啟動COMP流動性挖礦之后,獲得分發COMP的APY瞬時最高甚至摸到四位數,隨之而來的是交易深度的驚人增長——達到了原先的400%,TVL更是直接飆升800%

DeFi貨幣市場協議DMM將于6月22日啟動治理代幣DMG的公募:DeFi貨幣市場協議DMM將于6月22日開啟其治理代幣DMG的首次DEX公開發行(IDO)公募,該治理代幣將于兩個去中心化交易所defimoneymarket以及mesa.eth進行銷售。此前報道,DeFi貨幣市場協議DMM撰文介紹了其治理代幣DMG的分配方案。1.DMG總量為2.5億枚;2.30%的治理代幣未來將以多種形式售出;3.將保留30%的代幣用于激勵生態系統開發者、合作伙伴以及與與其他協議的集成;4.另外40%將用于DMM基金會的持續開發以及其他公司用途。此前,風險投資人TimDraper通過購買DeFi貨幣市場協議DMM的治理代幣加入該協議背后的去中心化自治組織DMMDAO。(鏈聞)[2020/6/19]

Compound這個“異軍突起”的例子就很典型,治理的競爭,可能不唯一決定于先發優勢,而在于誰能棋先一招,以創新姿態吸引用戶和資金,進而同時將APY+TVL的組合拳打出來。

正如Sushi和Uni那場持續半個月的廝殺。Sushi率先在治理代幣的推出上橫空截胡,直接推高了用戶的挖礦APY,進而高APY又助力Sushi擄走了Uni的大量流動性,造成Uni的TVL暴跌,甚至一度有取而代之之勢,成就了DeFi史上的一段傳奇。

簡言之,APY在某種程度上會正向影響TVL,而如何將二者的組合拳在最均衡時間點一齊打出,則直接決定了治理代幣的價值是否可以淋漓盡致地凸顯出:

用戶出于利益最大化的考量,都會積極將資金遷徙到APY高地,從而推高TVL,而TVL一旦處于高位,治理代幣背后的權利就有了實實在在的支撐——每一項治理決定都會影響大量資金的直接收益。

所以基于高TVL的治理權,某種程度上就是更高維度的價值捕獲形式,也是治理代幣的真正治理意義和最大想象空間所在。

而在目前的以太坊生態中,借貸系列龍頭Aave的TVL已經躍升至DeFi項目榜第4位,高達14億美元,Compound的TVL也高達7.57億美元,二者可謂一騎絕塵。

不過,某種程度上講,作為龍頭的以太坊DeFi生態其實已經有些不堪重負——以太坊底層公鏈的性能,當下并不完全能支撐持續擴張的DeFi生態運作,在畸高GAS費用之下,甚至成了掣肘DeFi生態更大創新嘗試的主要阻礙。

下半場,機會會在以太坊外么?

尤其對于治理而言,若在一些緊急情況發生時治理提案無法在鏈上及時被確認,將很可能直接造成用戶利益損失,今年最慘痛的例子莫過于“3.12”極端行情中MarkDAO的拍賣清算慘案。

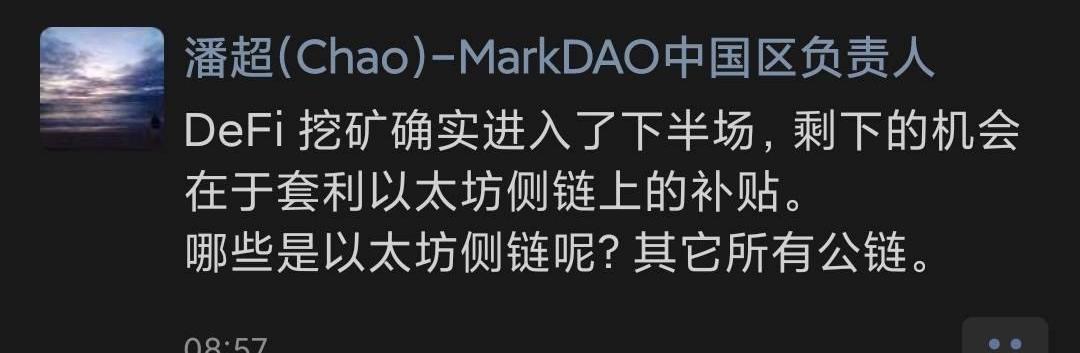

所以在望眼欲穿的ETH2.0和層出不窮的Layer2解決方案實際落地普及之前,以太坊燃起的的這把DeFi之火,外溢似乎不可避免。

DeFi項目遷往性能更佳的公鏈將是一種趨勢,總不能普通用戶參與一次鏈上社區治理就花掉十數美元甚至數十美元,這會隔絕掉絕大部分的長尾用戶。

從這個角度看,手續費低、轉賬速度快、能極大降低挖礦過程中摩擦成本的其它公鏈,如果能夠抓住APY這個牛鼻子,進而影響推高TVL,就有了脫穎而出的極大可能。

以9月25日首創推出USDT參與“借、貸、保”的Wing為例。作為目前使用范圍最廣、使用人數最多的穩定幣,USDT在DeFi生態中的重要性不言自明,基于此,Wing在一眾借貸平臺中首創USDT參與,目前的APY高達15%以上,對于手持USDT的最廣大長尾用戶無疑極具吸引力。

毫無疑問,這類新秀在治理決策無疑會更具靈活性——可以借助底層公鏈手續費低、轉賬速度快、摩擦成本低等優勢,根據新增幣種流動性、APY實際情況等多維度綜合判斷,靈活快速決策是否將某項數字資產作為長期幣種添加池中。

以實際收益數據來看,“新秀們”也確實勢頭正猛,只要能在持續保證高APY的前提下兼顧安全性,或許真有與以太坊生態下治理協議一戰的可能。

目前以Wing為代表的諸多其它公鏈新秀治理協議在主流借貸幣種的APY上,相較以太坊競品已不遜色,基本都數倍甚至十數倍于Compound、Aave。

也正因此,新秀們雖然暫時還未有一家足以撼動Compound和Aave,但后發潛力不可忽視——還是以Wing為例,TVL多次突破2億美元,目前也穩定在1.5億美元左右,勢頭正猛,未來可期。

當然,風物長宜放眼量,近段時間來伴隨著DeFi一定程度的回潮,不少人開始心生疑慮并對DeFi再次喪失信心。其實對于目前大部分DeFi項目及治理協議而言,真正的戰爭方才剛剛開始。

像COMP開盤觸及3000美元的極高值、WING剛開啟交易時瞬時摸到300美元的高點,而后又都逐步回歸的現象,在DeFi熱門項目和現象級路演中屢見不鮮。

畢竟市場定價更多地是當下對未來的預期,一如當年納斯達克互聯網熱潮時市場對高新技術企業的高估值,包括如今市場對于特斯拉和美團的極高溢價,并非“不理性”,而是出于對其展現出來的未來的期待與看好,COMP的“3000美元”、WING的“300美元”也正是如此。

映射過來的話,充滿想象力、“曾大熱”的一眾DeFi項目們,如今普遍一定程度上的價格回落,也是價值回歸的必然預見,但大家不該就此走向另一個否定的悲觀極端。

畢竟,大風起于青萍之末,而今隨著整體DeFi生態及一眾治理協議的摸索完善,不斷深化落地之下,治理代幣的下半場已經在逐步開啟,一如熬過納斯達克泡沫而重回巔峰的微軟、谷歌。

而進化之路上究竟誰能最終成為執牛耳者,拭目以待。

本文來源:中鈔區塊鏈技術研究院 編譯:練娜 2020年9月11日,法蘭西銀行行長Fran?oisVilleroydeGalhau在德意志聯邦銀行舉辦的“數字世界中的銀行和支付”研討會上發表了演講.

1900/1/1 0:00:00摘要:Eth2中的時間服務器攻擊之前也有人討論過。但迄今為止,主流意見都認為這種攻擊只能導致驗證者暫時離線,等節點運營者重建正確的時間同步措施,節點就能重新回到線上.

1900/1/1 0:00:00對于加密貨幣領域中的每個新發展而言,都有足夠的關于DeFi牛市的敘述。從KuCoin黑客事件到最近對BitMEX進行CFTC收費,從長遠來看,每個事件都對DeFi項目的ROI產生了積極的影響.

1900/1/1 0:00:00轉自: PANews 很早之前就有人預言Uniswap的發幣可能標志著本輪牛市的終結,不管是否如此,但9月的DeFi市場確實迎來了轉折點,收益率下降,安全事故頻發.

1900/1/1 0:00:001?DEFI止跌,能買么最近DeFi跌的狠,高點跌掉90%的不少,和當年的比特幣一樣,“崩盤騙局”的帽子也來了.

1900/1/1 0:00:00IDEX在2017年10月開風氣之先,Synthetix在2019年7月加以改進,然后,Compound在2020年6月大規模實施,流動性挖礦作為一種更好的代幣分發機制.

1900/1/1 0:00:00